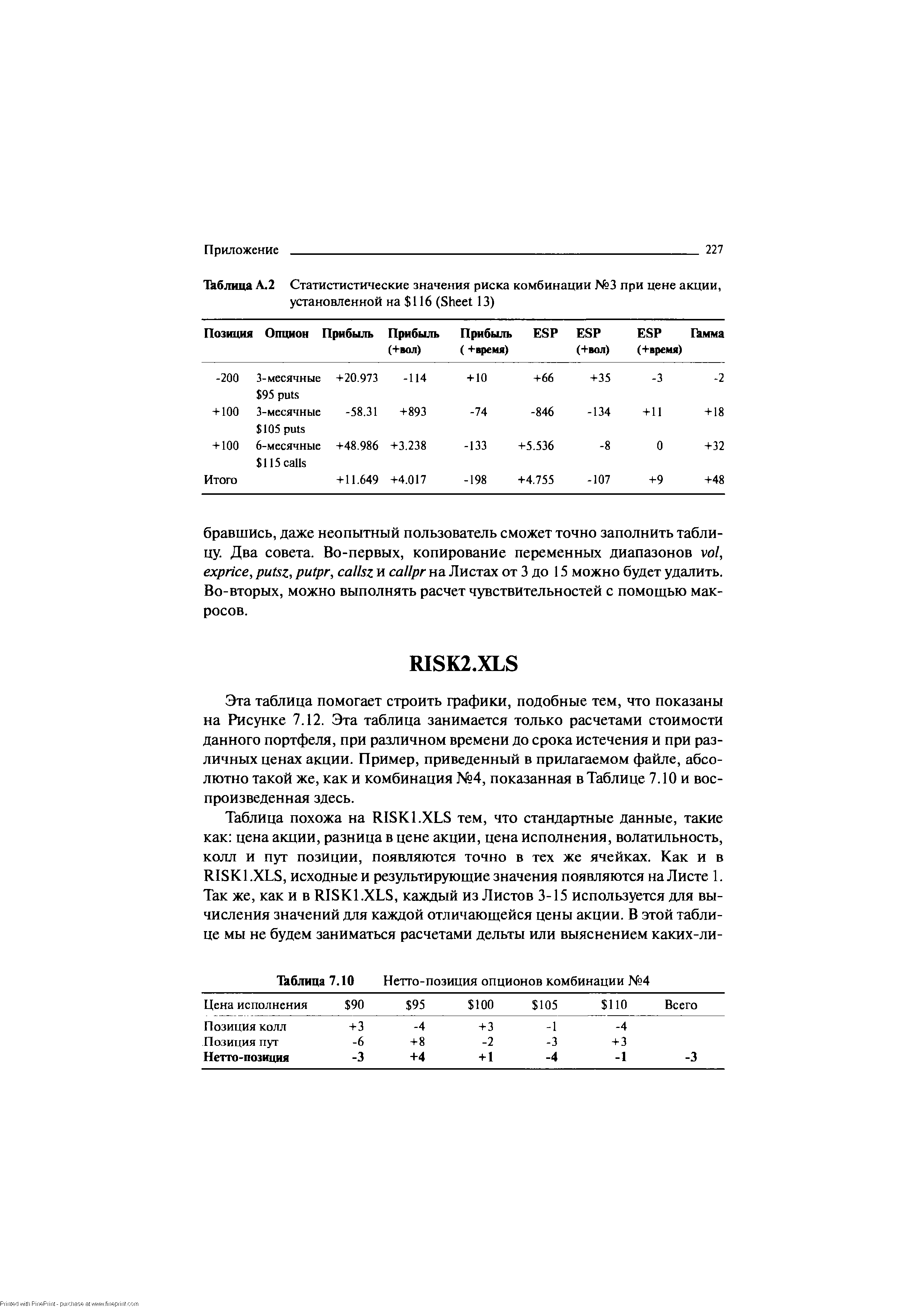

| Таблица 7.10 Нетто-позиция опционов комбинации №4 |  |

В качестве примера рассмотрим портфель, состоящий из длинной позиции на 12-месячный опцион колл и короткой позиции на 6-месячный опцион колл с одинаковыми ценами исполнения в 100. Рисунок 7.4 показывает ценовые профили отдельных компонентов и сам временной спрэд. На этом рисунке для простоты объяснения короткий опцион показан с положительным значением цены. Стоимость временного спрэда — это разница между двумя кривыми. Заметьте, первоначально портфель не представляет особенного интереса. Один опцион располагает 12 месяцами до срока истечения, а второй — 6 месяцами, оба оцениваются сходным образом, поэтому нетто-позиция будет крайне нечувствительна к изменениям цены акции и волатильности. Лучшее объяснение логики торговли, а также и то, как изменяется ценовая чувствительность, можно найти на Рисунке 7.5, который показывает временной спрэд кривых це- [c.161]

Другой ситуацией, делающей эту комбинацию еще привлекательнее, является ситуация, в которой игрок оценивает вышестоящий опцион дороже, чем опцион расположенный ниже. Здесь игрок не рассматривает волатильность или направление рыночной цены, а хочет извлечь прибыль из разницы в стоимости опционов. Для этого он должен открыть короткую позицию на дорогой опцион и купить дешевый. Нетто-комби-нация станет адекватной длинной позиции на основной инструмент и чтобы свести риск на нет, необходимо прибегнуть к подходящему хеджированию. Портфель будет таковым либо до истечения срока, либо до исчезновения ценовой разницы, кажущейся аномальной. [c.160]

При определенных обстоятельствах без использования сложных программ можно получить приблизительное представление о том, каким является портфель коротким по волатильности или длинным по волатильности. Как объяснялось в разделе 6.5, игрок волатильностью оценивает опционы пут и опционы колл одинаково его интересует только степень положительного или отрицательного изгиба цены. Все, что нужно знать, это содержит портфель длинную или короткую позицию на опционы. Процедура исключения предлагает очень удобный метод, и для объяснения вернемся к комбинации №4. Портфель представлен как нетто-пози-ция опционов в Таблице 7.10. [c.181]

Смотреть страницы где упоминается термин НЕТТО-ПОЗИЦИЯ ПО ОПЦИОНАМ

: [c.182] [c.27] [c.148] [c.150] [c.164]Смотреть главы в:

Покупка и продажа волатильности -> НЕТТО-ПОЗИЦИЯ ПО ОПЦИОНАМ