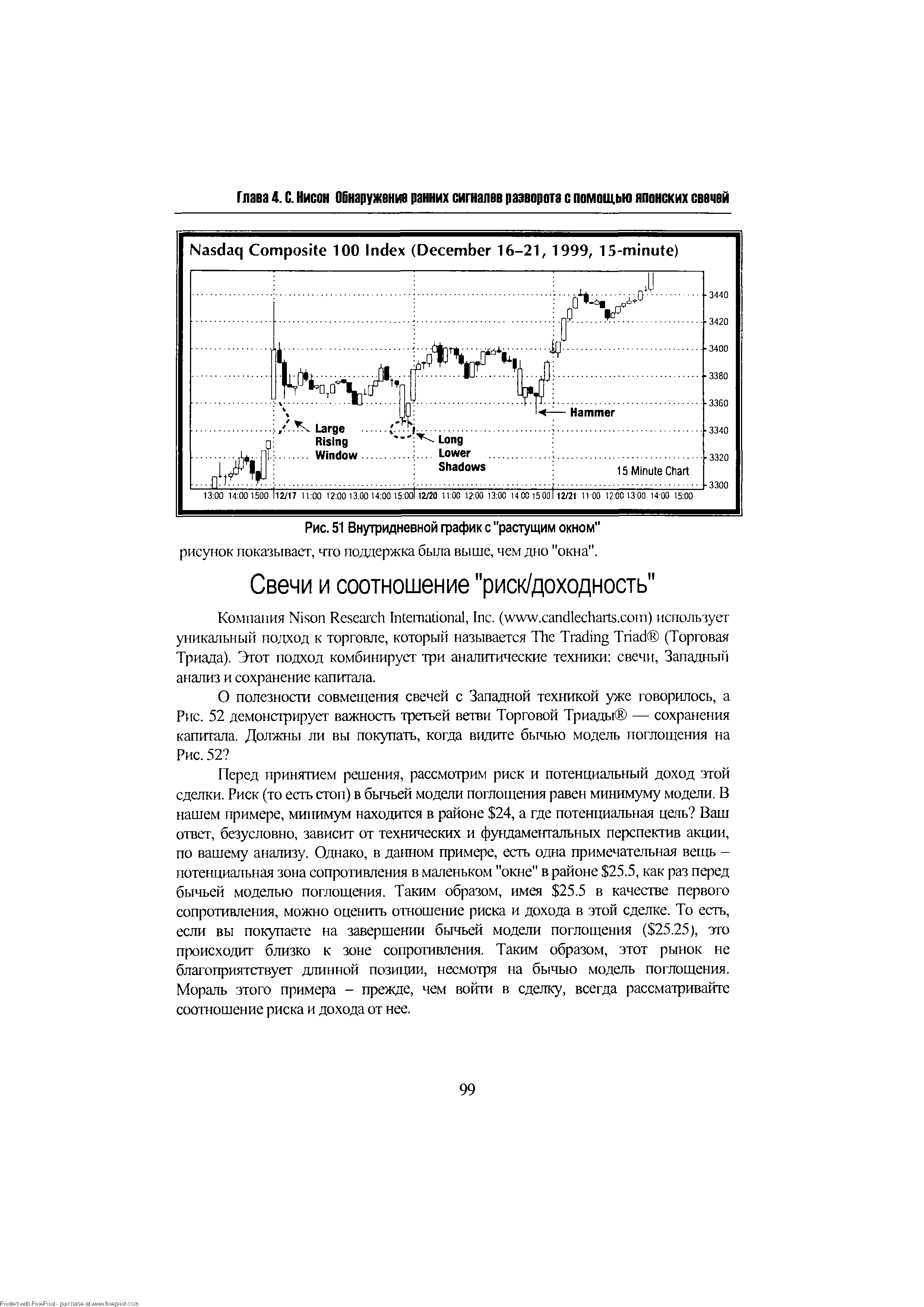

| Рис. 51 Внутридневной график с "растущим окном" |  |

Краткосрочный трейдер пользуется дневными, но не внутридневными графиками. [c.28]

Дэйтрейдер — тот, кто открывает и закрывает сделку в течение дня, а часто в пределах часов или даже минут — использует только внутридневные графики. [c.28]

Скользящая средняя основывается на средней цене в течение определенного периода времени. Например, 200-дневная скользящая средняя — это средняя цена закрытия за последние 200 дней 50-дневная скользящая средняя охватывает предыдущие 50 дней и т. д. Скользящие средние — как и сами графики — могут применяться в любой временной структуре. Вы можете иметь 10-дневную скользящую среднюю на дневном графике или 10-минутную скользящую среднюю на внутридневном графике. Имейте в виду, чем короче период, тем "отзывчивее", вероятно, будет скользящая средняя. Иными словами, 10-дневная скользящая средняя более близко повторяет движение текущего рынка, чем 200-дневная скользящая средняя. [c.31]

Конфигурации, о которых говорилось в Главе 4 "Задачника", могут применяться как "внутри дня", так и для более длинного периода времени. Предположим, перед вами 30-минутный внутридневной график акции, которую вы активно анализируете. [c.61]

Нет. Краткосрочный трейдер может держать сделку в течение нескольких дней, но он или она, вероятно, будут пользоваться и дневными, и внутридневными графиками. Помните, графики любой структуры времени могут что-нибудь рассказать вам о преобладающих трендах в течение того периода времени. Краткосрочный трейдер может использовать дневные графики, чтобы видеть фигуры (и индикаторы), охватывающие нескольких дней. Но внутридневные графики также полезны при рассмотрении самой краткосрочной динамики, анализе внутридневной поддержки и сопротивления, и исследовании, какие ключевые уровни цен выделяются и на дневных, и на внутридневных графиках. [c.84]

Нет. Дэйтрейдер использует внутридневные графики, чтобы планировать и отслеживать позицию. Но так же, как и в вышеприведенном примере с краткосрочным трейдером, использование иной "временной" перспективы позволяет нарисовать дополнительную картину рыночной динамики. [c.84]

Линии тренда — это линейное представление преобладающего тренда. Эти тренды можно наносить на любой график, в зависимости от временной структуры. Вы можете наносить долгосрочный тренд на 6- или 12-месячном графике (или более долгосрочном) или краткосрочные тренды на дневном или внутридневном графике. [c.91]

Повторяйте это упражнение с различными графиками и различными периодами (то есть с дневными и внутридневными графиками различных периодов времени), пока не станете свободно управляться с этим процессом как в смысле понимания, так и в смысле мастерства. [c.67]

Первые индикаторы, с которых мы начнем и которые наиболее простые для понимания, — скользящие средние. Скользящая средняя — это среднее число цен в течение определенного периода времени — 200, 50, 10 дней или на внутридневном графике скользящая средняя, основанная на 200, 50, или 10 минутах. Эти средние могут применяться на графике с использованием любого количества баров (дней), которое вы сочтете наилучшим для своего стиля торговли и допуска риска. Ключ здесь — нахождение того, что для вас наиболее значащее. [c.70]

Классическая восходящая фигура напоминает лестницу и указывает, что рынок перемещается вверх. Противоположная фигура указывает рынок, перемещающийся вниз. Например, взгляните на фигуру лестницы, сформированную на внутридневном графике наличного Dow, на рис. 6-1. [c.144]

Договоритесь о поставке с задержкой внутридневных котировок от качественного поставщика и обзаведитесь оборудованием, способным графически показывать бары на внутридневной основе. Вы можете выбрать, 30- и 60-минутные временные рамки для принятия решений, действия по которым осуществляются в течение следующего дня. Идея в том, чтобы продумывать свою торговлю дома после работы спокойным безмятежным вечером, используя точность и гибкость внутридневных графиков. Вы легко научитесь определять стопы, уровни входов и так далее для исполнения в течение следующего дня. Возможно, удастся даже установить в некотором роде запасные ордера на тот или иной случай в зависимости от рабочей среды и/или отношений с брокером. Преимущества тут весьма существенны. Вам уже не нужны первоклассные брокерские услуги и глубокое понимание механизма функционирования операционного зала биржи. Не требуется и дорогое программное обеспечение, подключение к каналам передачи данных и сложное оборудование. Вы можете делать деньги, занимаясь чем-то еще. Вам открывается торговля огромным количеством контрактов, у вас появляется гораздо больше шансов крупно заработать, чем у традиционного позиционного игрока, и это при способности постановки более близких стонов. Анализ ваших торговых возможностей станет тщательным. Однако важнее всего вы меньше будете подвержены стрессу, чем внутридневной игрок. Это позволит вам быстро накопить опыт торговли и не дать запугать себя ее характером и кажущейся непредсказуемостью. Вот они, открытые перед вами пути. Сами выберите свой яд [c.17]

СМЕЩЕННАЯ СКОЛЬЗЯЩАЯ СРЕДНЯЯ на Внутридневном графике, День 1, День 2 [c.23]

Вы не используете смещенные скользящие средние на внутридневных графиках. Почему Разве они не работают [c.43]

Гораздо легче программировать бары, выравниваемые по времени, но они не столь хороши для анализа, как бары, выравниваемые по рынку. Давайте рассмотрим в качестве примера бонды. Даже при том, что рынок бондов открывает торговлю в 8 20 утра, фактически завершая свои первые полчаса в 8 50, выровненные по времени бары начали бы измерять этот рынок в 8 00 утра, закончив первый бар в 8 30. В этом случае первые 1/2 часа (8 00-8 30) будут включать только 10 минут реально поступающих с рынка данных. Второй получасовой бар будет содержать информацию только за 20 минут первой половины часа и за 10 минут второй половины часа торговли. Другим примером выравниваемых по времени баров, создающих "ошибочные" максимумы, минимумы, и последние данные, могут служить часовые S P. В этом случае первый часовой бар S P содержит информацию, полученную с 9 00 до 10 00 утра, хотя она начинает поступать не ранее 9 30 Второй час ведет свой отсчет с 10 00, заканчивая его в 11 00 утра, вместо правильного начала в 10 30 и завершения в 11 30 утра. Очевидно, что при "неправильной" записи максимумов, минимумов и последних данных для этих внутридневных графиков все прогнозы, составленные по ним, также неверны. Не позволяйте чувству удовлетворения ослеплять себя. Некоторые трейдеры годами используют расчеты, полученные на выровненных по времени барах, имея результаты ниже среднего. Многие из этих трейдеров совершенно не понимают, как создаются такие прогнозы. Я вас уверяю, что плохая работа индикаторов может быть скорее результатом неподходящих данных, на основе которых они рассчитываются, чем несовершенства самих индикаторов или непонимания трейдером правил их использования [c.53]

Они самые надежные. Многие из моих клиентов предпочитают также внутридневные графики для торговли по Двойному РеПо. Если вам хочется увидеть, как это выглядит, здесь есть пример Двойных РеПо на 30-минутных S P (ГЛАВА 4, Рисунок 4-5). [c.74]

Именно здесь в дело вступает опыт. Я всегда рассчитываю уровни ОБ/OS на дневной основе, то есть на дневных данных, даже если 80% моих сделок проводятся по пятиминутным графикам. Позвольте мне объяснить это немного по-другому, чтобы не осталось никакого недопонимания. Мною никогда не используются внутридневные графики, чтобы рассчитать уровни OB/OS для определения Цели Разумной Прибыли, даже если моя позиция открывается на основе внутридневного графика. Чтобы определить уровни OB/OS, я смотрю на прошлые пики и впадины Осциллятора и изучаю самые последние дневные данные приблизительно за предшествующие шесть месяцев. [c.112]

Игроки на дневной основе могли бы продать по рыночной цене на закрытии в день, когда образовалось Двойное РеПо. Альтернативная стратегия в том, чтобы на следующий день попытаться продать при коррекционном движении в направлении 3x3. Имея возможность просмотра внутридневных графиков, предпочтительнее выглядит продажа на коррекции с использованием графических построений в более короткой Временной Структуре. Например, можно продать при увядании покупающего сигнала Стохастика на заранее рассчитанном D-уровне по часовому или получасовому графику. Защитный стоп-ордер на покупку по дневным данным в этом случае надо поставить выше Фиб-узла " " 0,618 при закрытии, так как здесь та точка, где сигнал на продажу готов показать свою несостоятельность. Чтобы вычислить этот уровень обратного движения, поставьте Фокусное Число на минимуме дня Двойного РеПо. Тогда ваша первая (и единственная) Реакция находится на максимуме, в Точке С. Если такой тип размещения стопа вас не устраивает, установите более низкий стоп позади дневного или часового D-уровня. Но помните если ваш стоп будет пробит на внутридневном графике, и " "0,618 не окажется пройден на закрытии, Двойное РеПо все еще остается в силе. Поэтому надо повторно продать при первой же возможности. [c.199]

После этого я взглянул бы на сделку свежим взглядом, изучая расширения вверх (наблюдая, выполняются ли они) и текущие Тренды на внутридневных графиках, чтобы увидеть, где нахожусь. Иными словами, поддерживает ли контекст сделки дальнейшие действия рынка. [c.206]

Итак все, о чем я говорил до сих пор, является контекстом сделки. Здесь - те рассуждения, через которые я прохожу, готовясь к каждой торговой операции. Это то, как я оцениваю соотношение риск/вознаграждение. А также как я определяю, действительно ли мне хочется играть на данном рынке. Суть в данном случае в том, что после достижения значительного уровня Перекупленности на внутридневных графиках начали формироваться сильные нисходящие тренды. [c.259]

Графики исследуются на различных временных интервалах, начиная с долгосрочных (месячные, недельные) и заканчивая минутными и тиковыми (технический термин.— Прим. автора), где цена одного деления равна одному изменению цены, переданному информационной службой. Исследование внутридневных графиков практикуется совсем недавно. Это стало возможно в связи с бурным развитием информационных технологий и передачей данных по спутниковым каналам в режиме он-лайн. С этого времени трейдерам, не находящимся на биржевой площадке, стало возможно участвовать в торговле, находясь прямо в офисе, на расстоянии тысяч километров от места торговли. [c.24]

ИССЛЕДОВАНИЕ ВНУТРИДНЕВНЫХ ГРАФИКОВ [c.181]

ПРИМЕР 11.5. Апельсиновый сок — январь 1996 года, внутридневной график. [c.60]

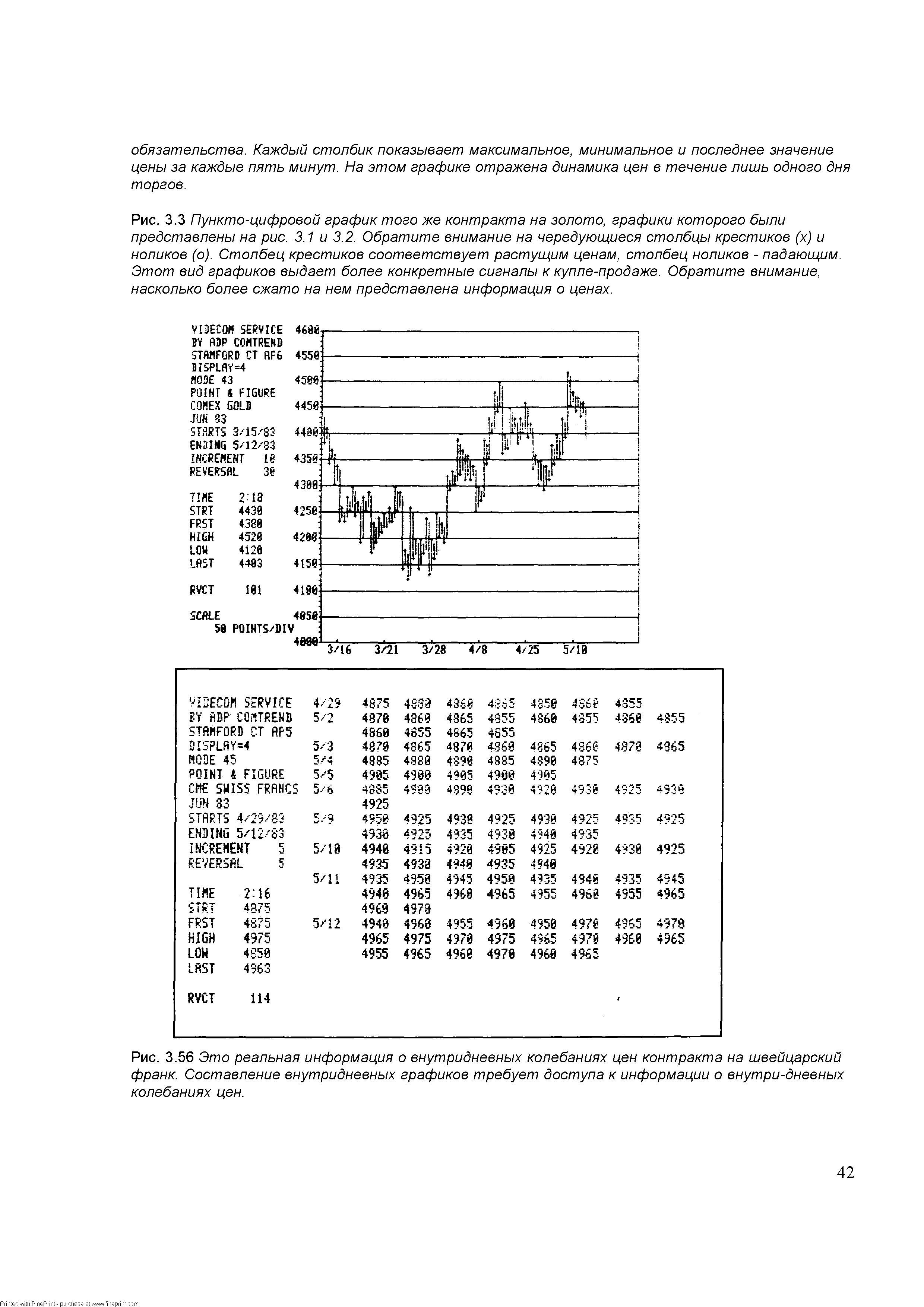

В последующих главах мы еще будем возвращаться к внутридневным графикам и их особенностям. Мы побольше поговорим и о линейных, и о пункто-цифровых графиках, но сейчас ограничимся рассмотрением дневного столбикового графика, как наиболее употребительного. (См. рис. 3.4 и 3.5 а и б). [c.41]

| Рис. 3.56 Это реальная информация о внутридневных колебаниях цен контракта на швейцарский франк. Составление внутридневных графиков требует доступа к информации о внутри-дневных колебаниях цен. |  |

Дневные графики являются и должны оставаться основным рабочим инструментом трейдеров на фьючерсных рынках. Для более краткосрочного и тщательного анализа рекомендуется также применять внутридневные графики. Все, о чем говорилось в этой главе, никоим образом не было направлено на то, чтобы принизить значение подобных графиков. Автор лишь хотел довести до сведения читателя, что огромное количество полезной информации о ценах теряется, если при анализе наряду с краткосрочными графиками не используются долгосрочные. При этом следует знать, что включение в анализ обобщенных товарных индексов также очень полезно. [c.193]

С другой стороны, средние скользящие также применяются и на внутридневных графиках с целью краткосрочной торговли. Конечно, нет никакого сомнения, что с помощью таких графиков можно получить достоверный прогноз. Тем не менее один-единственный вопрос все-таки возникает не снижает ли задержка по времени, которая присуща анализу с помощью средних скользящих, эффективность их применения для внутридневных операций, где быстрая реакция на изменения рынка имеет столь важное значение. [c.235]

Мы уже говорили о том, что пункто-цифровой метод первоначально использовался для отражения внутридневной динамики цен на фондовом рынке. С его помощью можно было отразить на бумаге движение цены интересующей вас акции с точностью до одного пункта. Считалось, что при таком представлении лучше всего видна картина накопления (сделки покупки) и распространения (сделки продажи). Фиксировались только целые величины. Цена каждой клетки равнялась одному пункту, записывалось любое изменение в любую сторону не меньше одного пункта, при этом дробные величины не учитывались. Когда этот метод был впоследствии перенесен на товарные рынки, масштаб графика (цена клетки) стал меняться, чтобы наиболее полно учитывать специфику каждого товарного рынка. Ниже мы более подробно расскажем, как выбрать правильный масштаб графика. Сейчас же мы попробуем построить внутридневной график, используя реальные ценовые данные. [c.292]

На рис. 11.9 видны линии тренда, входящие в структуру графических моделей. Методы анализа с помощью линий тренда на внутридневном графике и столбиковом графике почти не отличаются. Восходящие линии тренда наносят через последовательные точки спадов, а [c.302]

Линии тренда также могут служить своеобразными фильтрами для простых сигналов. Обсуждая внутридневные графики, мы говорили о том, что линии тренда и канала строятся на них обычным способом. Однако это не относится к графикам, основанным на трехклеточной реверсировке. Линии тренда на таких графиках чертят под углом сорок пять градусов. Они отличаются также тем, что не обязательно соединяют предыдущие верхние или нижние экстремумы. [c.316]

Вы можете узнать, как будет вести себя та или иная сделка, храня точные записи или внутридневные графики. Я всегда делаю свой набросок вручную, а теперь я могу держать это в голове. См. приложение С для практики, листы, помогающие отслеживать топы и донышки. Угадывание топа происходит точно так же как и донышка, только нужно все перевернуть. Опять, все зависит от сделки. Я останусь в дэмперах некоторое время если они, осциллируя, будут брать все выше и выше в течение нескольких часов после открытия. Вы ДОЛЖНЫ держать ваш дневник открытым, чтобы знать, какой процент дэмперов делает одно или больше донышек и как часто они делают новые максимумы на любом рынке. [c.21]

Когда рынок идет вбок, принято говорить, что он в процессе консолидации ( ongestion), или без Тренда. То, как я определяю Тренд, оставляет немного места для термина "консолидация". Не требуется чрезмерных мыслительных усилий, чтобы понять скопление цен на дневном графике может оказаться бурным Трендом в другой Временной Структуре, например, во внутридневном масштабе. На дневном Графике 2-7 мы видим цены закрытия, располагающиеся и выше, и ниже нашего индикатора Тренда. На внутридневном Графике 2-8, использующем иной масштаб и те же самые вводные данные для DMA, получаем очевидный и солидный Тренд. Если на рынке нет существенного Движения, я не проявляю интереса к торговле. Скучные, вихляющие рынки меня не привлекают. Если сокращение Временной Структуры не выявляет Тренд, я просто остаюсь вне рынка. Другие методы, которые помогут определить "консолидацию", если вам не удалось понять эту систему сейчас, рассматриваются в последующих главах. [c.22]

После первоначального пересечения 3x3 при закрытии ищите внутридневной уровень разворота (поддержки) Фибоначчи на существенном Фибо-узле (Fibnode) для входа в рынок в Направлении первоначального толчка. Этот уровень должен быть достигнут в пределах одного-трех периодов от первоначального Подтвержденного прорыва 3x3. Я рекомендую дневные, недельные и месячные периоды, хотя эта стратегия без потери качества работает и на внутридневных графиках. Разворотные Фиб-узлы, определяющие ваш вход в рынок, а также стопы расчитаваются на основе графиков, использующих часовой масштаб (и более) Временной Структуры, если вы рассматриваете те периоды, которые я предлагаю. [c.88]

Эта первая модель называется Всплеск и полка (spike and ledge). В нашем примере кульминация покупки формирует модель Всплеска и полки на внутридневном графике золота. Короткая сделка вводится на прорыве из полки в точке 1, а первоначальный стоп ставится с другой стороны полки. Рынок не должен возвратиться к этому уровню. Рынок закрывает разрыв, и мы можем выйти из этой сделки на маленьком баре расширения диапазона в точке 2. [c.70]

Конечно, перед покупкой акции, первым шагом всегда должна быть оценка риска. Насколько сильно выглядит уровень поддержки или сопротивления на Level 2 Какая у нее тенденция на внутридневном графике, а какая на годовом Достаточно ли по ней происходит сделок, чтобы говорить об интересе к акции Если Вы видите сильный бид, это гарантирует достаточно небольшие потери на случай, если акция откажется двигаться, если акция находится в нижней части графика, риск потерять меньше, чем если бы акция находилась на своем топе. С опытом на оценку этих факторов требуется несколько секунд. [c.15]

Эта глава, в основном, будет интересна тем читателям, кто вообще не знаком с построением столбиковых графиков. Вначале мы расскажем о различных видах графиков, а потом сосредоточимся на дневном столбиковом графике (daily bar hart) и его особенностях, ибо именно с ним в большинстве своем и приходится работать техническим аналитикам. Мы отдельно остановимся на том, как считывать с графика информацию о ценах и как заносить ее на график. Кроме цены, на графике отражаются еще две переменные, которых мы коснемся в этой главе объем и открытый интерес. Далее мы рассмотрим другие разновидности столбикового графика, включая долгосрочные недельные и месячные графики и краткосрочные внутридневные графики. Ознакомившись с этим материалом, мы сможем перейти к изучению некоторых инструментов графического анализа, которым посвящена следующая глава. Те из вас, кто уже знаком с основами работы с графиками, могут смело читать следующую главу, а мы вас догоним. [c.39]

В ряду графиков, применяемых для прогнозирования и торговли на товарных фьючерсных рынках, днееномстолбико-вый график несомненно самый распространенный. Обычно он показывает движение цен на фьючерсный контракт только за период от шести до девяти месяцев. Поскольку большинство трейдеров и аналитиков фьючерсных рынков, главным образом, интересует движение цен за короткий промежуток времени, в качестве основного рабочего инструмента им служат именно дневные графики. Кроме того, популярности последних способствует простота построения, а также возможность их быстрого получения из специализированных коммерческих информационных служб. (С развитием компьютерных технологий и систем, поставляющих информацию в режиме реального времени, все большее распространение получают внутридневные графики, позволяющие анализировать сверхкраткосрочные изменения рынка. ) [c.184]

При анализе рынка первым делом нужно ознакомиться с двадцатилетним графиком непрерывного развития. На нем определяют наиболее четко различимые графические модели, основные линии тренда, а также возможные уровни поддержки или сопротивления. Затем приступают к исссле-дованию недельного графика за последние пять лет, при этом методы анализа повторяются. После этого изучается дневной график с временным отрезком от шести до девяти месяцев. Таким образом, аналитик переходит от "макро" к "микро" анализу. При желании трейдер может воспользоваться внутридневными графиками для еще более детального исследования динамики рынка за последнее время. [c.190]

Одним из самых главных преимуществ внутридневного графика, основанного на одноклеточной реверсировке, является то, что на нем проявляются значительные области застоя ( ongestion areas). Область застоя образуется на графике в период горизонтального движения цен в пределах четко определенных верхней и нижней границ. Можно даже сказать, что возможность показывать области застоя- самое крупное достоинство таких графиков. [c.299]

Целью подобной процедуры является измерение длины графической конфигурации. Необходимо напомнить, что речь идет о внутридневном графике, построенном на основе одноклеточной реверсировки. В других случаях метод требуется модифицировать, однако, как это делается, мы расскажем ниже. Как только выявляется область вершины или основания, необходимо просто посчитать количество столбцов, которые в ней находятся. Если, например, она состоит из двадцати столбцов, верхний или нижний ориентир будет отстоять от точки отсчета на расстоянии двадцати клеток. Главное тут - определить, от какой точки производить отсчет. Иногда это сделать легко, иногда труднее. [c.300]

Мы уже говорили, что в 1978 году компания "Морган, Роджерс энд Роберте" прекратила распространение внутрид-невных ценовых данных, необходимых для построения графиков. Исчез не только источник информации такого рода, но и возможность получать собственно пункто-цифровые графики. К счастью, сейчас положение исправляется. С начала семидесятых годов единственной компанией, предлагающей внутридневные графики и необходимые для их построения данные, оставалась фирма "Эй-Ди-Пи Комтрендз Видеком Систем". Услугами компании пользовались многие крупные брокерские фирмы, однако индивидуальному трейдеру они были все-таки не по карману. (См. рис. 11.10.) [c.304]

Единственной компанией, публикующей типографским способом внутридневные графики, недавно стала фирма "Куотрон фьючерз чартс". Из всего этого можно сделать вывод получить данные для составления пункто-цифрового графика нелегко до сих пор, тем не менее все больше компаний начинают уделять внимание этому виду графического анализа. Я более чем убежден, что внутридневные пункто-цифровые графики вернут себе былую популярность и прочно войдут в арсенал аналитических средств большего числа трейдеров. (См. рис. 11.12-11.14.) [c.305]

Электронные внутридневные графики в течение последних десяти лет распространяла в основном информационная служба "Видеком комтренд". Ее клиенты получают не только сами графики на экран компьютера или в виде распечатки, но также цифровые данные в чистом виде, с помощью которых можно строить графики самостоятельно. В предыдущей главе мы уже говорили о новой информационной службе, появившейся недавно "Маркет Вижн", которая не предоставляет данные для ручного построения графиков, однако поставляет пользователю наглядные и красиво оформленные пункто-цифровые графики (каждый второй день на электронном графике изображен разным цветом). Агентство "Ком-путрэк" также распространяет пункто-цифровые графики, но только модифицированного типа (см. рис. 11.2-4, гл. 11). Другие службы также расширяют ассортимент услуг, предоставляемых клиентам, которые предпочитают работать с пун-кто-цифровыми графиками. [c.325]