АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ [c.50]

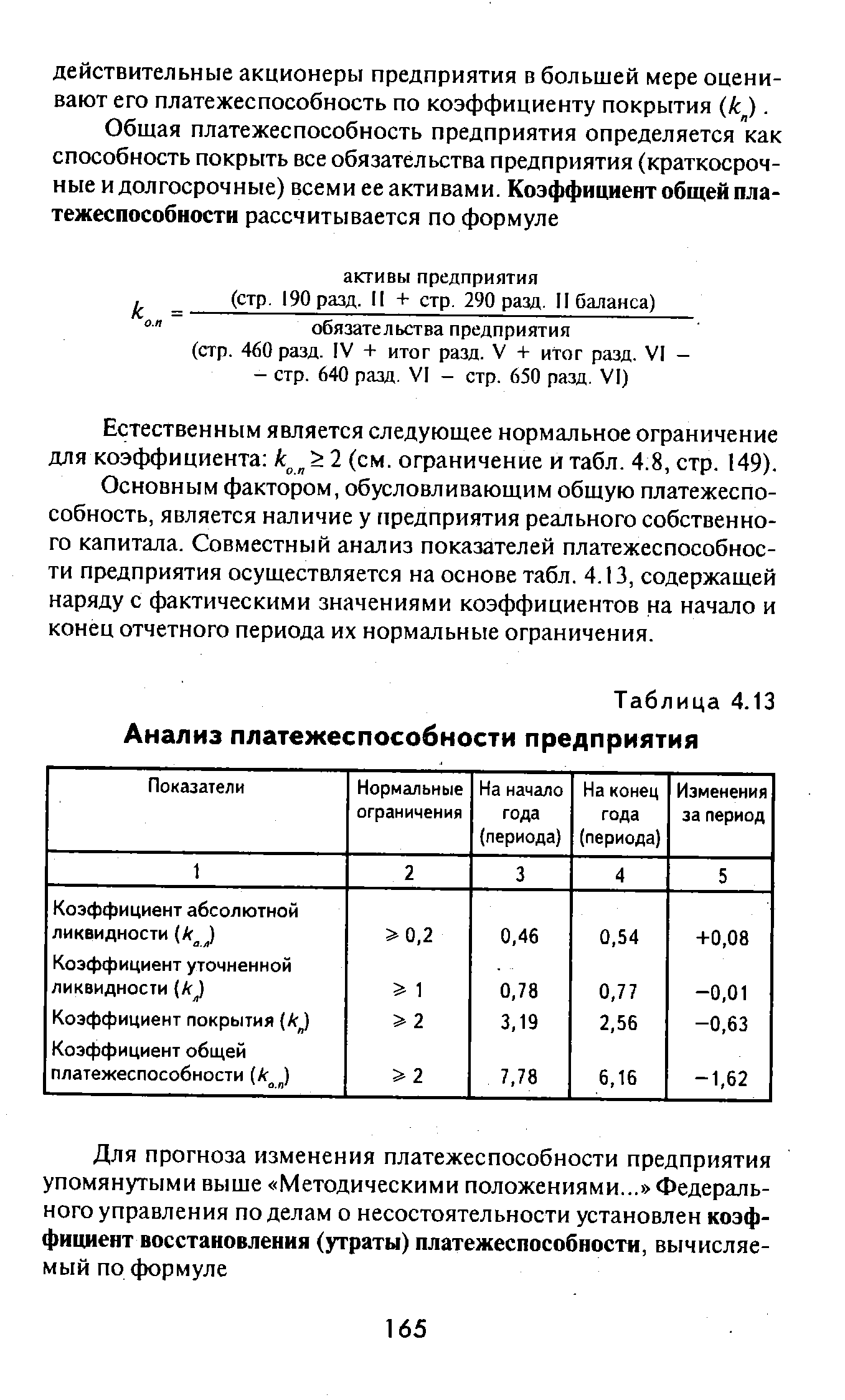

| Таблица 4.13 Анализ платежеспособности предприятия |  |

Анализу платежеспособности предприятия отводят первостепенное значение. В то [c.22]

Для анализа платежеспособности предприятия большое значение имеет изучение [c.34]

Ефимова О. В. Анализ платежеспособности предприятий // Бухучет. - 1997. [c.180]

Анализ платежеспособности предприятия [c.175]

Анализ платежеспособности предприятия за год проводится по форме 4 "Отчет о движении денежных средств" и плановым данным (табл. 4.7). [c.181]

В целях получения информации о состоянии расчетов в народном хозяйстве, начиная с Отчета за девять месяцев 1995 года, в российскую практику составления бухгалтерской отчетности о финансовых результатах введен раздел о ДДС. Он отражает главные пути поступления денежных средств и направления их расходования. Однако для практической работы по анализу платежеспособности предприятия и его инвестиционного потенциала производится группировка всех формирующихся на предприятии денежных потоков по трем важнейшим сферам его деятельности, соответствующим и трем частям формы Отчета о ДДС [c.417]

Блок-схема организации работ (последовательность) и финансирование по периодам организации проекта (программа). Анализ средств по источникам. Анализ платежеспособности предприятия. Анализ сроков окупаемости вложений [c.35]

Организация работ и финансирование. Блоки и этапы программ организация работы установление форм собственности виды и источники финансирования. Определение величины и источников получения средств. Обоснование полного возврата средств и получения доходов. Блок-схема организации работ (последовательность) и финансирование по периодам организации проекта (программа). Анализ средств по источникам. Анализ платежеспособности предприятия. Анализ сроков окупаемости вложений. [c.282]

Выявляя при анализе финансового состояния предприятия резервы его улучшения, банковские работники должны стремиться определить возможность их мобилизации в ближайшее время. Такой подсчет реальных резервов и выявление наиболее эффективных мер воздействия для их мобилизации банк должен сопровождать анализом платежеспособности предприятия на предстоящий период времени. При этом банковским работникам следует сопоставить платежные средства и предстоящие обязательства и на основе такого сопоставления составить месячный финансовый план-прогноз (с подекадной разбивкой). [c.240]

Итак, платежеспособность фирмы, ее возможность производить необходимые платежи и расчеты в определенные сроки, зависящая как от притока денежных средств дебиторов, покупателей и заказчиков фирмы, так и от оттока средств для выполнения платежей в бюджет, расчетам с поставщиками и другими кредиторами фирмы — ключевой фактор ее финансовой стабильности. Недаром в России какое-либо сотрудничество с предприятием, фирмой, банком всегда начинают с оценки его платежеспособности. Для руководства фирмы особенно важно поэтому проводить систематический анализ платежеспособности предприятия для эффективного управле- [c.15]

Платежеспособность оценивают на определенную дату по данным баланса, оперативного и бухгалтерского учета. Эта оценка субъективна и может быть выполнена с различной степенью точности. Роль балансовых статей при этом различна. В частности, в экспресс-анализе платежеспособности предприятия обращают внимание на статьи, характеризующие наличные деньги в кассе и на расчетных счетах в банке. Это и понятно они выражают совокупность наличных денежных средств, т.е. имущества, которое имеет абсолютную ценность, в отличие от любого иного имущества, имеющего ценность лишь относительную. Эти ресурсы наиболее мобильны, они могут быть включены в финансово-хозяйственную деятельность в любой момент, тогда как другие виды активов нередко могут включаться лишь с определенным временным лагом. Искусство финансового управления как раз и состоит в том, чтобы держать на счетах лишь минимально необходимую сумму средств, а остальную часть, которая нужна для текущей оперативной деятельности, - в быстро реализуемых активах. [c.163]

Значение анализа платежеспособности предприятия в рыночных условиях высоко, так как степень выполнения предприятием краткосрочных долговых обязательств влияет на его экономические взаимоотношения с банками и поставщиками по поводу кредитования. [c.16]

Балансовый метод служит в основном для отражения соотношений, пропорций двух групп взаимосвязанных и уравновешенных экономических показателей, результаты которых должны быть тождественными. Этот метод широко используется при анализе обеспеченности предприятия трудовыми, финансовыми ресурсами, сырьем, топливом, материалами, основными средствами производства и т. д., а также при анализе полноты их использования. Например, при анализе обеспеченности предприятия трудовыми ресурсами составляют баланс, в котором, с одной стороны, показывается потребность в трудовых ресурсах, а с другой — фактическое их наличие. При анализе платежеспособности предприятия используется платежный баланс, в котором соотносятся платежные средства с платежными обязательствами. [c.222]

Анализ платежеспособности предприятия включает определение таких показателей, как финансовая устойчивость и кредитоспособность предприятия. [c.257]

При анализе платежеспособности предприятия целесообразно составлять платежный календарь на месяц с разбивкой суммы поступлений (выручка от реализации, оплата полученных векселей, погашение дебиторской задолженности) и платежей (налоги, % за кредит, срочные обязательства, заработная плата и др.). В процессе анализа платежеспособности при финансовом планировании на перспективу составляется баланс неплатежей, в активе которого отражены показатели неплатежей краткосрочная задолженность по кредитам и расчетным документам поставщиков, недоимки в бюджет и прочие неплатежи (невыплаты зарплаты и т.д.). [c.14]

Анализ платежеспособности предприятия [c.472]

Если в процессе анализа установлено, что в рассматриваемом периоде сумма неотложных платежей превышает сумму платежных средств, то немедленно разрабатывают конкретные меры по улучшению финансового состояния предприятия. В этом состоит главная задача анализа платежеспособности на ближайший период. На платежеспособность предприятия наибольшее влияние оказывают выполнение производственной программы, снижение себестоимости продукции, ускорение оборачиваемости оборотных средств, снижение дебиторской задолженности и др. Важную роль играет соблюдение расчетной и финансовой дисциплины. [c.288]

Основными показателями для анализа финансового положения предприятия являются обеспеченность собственными оборотными и приравненными к ним средствами и их сохранности состояние нормируемых запасов товарно-материальных ценностей эффективность использования банковского кредита и его материальное обеспечение состояние и динамика дебиторской и кредиторской задолженности оборачиваемость оборотных средств оценка платежеспособности предприятия и т. п. [c.202]

Анализ и оценку реальных возможностей восстановления платежеспособности предприятия. [c.29]

Вопрос о том, на сколько групп нужно разделить баланс при оценке платежеспособности предприятия и как распределить статьи по группам, решается аналитиками в зависимости от целей анализа и структуры отчетного баланса. [c.51]

Объектом исследования бухгалтерского финансового учета является предприятие в целом как самостоятельное юридическое лицо. Дня оценки эффективности функционирования предприятия по данным внешней финансовой отчетности рассчитываются не только показатели платежеспособности и ликвидности предприятия, но и показатели, используемые для анализа структуры капитала, а также коэффициенты оборачиваемости оборотных средств. В целях анализа доходности предприятия в системе финансового учета наряду с абсолютными показателями (балансовой, чистой, нераспределенной прибыли) используют ряд показателей рентабельности. При этом в финансовом анализе под рентабельностью обычно понимается отношение прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие. Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или привлеченных), вложенных в предприятие. [c.390]

В свою очередь, факторный анализ добавленной стоимости и финансовой устойчивости позволяет вскрыть как положительные, так и негативные причины изменения платежеспособности предприятия в отчетном периоде, а также наметить определенные шаги для экономического роста в будущем. А это означает, что для роста собственного капитала могут быть созданы необходимые условия за счет благоприятного финансового рычага, платежеспособности в денежной форме, учета обменных, распределительных и финансовых операций в образовании и использовании добавленной стоимости. [c.13]

Анализ платежеспособности и диагностика риска банкротства предприятия [c.308]

Расходная часть финансового бюджета предприятия анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе. [c.314]

Показаны роль анализа в управлении производством, рассматриваются методика экономического анализа, вопросы бюджетирования и нормирования оборотных средств, анализ производства и реализации продукции, анализ затрат и себестоимости продукции. Анализ финансовых результатов и рентабельности деятельности организации непосредственно увязан с анализом оборотных и внеоборотных активов имущества предприятия. Дается методика анализа финансового состояния платежеспособности предприятия, комплексной оценки эффективности хозяйственной деятельности. [c.2]

В качестве примера рассмотрим методику оперативного анализа состояния платежеспособности предприятия. [c.231]

Анализ финансового состояния предприятия является заключительной частью аналитической работы по изучению его про изводсугвеннс-хозяйственной деятельности. В процессе его про ведения устанавливается эффективность использования предприятием имеющихся н его распоряжении денежных средств, предоставленных ему государством для выполнения производственного задания, изучается процесс формирования собственных и заемных оборотных средств, рассматривается состояние финансово-кредитной и платежно-расчетной дисциплины, устанавливается платежеспособность предприятия и пути ее постоянного укрепления. [c.201]

Наиболее полно финансовая устойчиность предприятия может быть раскрыта на основе изучения равновесия между статьями актива и пассива баланса. При уравновешенности активов и пассивен по срокам использования и по циклам обеспечивается сбалансированность притока и оттока денежных средств, а следовательно, платежеспособность предприятия и его финансовая устойчиность. Отсюда анализ финансового равновесия активов и пассивов баланса является основой оценки финансовой устойчивости предприятия, его ликвидности и платежеспособности. [c.303]

Смотреть страницы где упоминается термин Анализ платежеспособности предприятия

: [c.257] [c.164] [c.36] [c.21] [c.81] [c.46]Смотреть главы в:

Анализ хозяйственной деятельности в промышленности -> Анализ платежеспособности предприятия

Анализ хозяйственной деятельности предприятий -> Анализ платежеспособности предприятия

Финансы предприятия -> Анализ платежеспособности предприятия

Анализ хозяйственной деятельности предприятий АПК Издание 6 -> Анализ платежеспособности предприятия