Результирующими показателями платежеспособности, характеризующими в целом конкурентоспособность предприятия и его надежность, как уже отмечалось, могут быть приняты показатели KI и К2, которые можно представить в виде функциональных зависимостей от изменения частных характеристик устойчивости и ликвидности предприятия ( см. 2.42 и 2.27 ) [c.64]

Объектом исследования бухгалтерского финансового учета является предприятие в целом как самостоятельное юридическое лицо. Дня оценки эффективности функционирования предприятия по данным внешней финансовой отчетности рассчитываются не только показатели платежеспособности и ликвидности предприятия, но и показатели, используемые для анализа структуры капитала, а также коэффициенты оборачиваемости оборотных средств. В целях анализа доходности предприятия в системе финансового учета наряду с абсолютными показателями (балансовой, чистой, нераспределенной прибыли) используют ряд показателей рентабельности. При этом в финансовом анализе под рентабельностью обычно понимается отношение прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие. Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или привлеченных), вложенных в предприятие. [c.390]

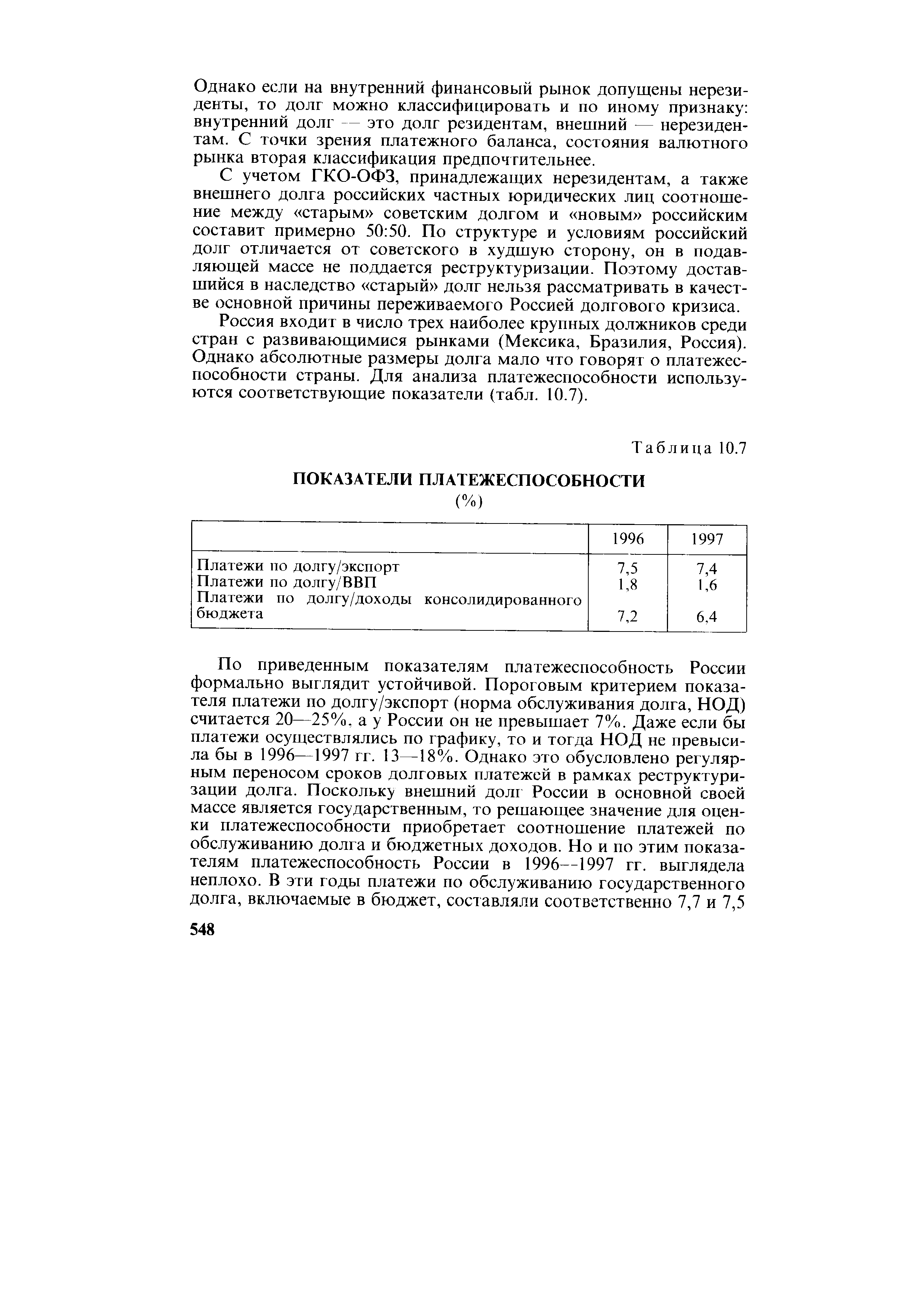

| Таблица 10.7 ПОКАЗАТЕЛИ ПЛАТЕЖЕСПОСОБНОСТИ |  |

К основным показателям платежеспособности предприятия относятся следующие [c.95]

Для выяснения причин изменения показателей платежеспособности большое значение имеет анализ выполнения плана по притоку и оттоку денежных средств. Для этого данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана. [c.314]

Расчет и оценка показателей платежеспособности [c.361]

Самым крупным должником из числа развивающихся стран является Бразилия, имеющая долг свыше 100 млрд долл. Несколько отстает от нее Мексика. Внешний долг Индии, Индонезии, Аргентины, Китая — от 50 до 80 млрд долл. За ними следуют Южная Корея, Нигерия, Филиппины, Венесуэла (по 30 млрд долл. в начале 90-х годов). Таиланд, Алжир, Малайзия, Марокко, Перу должны более 20 млрд долл. В списке крупнейших должников числятся как страны, которые многократно пересматривали график своих долговых платежей (Бразилия, Мексика, Аргентина, Нигерия, Филиппины, Венесуэла, Марокко, Перу), так и государства, которые соблюдают взятые обязательства. В их числе страны с высокой репутацией на мировом рынке ссудного капитала (Южная Корея, Таиланд, Малайзия). Следовательно, размер внешнего долга и платежей по его погашению не может рассматриваться в качестве единственного показателя платежеспособности. [c.590]

Большая часть показателей платежеспособности в табл. 8.10 улучшили свои количественные значения к концу года по сравнению с его началом. Так, продолжительность оборачиваемости кредиторской задолженности сократилась с 428,3 до 72,8 дней к концу года период инкассирования дебиторской задолженности — с 65,5 до 8,5 дней доля кредиторской задолженности в собственном капитале — с 39,9% до 24,6% коэффициент покрытия чистыми активами кредиторской задолженности возрос с 2,3 до 3,75 раза. При этом следует отметить достаточно низкий уровень коэффициента текущей ликвидности, который составил к концу года 0,58, к тому же уменьшился по сравнению с началом года на 0,31 пункта. [c.249]

Динамика показателей платежеспособности по данным АО Прогресс [c.250]

Коэффициент текущей ликвидности, или общий коэффициент покрытия (Кз), является обобщающим показателем платежеспособности организации, в расчет которого включаются и все оборотные активы и все краткосрочные обязательства. Данный коэффициент следует рассчитывать по одной из двух приведенных ниже формул [c.356]

Для выяснения причин изменения показателей платежеспособности важное значение имеет анализ выполнения финансового плана по доходной и расходной части. Для этого данные отчета о движении денежных средств, а также отчета о финансовых результатах сравнивают с данными финансовой части бизнес-плана (табл. 24.17). При анализе в первую очередь следует установить выполнение плана по поступлению денежных средств главным образом от реализации продукции, работ и услуг, имущества, выяснить причины изменения суммы выручки и выявить резервы ее увеличения. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части финансового плана перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям. [c.647]

Зоны дифференцированной шкалы финансово-экономической устойчивости различаются показателями платежеспособности. [c.264]

К частному показателю платежеспособности относят а) коэффициент абсолютной ликвидности [c.259]

В СНС большое внимание уделяется характеристике движения финансовых потоков в экономике. Анализ международных финансовых операций, которые отражены в платежном балансе страны, также имеет важное значение. Показатели платежеспособного баланса являются основой для построения финансового счета и счета операций с остальным миром . Поэтому статистические органы страны изучают проблемы интеграции платежного баланса в СНС, т.е. построения и анализа платежного баланса во взаимосвязи с составлением и анализом национальных счетов. [c.40]

Показатели платежеспособности и финансовой устойчивости предприятий [c.266]

Безусловно, при расчете себестоимости продукции цены завышены, тем самым прибыль занижается, т.е. предприятие заведомо ставит себя в невыгодные условия. Аналогично можно отметить, что не все виды активов баланса можно пересчитывать исходя из уровня инфляции (в частности, монетарные активы, имеющаяся дебиторская задолженность не зависят от инфляции). Однако, если в этой ситуации дальнейшие расчеты покажут, что мы не выйдем за пределы пороговых значений показателей платежеспособности, прогноз можно считать приемлемым. Если расчетные значения близки к пороговым, оценку величины себестоимости можно уточнить, используя для расчета прогнозные средние цены, по-разному пересчитывая различные виды активов и т.п. [c.519]

Прогнозируемый прирост оборотных средств на конец следующего квартала составит 7,86 (26,12 + 6,84 - 19,6 - 5,5). Таким образом, в варианте 1 прогнозируемая прибыль покрывает менее половины прироста оборотных средств, что приводит к потере платежеспособности. В варианте 2 значения показателей платежеспособности увеличиваются. Более того, есть возможность часть прибыли в размере ее превышения над половиной прироста оборотных средств направить на выплату дивидендов (0,56 = 4,49 - 7,86 2). Эта ситуация описана [c.519]

По результатам анализа производится регулирование баланса, составляется прогнозный баланс и дается оценка перспективной ликвидности предприятия. При этом следует учитывать, что показатели, характеризующие финансовое состояние, будут различаться по стадиям развития систем. Приведенные выше нормативные значения показателей платежеспособности характерны для стадии развития и начала стадии зрелости систем. [c.119]

Коэффициент маневренности функционирующего (оборотного) капитала является более информативным показателем платежеспособности, дополняющим рассмотренные выше коэффициенты платежеспособности и ликвидности. [c.92]

Что характеризуют и как рассчитываются показатели платежеспособности [c.109]

Показатели, содержащиеся в ф. № 1-Ф, могут быть использованы для анализа динамики потока денежных средств за квартал, полугодие, год, расчета показателей платежеспособности, изучения структуры расхода денежных средств (на основную деятельность, капитальные вложения, социальное развитие, финансовые вложения и пр.). [c.66]

Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала. Совместный анализ показателей платежеспособности предприятия осуществляется на основе табл. 4.13, содержащей наряду с фактическими значениями коэффициентов на начало и конец отчетного периода их нормальные ограничения. [c.165]

Все приведенные показатели характеризуют различные стороны оценки финансового состояния предприятия. К примеру, оценка способности предприятия погасить свои обязательства осуществляется с помощью показателей ликвидности, входящих в группу показателей платежеспособность . Оценки финансовой независимости и автономности производятся с помощью показателей финансовой устойчивости, в то же время оценка эффективности деятельности предприятия производится с помощью показателей рентабельности. [c.511]

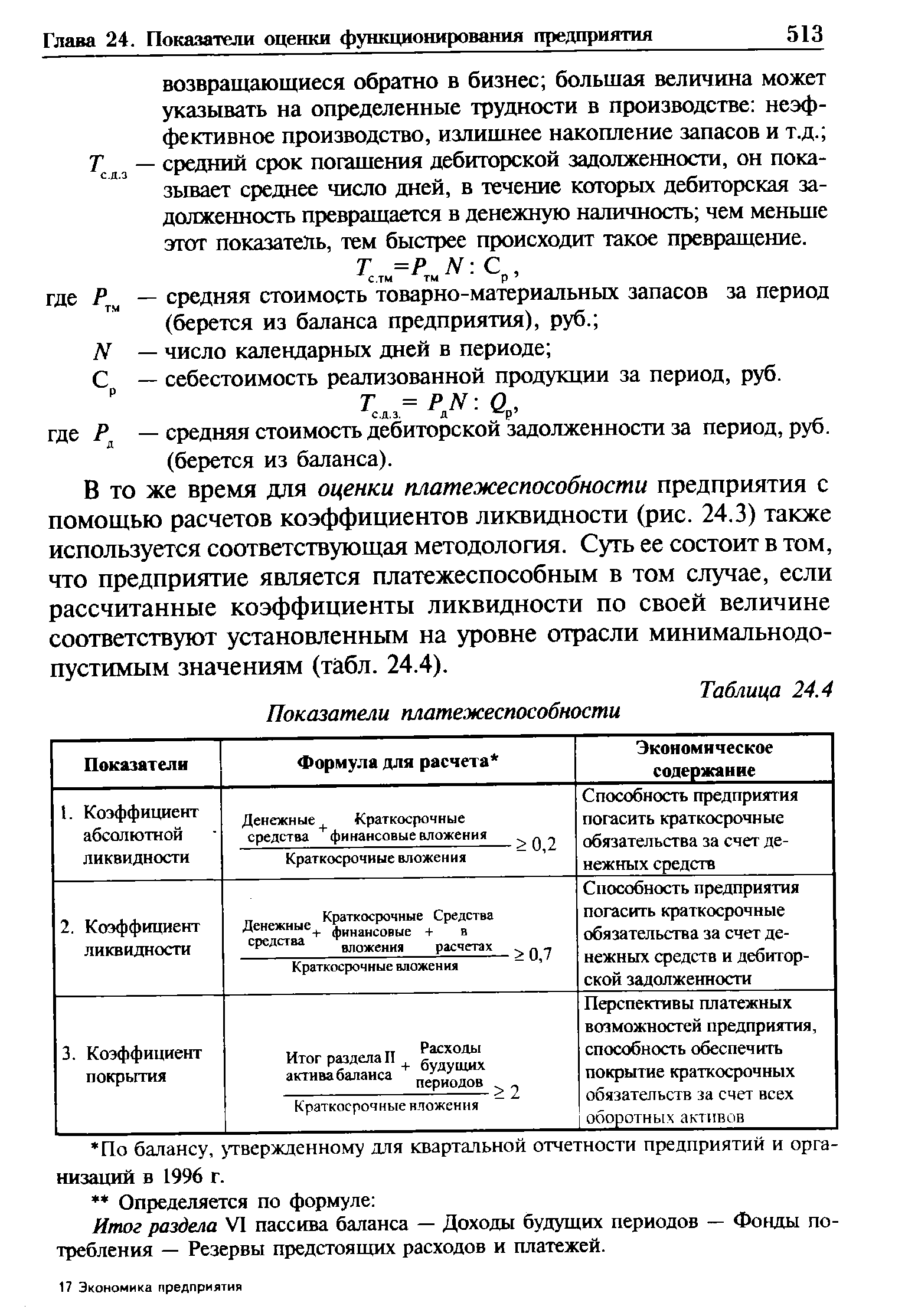

| Таблица 24.4 Показатели платежеспособности |  |

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель платежеспособности, вычисляемый по формуле [c.71]

Общий показатель платежеспособности (/.,) 1,107 0,952 -0,155 [c.72]

Коэффициент текущей ликвидности (L4) позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. Нормальным значением для данного показателя считаются соотношения от 2,5 до 3. [c.73]

Задача 5.1. Расчет показателей платежеспособности и кредитоспособности предприятия [c.103]

Степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в предприятие, характеризуют показатели платежеспособности. В некоторых источниках они называются показателями структуры капитала или показателями покрытия [c.193]

Показатели платежеспособности и ликвидности [c.416]

Т.Крылова выделяет пять групп финансовых коэффициентов показатели ликвидности показатели деловой активности показатели рентабельности показатели платежеспособности или структуры капитала показатели рыночной активности (Крылова Т. Что такое финансовый менеджмент// Финансовая газета. — 1994. — №49). [c.261]

Объектом исследования бухгалтерского финансового учета является предприятие в целом как самостоятельное юридическое лицо. Для оценки эффек тивности его функционирования, по данным внешней финансовой отчетности, рассчитываются разнообразные показатели платежеспособности и ликвидности предприятия показатели, используемые для анализа структуры капитала коэффициенты оборачиваемости оборотных средств. [c.32]

Но все названные показатели дают лишь общую одномоментную оценку динамики платежеспособности и не позволяют проанализировать ее внутриструктурные изменения. С этой целью проводится оценка текущей платежеспособности путем сравнительной оценки суммы имеющихся денежных средств и краткосрочных финансовых вложений с общей величиной задолженности, сроки оплаты которой уже наступили. Идеальным считается вариант, когда полученный результат равен единице или превышает ее. Однако при проведении указанных расчетов по данным баланса и ф. №4 Отчет о движении денежных средств необходимо учитывать следующее платежеспособность организации — показатель очень динамичный, меняется очень быстро, и его исчисление одномоментно один раз в квартал или один раз в год не позволяет сформировать достоверную картину. Поэтому и составляется платежный календарь, где сопоставление наличных ожидаемых средств и платежных обязательств производится на очень короткие периоды времени (1 5 10 15 дней, месяц). Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках сырья, материалов и оборудования, и также по информации, содержащейся в документах о расчетах по оплате труда, на выдачу авансов работникам, в выписках со счетов банков и т.п. По данным оперативного платежного календаря формируют динамические ряды, а затем проводят анализ изменений показателя платежеспособности. [c.365]

Показатели платежеспособности и финансовой устойчивости предприятий и организаций1 [c.270]

I графе 1 табл. 12.4 приведены данные о финансовом состоянии предприятия за первый квартал 200Х г. (млн руб.). Значения показателей платежеспособности находятся в норме. Требуется проанализировать возможность утраты платежеспособности в ближайшие три месяца. Имеется следующая дополнительная информация [c.517]

Показатели платежеспособности организаций, подлежащие финансовому мониторингу, определяются ФДФОБ России на основе данных агрегированных форм финансовой отчетности, поступивших от территориальных органов (агентств) ФСФОБ России. [c.484]

Учет состояния платежеспособности организаций осуществляется ФСФОБ РФ в электронной форме путем введения соответствующей базы данных (данных учетных форм организаций и рассчитанных показателей платежеспособности). [c.484]

Смотреть страницы где упоминается термин Показатели платежеспособности

: [c.161] [c.107] [c.193] [c.267] [c.273]Смотреть главы в:

Теория экономического анализа -> Показатели платежеспособности