БМР — ведущий информационно-исследовательский центр. Годовые отчеты Банка — одно из авторитетных экономических изданий в мире. На базе своих исследований БМР в 1975 г. опубликовал хартию наблюдения за международными операциями банков, дополненную Базельским соглашением 1983 г. Под эгидой БМР проведена работа Комитета Кука (представитель Банка Англии), который в 1988 г. опубликовал рекомендации относительно коэффициента платежеспособности международных банков. Коэффициент Кука (минимальное соотношение между собственными средствами банка и его балансовыми и забалансовыми активами на уровне 8%) [c.496]

На основе данных ф. №4 рассчитывается коэффициент платежеспособности по выражению [c.214]

По данным ф. №4 приложения коэффициент платежеспособности равен [c.214]

Анализ выполнения оперативного финансового плана (см. табл. 1 и 2) состоит в выявлении платежеспособности предприятия, причин ее улучшения или ухудшения, разработке конкретных рекомендаций, направленных на дальнейшее повышение коэффициента платежеспособности. [c.232]

На основании приведенных в таблице данных можно сделать следующие выводы. Согласно финансовому плану предприятие должно полностью покрыть свои денежные расходы доходами и поступлением средств. Соответственно плановый коэффициент платежеспособности составляет 1,173 (6630 ДЕ 5654 ДЕ). Давая в целом положительную оценку составленного оперативного финансового плана, необходимо отметить, что предприятие в предшествующем месяце допустило просроченную задолженность поставщикам в сумме 190 ДЕ, а по ссудам банка — 3670 ДЕ. Отсутствие этой суммы способствовало бы некоторому улучшению финансового состояния предприятия. [c.233]

Фактически финансовое состояние предприятия к концу отчетного периода по сравнению с оперативным финансовым планом несколько ухудшилось. Фактический коэффициент платежеспособности составил 1,153 (6450 ДЕ 5594 ДЕ). [c.233]

Анализ финансового состояния организации и выявление резервов ее дальнейшего устойчивого роста необходимо продолжить также анализом сложившихся коэффициентов платежеспособности, финансовой устойчивости, оборачиваемости активов, анализом кредиторской и дебиторской задолженности, структуры денежных потоков и т.д. [c.139]

Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственного капитала, коэффициенте заемного капитала и коэффициенте соотношения собственного капитала к заемному. [c.199]

Коэффициент платежеспособности ДС на начало периода + ДС поступило поданным ф. № 4 ДС израсходовано [c.248]

Коэффициент текущей ликвидности 2. Коэффициент срочной ликвидности (на 1 июня 2000 г.) 3. Коэффициент соотношения дебиторской и кредиторской задолженности (на 1 июня 2000 г.) 4. Период инкассирования ДЗ, дней 5. Продолжительность оборачиваемости КЗ, дней 6. Коэффициент соотношения собственного и заемного капитала 7. Коэффициент платежеспособности по данным ф. N° 4 8. Коэффициент покрытия долгосрочных и кратко- 0,89 66,5 428,3 2,2 299732 0,58 0,84 0,38 8,5 72,8 3,1 1,02 302066 36 -0,31 -58 -355,5 +0,9 + 1 S [c.250]

Неоднозначность наименований и классификаций коэффициентов у разных авторов проявляется еще и в том, что авторы коэффициента маневренности функционирующего капитала помещают его среди коэффициентов платежеспособности, в то время как коэффициент маневренности собственных средств рассматривается в составе показателей финансовой устойчивости. [c.32]

Приведенные коэффициенты платежеспособности объединяют в группу показателей самофинансирования. Напомним, что источники самофинансирования предприятия — нераспределенная прибыль и амортизация. [c.162]

Оценка платежеспособности. Оценка платежеспособности предприятия производится с помощью коэффициентов платежеспособности, являющихся относительными величинами. Коэффициенты платежеспособности, приведенные ниже, отражают возможность предприятия погасить краткосрочную задолженность за счет тех или иных элементов оборотных средств. [c.106]

Приведенные коэффициенты платежеспособности рассчитываются по данным баланса, и следует иметь в виду, что такие статьи оборотных активов, как расходы будущих периодов, налог на добавленную стоимость по приобретенным ценностям, не являются платежными средствами. А в краткосрочные обязательства для более точных расчетов нужно включать еще и текущую составляющую долгосрочного долга. [c.91]

Коэффициент маневренности функционирующего (оборотного) капитала является более информативным показателем платежеспособности, дополняющим рассмотренные выше коэффициенты платежеспособности и ликвидности. [c.92]

Важное значение имеет информация о движении потоков денежных средств и для изучения платежеспособности. Это позволяет компенсировать недостатки статичных показателей, рассчитываемых по данным баланса. На основании информации о денежных потоках можно рассчитать коэффициент платежеспособности Кас [c.67]

В качестве коэффициента платежеспособности, по которому осуществляется прогноз, в Методических положениях... выступает коэффициент покрытия, нормативное значение которого принимается равным 2. В качестве периода восстановления платежеспособности берется 6 месяцев, в качестве периода утраты платежеспособности — 3 месяца. [c.166]

Достижение необходимого уровня собственного капитала может произойти единовременно за счет увеличения уставного капитала предприятия. Необходимый прирост уставного капитала может быть определен на основе нормальных значений коэффициентов платежеспособности (при условии, что реальный собственный капитал не меньше уставного капитала). [c.170]

Коэффициенты платежеспособности (удельного веса заемного капитала) [c.140]

Коэффициенты платежеспособности применяются для анализа способности предприятия выполнять свои долгосрочные обязательства. Наиболее часто используются коэффициент платежеспособности и коэффициент соотношения долгосрочных заемных средств и собственного капитала. Они рассчитываются следующим образом. [c.140]

Коэффициент платежеспособности показывает, сколько заемных средств приходится на каждую единицу собственных средств. При коэффициенте платежеспособности большем 1, если предприятие окажется банкротом, то кредиторы наверняка понесут убытки. Однако на практике верность данного утверждения зависит от того, насколько рыночная цена активов соотносится с балансовой, которая используется при расчете. [c.140]

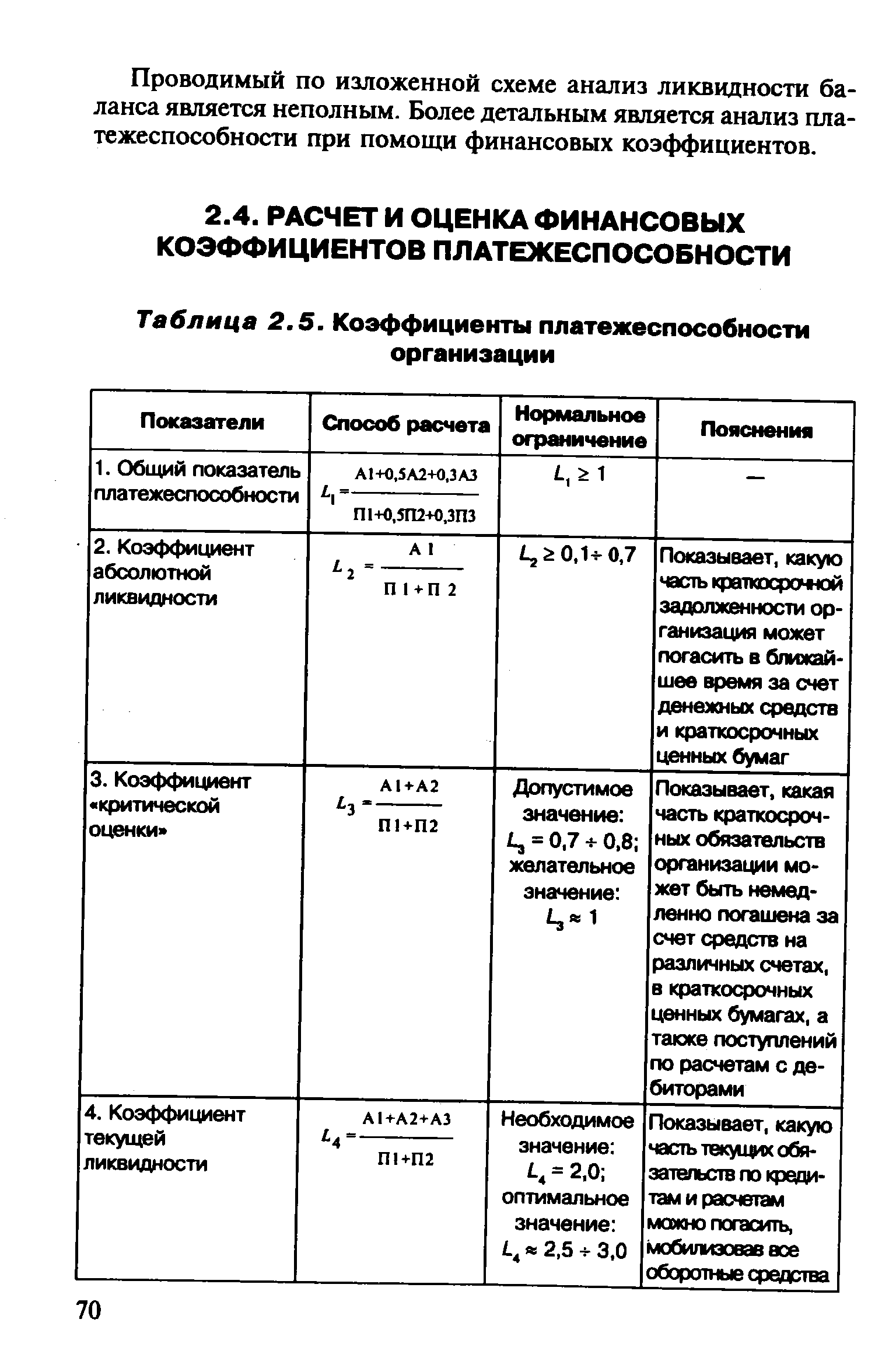

РАСЧЕТ И ОЦЕНКА ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ ПЛАТЕЖЕСПОСОБНОСТИ [c.70]

| Таблица 2.5. Коэффициенты платежеспособности организации |  |

Рассчитано, что для того, чтобы коэффициенты текущей ликвидности (L4) и обеспеченности собственными средствами (L7) были оптимальными, у организации убытки могут составлять до 40%, а кредиты и займы должны быть равны 80% суммы оборотных активов. Но такая структура баланса сейчас практически не встречается (по крайней мере, в отношении долгосрочных займов). Следует также отметить, что коэффициенты платежеспособности могут быть оптимальными (см. таблицу 2.5), только если оборотные активы производственной организации имеют следующую структуру [c.74]

Второй коэффициент платежеспособности является отноше,ни-ем прибыли до уплаты налогов и процентов за пользование кредитами (производственная или операционная прибыль) к предъявленным к оплате процентам за пользование кредитами характеризует способность фирмы погасить свои текущие обязательства по кредиторской задолженности. [c.107]

Платежеспособность фирмы - это способность выполнять своевременно свои краткосрочные и долгосрочные обязательства за счет собственных активов. Фирма считается платежеспособной, если ее общие активы превышают внешние обязательства. Уровень платежеспособности характеризует степень защищенности интересов инвесторов и кредиторов, вложивших свои средства в активы фирмы. Он обычно выражается в процентах. Высокий коэффициент платежеспособности свидетельствует о минимальном финансовом риске и благоприятных возможностях дальнейшего привлечения капитала из внешних источников. [c.273]

Совокупность переменных дополняется пятью количественными показателями. Сюда входят степень прибыльности (отношение операционного дохода к используемому капиталу), коэффициент платежеспособности (отношение собственного капитала к суммарному), ликвидность (отношение текущих активов к обязательствам), коэффициент покрытия (отношение операционного дохода к заемному капиталу) и разница между наивысшим и наинизшим показателями прибыльности за последние 4 года. [c.186]

Коэффициенты платежеспособности и ликвидности отражают способность [c.25]

Коэффициенты платежеспособности и ликвидности характеризуют оборотные [c.29]

Коэффициенты платежеспособности предприятия [c.34]

К тому же анализ финансово-экономического состояния предприятия не является обязательным, а коэффициенты платежеспособности и финансовой устойчивости, рекомендованные Федеральным управлением по делам о несостоятельности и банкротстве предприятий (ФУДН), обнаруживают свое несовершенство. Более трех четвертей действующих предприятий можно легко признать банкротами, что явно противоречит логике и не соответствует действительности. Работающее предприятие, как правило, испытывает трудности с оборотными средствами, но при этом как таковым банкротом не является. [c.17]

В свою очередь, официально утвержденные коэффициенты платежеспособности и финансовой устойчивости, рекомендованные ФУДН (Федеральное управление по делам о несостоятельности предприятий) и применяемые для определения несостоятельности предприятий, обнаруживают свое несовершенство. Получается явный перекос в сторону гипертрофии неплатежеспо- [c.6]

Смотреть страницы где упоминается термин Коэффициент платежеспособности

: [c.459] [c.295] [c.310] [c.150] [c.166] [c.134] [c.106] [c.197] [c.164] [c.29] [c.29] [c.33] [c.65]Методы и модели управления фирмой (2001) -- [ c.380 ]

Большая экономическая энциклопедия (2007) -- [ c.312 , c.314 ]