ИНДИКАТОР НАКОПЛЕНИЯ ОБЪЕМА (VA) В КАЧЕСТВЕ ОСЦИЛЛЯТОРА [c.280]

Индикатор балансового объема определяют путем добавления дневного объема торгов к накопленному значению, если цена закрытия бумаги выше предыдущей, и путем вычитания дневного объема, если она ниже предыдущей. [c.54]

Рост индикатора накопления/распределения означает накопление (покупку) ценной бумаги, поскольку подавляющая доля объема торгов связана с восходящим движением цен. Когда индикатор падает, это означает распределение (продажу) ценной бумаги, поскольку подавляющая доля объема торгов связана с нисходящим движением цен. [c.125]

В главах 5 и 6с помощью уже известных читателю по предыдущей главе понятий изучаются ценовые модели. Основные модели перелома тенденции, такие как "голова и плечи", двойная вершина и основание, рассматриваются в пятой главе. Модели продолжения тенденции, включая флаги, вымпелы и треугольники, - в шестой. Текст сопровождается большим количеством иллюстраций. Большое внимание уделяется способам измерения ценовых моделей с целью определения ценовых ориентиров, а также роли объема торговли в формировании и завершении моделей. В главе /более подробно освещаются понятия объема и открытого интереса. Показывается, как изменения этих показателей могут подтверждать движение цен либо служить предупреждением о возможном переломе тенденции. Рассматриваются некоторые индикаторы, основанные на объеме торговли, такие как балансовый объем (OBV), накопление объема (VA) и др. Также подчеркивается важность использования показателей открытого интереса, содержащихся в "Отчете по обязательствам трейдеров". [c.9]

Формирования ADA рисуют четкие уровни поддержки/сопротивления трендовые линии, причем, так же аккуратно, как и колебания между прогнозируемыми верхними и нижними границами. Применяйте ADA для определения запаздывания между ценой и объемом. Когда цена опережает объем, ожидайте, что цена остановится до тех пор, пока ADA не нагонит ее. Более динамичная тенденция развивается тогда, когда ADA значительно опережает цену. Этот ценный индикатор способен также инициировать более быстрые сигналы и формировать более четкие ценовые модели, чем это делают индикатор OBV или любые другие индикаторы накопления/распределения. [c.355]

Оценить объем помогают несколько индикаторов. Некоторые трейдеры строят 5-дневное экспоненциальное скользящее среднее объема угол его наклона указывает тенденцию объема (см. разделы 25 и 32). Другие прибегают к балансовому объему и индикатору накопления/распределения. [c.195]

В главе 7 более подробно освещаются понятия объема и открытого интереса. Показывается, как изменения этих показателей могут подтверждать движение цен либо служить предупреждением о возможном переломе тенденции. Рассматриваются некоторые индикаторы, основанные на объеме торговли, такие как балансовый объем (OBV), накопление объема (VA) и др. Также подчеркивается важность использования показателей открытого интереса, содержащихся в "Отчете по обязательствам трейдеров". [c.14]

Наиболее чувствительными к падению объемов промышленного производства в регионе являются динамика ВРП, научно-техническая, производственная сферы. В этих областях даже незначительный спад промышленного производства вызывает ощутимое ухудшение ситуации. Стойкими к падению промышленного производства на начальном этапе являются индикаторы финансовой сферы, продовольственной, инвестиционной безопасности. Накопление кризисных явлений в дальнейшем приводит к резкому снижению уровня безопасности по этим сферам (рис.1). [c.159]

Накопление/распределение — это динамический индикатор, соотносящий изменения цен и объема торгов. Он основан на том принципе, что движение рынка тем значимее, чем выше сопутствующий ему объем. [c.125]

К текущему накопленному значению индикатора прибавляется или вычитается из него определенная доля дневного объема. Чем ближе цена закрытия к максимуму дня, тем больше прибавляемая доля. Чем ближе цена закрытия к минимуму дня, тем больше вычитаемая доля. Если цена закрытия находится строго между максимумом и минимумом, значение индикатора не изменяется. [c.126]

Кумулятивный индекс объема ( VT) — это динамический индикатор он показывает, поступают ли средства инвесторов на рынок акций или уходят с него. Он определяется как разность между объемом торгов по растущим акциям и объемом по падающим акциям с последующим ее прибавлением к текущему накопленному значению. Растущий, падающий и неизменный объемы торгов рассматриваются на стр. 152. [c.137]

PVT рассчитывается путем умножения дневного объема на относительное изменение цены бумаги с добавлением полученной величины к текущему накопленному значению индикатора. [c.228]

Игроки могут использовать несколько технических индикаторов чтобы лучше проанализировать объем. Некоторые игроки используют 5-дневное экспоненциальное МА от объема. Его наклон определяет тренд объема (см. 4.2 и 5.1). Другие используют балансовый объем и показатель накопления/распределения. [c.101]

Этот индикатор создан Л. Вильямсом и описан в книге, изданной в 1972 году, "Как я сделал миллион долларов". Он был разработан как основной индикатор для акций, но некоторые аналитики применили его и к фьючерсам. Уникальность показателя накопления/распределения (A/D) в том, что он связывает цены открытия и закрытия с объемом. [c.103]

Показатель, измеряющий уровень продаж на вторичном рынке недвижимости. Включает разделение по географическому принципу, а также индикатор цен и запасов недвижимости (число месяцев, необходимых для исчерпания существующих запасов жилья на вторичном рынке недвижимости при текущих темпах продаж). Продажи построенных домов отражают спрос в секторе недвижимости, в то время как индекс продаж новых домов отражает предложение таким образом, оба эти индикатора дополняют друг друга. Продажи жилья на вторичном рынке недвижимости составляют около 84% от объема всех проданных жилых помещений остальные 16% приходятся на долю новых жилых зданий. Уровень продаж во многом зависит от ставки по ипотечным кредитам, однако реакция на изменение ставки идет с отставанием на несколько месяцев. В период рецессии спрос на недвижимость низкий, но как только в экономике начинается рост, накопленный неудовлетворенный спрос выплескивается на рынок. Оба эти индикатора могут испытывать месяц от месяца значительные колебания. Особенно это характерно для зимних месяцев, когда плохая погода может внести существенные коррективы в планы строительных компаний. [c.215]

Почти в каждой области есть инструменты, помогающие правильно оценивать текущее положение и дающие пользователям точную информацию. То же справедливо и для инвестирования. Экономические индикаторы наносятся на графики, чтобы легче было их интерпретировать. История цены и объема акции наносится на графики, чтобы легче было определить, является ли акция сильной, здоровой, находится ли она в фазе накопления или же она слаба и ведет себя ненормально. [c.154]

Изучение торгового объема решает две первостепенные задачи. Во-первых, объем стремится определить реальный уровень накопления/распределения, скрытый в общем потоке тикеров. Во-вторых, объем суммирует расходящиеся импульсы толпы и дает графическое представление настроения участников рынка. Индикаторы объема представляют собой внушительную часть всего технического анализа. Однако они дают намного меньше полезной информации, чем ценовые инструменты. [c.293]

Индикаторы, основанные на объеме. См. Балансовый объем , Накопление/распределение , Индикаторы, индикаторы тенденций . [c.331]

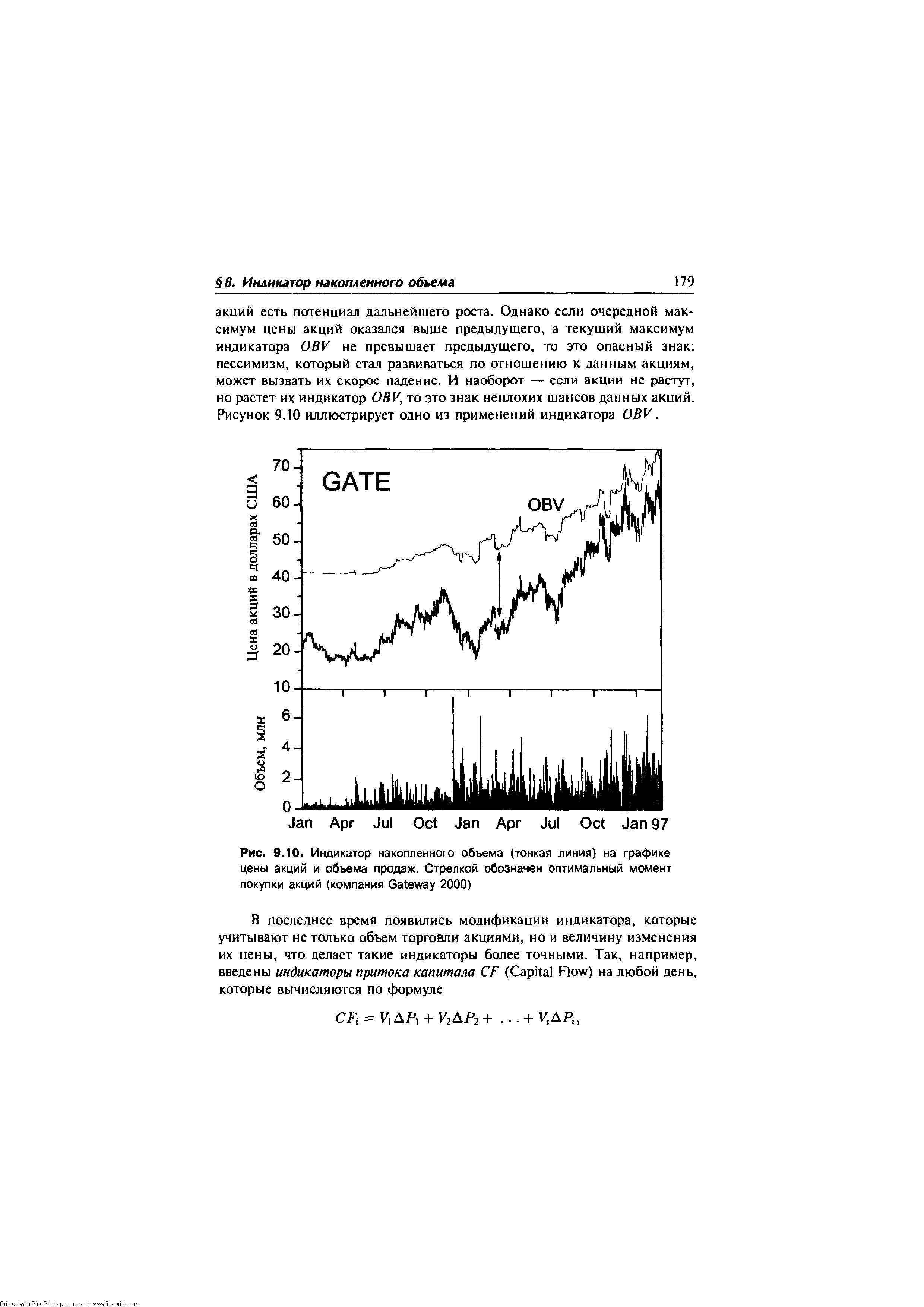

| Рис. 9.10. Индикатор накопленного объема (тонкая линия) на графике цены акций и объема продаж. Стрелкой обозначен оптимальный момент покупки акций (компания Gateway 2000) |  |

Представленное ниже объяснение интерпретации индикатора накопления/распределения объема дано самим Марком Чайкиным и приводится здесь с его согласия. [c.263]

Ларри Уильяме развил и усовершенствовал концепцию балансового объема. Чтобы определить, что происходило в данный день на рынке в целом или с отдельной акцией — накопление или распределение — Гранвилл сравнивал текущую цену закрытия с предыдущей, а Уильяме—цену закрытия с ценой открытия. Уильяме создал кумулятивный индикатор, прибавляя к его накопленному значению некоторую долю дневного объема торгов, если цена закрытия была выше цены открытия,. и вычитая некоторую долю объема, если цена закрытия была ниже цены открытия. Этот индикатор накопления/распределения оказался гораздо эффективнее классического метода анализа объемных расхождений, созданного Гранвиллом. [c.263]

Выше мы уже говорили об индикаторах объема — балансовом объеме (OBV) и накоплении объема (VA). Тогда мы упомянули, что последний может работать как осциллятор. Обе формулы - накопления объема и осциллятора - были разработаны М. Хайкиным из нью-йоркской компании "Дрексл Бернэм Ламберт". Для построения осциллятора необходимо вычислить два скользящих средних значения кривой VA и нанести их в виде гистограммы по обе стороны от нулевой линии. Предлагаемые автором стандартные периоды расчета средних скользящих равны трем и десяти дням. Интерпретация осциллятора основана на принципах, которые мы уже приводили выше при обсуждении осцилляторов, основанных на разнице двух скользящих средних значений. Единственное отличие заключается в том, что отслеживается не собственно движение цены, а динамика объема торговли. (См. рис. 10.20аи б.) [c.280]

Сначала рассмотрим индикатор накопления/распределения A/D (A/D —-A umulation/Distribution), предложенный Ларри Вильямсом. Этот динамический индикатор, соотносящий изменения цен и объема торгов, основан на допущении, что движение рынка тем значимее, чем выше сопутствующий ему объем. Это кумулятивный индикатор текущее значение A/D рассчитывается по следующей формуле [c.302]

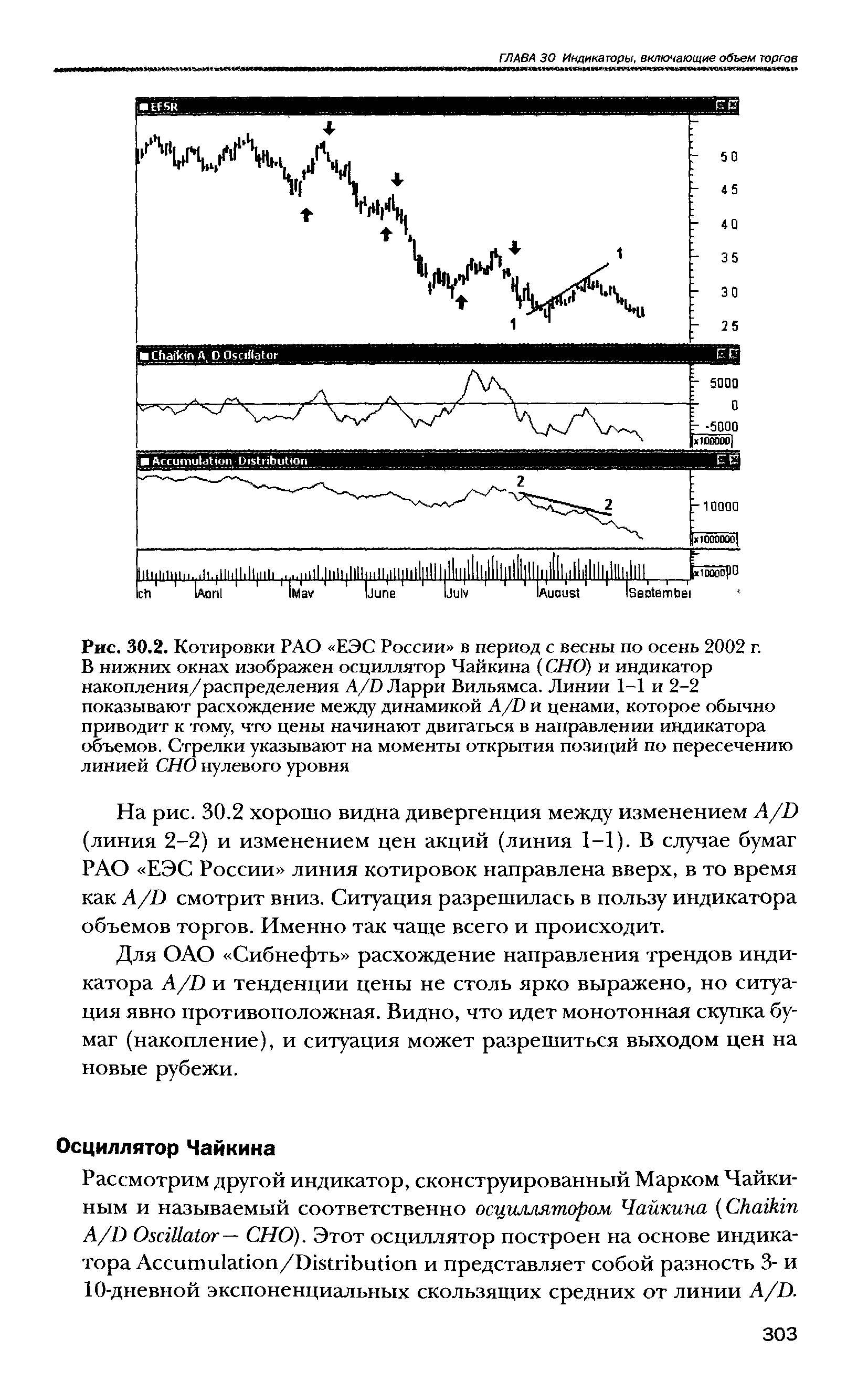

Для сравнительной иллюстрации изменений индикатора и цен обратимся к рис. 30.2 и 30.3. На них представлена динамика котировок бумаг РАЭ ЕЭС России и менее ликвидных акций ОАО Сибнефть в период с весны по осень 2002 г. соответственно. Тренды котировок акций этих компаний тоже различны. Если акции энергетического холдинга с начала 2002 г. находились в нисходящем тренде, то бумаги одной из ведущих нефтяных компаний с начала 2002 г. до концы весны стремительно росли и затем встали в боковой рейндж. Этот факт хорошо отражает индикатор накопления/распределения A/D, изображенный внизу над гистограммой объемов торгов в фондовой секции ММВБ. [c.302]

| Рис. 30.2. Котировки РАО ЕЭС России в период с весны по осень 2002 г. В нижних окнах изображен осциллятор Чайкина (СНО) и индикатор накопления/распределения A/D Ларри Вильямса. Линии 1-1 и 2-2 показывают расхождение между динамикой A/D и ценами, которое обычно приводит к тому, что цены начинают двигаться в направлении индикатора объемов. Стрелки указывают на моменты открытия позиций по пересечению линией СНО нулевого уровня |  |

Так вот, накопление/распределение (A/D) — это фактически вариация более популярного индикатора балансового объема. Оба эти индикатора сравнивают объемы и делают на основе этого вывод о том, можно ли подтвер-www.fx lub.org [c.46]

Осциллятор Чайкина ( haikin Os illator — СНО) представляет собой осциллятор скользящего среднего, базирующийся на индикаторе накопления/распределения. Столь сложное выражение проще звучит так индикатор накопление/распределение AD является тем самым материалом , который и сглаживается скользящими средними после сглаживания одна средняя вычитается из другой и мы получаем осциллятор Чайкина. Ниже дана формула для расчета, из которой можно легко понять, что осциллятор Чайкина содержит в себе как информацию об объемах, так и сведения о ценах и диапазонах их хода в течение одного стандартного временного интервала. [c.95]