| Таблица 2. Депозиты населения в банках |  |

М2 — включает Ml + срочные депозиты населения в банках [c.168]

Денежный агрегат Ml = МО + Средства на расчетных счетах предприятий и организаций + Средства Госстраха + Депозиты населения в сбербанках до востребования + Депозиты населения и предприятий в коммерческих банках. [c.462]

Денежный агрегат М2 = Ml + Срочные депозиты населения в сберегательных банках. Иначе агрегат М2 можно представить как сумму наличных и безналичных денежных средств физических и юридических лиц, обслуживающих хозяйственный оборот на территории Российской Федерации. [c.462]

Агрегат МО (наличные деньги) 11175,5 Средства на расчетных, текущих и специальных счетах предприятий, граждан и местных бюджетов 15278,8 Депозиты населения и предприятий в коммерческих банках 4186,1 Депозиты населения в сберегательных банках до востребования 1886,0 Средства Госстраха 21,3 [c.463]

Денежный агрегат М2 (для России) — 1. Денежный агрегат — сумма наличных денег (в кассах и на руках), счета до востребования (остатки средств по вкладам до востребования в Сбербанке и остатки средств на текущих, расчетных и прочих банковских счетах), а также срочные депозиты в Сбербанке и коммерческих банках. 2. Денежный агрегат М2= = Ml + Срочные депозиты населения в сберегательных банках. [c.730]

Интерес населения к фондовому рынку после крушения финансовых "пирамид" в 1994 г. постепенно возрастает. Наметился рост доли ценных бумаг в структуре денежных накоплений физических лиц. По данным Госкомстата РФ, к ноябрю 1997 г. удельный вес вложений физических лиц в ценные бумаги составлял около 10% от всех рублевых накоплений. Происходил процесс перелива вкладов граждан из коммерческих банков на рынок ценных бумаг. Только с августа по октябрь 1997 г. вклады населения в коммерческие банки сократились на 5,5 трлн. руб. при росте вложений в ценные бумаги на 4,6 трлн. руб. На начало ноября 1997 г. вложения физических лиц в ценные бумаги составляли почти 19% от суммарного объема депозитов населения в коммерческих банках. Указанные тенденции четко прослеживались до августовского кризиса 1998 г. [c.121]

Но все же вследствие некоторого ужесточения политики рефинансирования коммерческие банки столкнулись с первыми за годы реформ трудностями в привлечении средств от вкладчиков. Это привело к усилению конкуренции между банками на рынке депозитов, а раз конкуренция — значит, банки стали улучшать условия хранения денег, повышать проценты, пытаясь этим сделать вклады более выгодными для вкладчиков. Впервые за несколько лет усилился приток вкладов населения в банки. [c.157]

Агрегат М0 включает наличные денежные знаки в обращении банкноты, монеты, а в некоторых странах и казначейские билеты. Агрегат М,, включает в себя М0 и средства предприятий на расчетных, текущих, специальных счетах в банке, депозиты населения в сберегательных банках до востребования, средства страховых компаний. Средства на текущих счетах в банках могут использоваться для безналичных расчетов, по платежным поручениям, чекам, аккредитивам, платежным требованиям-поручениям, трансформироваться в наличные деньги. [c.27]

Агрегат Ml состоит из агрегата МО и средств предприятий на текущих счетах банков, депозиты населения в сберегательных банках до востребования, средства страховых компаний. [c.258]

М2 — включает Ml и срочные депозиты населения в коммерческих банках [c.170]

Mj содержит М0 плюс средства предприятий на расчетных, текущих, специальных счетах в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний [c.238]

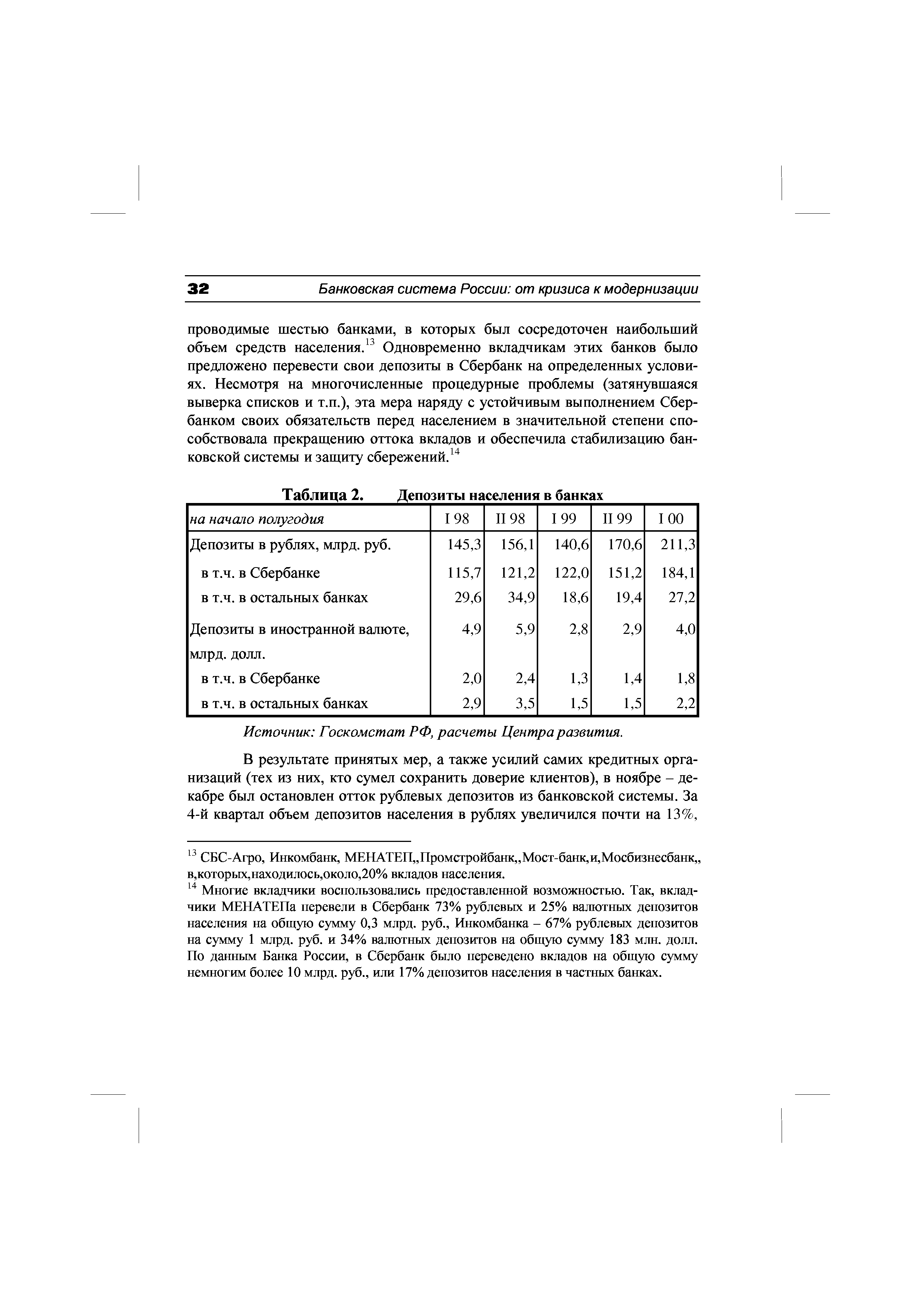

Вклады населения в банках растут в рублях скорее, чем в иностранной валюте. Доля депозитов физических лиц в совокупных пассивах банковской системы сохранилась на предкризисном уровне, который составлял около 20%. [c.40]

Л/] состоит из агрегата Л/Q и средств на расчетных, текущих и специальных счетах в кредитных организациях, во вкладах населения и предприятий в банках, а также на депозитах до востребования населения в Сбербанке. [c.34]

Важное место в регулировании банковской деятельности со стороны ЦБ РФ - контроль за соблюдением коммерческими банками таких обязательных экономических нормативов, как норматив достаточности собственных средств (капитала) банка, нормативы мгновенной, текущей, долгосрочной и общей ликвидности баланса банка, максимального размера риска на одного заемщика или группу связанных заемщиков, максимальный размер риска на одного кредитора (вкладчика), максимальный размер привлеченных денежных вкладов, депозитов населения, норматив риска собственных вексельных обязательств и некоторых других нормативов. В этой связи целесообразно в коммерческих банках проводить факторный анализ соответствующих показателей, своевременно выявлять негативные факторы, приводящие к нарушению нормальной деятельности коммерческих банков и нарушению ими установленных значений обязательных нормативов. [c.341]

Анализ размера привлеченных денежных вкладов населения проводится в целях усиления ответственности коммерческих банков перед вкладчиками - физическими лицами. ЦБ РФ ввел норматив, ограничивающий объем привлеченных денежных вкладов (депозитов) населения. Максимальный размер привлеченных денежных вкладов населения (Ян) устанавливается как процентное отношение общей суммы денежных вкладов населения к величине собственных средств (капитала) банка [c.400]

В связи с сокращением величины собственных средств (капитала) банка на 2 071 894 руб. значение показателя Н выросло на 4,81%. Увеличение показателя Ни за счет этого фактора можно расценивать как негативное явление, поскольку с уменьшением размера собственных средств банка сокращается и возможность привлечения такого вида ресурсов, как вклады (депозиты) населения. [c.402]

Имеются следующие условные данные, млрд объем кредита Центрального (Федерального) банка и кредитных учреждений — 31,5 чистые заграничные требования кредитных учреждений и Центрального (Федерального) банка — 14,5 вклады частных лиц в финансовый сектор в отчетном периоде — 12 остатки вкладов населения в банковских учреждениях на конец отчетного периода — 12 депозиты внутренних органов государственного управления в Центральном (Федеральном) банке — 20,5. [c.507]

Основной формой накоплений населения является прирост его сбережений населения во вкладах и ценных бумагах прирост депозитов и вкладов всех видов в финансовых учреждениях (с учетом причисленных процентов) чистое приобретение (т.е. приобретение облигаций за вычетом их продаж) облигаций Российского внутреннего займа 1992 года чистое приобретение государственных казначейских обязательств чистое приобретение сертификатов Российской Федерации прирост средств населения, депонированных в банках для расчетов с использованием пластиковых карт прирост валютных вкладов с учетом причисленных процентов, пересчитанный в рубли по текущему курсу. [c.612]

Облигации привлекательны для большей части населения, так как являются доступным, надежным и привычным видом ценных бумаг. Не следует забывать и об утрате доверия к вложениям средств на банковские депозиты, хранению денег в банках после краха ряда коммерческих банков и при нестабильности ставки банковского процента. Однако изучение вопроса показало, что акционерные общества недопонимают финансовых возможностей облигаций или попросту боятся проблем, связанных с организацией их выпуска, а некоторые по инерции ждут вышестоящих указаний. Отметим, что финансовые ресурсы федерального и местных бюджетов весьма ограничены. Финансируются в основном крупные программы важного социального значения. В этих условиях акционерное общество должно самостоятельно решать проблемы финансирования. Одним из инструментов финансового обеспечения акционерного общества и является облигационный заем. [c.169]

Американское присутствие во всех частях света через расходы на содержание военных баз, американские частные инвестиции в бизнес Европы (приобретение европейских фирм или участие в них), активность американских туристов, тративших деньги по всему свету, постепенно наполнили долларами иностранные банки в количествах, больших необходимого. В конце 50-х годов европейский бизнес уже не нуждался в прежнем количестве американских товаров, имел более привлекательные возможности инвестирования, чем долларовые депозиты, и потому не желал держать избыток долларов. Вначале американское Казначейство готово было выкупать доллары, оплачивая их установленным золотым содержанием, не допуская падения курса доллара по отношению к другим валютам. Но поток золота из США привел к уменьшению вдвое золотого запаса а начале 60-х годов. Иностранные центральные банки длительное время также поддерживали курс доллара по отношению к национальным валютам, скупая излишки долларов, предлагаемые населением, частными банками и бизнесом. [c.14]

Депозиты Казначейства. Фирмы и частные лица считают удобным и желательным оплачивать свои обязательства с помощью чеков точно так же поступает и Казначейство Соединенных Штатов. Оно имеет вклады в различных федеральных банках и выписывает на них чеки, оплачивая свои обязательства. Для Казначейства такие депозиты - активы, для ФРС - обязательства. Казначейство создает и восполняет эти депозиты, размещая на них средства от налоговых поступлений и займов, получаемых путем продажи облигаций населению или банкам. [c.316]

Продажа федеральными резервными банками облигаций на 1000 дол. системе коммерческих банков сокращает ее фактические и избыточные резервы на 1000 дол. Но продажа 1000-долларовой облигации населению сокращает избыточные резервы банков на 800 дол., так как в результате продажи количество депозитных денег также уменьшилось на 1000 дол. Поскольку бессрочные депозиты, размещенные в системе коммерческих банков, сократились на 1000 дол., банкам теперь и резервы нужны на 200 дол. меньше. [c.320]

Эта тенденция, касающаяся основной международной валюты — доллара, вызывает обеспокоенность во всем мире. Она представляет собой особо острую проблему для России, в которой произошла огромная долларизация экономики. По данным за 1993 г., в российских банках соотношение рублевых и долларовых депозитов населения и предприятий составило в среднем 1 1 (в январе отношение долларового депозита к рублевому составило 1,22 в октябре — 0,75). [c.546]

Банк Wahoo точно выполнит требование 20%-ного соотношения его вкладов в федеральном резервном банке и собственных обязательств по вкладам, если разместит в федеральном резервном банке 20 тыс. дол. Эти вклады коммерческих банков в федеральных резервных банках мы будем называть резервами, для того чтобы отличать их от вкладов (депозитов) населения в коммерческих банках. [c.300]

Наличные деньги, средства на расчетных, текущих счетах предприятий и граждан, депозиты населения в Сбер-банках до востребования — это показатель [c.115]

Наличные деньги, средства на расчетных, текущих счетах предприятий и граждан, депозиты населения в Сбер-банках до востребования, срочные депозиты населения в Сбер-банках это — денежная масса [c.115]

Снизилась зависимость от розничных депозитов населения Сегодня банки привлекают крупные суммы денег, в которых они нуждаются, в форме оптовых ресурсов (wholesale funds) на денежных рынках (см. главу 15). [c.264]

Но после упразднения Второго банка доверие населения к банкам упало. Люди были более склонны хранить металлические деньги. В то же время большинство банков стали более осторожными и консервативными, что побудило их хранить большую долю металлических денег в качестве резервов. Закон об обращении золотых и серебряных денег 1836 г. (Spe ie ir ular A t) потребовал от большинства покупателей федеральных земель оплату золотом, это также увеличило количество металлических денег, хранимых частными лицами. Более того, правительство начало перераспределение своих депозитов между банками по всей стране, уменьшая предложение металлических денег. И в довершение всего в конце 1836 г. попытки отчаявшихся британских банков погасить американские банкноты и вернуть золото и серебро стали последним ударом. Большой спрос на металлические деньги резко ограничил деятельность банков. Когда вкладчики требовали золото или серебро, некоторые банки не могли или не хотели их обменивать на бумажные деньги, что привело к беспрецедентной банковской панике. В результате имел место глубочайший экономический спад за все столетие депрессия продолжалась с 1839 по 1843 г. [c.377]

Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во Франции. Ошибочно считается, что впервые этот аргумент был выдвинут Кокеленом ( oquelin). Вначале принимается предположение, что если существует лишь один или несколько привилегированных банков, то неизбежно возникает дефицит долгосрочных инвестиций. Некоторая часть средств приобретается самими же банками, а на руках у населения остается значительный объем свободных средств в виде сбережений, не нашедших выгодного применения в инвестиционной сфере в данный момент. Эти средства депонируются в банки, что создает почву для расширения банковской эмиссии. Выпуская в обращение банкноты, банки усугубляют избыточность ликвидного капитала, а это приводит к дальнейшему росту депозитной массы. Этот процесс будет повторяться до тех пор, пока, наконец, владельцы депозитов не найдут другого применения своим средствам, скажем, за пределами страны. В этом случае они потребуют у банков возврата своих денег, породив тем самым проблемы в банковской сфере. Банки будут вынуждены прибегнуть к возврату ранее выданных займов, и нехватка капитала станет еще более острой. Все это происходит вследствие того, что в результате изначальных препятствий для инвестирования средств значительная их часть осуждается банкам лишь на короткое время, но инвестируется последними в такой форме, которая уже не может быть реализована в деньги немедленно. ["Хотя банковские кредиты отдельным людям выдаются лишь на некоторое время, с позиций общества как целого кредиты выдаются навсегда."] Теория гласит, что, если бы разрешение на учреждение выдавалось большему числу банков, вложения в уставные капиталы банков явились бы каналом прямого инвестирования средств общества. Эти средства были бы предоставлены банкам теперь уже не в краткосрочное, а в долгосрочное пользование, уменьшив тем самым опасность возникновения нестабильности [с. 59]. [c.53]

Курсель-Сенею, допускалось вмешательство государства, была борьба с махинациями. Разграничение депозитных и эмиссионных банков, при котором свобода допускалась для первых, но отвергалась для последних, было, с его точки зрения, совершенно абсурдным, поскольку, как правило, депозитные обязательства любого банка, в отличие от его эмиссионных обязательств, не столь распылены среди населения. В этой ситуации неспособность вернуть депонированные средства может породить больше проблем, чем невозможность выплат по банкнотам ведь потеря депозитов могла обернуться полным крахом для нескольких семей, в то время как в случае банкнот потери оказались бы распределенными среди большого количества людей. [c.60]

Уже после 1879 Г. [год, когда были возобновлены платежи золотом] было замечено, ЧТО приостановки выплат были спровоцированы вовсе не претензиями держателей банкнот на получение ими законного средства платежа в обмен на свои банкноты, а в основном спросом вкладчиков, пытавшихся снять со своих депозитов наличные деньги. Банки заявляли, и не без оснований, что их неплатежеспособность стала прямым следствием проблем с выпуском дополнительных банкнот. Обладай банки такой возможностью, они бы могли предложить вкладчикам, желающим снять средства со своих депозитов, собственные банкноты. В этой ситуации спрос банковских клиентов на наличные, как в узком, так и в широком смысле, (т. е., в смысле выплаты законного средства платежа по своим банкнотам либо депозитам, когда это необходимо) вполне мог быть удовлетворен. Потребность населения состояла лишь в желании заменить форму средства платежа с депозитов на банкноты. Публика всего лишь желала получить средства для повседневных сделок, и осталась бы точно так же довольна банкнотами, как и официальными деньгами. Резервы законного средства платежа, таким образом, могли бы практически оставаться нетронутыми - ведь на них в этом случае не претендовали бы новые держатели банкнот. В условиях же невозможности выпуска банкнот спрос вкладчиков на наличные со своих вкладов мог быть удовлетворен лишь из резервов законных бумажных денег, которые вскоре оказывались исчерпанными. Приостановки выплат, в соответствии с этой точкой зрения, объяснялись неспособностью денег сменить СВОЮ форму (с текущих счетов на банкноты). [Контроллер Денег ( omptroller of the urren y) в своем докладе за 1907 г. заметил следующее "Единственный способ, посредством которого банки могут быть надежно защищены от неожиданного и одновременного отзыва средств, представляет собой систему кредитования путем эмиссии банкнот, которыми можно немедленно заменить кредитование депозитное. В сущности, и то и другое есть вещи идентичные, и должны быть в случае необходимости конвертируемы друг в друга ежедневно и ежечасно по желанию кредитора, который являет собой то вкладчика, то держателя банкнот. От эмиссионного банка необходимо потребовать, и сам он должен желать того же из соображений поддержания собственной устойчивости, хранить равные резервы как для обеспечения депозитов, так и банкнот. В этом случае за уплатой банкнотой по обязательствам вкладчику не последует экспансии либо инфляции и не произойдет никакого сокращения в случае, когда банкнота возвращена в банк для депонирования. При фиксированных резервах денежных средств банк может поддерживать в обращении определенный объем депозитной и эмиссионной массы. Вопрос же о том, остается ли депозит в банке в качестве обязательства, по которому затем выписывается чек, либо покидает его в качестве циркулирующей банкноты, уже не должен волновать ни банк, ни кого-либо еще, за исключением самого клиента, который выбирает между двумя этими альтернативами."] [c.92]

Смотреть страницы где упоминается термин Депозиты населения в банках

: [c.36] [c.490] [c.32] [c.99] [c.299] [c.404] [c.211] [c.505] [c.246] [c.285] [c.102]Смотреть главы в:

Банковская система России - от кризиса к модернизации -> Депозиты населения в банках