Д Расходы на покрытие безнадежных долгов К Резерв на покрытие безнадежных долгов [c.91]

При использовании этого подхода начальное сальдо на счете "Резерв на покрытие безнадежных долгов" не имеет значения. Основной акцент здесь сделан на соблюдении принципа соответствия доходов и расходов данного периода. [c.92]

Срок оплаты (ДНИ) Величина дебиторской задолженности ( ) Процент неоплаты исходя из опыта прошлых лет Величина резерва на покрытие безнадежных долгов ( ) [c.93]

В результате по каждой группе получается величина резерва на покрытие безнадежных долгов. Они суммируются, и общая сумма резерва записывается в дебет счета "Расходы на покрытие безнадежных долгов" и кредит счета "Резерв на покрытие безнадежных долгов" при условии, что начальное сальдо последнего нулевое. Если начальное сальдо счета "Резерв на покрытие безнадежных долгов" кредитовое, то эта сумма вычитается из рассчитанной величины и проводка делается лишь на оставшуюся сумму если же начальное сальдо дебетовое, то прибавляется, и проводка делается на полученную сумму. Таким образом, в итоге получается необходимая рассчитанная величина. В нашем примере — это 311 . [c.93]

Если начальное сальдо по кредиту счета "Резерв на покрытие безнадежных долгов" — 11 , то проводка будет следующей [c.93]

К Резерв на покрытие безнадежных долгов 300 [c.93]

Д Резерв на покрытие безнадежных долгов К Счета к получению [c.94]

Резервы на покрытие безнадежных долгов [c.186]

Для нефинансовых компаний резервы на покрытие безнадежных долгов почти всегда принимают в том виде, как они существуют в отчете. У некоторых финансовых организаций, таких, как банки, свои правила, из-за чего аналитику приходится прибегать к корректировкам. Форма 10-К обычно содержит информацию о списании, что помогает оценить адекватность резервов на покрытие безнадежных долгов, которые для ряда компаний ведут к уменьшению налогов. Многие банковские аналитики используют данные о действительных списаниях долгов, а не статью резерв на покрытие невозвращенных долгов (теперь в банках с активами 500 млн дол. или более не учитывается при исчислении налогов). Аналитики рассматривают эти резервы как механизм сглаживания динамики прибыли. Для компаний, торгующих в рассрочку или предоставляющих кредиты, вопрос о погашении долгов важен и требует особо тщательного рассмотрения. [c.186]

В некоторых отраслях время от времени или регулярно повышается риск невозврата кредитов. В таких отраслях резервы на покрытие безнадежных долгов требуют особенного внимания аналитика. Например, в казино и игорных домах уровень невозврата кредитов очень разнится год от года. При продаже передвижных домов начальный взнос обычно невелик, и есть немалый риск, что покупатели просто уедут от своих долгов. Ссудосберегательным ассоциациям, столкнувшимся с массовым изъятием вкладов, приходится продавать значительную часть своих закладных, чтобы расплатиться с вкладчиками. Если их закладные сомнительного качества, обычные резервы на покрытие убытков могут оказаться недостаточными. [c.187]

Завышенные резервы на невозврат кредитов создают налоговую привилегию, поскольку позволяют использовать минимальную ставку налога. С 1987 г. банкам с активами более 500 млн дол. запрещено создавать резервы на покрытие безнадежных долгов. Теперь им приходится использовать особые методы списания. Процентные расходы на владение облигациями, не облагаемыми налогом, больше нельзя вычитать из налогооблагаемого дохода. Раньше можно было вычитать 80% этих процентных расходов. [c.307]

Поэтому основным методом списания безнадежных долгов является их списание через Резерв на покрытие безнадежных долгов ( Резерв по сомнительным долгам — в России). [c.155]

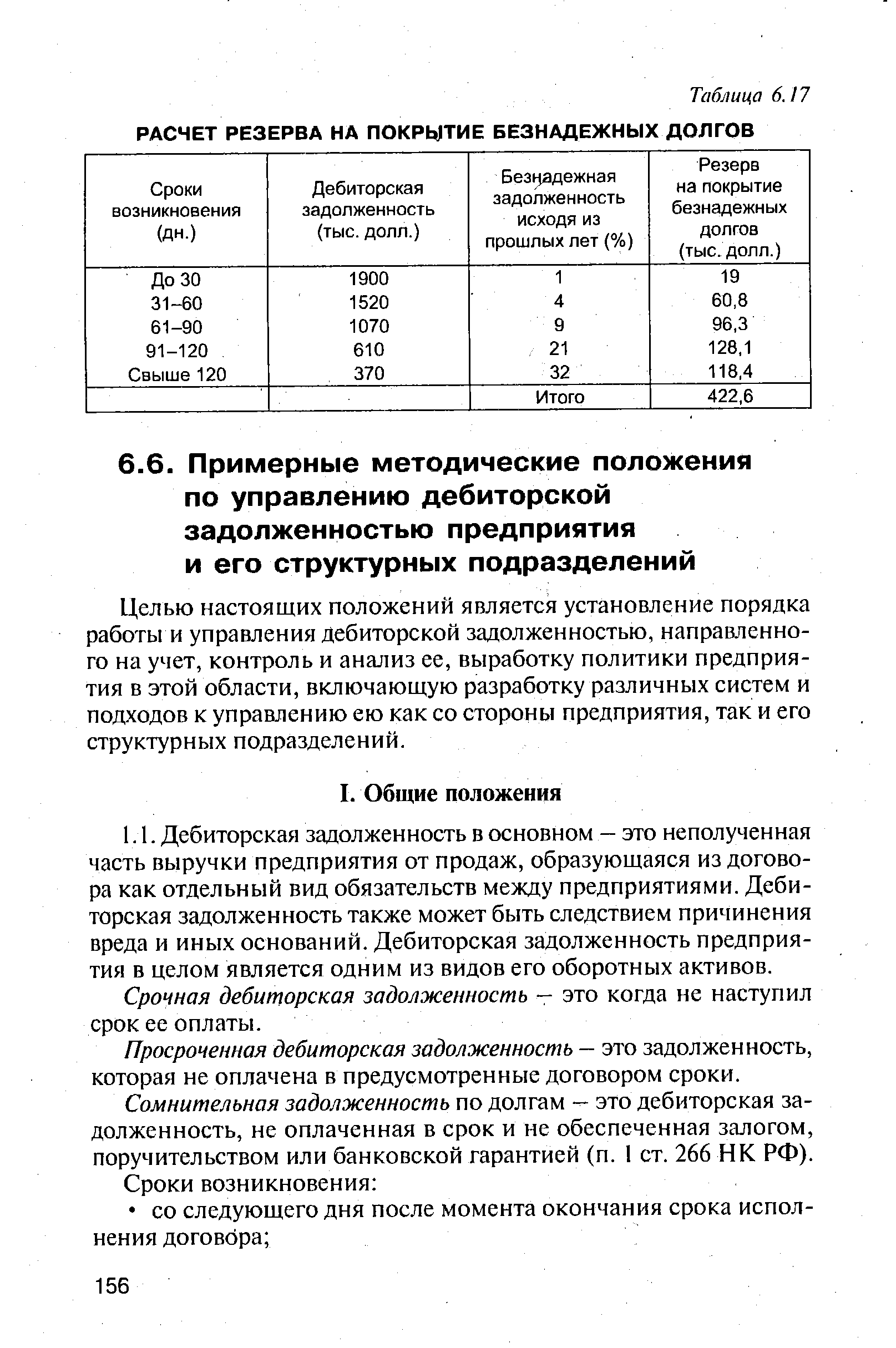

Размер резерва на покрытие безнадежных долгов определяют на основе опыта прошлых лет исходя из доли (процента) безнадежных долгов или к общему объему продаж (объему продаж отдельным покупателям) или к общему объему дебиторской задолженности по строке Счета к получению (к общей сумме или к сумме в зависимости от сроков возникновения) (табл. 6.17). [c.155]

| Таблица 6.17 РАСЧЕТ РЕЗЕРВА НА ПОКРЫТИЕ БЕЗНАДЕЖНЫХ ДОЛГОВ |  |

Дебиторская задолженность за минусом резерва на покрытие безнадежных долгов. [c.378]

Отчет о счетах дебиторов. Этот отчет (называемый иногда анализом сроков ) раскрывает состояние счетов дебиторов по датам их выставления, " показывая возможные суммы наличных средств, которые компания, вероятно, получит от покупателей. Отчет о счетах дебиторов не только позволяет дать оценку влияния их счетов на состояние ликвидности компании, но также дает основу для оценки кредитной политики и практики. Чем выше отношение дебиторской задолженности к сумме товаров, проданных в кредит, тем вероятнее, что дебиторская задолженность включает многие старые счета и счета, которые не смогут быть инкассированы, и, следовательно, тем больше должны быть резервы на покрытие безнадежных ко взысканию долгов. Поэтому финансовый отдел может, исходя из отчетов о счетах дебиторов, определить, являются ли существующие резервы на покрытие безнадежных ко взысканию долгов достаточными и какие следует принять меры для повышения уровня инкассации счетов дебиторов. На стр. 611 показан типичный отчет о счетах дебиторов. [c.610]

Обсудить с руководством общую ситуацию с возвратом долгов и достаточностью резервов на покрытие безнадежной дебиторской задолженности. [c.138]

Резерв на покрытие безнадежных долгов. При исчислении прибыли СП в Советском Союзе не допускается создание резерва на сомнительную дебиторскую задолженность (безнадежные долги) текущего периода. Дебиторская задолженность фиксируется в балансе по номинальной стоимости. Однако если по прошествии гола не были получены платежи, то эта задолженность сокращается на ее неоплаченную часть. Когда она сокращается на сумму фактически безнадежных долгов, то эти же суммы отражаются на счете Прибыли и убытки . [c.35]

Текущая величина, определяемая по текущим процентным ставкам за вычетом резервов на покрытие безнадежных долгов и затрат на инкассирование. При несущественной разнице между номинальной и дисконтируемой суммой дисконтирование не осуществляется [c.141]

Некоторая сумма дебиторской задолженности обычно остается невзысканной, а следовательно, означает убытки или безнадежные долги. Компания готовится к этому, рассчитывая процент безнадежных долгов за последние годы и создавая резерв на их покрытие. Компания увеличивает такой резерв, регулярно начисляя суммы в отчете о доходах. Когда долг становится безнадежным, сумму списывают за счет резерва на покрытие сомнительной дебиторской задолженности, а не непосредственно на убытки, что служит амортизатором для отчета о доходах в случае неудачного решения о предоставлении коммерческого кредита. [c.151]

Оценивая счета дебиторов, аналитик определяет, достаточен ли резерв компании на покрытие безнадежных долгов. Если кредитная политика не меняется, резерв должен быть установлен в виде твердого процента от дебиторской задолженности компании. Следовательно, когда растут продажи и дебиторская задолженность, пропорционально должен возрастать и резерв. Если этого не произошло, аналитик может внести корректив, уменьшив счета дебиторов и нераспределенную прибыль на сумму разности, чтобы сохранить равенство частей баланса. [c.151]

Если качество дебиторской задолженности у компании ухудшается из-за перехода к более агрессивной финансовой политике, резерв также следует увеличить. Так, если фактические убытки составляли 1% от суммы средней дебиторской задолженности, резерв должен быть равен по меньшей мере 1% от средней задолженности. Если же в какой-то год потери начали возрастать и ожидается сохранение более высокого уровня, то компания должна увеличить суммы, предусмотренные в отчете о доходах на покрытие безнадежных долгов. [c.151]

Специфической проблемой для финансово-сервисных фирм является использование резервов для покрытия ожидаемых расходов. Например, банк повседневно откладывает резервы для покрытия безнадежных долгов. Эти резервы сокращают декларируемый доход и влияют на фактическое значение мультипликатора цена / прибыль . Поэтому более консервативные банки в определении вопроса о безнадежных долгах будут получать меньшую прибыль и иметь более высокие мультипликаторы цена / прибыль , в то время как менее консервативные в этом отношении банки способны достичь более значительной прибыли, демонстрируя меньшие мультипликаторы цена / прибыль . [c.795]

Однако когда фирмы систематически откладывают резервы на сумму, которая больше (или меньше) ожидаемых ими убытков, то может возникнуть проблема. Если фирмы откладывают слишком много, то чистый доход окажется недооцененным, снижая тем самым доходность собственного капитала и коэффициент нераспределенной прибыли. Если ожидаемый рост есть продукт этих двух переменных, то расчетная ценность собственного капитала окажется уменьшенной. Если же откладывается слишком мало, то чистый доход будет переоцененным (по крайней мере, на данный момент), и мы рискуем переоценить ценность собственного капитала. Самое быстрое решение данной проблемы состоит в рассмотрении отложенных резервов, накопленных с течением времени, и фактически произошедших потерь за тот же период времени. Если числа не совпадают, то резервы следует переоценить на основе фактического коэффициента убытков, и тогда нужно пересчитать чистый доход. Например, если банк откладывает 8% своих ссуд в резервы для покрытия безнадежных долгов, когда фактический коэффициент безнадежных долгов равен всего 4%, то следует пересчитать чистый доход, используя 4%-ный коэффициент резервов для покрытия подобных долгов. Применение этой процедуры увеличит чистый доход, доходность собственного капитала и расчетную ценность собственного капитала банка. Если же отложено слишком мало резервов, то все будет наоборот. [c.802]

От качества активов в существенной степени зависит доход банка, поэтому сомнительные или безнадежные кредиты означают для него прямые потери. В связи с этим банки должны иметь резервы на покрытие подобных ссуд. При занижении суммы резервных отчислений оказывается завышенной стоимость активов банка, что искажает показатель достаточности капитала. [c.87]

Финансовое состояние банка во многом определяется качеством его активов, детальное исследование которых и выявление не возвращаемых или завышенных по стоимости их элементов могут быть осуществлены лишь во время инспектирования на месте. От качества активов в значительной степени зависит доход банка, поэтому сомнительные или безнадежные кредиты означают для него прямые потери. В связи с этим банки должны иметь резервы на покрытие подобных ссуд. [c.339]

Резерв по сомнительным долгам может быть использован организацией только на покрытие долгов, признанных безнадежными. Если сумма созданного резерва меньше суммы безнадежных долгов, подлежащих списанию, убыток подлежит включению в состав внереализационных расходов. [c.54]

Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном настоящей статьей. [c.117]

Сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, может быть пере- [c.117]

Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми. [c.219]

Резерв утверждается именно в этой сумме. Отчисления в него делаются с учетом положительного или отрицательного остатка резерва на начало периода. Счет Резерв на покрытие безнадежных долгов показывается в балансе отдельной строкой после строки счета к получению , является оценочным контрсчетом к этой строке и выплачивается из нее при подсчете суммы баланса. [c.155]

Учет дебиторской задолженности и безнадежных долгов на западных предприятиях основывается на рассмотренной выше концепции соответствия . В каждом учетном периоде в резерв на покрытие безнадежных долгов вносится определенная сумма со счета <Прибыли и убытки , а показанная в балансе оценка дебиторской задолженности равна ее номинальной стоимости за вычетом резерва на покрытие безнадежных долгов. Практика образова- [c.35]

С одной стороны, оценка резерва по сомнительным долгам представляется наиболее точной, если она строится на данных о времени просрочки платежей на дату составления баланса и вероятностных прогнозах погашения задолженности дебиторами. С другой стороны, убытки от списания безнадежных долгов (сокращающие доход), сопоставляемые с доходами текущего периода, являются более точными, если они определяются с помощью расчетных процентов доли доходов отчетного периода. В первом случае резерв на покрытие сомнительных долгов определяется прямым путем, а величина потерь выводится как разность между учетной и ожидаемой к погашению величиной дебиторской задолженности. Во втором случае производным является размер резерва. Теоретически предполагается, что оба метода могут давать результаты, соответствующие реальной перспективе. Для отчета о прибылях и убытках расчет процентной доли дохода выполняется на основе статистического анализа данных прошлых отчетных периодов с учетом текущих условий. Однако оценка дебиторской задолженности в балансе должна основываться на ожидаемом соотношении компонентов дебиторской задолженности на дату составления баланса [5]. Некоторые различия между этими двумя методами формально представляются корректировкой данных прошлых отчетных периодов. Общепринятая процедура списания в текущем отчетном периоде безнадежных долгов, обусловленная ошибочными оценками предьщущих периодов, не соответствует концепции текущей операционной прибыли. [c.353]

Одним из разрешенных вычетов являются вычеты по безнадежным (сомнительным) долгам. Однако вычет для лизинговых компаний и прочих лизингодателей (не включая банки, кредитные товарищества и микрокредитные депозитные организации) разрешается только в момент списания безнадежного долга в их бухгалтерских книгах через три года с момента когда платеж должен был быть осуществлен, в течение которых не было произведено ни одного платежа в погашение образовавшейся задолженности. Если лизингодателем выступают банки, кредитные товарищества или микрокредитные депозитные организации (МКДО), то они имеют право на вычет отчислений в резерв на покрытие потерь по лизинговым сделкам. Вычет допускается в отношении отчислений по всем группам лизинговых сделок, за исключением стандартных сделок, в размере 90% от созданного резерва. Так как для банков, МКДО и кредитных товариществ предусмотрен общий порядок формирования резерва по ссудам, кредитам и лизинговым операциям, то они, в отличие от лизинговых компаний, имеют право на осуществление данных вычетов из валовой прибыли. [c.37]

По действующему законодательству могут возникнуть проблемы с возможностью эффективного освобождения от налогов безнадежных долгов, возникающих в связи с правами требования, резервов, создаваемых под такие безнадежные долги, и резервов на покрытие потерь по невозвратным кредитам в банковской деятельности с учетом передачи активов (прав требования) между Оригинатором и СпецЮрЛицом-Эмитентом. [c.42]

Свободный денежный поток для акционеров равен чистой прибыли плюс неденежные начисления минус денежный поток, необходимый для роста (пополнения балансовых статей), Стоимость собственного капитала — это непросто чистая прибыль, дисконтированная по затратам на собственный капитал, иЙо не вся чистая прибыль может быть распределена среди акционеров. По сути делат акционерам могут быть выплачены только дивиденды-Втаблице 21,1 показано, как определяется свободный денежный поток для акционеров банка. Начинать лучше всего с обзора фактических притоков и оттоков денежных средств, Непосредственное представление об этом дает отчет о прибылях и убытках за исключением таких его статей, как амортизация и резерв на покрытие убытков по безнадежным кредитам, которые не относятся к денежному потоку и сказываются на нем лишь тем, что сокращают налоги. Однако, по нашему мнению, с резервами на убытки па кредитам проще обращаться так, как если бы они представляли собой фактический денежный поток. Да иного выбора у нас, в сущности, и нет, поскольку публичные финансовые отчеты не содержат данных о фактическом денежном потоке, относящемся к непогашенным ссудам. Отражение денежного потока в балансе начинается с остатка денежных средств, ка-i titf бкг он был при условии погашения всех ссуд. Фактические денежные поступления равны валовому объему ссуд, причитающихся к погашению, мифе резервы (и недополученная прибыль), я то составляет чистый объем выплаченных ссуд- К этому мы должны прибавить прирост вкладов и [c.479]