Доходные финансовые мультипликаторы 81 [c.81]

Доходные финансовые мультипликаторы 91 [c.91]

Доходные финансовые мультипликаторы 93 [c.93]

Доходные финансовые мультипликаторы 95 [c.95]

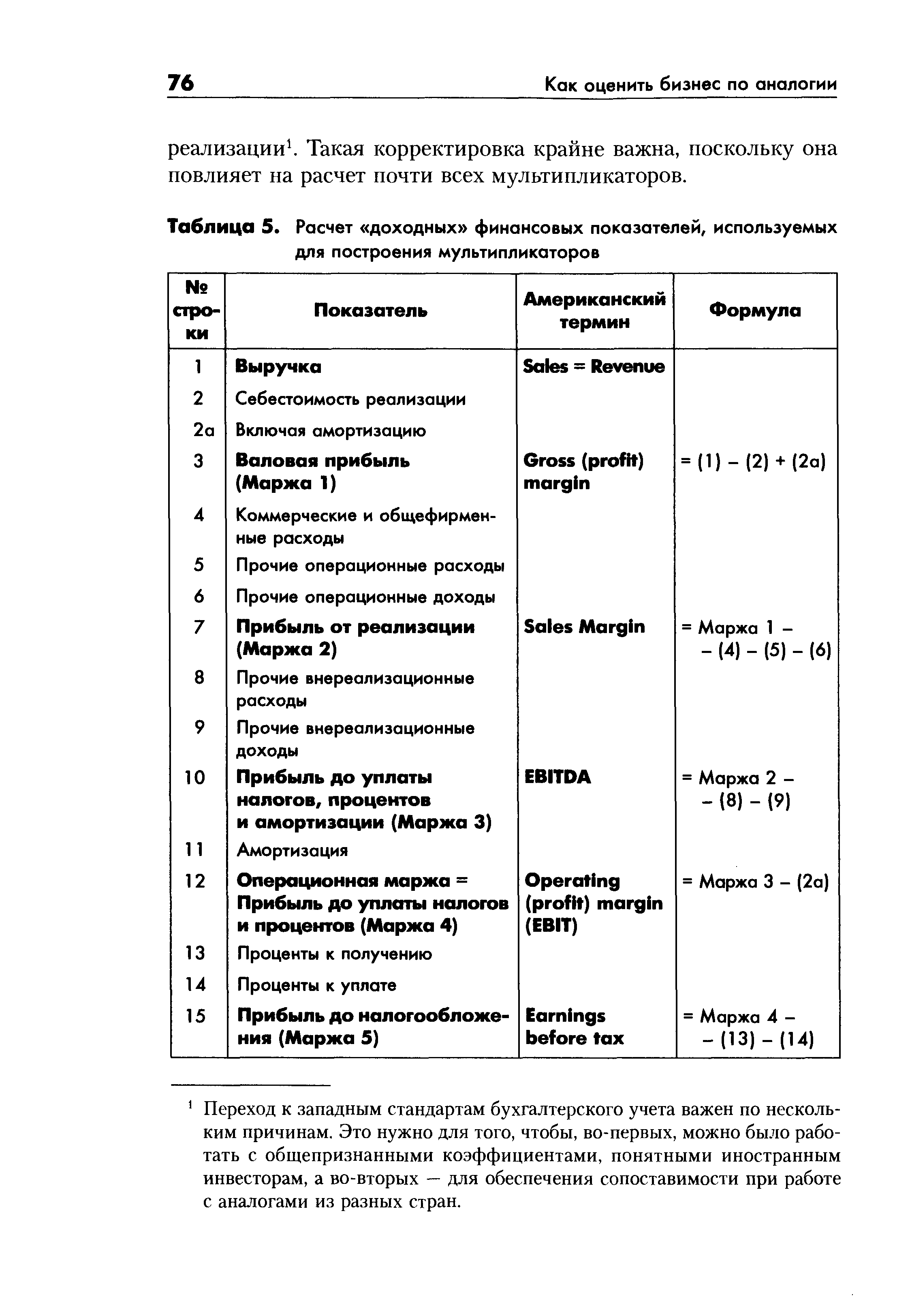

Более подробный разговор о видах мультипликаторов мы начнем с рассмотрения доходных финансовых показателей. В таблице 5 представлена приблизительная схема их расчета. Те финансовые величины, которые выделены в ней полужирным шрифтом, могут служить знаменателями мультипликаторов. [c.75]

| Таблица 5. Расчет доходных финансовых показателей, используемых для построения мультипликаторов |  |

МК - мультипликатор капитала - чем выше уровень этого показателя, тем выше степень риска банкротства предприятия, но вместе с тем выше доходность собственного капитала при положительном эффекте финансового рычага. [c.98]

Существуют веские доказательства наличия аномалий в поведении рынка по отношению к таким систематическим факторам влияния, как размер фирмы, мультипликаторы цена/прибыль и цена/балансовая стоимость , а также период времени (например, эффекты января и выходных). Хотя эти аномалии могут служить также и примерами неэффективности рынка, отрезвляюще должен подействовать тот факт, что профессиональным менеджерам, способным эксплуатировать эту неэффективность, не так уж просто регулярно переигрывать финансовые рынки. Существование аномалий и неспособность управляющих капиталом опередить рынок в одних случаях является хорошим свидетельством разрыва между эмпирическими тестами на бумаге и реальным управлением финансовыми средствами, а в других — подтверждением неэффективности моделей, связывающих между собой риск и доходность. [c.195]

Вообще говоря, сила связи между мультипликатором цена / балансовая стоимость и доходностью собственного капитала должна быть сильнее для фирм из сектора финансовых услуг по сравнению с остальными фирмами, поскольку гораздо вероятнее, что балансовая стоимость собственного капитала будет следовать за рыночной стоимостью собственного капитала, вложенного в существующие активы. Аналогично этому, менее вероятно, что на доходность собственного капитала будут влиять решения, связанные с бухгалтерским учетом. Силу связи между мультипликатором цена / балансовая стоимость и доходностью собственного капитала можно увидеть, если мы изобразим обе переменных на графике разброса точек для американских коммерческих банков, как это представлено на рисунке 21.6. [c.799]

Подведем краткий итог для мультипликаторов доходности в целом. Каждый из вышеперечисленных коэффициентов имеет свои достоинства и недостатки, и какие из показателей использовать, должен решать аналитик, делающий оценку, однако в заключение этого раздела нам хотелось бы сделать обобщение, которое поможет этому аналитику принять правильное решение. Неписаным правилом считается, что при сравнении финансовых результатов различных компаний чем к более низкой строке отчета о прибылях и убытках мы опускаемся, тем более искаженным — [c.93]

Между отраслями также существуют значительные различия, влияющие на оценку бизнеса. Связано это с различной доходностью и капиталоемкостью разных отраслей (в более капиталоемкой отрасли, чтобы инвестиции окупались, маржа должна быть выше), а также с разным ожидаемым ростом и многими другими факторами, которые влияют на стоимость компаний (размер компаний, степень информационной открытости и защищенности акционеров и т. п.). Ведущие компании — поставщики финансовых информационных услуг и инвестиционные банки — регулярно проводят мониторинг изменений мультипликаторов в отраслевом разрезе. [c.152]

С учетом различных видов знаменателя мультипликаторы можно классифицировать несколькими способами. Во-первых, они могут подразделяться на финансовые или натуральные. К финансовым мультипликаторам относятся такие, в знаменателе которых стоит один из денежных показателей (выручка, прибыль и т. п.), а к натуральным — те, в знаменателе которых стоит, соответственно, натуральный показатель (объем продаж в штуках и т. п.). Можно также поделить мультипликаторы (в некоторых случаях — достаточно условно) на те, что базируются на балансовых показателях, таких как стоимость активов, и на те, в основе которых лежат показатели отчета о прибылях и убытках (выручка, прибыль и т. п.). Последние для краткости мы будем также называть доходными 1. В итоге мы получаем двумерную матрицу, на пересечении строк и колонок которой приведены примеры показателей соответствующего типа2 [c.68]

Что касается натуральных показателей, то они могут служить для расчета как стоимости акций, так и стоимости бизнеса, например для нефтяной компании допустимыми считаются мультипликаторы вида Р/запасы в тоннах и EV/запасы в тоннах 1. С финансовыми мультипликаторами ситуация иная. Стоимость всех активов — касается ли это их балансовой стоимости или стоимости замещения — соотносится со стоимостью бизнеса, а балансовая стоимость чистых активов (или стоимость акционерного капитала) — со стоимостью акций. Аналогично этому, одни доходные показатели подходят для оценки стоимости акций, а другие — стоимости бизнеса. Связано это с экономическим смыслом различных маржей (валовой, операционной, чистой прибыли и т. п.), которые условно можно подразделить на два типа. Одни включают в себя доходы, из которых осуществляются выплаты как акционерам, так и кредиторам (это — маржи до уплаты процентов), другие учитывают только выплаты акционерам. К первым относятся такие показатели, как EBITDA (прибыль до уплаты процентов, налогов и амортизации), NOPLAT (операционная прибыль после уплаты налогов), а ко вторым — N1 (чистая прибыль) и F FE (чистый денежный поток акционеров). Естественно, имеет смысл соотносить финансовые [c.73]

Мультипликатор EV/EBITDA хорош для оценки чл>>паний с разной величиной долга, так как нивелирует РШМЧИЯ в доходности, связанные с разной процентной наг -" ой. Он также применяется для оценки компаний с неэффективными капиталовложениями, поскольку дает возможлость оценить, каким будет финансовое сложение компании, если [c.94]

Смотреть страницы где упоминается термин Доходные финансовые мультипликаторы

: [c.329] [c.540] [c.1312]Смотреть главы в:

Как оценить бизнес по аналогии -> Доходные финансовые мультипликаторы