Покупайте, когда Вы видите покупку и чувствуете хороший потенциал роста. ПРОДАЖА В ШОРТ [c.30]

Выполните первое упражнение, изменив стратегию наоборот. Продавайте в короткую на максимумах, и закрывайте ваш шорт в минимумах. [c.43]

В простейшем из рыночных примеров допустим, что акция снижается и в данный момент торгуется по 50 долл. за штуку. Предположим, что предыдущий максимум на графике равен 45 долл., а между 50 и 45 долл. очень небольшая активность. В этом случае 45 долл. — теперь поддержка и целевой уровень при движении вниз. Если у вас короткая позиция (и вы краткосрочный трейдер), это и будет тот уровень, на котором вы закроете свой шорт или, по крайней мере, уменьшите свою позицию. Наоборот, если вы краткосрочный трейдер с длинной позицией, а акция находится на 60 долл. с предыдущим минимумом на 65 долл., эта цена будет сопротивлением и ценой, на которой нужно выходить или уменьшать свою позицию. [c.68]

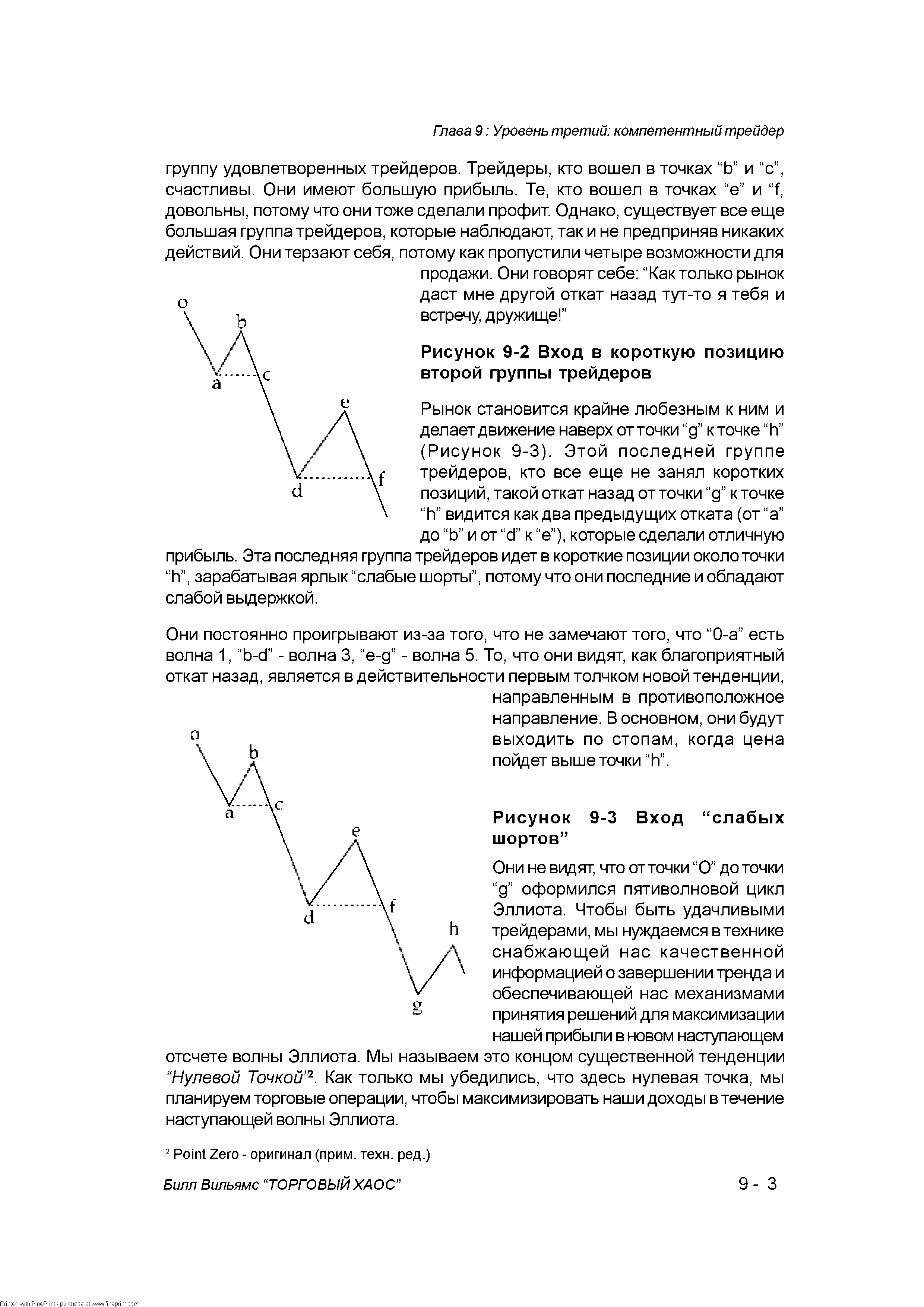

Наиболее вероятно, что продажи осуществлялись при пробитии точки "с" или во время отхода цен наверх в окрестности точки "Ь". Вне зависимости от их методов входа, они счастливы, потому что их профит растет. По всей вероятности, в этой точке на рынке не более 20 процентов трейдеров находится в торговле. Все остальные продолжают думать "Если рынок откатится назад, я буду идти в шорт". [c.123]

| Рисунок 9-3 Вход "слабых шортов" |  |

Если позиция короткая (шорт) и цены уходят намного выше открытия в дни, когда ожидается закрытие с большим минусом, уходите с рынка. [c.49]

Эта таблица показывает только лучший процент волатильности, прибавляемый при покупке и вычитаемый при продаже. Подчеркну, в данных для таблицы 4.1 мы прибавляли (вычитали) коэффициент, или фильтр волатильности, к цене (из цены) закрытия предыдущего дня. Возьмем, к примеру, говядину если цена взлетала выше предыдущего закрытия на 70 процентов от диапазона предыдущего дня, то мы покупали и продавали в шорт на уровне 50 процентов от диапазона дня, который вычитался из цены закрытия. [c.72]

Следующий набор тестов рассматривает прибавление процентной величины от сегодняшнего диапазона к завтрашнему открытию и дает сигналы к покупке на этом уровне. Вычитание значения, полученного на основе процента от сегодняшнего диапазона, из цены открытия дает сигнал к занятию позиций шорт. Результаты показаны в таблице 4.3. [c.73]

Теперь пора двинуться немного дальше этих результатов и создать модель торговли, которую можно использовать в реальности (т. е. которая делает деньги доступным способом). Рисунок 4.1 показывает результаты ежедневной покупки и продажи бондов на расстоянии 100 процентов диапазона предыдущего дня выше открытия для лонг и 100 процентов ниже открытия для шорт. [c.74]

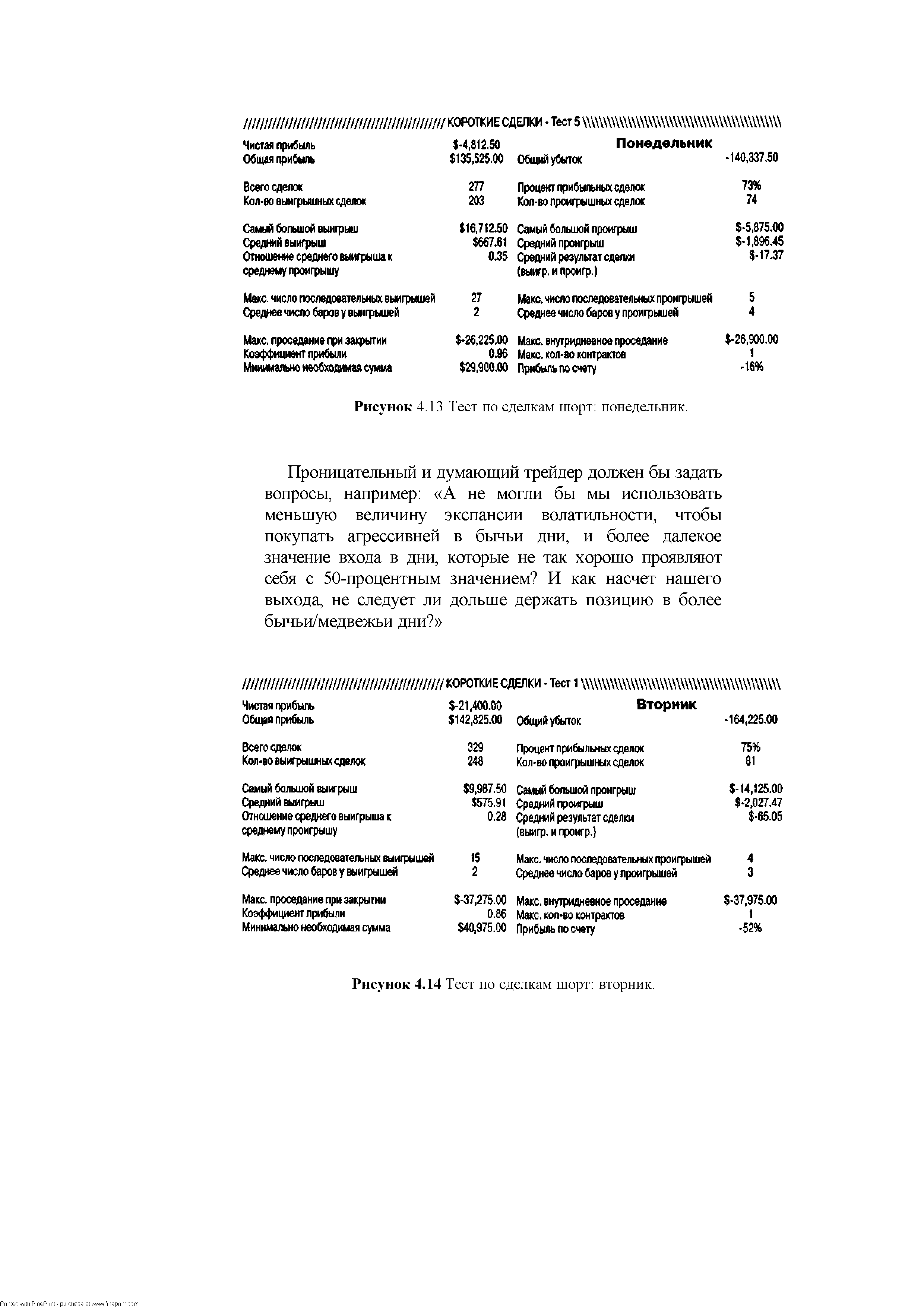

| Рисунок 4.13 Тест по сделкам шорт понедельник. |  |

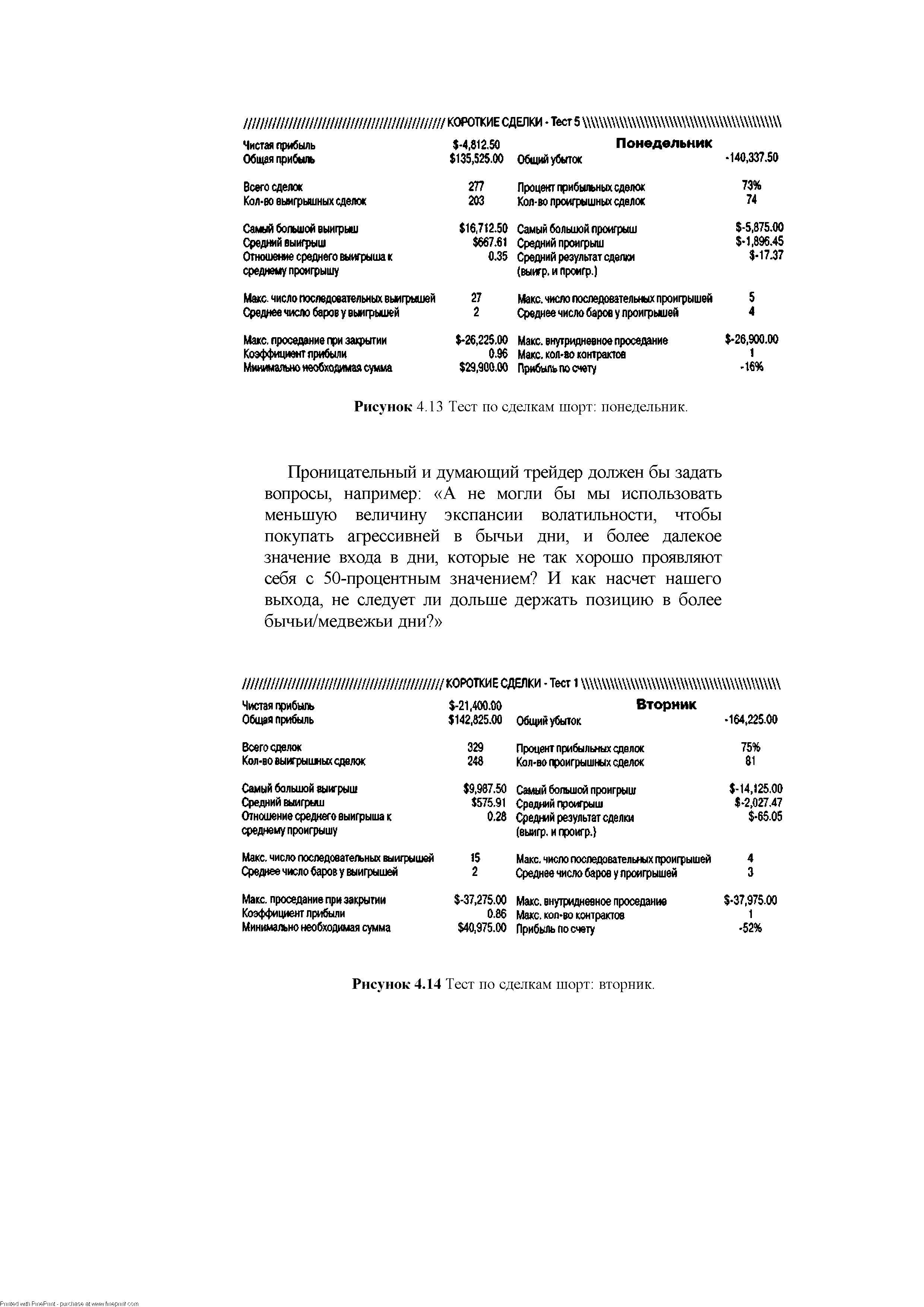

| Рисунок 4.14 Тест по сделкам шорт вторник. |  |

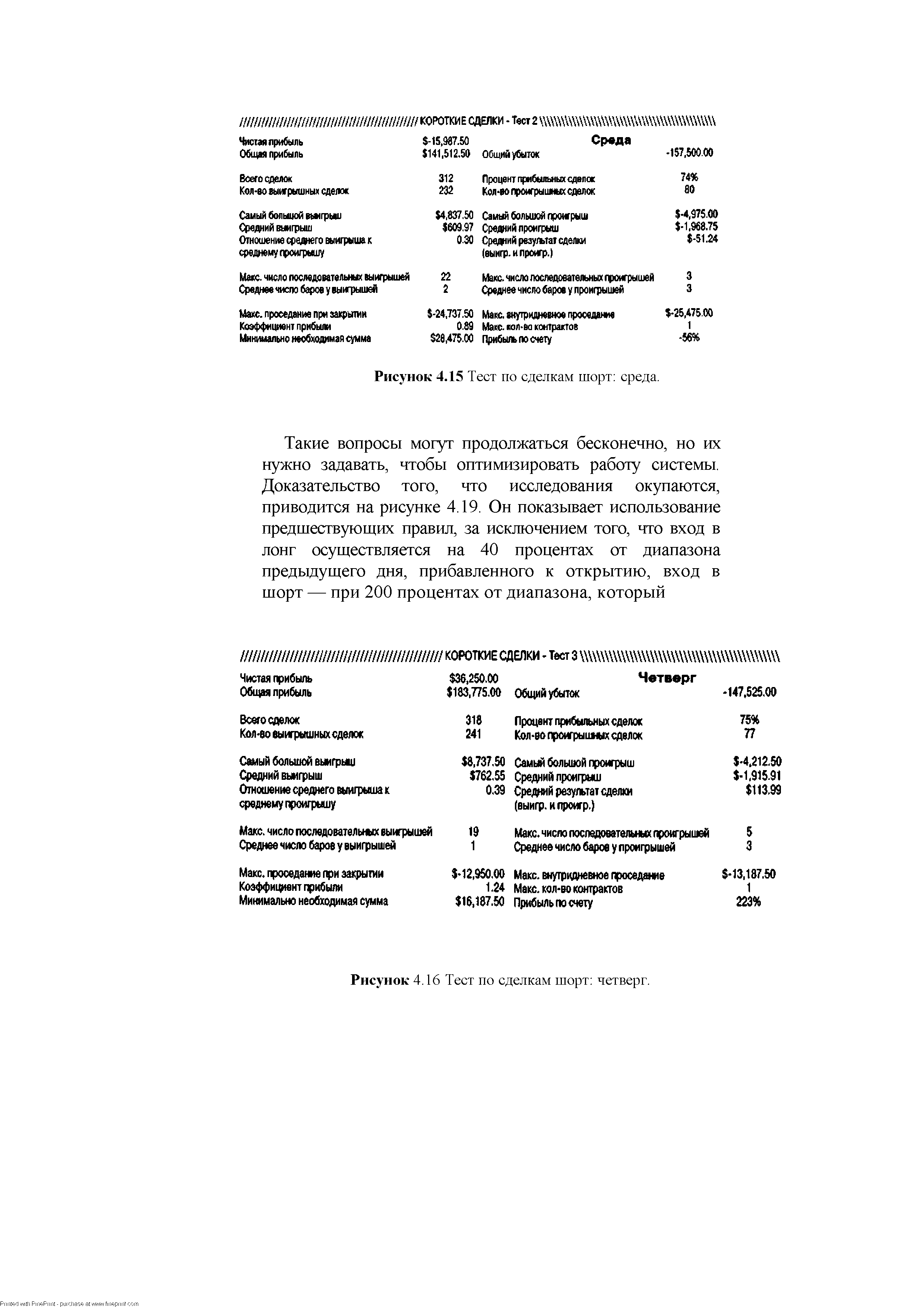

| Рисунок 4.15 Тест по сделкам шорт среда. |  |

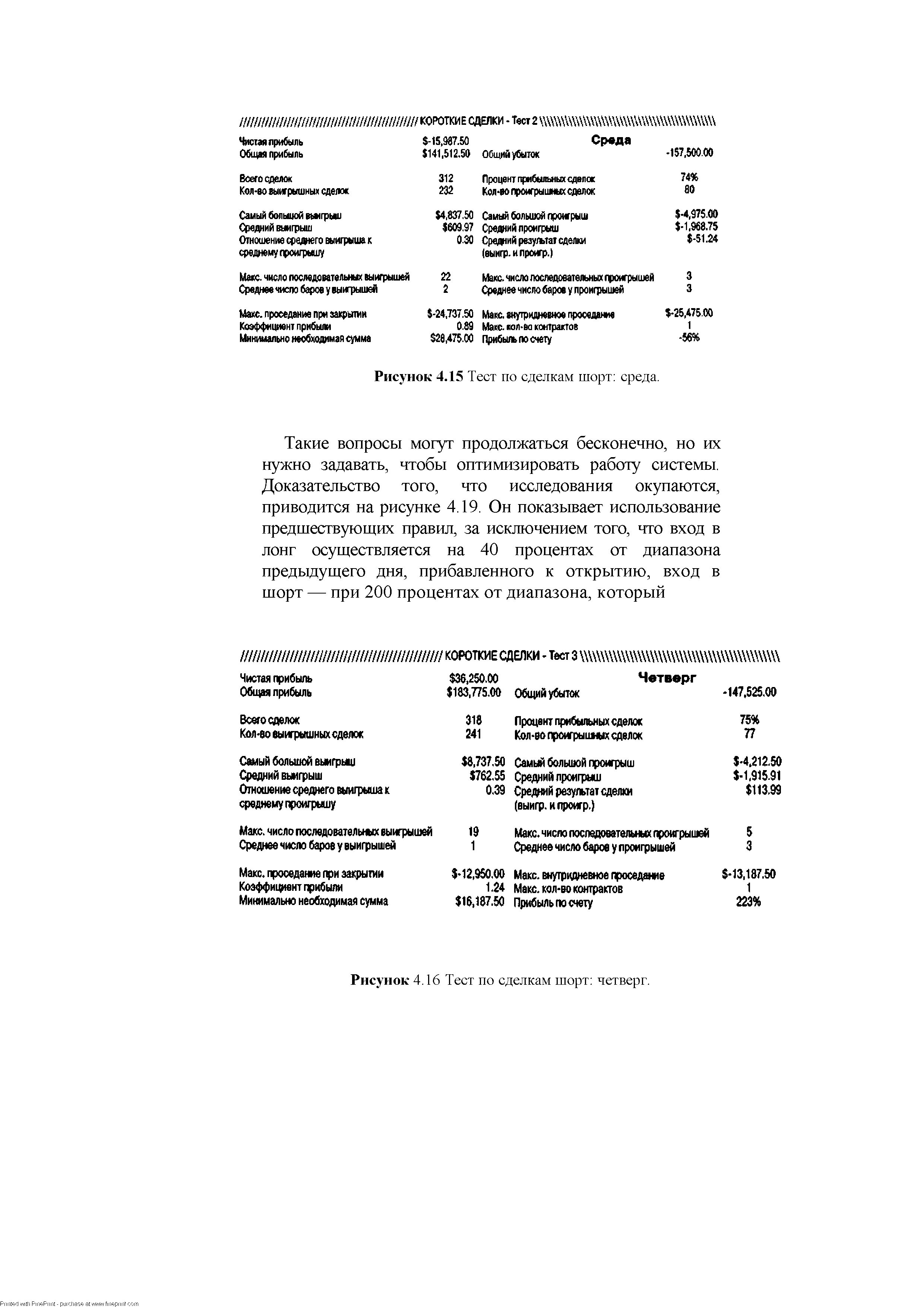

| Рисунок 4.16 Тест по сделкам шорт четверг. |  |

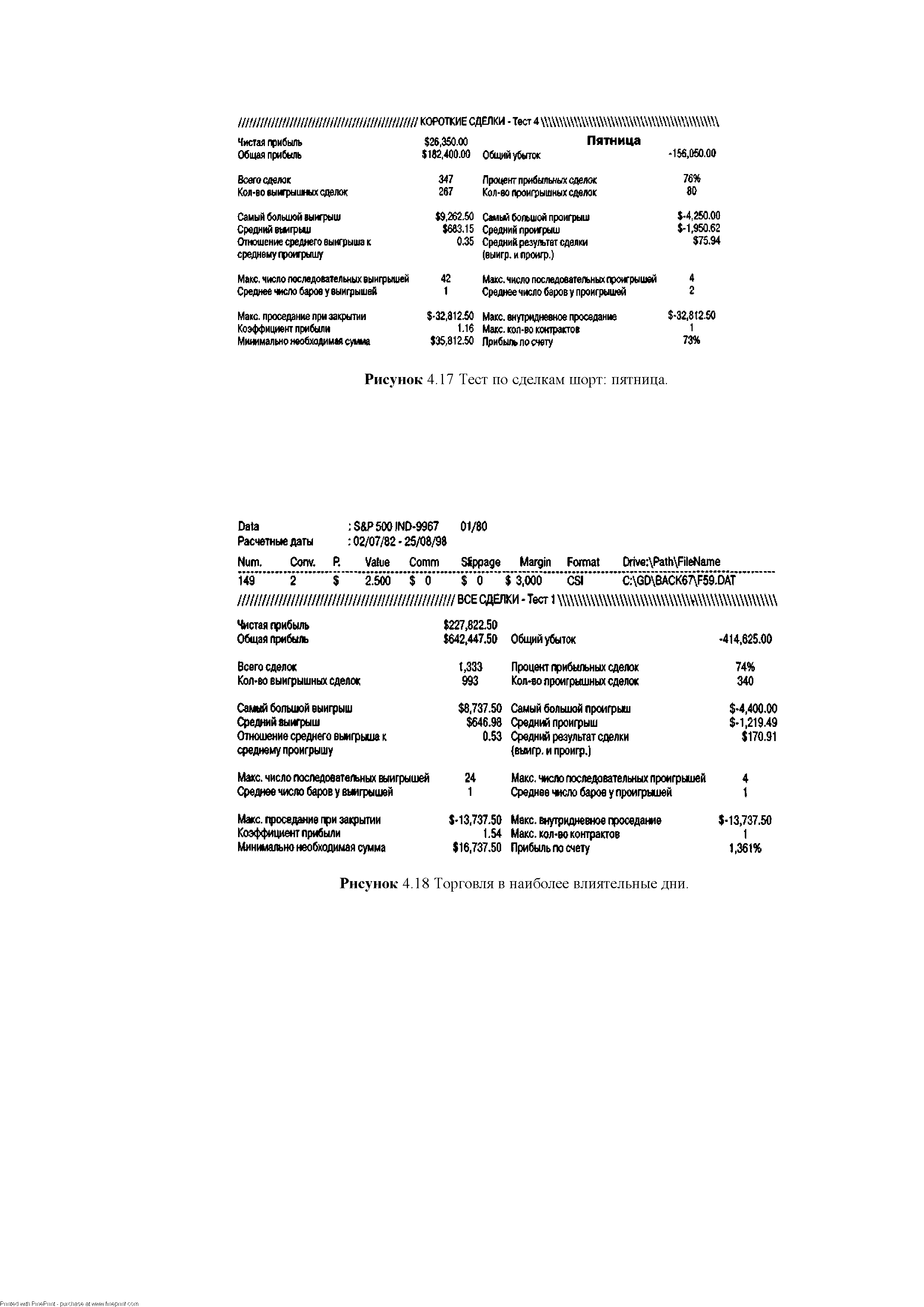

| Рисунок 4.17 Тест по сделкам шорт пятница. |  |

Вот оно во всей своей славе самое большое падение рынка акций в истории мира Падение, изменившее многие жизни и состояния, падение таких катастрофических размеров, что и 5 годами позже юристы все еще предъявляли иски за понесенный ущерб. Даже теперь, спустя много лет, пишутся книги, авторы которых претендуют на знание причин краха или пытаются объяснить его последствия. Академики предложили много способов предотвращения ущерба от таких спекулятивных взрывов в будущем. "Это было несложное дело, — говорю я, — все можно было предсказать уже тогда, а не теперь, с помощью Вилл-спрэда" (см. рисунок 9.8). Этот удивительный индекс опустился в отрицательную зону 14 октября на 311.50 и оставался в индикации шорт на протяжении всего кризиса, сообщая своим последователям, что дна еще не видно. Ставки процента по отношению к казначейским векселям не поддерживали рынок, а без этого подтверждения мы не должны были бы искать никаких сигналов на покупку. Действительно, практически любая покупка, за исключением абсолютного минимума, обошлась бы слишком дорого. [c.166]

И вновь мы выходим несколькими днями позже. Использовался стоп 3,500. Мы преследуем подъем, чтобы покупать. Покупка новых максимумов — успешная стратегия. Вышеизложенное — не система, а скорее иллюстрация, чтобы довести до сознания, насколько важно позволять подъему вести вперед. Большинство трейдеров боятся слишком активного подъема. Поэтому они не покупают или, что еще хуже, продают в шорт. [c.280]

Теперь вернемся назад и посмотрим на это с другой стороны. Если вы обдумаете этот подход и изучите математику Стохастика, то увидите, как можно заставить рынок развернуться. Представьте себе, что некий крупный трейдер ямы или, что более вероятно, группа трейдеров держит на рынке короткие позиции. Если они смогут удержать цены на данной высоте в течение нескольких баров (не допустить повышения цен), это вынудит (слабый) Стохастик повернуть на юг. Слабые лонги начнут продавать свои позиции, а слабые шорты станут открывать новые позиции на стороне продажи. Теперь упомянутые трейдеры ямы (наверное и мы) могут купить по этим ордерам на продажу. У них есть возможность забрать свою прибыль в несколько тиков, в то время как мы можем позиционироваться на ожидаемый новый максимум или восходящее движение до точки, определенной согласно Расширению Фибоначчи. Если бы мы попробовали купить стопы на старых максимумах вместо того, чтобы покупать [c.62]

Обратите внимание, как закрытие второго бара "RRT 1" подпрыгнуло назад от крайнего минимума - точки распознавания. Коррекционное движение, которое мы ищем для нашего вхождения в шорт, спрятано в более низкой Временной Структуре. [c.100]

Если вы наблюдаете цену, соответствующую максимальному значению Перекупленное или Перепроданности, то можете просто поместить свой стоп позади этого уровня на некотором безопасном расстоянии, скажем, в несколько 32-х на рынке бондов или 50 пунктов на рынке S P. Но вы должны быть осторожны с заполнением ордера. Если вами применяется формула "закрытие минус Скользящая Средняя", как предложено выше, вам надо ставить стоп-ордер с исполнением только при закрытии. Если вы хотите поставить внутридневной стоп, выберете формулировку "максимум или минимум минус Скользящая Средняя", в зависимости от того, стоите ли вы в шорт или лонг на рынке. Эти значения Осциллятора будут соответственно выше и ниже Осциллятора, рассчитанного с использованием цен закрытия, и соответственно, предложат другие стопы (см. Рисунок 7-5). Я гарантирую вам одну вещь - ваш стоп не окажется там, где другие, разве что по чистой случайности. Кроме того, этот стоп будет динамическим, перемещаемым каждый день. Само собой разумеется, вы должны оставаться в рамках параметров управления капиталом, независимо от того, какой сигнал ввел вас на рынок, он всегда остается в силе. [c.117]

МЫ ТЕПЕРЬ ЗНАЕМ, СЛЕДУЕТ ЛИ ИДТИ ЛОНГ, ШОРТ ИЛИ ОСТАВАТЬСЯ ВНЕ ДАННОГО РЫНКА, И У НАС ЕСТЬ СРЕДСТВА, ЧТОБЫ ОПРЕДЕЛИТЬ, НАСКОЛЬКО РАЗУМНО ОЖИДАТЬ ВЫГОДЫ ОТ ТОЙ ИЛИ ИНОЙ СДЕЛКИ. [c.124]

Первый вывод на основании этой таблицы состоит в том, что продавать в шорт на медвежьем рынке менее рискованно, нежели покупать на бычьем рынке. Средний заработок на медвежьем рынке на 4,7% меньше, чем на бычьем рынке, но это с лихвой компенсируется тем, что среднее время для заработка на медвежьем рынке на 3,3 месяца короче, чем на бычьем рынке. Следовательно, трейдеры, которые не продают в шорт на медвежьем рынке, действуют вопреки собственным интересам. За меньший период времени, при меньшем риске продажа в шорт на медвежьем рынке принесет денег больше длинной позиции на бычьем рынке. Прибыль бычьего рынка имеет ставку 4,09 процента в месяц, в то время как прибыль медвежьего рынка имеет ставку 6,36% в месяц. Настоящие трейдеры не могут себе позволить упустить возможность заработать прибыль. Они должны учиться приспосабливаться к тому, чтобы играть по обе стороны рынка. [c.38]

На рисунке 3.3 вы можете увидеть, что, когда акция поднялась обратно до 60, она была отброшена второй раз. Логика подсказывает нам, что на этом уровне существует мощное сопротивление и что сигнал к продаже здесь намного важнее. Изучая график, мы можем сказать, что верхним потенциалом здесь является только 60. Естественно, все может измениться, но на данный момент это все, с чем мы должны продолжать иметь дело. Продавцы в шорт всегда хотят знать точки сопротивления, потому что проникновение сквозь уровни сопротивления может стать сигналом разворота существующего тренда. [c.42]

Существует большая разница между аналитиком и техническим аналитиком многие аналитики оперируют только графическими моделями без использования каких-либо иных вспомогательных сведений, в то время как технические аналитики используют множество индикаторов, помогающих им в анализе ценовых движений акций. Не слишком привязывайтесь к самим моделям существуют и другие аспекты, которые надо принимать во внимание во время выбора акции для торговли. Графические модели должны использоваться для определения того, что в настоящий момент контролирует поведение акции спрос или предложение. В силу большого риска, связанного с рынком и сектором, крайне важно скрупулезно оценивать оба фактора, прежде чем принимать решение относительно ценового поведения акции. Если вы покупаете акции на понижающемся рынке, то вы почти наверняка потеряете деньги. Если вы продаете акции в шорт на поднимающемся рынке, то вы также, скорее всего, потеряете деньги. Вот почему в этой книге мы посвятили столь много страниц изучению индикаторов, применяемых для оценки рынка в целом и секторов. [c.60]

При короткой продаже важно работать как можно быстрее, потому что такая операция производится на условиях ведения торговли по маржинальному счету, и торговец несет ответственность по любым дивидендам, выплачиваемым по акции. Помните, что продавец в шорт только лишь берет в долг акцию у какого-то другого инвестора и не имеет права на дивиденды. [c.84]

Если сравнивать нашу компанию с автомобилем, то только с таким, в котором отсутствует зеркало заднего вида , — говорит вице-президент Mi rosoft по работе с персоналом и административным вопросам Майк Муррей. В Mi rosoft не j//- имеют значения прошлые достижения, так как корпоративная культура основана на принципах предпринимательства и ориентации в будущее. Поэтому кажется забавным, что культура компании формировалась без каких-либо сознательных усилий. Поскольку большинству сотрудников компании около 30 лет, значительное влияние на корпоративную культуру оказывает фактор поколений. И в самом деле, Mi rosoft больше напоминает студенческий лагерь, в котором служащие одеваются, как им вздумается, называют друг друга по именам и свободно высказывают свое мнение. И все же, несмотря на сандалии, шорты и обращение по имени, компания отнюдь не разболтана. Ее сотрудники напряженно работают, разрабатывают новую продукцию работа каждого из них оценивается раз в 6 месяцев. На основе аттестации определяются размеры повышения зарплаты и премии. Ни в какой другой компании вы не найдете среди сотрудников такого количества миллионеров и миллиардеров. [c.114]

FORE такой пример. У меня был студент, который шортил FORE с 8 1/2 на открытии. Он вышел из сделки, когда продажа прекратилась и сделал 1/16 пойнта. Не много, но он придерживался правил и не стал оставаться в сделке, избежав повышения в 1 пойнт, чем оградил себя от 1500 долларов убытка. [c.14]

Гэйнера можно зашортить на первом хае, которым обычно является цена открытия, исключения могут составлять гэйнеры с исключительно сильными новостями. Я был не стал шортить сильные новости на сильном бычьем рынке. Я искал бы откат и возможность оседлать быка. Пример выше показывает исключительно сильную новость без падения на открытии. [c.28]

Я наблюдаю за тем, как открывается мой кандидат в шорт, смотреть на сделки, проходящие по цене предложения. Я принимаю во внимание процент гэйнеров, двигающихся вверх после открытия, и соответственно выполняю сделку. Если я вижу, что сделок, проходящих по цене предложения больше, чем по цене спроса, я открываю шорт и жду downti king a. Обычно я ставлю критерий выхода повыше, потому что падение на открытии очень частая вещь. Если я нахожусь в короткой позиции с открытия, я позволю своей сделке немного повыситься прежде, чем я закрою позицию. Соблюдайте свои критерии выхода и всегда наблюдайте за исключением (если акция поведет себя вразрез образцу). [c.29]

Я закрою шорт на первом колебании вниз, в зависимости от поведения рынка. На сильном рынке желательно быстро закрыться. Я смотрю на ритм downti k oB бида и аска (как идут вниз предложение и спрос). Я буду закрывать в паузу, не дожидаясь покупки. Частые наблюдения за гэйнерами на открытии - ваш ключ к автоматическим действиям, которые будут сами подсказывать вам как торговать. Временами я держу шорт до 11 00 PST, т.е. в наиболее слабое время дня, особенно, если я думаю, что эта акция перекуплена на слабой новости. ПОКУПКА НА ДОНЫШКЕ [c.29]

Продажа в шорт - способ делать деньги на рынке акций, сначала заимствуя акцию, а затем покупая ее. Ваш брокер должен иметь их на руках, чтобы дать Вам взаймы. Вы всегда можете связаться с вашим брокером, чтобы узнать о доступности этих акций для шорта. Обычно имеется минимальная цена за акцию, после которой ваш брокер не сможет дать вам ее взаймы. [c.30]

Long Лонг, длинная позиция. Тот, кто купил фьючерс или акцию для открытия рыночной позиции и еще не закрывший эту позицию путем взаимозачетной процедуры. Противоположное значение — шорт (short). [c.233]

Short Шорт. Тот, кто продал фьючерсный контракт или акцию, чтобы открыть позицию на рынке, но еще не закрыл эту позицию через процедуру компенсации. Противоположное значение — "лонг". [c.238]

Рисунок 6-7 показывает, как 3x3 удерживает тренд вплоть до уровня 40 долл., затем появляется Двойное РеПо и последующий за ним прорыв через 25x5. Это Двойное Ре-По стало первым с момента вторжения в Кувейт, когда можно было "безопасно" идти в шорт. Предыдущие прорывы 3x3 (S1 и S2) явились лишь единичными пересечениями, прежде всего из-за большого расстояния между двумя вершинами (Т1 и Т2), возникавшими накануне каждого из прорывов. Как вы увидите позже, когда мы будем проходить соответствующие модели, эти падения предоставляли возможности для покупки, создаваемые сигналом направления "Хлеб с Маслом" (Bread and Butter). [c.80]

Цель Разумной Прибыли (Logi al Profit Obje tive) - это предопределенная ценовая точка, где ордера будут помещаться в направлении, противоположном вашей торговле. Если вы стоите лонг, она проявит себя как сопротивление. Если шорт, эта точка окажется поддержкой. Двумя техническими приемами обнаружения Цели Разумной Прибыли являются Точки Осциллятора-предсказателя и точки, полученные по Фибоначчи. Точки, выявляемые по Фибоначчи, результат анализа расширений Фибоначчи. Или, как вы увидите позже, уровни, найденные от какого-то отдельного Фиб-узла или в областях Скоплений. [c.142]

Дэн попытался достать Хэнка по его личному номеру, но не смог прозвониться. Хэнк ругался со своим брокером из-за закрытия, полученного им по "рыночному" ордеру (входа). Он так боялся пропустить большой ход, что не стал ждать разворота. Ордер был исполнен настолько плохо, что Хайпер Хэнк был вне себя от гнева. Он закрылся "по рыночной цене" на верхней коррекции, где Дэн входил в шорт. В конце концов, Хэнк потерял 4 тика, и это было так невероятно удручающе Он оказался ВНЕ РЫНКА во время большого падения. [c.202]