Описание диаграмм "крестики-нолики" [c.70]

Почему так Очень просто Потому, что движение на второй модели предполагает, что затронуто гораздо большее количество инвесторов. В обоих примерах, цена акции установила торговый диапазон между 42 и 39, а последний X (на 38) индицирует прорыв. Однако, вторая модель продолжительнее, чем первая, что указывает на большее число вовлеченных в действо участников и, как следствие, более важные результаты. Мы все знаем, что обладание бумагой, чья цена падает, провоцирует эмоции, разительно отличающиеся от чувств обладания растущей акцией. Даже закаленные менеджеры фондов, которые считаются непроницаемыми для краткосрочных рыночных колебаний, находятся под постоянным желанием превзойти рынок. Поскольку реакция на потери стремится быть более экстремальной, прорыв во втором примере (более продолжительном) является более важным, отражающим большее количество участников-инвесторов и больший объем торговли. Скользящие средние "крестиков-ноликов" базируются на колонках, поэтому вторая модель консолидации также окажет на них большее влияние, чем первая. [c.72]

Одним из больших преимуществ "крестиков-ноликов" является возможность расчета целевых цен актива. Для иллюстрации метода, две предыдущие модели консолидации представлены ниже и их колонки пронумерованы. [c.72]

Построение скользящих средних на диаграммах "крестики-нолики" [c.74]

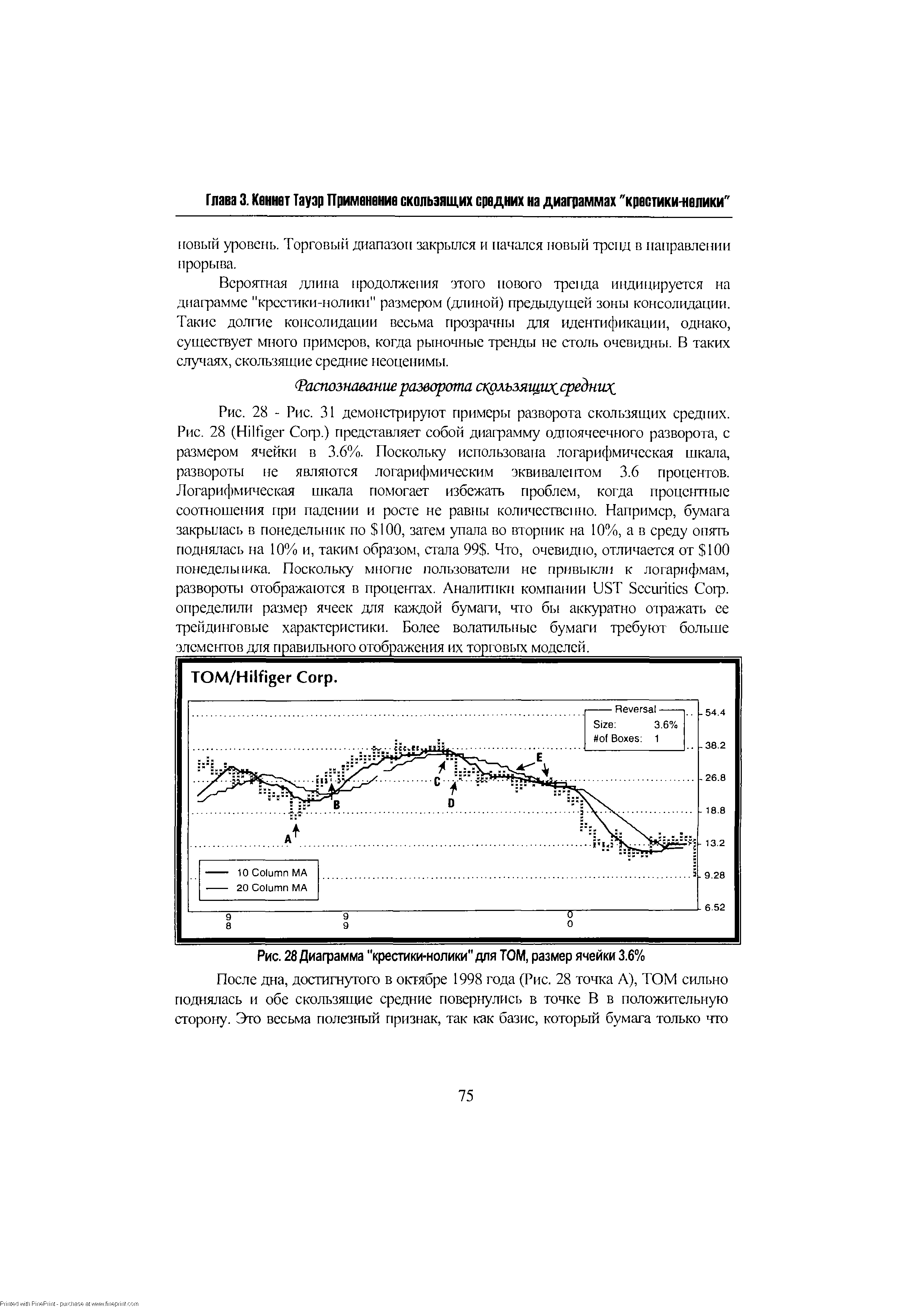

| Рис. 28 Диаграмма "крестики-нолики" для ТОМ, размер ячейки 3.6% После дна, достигнутого в октябре 1998 года (Рис. 28 точка А), ТОМ сильно поднялась и обе скользящие средние повернулись в точке В в положительную сторону. Это весьма полезный признак, так как базис, который бумага только что |  |

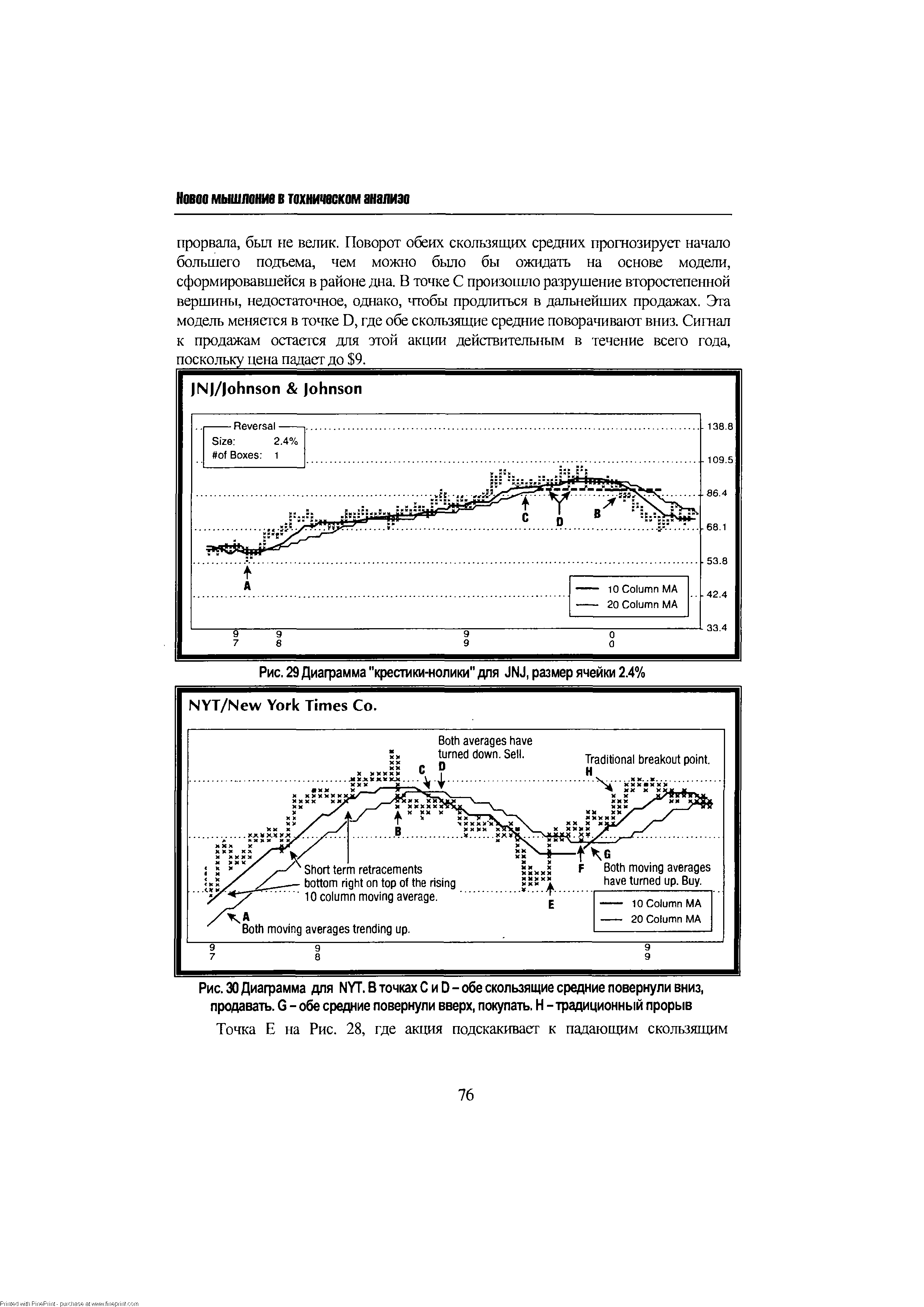

| Рис. 29 Диаграмма "крестики-нолики" для JNJ, размер ячейки 2.4% |  |

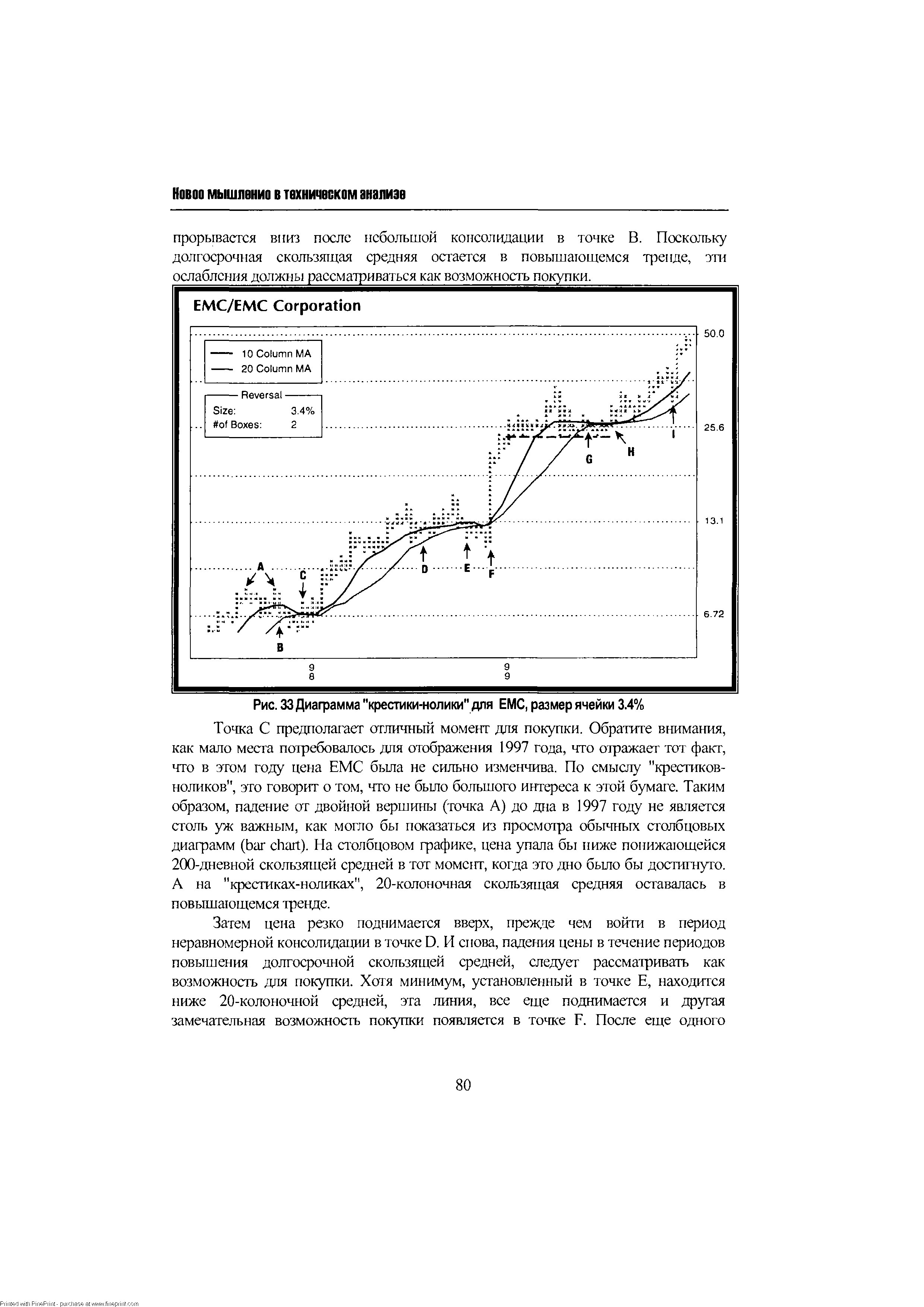

| Рис. 33 Диаграмма "крестики-нолики" для ЕМС, размер ячейки 3.4% |  |

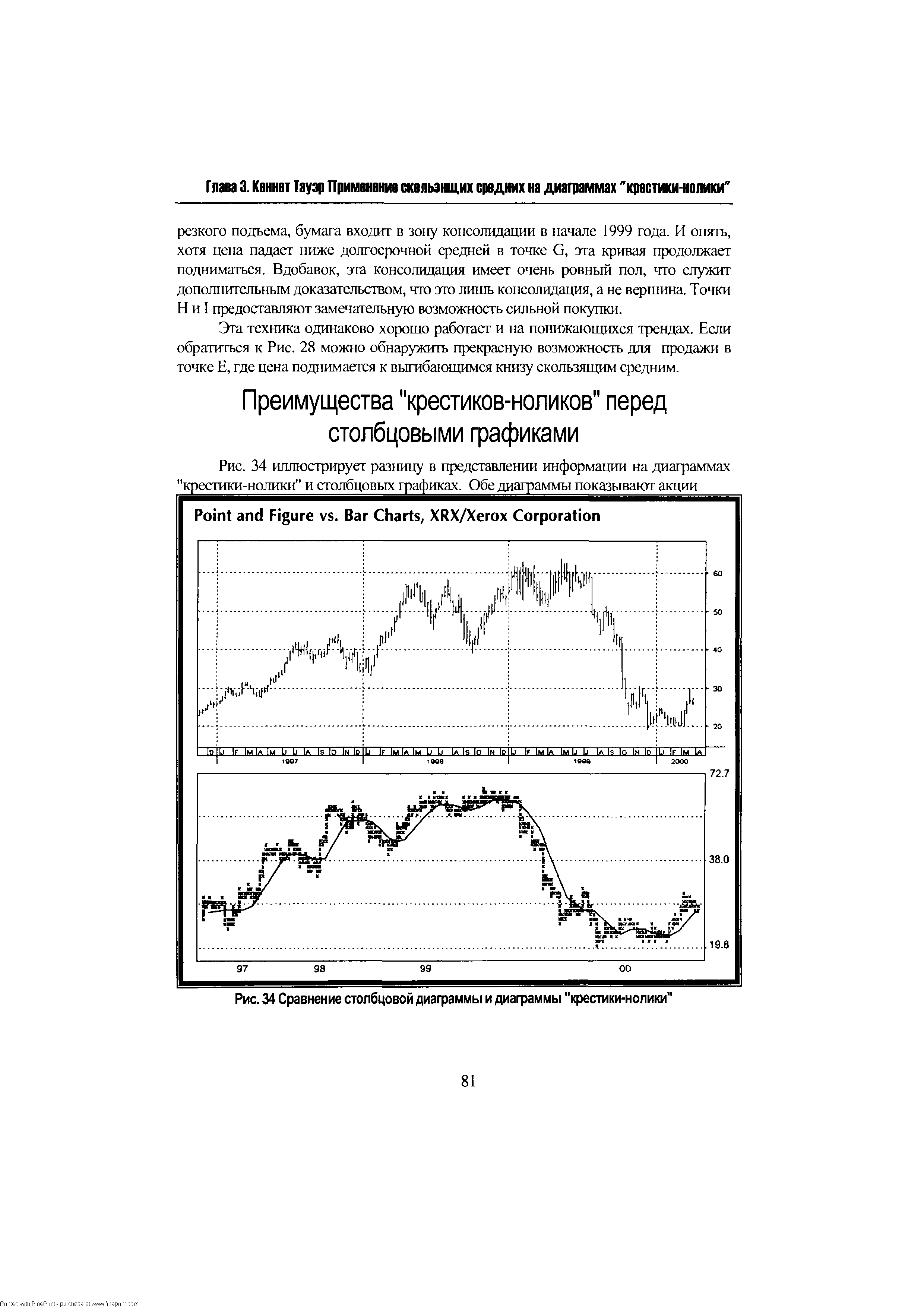

Рис. 34 иллюстрирует разницу в представлении информации на диаграммах "крестики-нолики" и столбцовых графиках. Обе диаграммы показывают акции [c.81]

| Рис. 34 Сравнение столбцовой диаграммы и диаграммы "крестики-нолики" |  |

Мы помним, что движение на диаграмме "крестики-нолики" отражает изменение в направлении движения цены. В 1997 и 1998 годы повышающегося тренда, покупатели преобладали, то есть спрос превышал предложение. В 1999 году увеличилась активность и быки потеряли контроль над компанией. С ослаблением быков, цена акции стала чаще менять направление. Мы также помним, что в каждой сделке есть покупатель и продавец. Покупатель верит, что цена будет выше (бык), а продавец верить, что есть более подходящие места для вложения его денег (медведь). Увеличившееся соревнование между настроенными по-бычьи и по-медвежьи инвесторами, есть та причина, по которой 1999 год занимает на диаграмме больше места, чем 1997 и 1998. Наконец, в июле цена падает ниже мартовского минимума, а долгосрочная скользящая средняя, понижаясь, сигнализирует о большом переломе вниз. [c.82]

Многие инвесторы удивляются использованию логарифмической шкалы для "крестиков-ноликов". Простым ответом будет то, что важен момент активного изменения цены на рынке. Трейдеры в биржевой яме, в Чикаго, не нуждаются в логарифмической шкале потому, что цены, которые они отслеживают, меняются незначительно в течение дня. Чтобы представить себе как бумага будет вести себя в течение следующих 6-18-ти месяцев, инвестор должен тщательно и рутинно просмотреть историю котировок за последние три года. Для акций часто характерно удвоение, утроение и т.п. цены за этот период. Логарифмическая шкала необходима, чтобы обеспечивать отображение данных на математически аккуратном масштабе. Представим себе момент, когда индекс Доу-Джонса, в один жестокий день медвежьего рынка потерял 500 пунктов, в 1974 году. Тогда эти 500 пунктов являлись падением индекса на 50%. Теперь, когда индекс больше 10000, падение на 500 пунктов, уже не равно 30%. [c.83]

Исключая время из рассмотрения, "крестики-нолики" дают дополнительную перспективу исследования движений цены акции. Они ясно иллюстрируют изменения в рыночной динамике, так как более волатильные бумаги рисуют более [c.83]

Потом мы переходим к трем последовательным главам по использованию различных типов технических диаграмм. Частый гость NB Кен Тауэр описывает, как скользящие средние значения могут определять рыночную динамику на диаграммах "крестики-нолики". Стив Нисон, авторитет в использовании японских свечей, объясняет, как комбинировать свечные диаграммы со стандартными техническими инструментами анализа, чтобы лучше определить параметры риска и доходности. В третьей, невероятно проницательной главе об использовании одной из моих любимых моделей, хотя и малоизвестной, Робин Месх, мастерица предсказания шагов американского рынка облигаций, описывает неотразимые аргументы использования инструмента Рыночного Профиля. [c.20]

Вайкофф начал работать на Уолл-Стрит курьером в 1888 году. В начале 1900-х, он начал публиковать свои исследования и консультативные письма. Он впервые опубликовал свой метод технического анализа в 1908 года, а позднее, в 1931-ом - и соответствующий учебный курс. Его техника подразумевала использование гистограмм, крестиков-ноликов и волновых графиков для анализа рыночных колебаний. Она базировалась на простом подходе наблюдения сил спроса и предложения, с целью определения направления их изменения, и попыток определить рынки с наивысшим мгновенным потенциалом, чтобы наиболее эффективно использовать капитал трейдера. [c.31]

Вайкофф также вставил в свою общую методологию использование графиков "крестиков-ноликов" для определения возможной длины колебания, в случае прорыва рынком боковых линий или графических формаций. Хотя даже грубая оценка потенциала свинга или целевого уровня представляется весьма полезной, настоящий свинг-трейдер знает, что наилучшим методом является слежение за ценовой лентой и ожидание момента, когда график колебания продемонстрирует признаки разворота, вместо того, чтобы "скальпировать" маленькую прибыль, выходя из сделки слишком рано. [c.34]

Свинговые графики являются дорожной картой трейдера, по которой он предвосхищает следующие наиболее вероятные ходы. Они напоминают график "крестики-нолики" тем, что исключают временную ось и представляют значительную информацию о ценовых действиях в относительно небольшом пространстве. И, таким образом, можно легко наблюдать множественные уровни поддержки и сопротивления, которые находила цена в прошлом. Новое колебание рисуется на графике, только после завершения предыдущего, поэтому в каком-то смысле, это шаг сзади. Однако они являются наилучшим инструментом для быстрой оценки общего тренда рынка и выделения небольших реакций, которые происходят в тренде. Хотя большинство графических программных пакетов не могут рисовать свинговые графики, не вызывает затруднений и не требует много времени рисовать их от руки. А в действительности, хорошо натренированный глаз в состоянии распознавать рыночные свинги, изучая обычную столбцовую гистограмму (bar hart). [c.43]

Крестики-нолики" отражают тот факт, что торговля в некоторые дни существенно более важна, чем в другие. Оригинальный метод построения "крестиков-ноликов", называемый "одноячеечные диаграммы разворота" (one-box reversal harts) является наилучшим отражением дневной торговой активности. Поскольку этот метод использует внутридневные цеповые движения, то в активный день может быть построено множество диаграмм. Напротив, в периоды затишья или малоактивной торговли, диаграмма может оставаться нетронутой неделями. Это означает, что скользящие средние "крестиков-ноликов" не подвергаются влиянию неактивных торговых дней и, следовательно, имеют меньше зигзагов. [c.68]

Множество инвестиционных пулов стали мастерами в "приукрашивании" (painting) тикерной ленты - то есть выталкивании отдельной бумаги наверх таким образом, чтобы убедить остальных инвесторов, что "умные" деньги нашли нового победителя. Конечно, такое практиковалось вблизи завершения долгого бычьего рынка, давшего множеству инвесторов заработать и ослабившего их осторожность. В любом случае, инвесторы торговали акциями как в лихорадке (пиковый объем 1929 года оставался рекордным на протяжении почти сорока лет) и "крестики-нолики" стали весьма популярны потому, что трейдеры поверили, что используя внутридневную информацию, они смогут лучше следить за действиями операторов пулов. [c.70]

Давайте предположим, что акции Sears закрылись вчера по 40. Простейшей формой построения диаграммы "крестики-нолики" для этой бумаги будет использование ячейки размером в 1 и создание одноячеечной диаграммы разворота. Размер ячейки в 1 подразумевает запись каждого движения величиной в 1 доллар. Диаграмма одноячеечного разворота подразумевает использование всех [c.70]

Глава 3. Кеннет Тауэр Применение скользящих средних на диаграммах "крестики-нолики" [c.71]

Зачем отслеживать мелкие ценовые движения Исследователи "крестиков-ноликов" делают это потому, что такие движения формируют зоны консолидации. Зона консолидации - это область, в которой цена двигается взад-вперед между двумя сравнительно хорошо определенными уровнями. В зоне консолидации, силы спроса и предложения находят примерный баланс. Движение наружу из зоны консолидации именуется прорывом (breakout). Прорыв предполагает, что предыдущий баланс спроса и предложения больше не существует и начинается новая фаза тренда. Чем дольше зона консолидации, тем важнее ее прорыв. Таким образом, прорыв вниз на первой диаграмме менее важен, чем прорыв на второй. [c.72]

Построение скользящей средней на диаграмме "крестики-нолики" более сложный процесс, чем на обычном столбцовом графике. Поэтому скользящие средние редко использовались с этим типом диаграмм. При появлении программного обеспечения технического анализа в 1980-х и, по мере его бурного развития в 1990-х, использование "крестиков-ноликов" было затруднено, в силу отличных требований к исходным данным. Компания UST Se urities orp. компьютеризовала их использование, ввела в обиход логарифмические шкалы, индивидуальные размеры ячеек и скользящие средние. [c.74]

Вероятная длина продолжения этого нового тренда индицируется на диаграмме "крестики-нолики" размером (длиной) предыдущей зоны консолидации. Такие долгие консолидации весьма прозрачны для идентификации, однако, существует много примеров, когда рыночные тренды не столь очевидны. В таких случаях, скользящие средние неоценимы. [c.75]

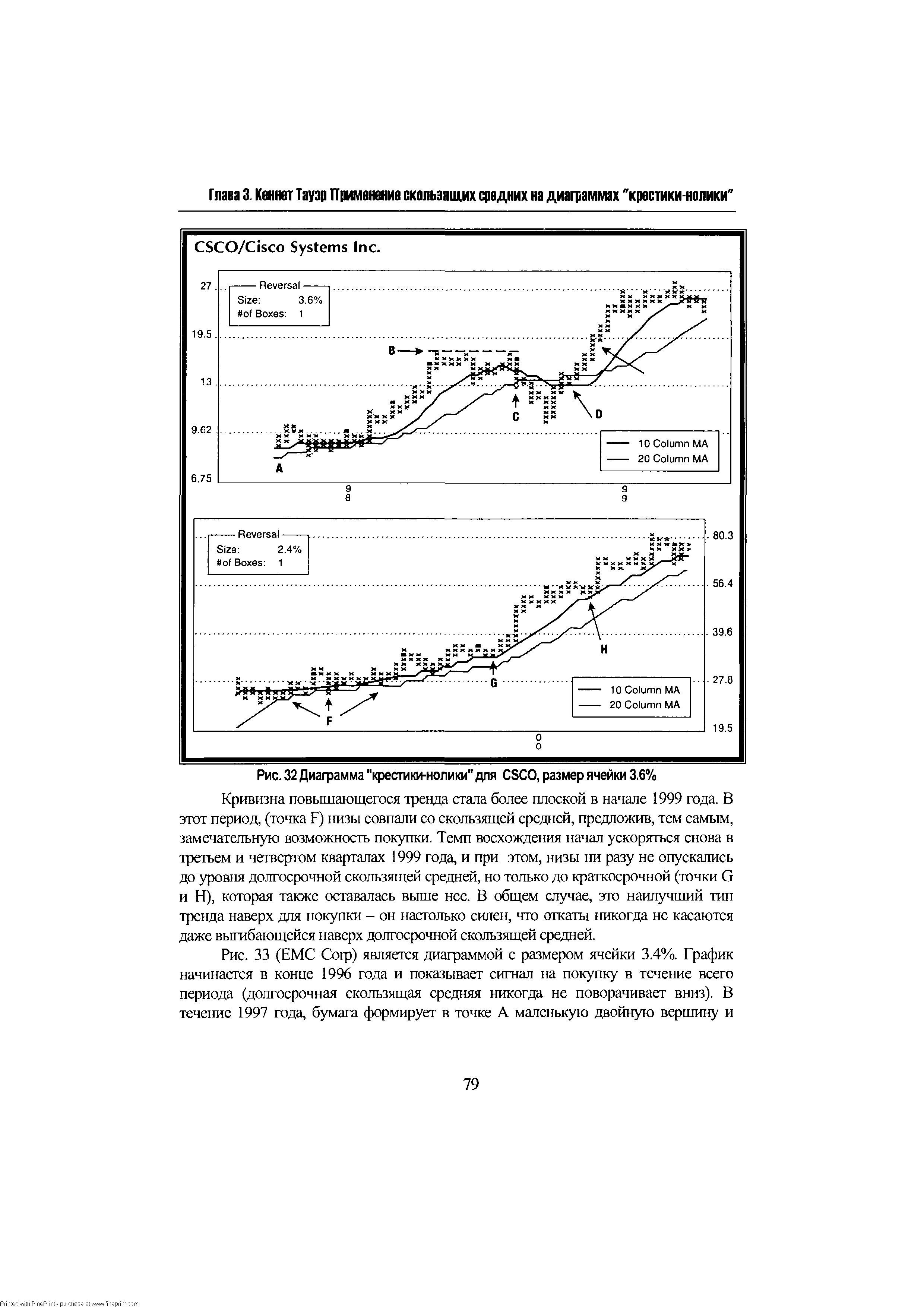

| Рис. 32 Диаграмма "крестики-нолики" для S O, размер ячейки 3.6% Кривизна повышающегося тренда стала более плоской в начале 1999 года. В этот период, (точка F) низы совпали со скользящей средней, предложив, тем самым, замечательную возможность покупки. Темп восхождения начал ускоряться снова в третьем и четвертом кварталах 1999 года, и при этом, низы ни разу не опускались до уровня долгосрочной скользящей средней, но только до краткосрочной (точки G и Н), которая также оставалась выше нее. В общем случае, это наилучший тип тренда наверх для покупки - он настолько силен, что откаты никогда не касаются даже выгибающейся наверх долгосрочной скользящей средней. |  |

Xerox orp. с ноября 1996 года по март 2000-го. Сначала, отметим, что на "крестиках-ноликах" ширина каждого года различна. Пространство, занимаемое промежутком с 1997-го по 1998, значительно меньше промежутка с 1999-го по 2000. Это говорит о том, что в 1999 году торговая волатильностъ была выше, чем в 1997. Естественно, что на еженедельной столбцовой диаграмме эти временные промежутки одинаковы. [c.82]

Теория Хаоса постулирует, что сходные по природе модели возникают на разных масштабах. Что также истинно и для ценовых моделей на рынке. Имейте в виду, что хорошая компания не всегда означает хорошие бумаги. Например, Wal-Mart была хорошей компанией в течение многих лет, однако ее акции были "плохими" между 1993 и 1997 годами. Четыре года это большой срок ожидания того, как хорошие фундаментальные данные подтвердят сами себя. Диаграммы "крестики-нолики" помогают выявить действующие на рынке силы спроса и предложения и, тем самым, помогают инвестору различить "хорошие" акции от "плохих". И восприимчивость этих графиков к рыночной динамике делает их прекрасной основой торговых систем, использующих скользящие средние. [c.83]

Смотреть страницы где упоминается термин Крестики-нолики

: [c.16] [c.35] [c.68] [c.68] [c.69] [c.69] [c.70] [c.70] [c.81] [c.82] [c.83] [c.83] [c.84] [c.85]Смотреть главы в:

Технический анализ товарных и финансовых рынков Изд.2 -> Крестики-нолики