Одним из главных условий правильной интерпретации этой фигуры является наличие большого торгового объема при прорыве линии шеи. Прорыв при небольшом объеме является серьезным предупреждением о том, что прорыв вниз является ложным и завершится сильной обратной реакцией (подъемом) цены. Время, затрачиваемое на образование этой фигуры, может быть любым - от нескольких недель до нескольких месяцев. Фигуры такого рода, образовавшиеся в течение дня (часа и менее) не являются надежными. Ее надежность тем выше, чем больше времени ушло на ее образование. При этом мало вероятно, что цель цены будет быстро достигнута. Каких-либо проверенных рекомендаций на этот счет не существует, поэтому предположения относительно сроков завершения образования фигуры необходимо строить на основе здравого смысла. [c.66]

Скорректировать параметры диапазона, переместив прогнозируемое значение ценового минимума чуть ниже прогнозируемого ценового максимума (если произошел прорыв вверх) или поместив значение прогнозируемого максимума чуть выше прогнозируемого минимума (если произошел прорыв вниз). [c.135]

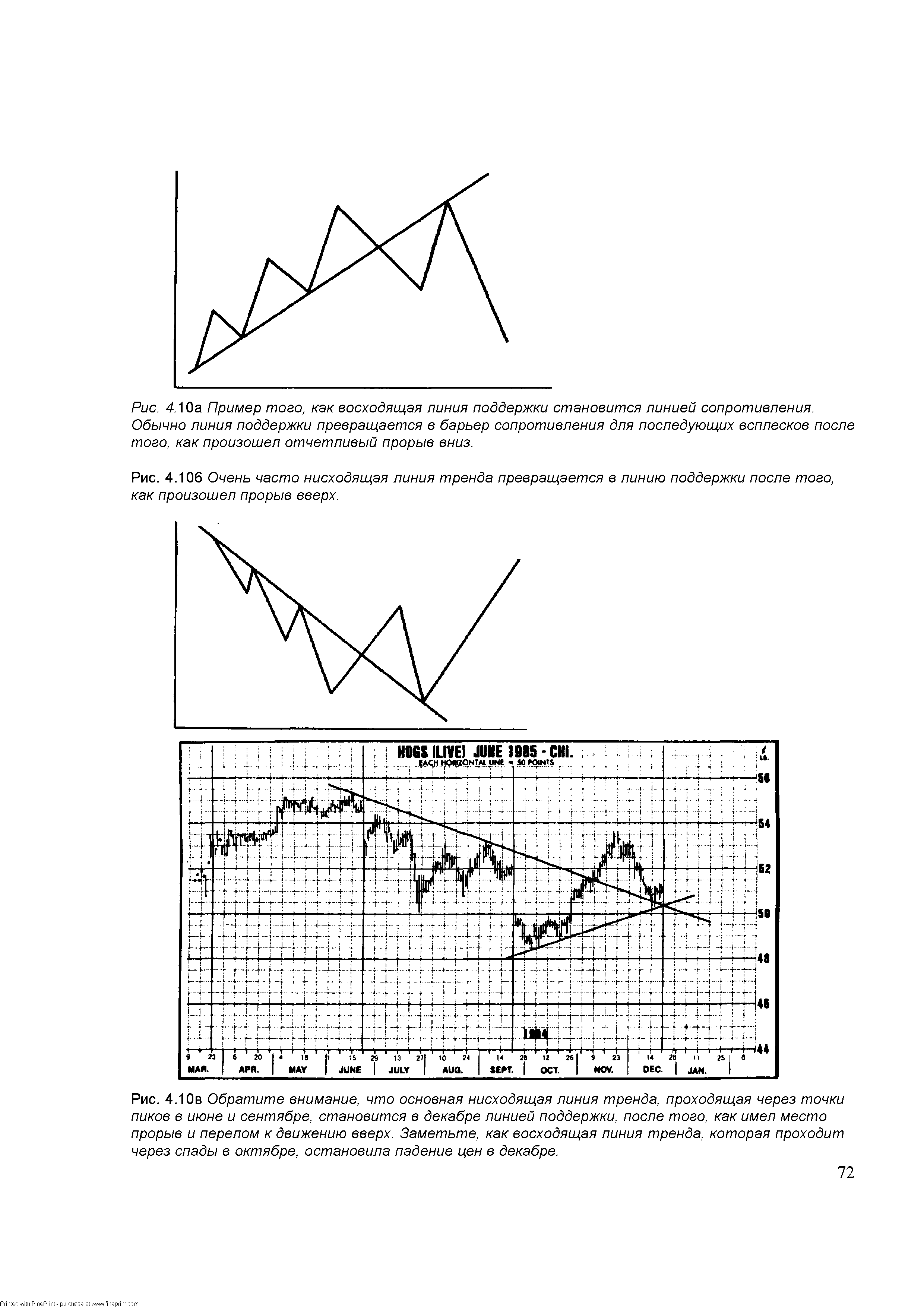

До завершения работы по исследованию линий тренда (TD-точки и TD-линии, см. главу 1) я использовал следующую методику для входа в рынок в случае прорыва линии тренда. Я строил линию тренда. Если это была восходящая линия, я ждал, когда истощится ценовой прорыв вниз. Минимальный уровень, достигнутый ценами в ходе этого спада, я затем использовал в качестве входной цены продажи после завершения последующего краткосрочного подъема цен. И, наоборот, если это была нисходящая линия тренда, то я ждал завершения прорыва вверх. Затем я использовал максимальный уровень, достигнутый ценами в ходе этого подъема, в качестве входной цены покупки после завершения последующего краткосрочного спада цен. [c.154]

цены закрытия были ниже уровня линии "шеи" (так называемое "правило двух дней"). Оба эти правила могут служить для дополнительного подтверждения истинности данной ценовой модели. И до тех пор пока этот прорыв вниз не произошел, говорить о модели "голова и плечи" и о (Вершине рынка рано, так как всегда есть возможность возобновления предыдущей тенденции к повышению. [c.102]

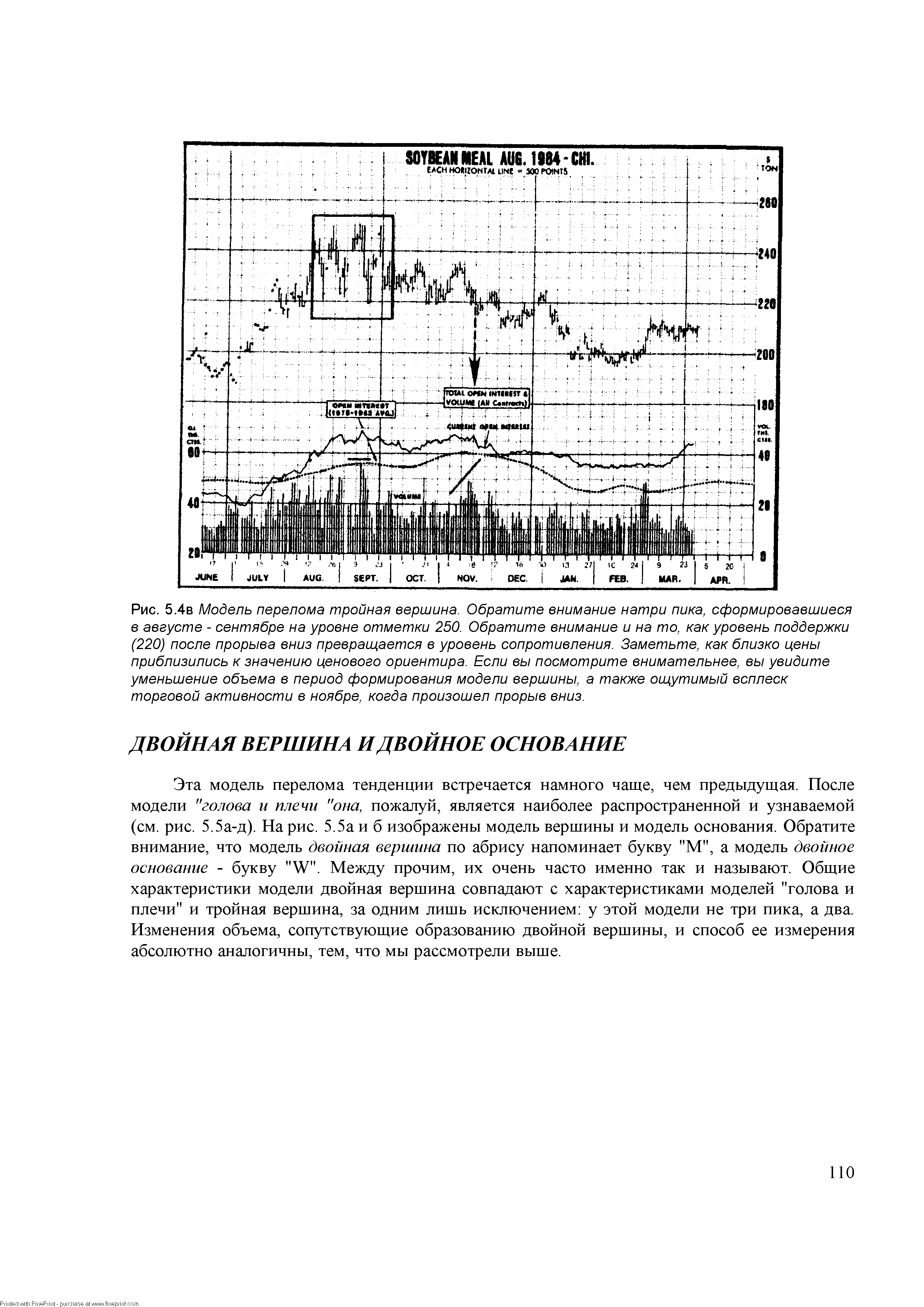

| Рис. 5.4в Модель перелома тройная вершина. Обратите внимание натри пика, сформировавшиеся в августе - сентябре на уровне отметки 250. Обратите внимание и на то, как уровень поддержки (220) после прорыва вниз превращается в уровень сопротивления. Заметьте, как близко цены приблизились к значению ценового ориентира. Если вы посмотрите внимательнее, вы увидите уменьшение объема в период формирования модели вершины, а также ощутимый всплеск торговой активности в ноябре, когда произошел прорыв вниз. |  |

Соответственно, когда столбец "ноликов" понижается на одну клетку относительно предыдущего, происходит прорыв вниз. Обратите внимание, насколько более наглядно изображаются прорывы на пункто-цифровом графике, в отличие от столбикового. [c.290]

На рисунке видна обратная зависимость между индексом RB и иенами на облигации с третьего квартала 1988 по третий квартал 1989 года. Соотносящиеся пики и впадины помечены вертикальными линиями. Прорыв вниз на товарных рынках в мае 1989 года совпал с важным бычьим прорывом на рынке облигаций. Минимуму индекса RB августе 1989 соответствовал пик рынка облигаций. [c.45]

На рисунке 3.8 индекс RB сравнивается уже не с ценами, а с доходностью облигаций за те же самые 12 месяцев, с конца 1988 по конец 1989 года. Обратите внимание, как точно повторяют друг друга оба графика. Майский прорыв вниз индекса RB явился надежным сигналом нового этапа понижения процентных ставок. [c.46]

В середине 1989 года на графике коэффициента вновь произошел прорыв вниз из долгосрочного горизонтального коридора, что означало новый существенный сдвиг в соотношении товарных рынков и рынка облигаций. Падение кривой коэффициента указывало на то, что инфляционное давление продолжает ослабевать (медвежий признак для товарных рынков) и что маятник качнулся в сторону финансовых рынков. С этого момента началось быстрое повышение рынков облигаций и акций. [c.51]

Сравнение фьючерсных иен на мазут (верхний график) и относительного коэффициента, полученного делением фьючерсных иен мазута на индекс RB (нижний график). За предшествующие 100 дней рынок мазута был самым слабым в группе энергоносителей. Если на рынках энергоносителей произойдет прорыв вниз, мазут будет лучшим объектом для продажи из-за низкой относительной силы. [c.215]

Прорыв вверх обычно сопровождается новым максимумом на протяжении нескольких следующих дней, а прорыв вниз - рядом новых минимумов. В день разрыва наблюдается резкое увеличение объема сделок, сохраняющееся несколько дней после него. В день разрыва объем может быть вдвое больше среднего за несколько предыдущих дней. [c.59]

Если объем растет при приближении к верхней границе, то более вероятен прорыв вверх, а если объем растет при приближении к нижней границе, то более вероятен прорыв вниз. Истинный прорыв из прямоугольника подтверждается увеличением объема на треть или половину от среднего значения за последние пять дней. Если объем низок, то это, скорее всего, ложный прорыв. [c.65]

Объем тяготеет падать по мере старения треугольника. Если он возрастает при движении цен вверх, то более вероятен прорыв вверх. Если объем увеличивается, когда цены подходят к минимумам, то более вероятен прорыв вниз. Истинный прорыв подтверждается всплеском объема, по крайней мере на 50 процентов от среднего за последние пять дней. [c.67]

Профессионалы играют против отклонений и за возврат к норме. Для цен нормально оставаться в пределах диапазона. Большинство прорывов делаются из последних сил и быстро пресекаются. Профессионалы любят кормить их, то есть играть против. Они продают, как только прорыв вверх останавливается, и покупают, когда прорыв вниз перестает давать новые минимумы. [c.144]

В июне 1997 г. цена, двигаясь в прямоугольнике, достигла линии долгосрочного горизонтального тренда. Сейчас эту линию можно было бы увидеть. Зная, что когда консолидационные технические фигуры пересекаются с линиями более долгосрочных трендов, обычно побеждают линии трендов, вы начинаете искать подходящий момент для покупки акций. Вы уверены, что здесь прорыв вниз стал бы очевидным сигналом на продажу, но пока этого не произошло, приходится допускать, что движение цены вверх более вероятно. [c.212]

Флаг — это прямоугольник с параллельными границами, слегка наклоненный вверх или вниз. Прорыв обычно происходит в направлении, противоположном наклону флага. Если флаг уходит вверх, то более вероятен прорыв вниз. Если флаг идет вниз, то более вероятен прорыв вверх. [c.96]

Объем тяготеет к падению по мере старения треугольника. Если он возрастает при движении цен вверх, то более вероятен прорыв вверх. Если объем увеличивается, когда цены подходят К минимуму, то более вероятен прорыв вниз. [c.97]

Верхняя линия прямоугольника показывает сопротивление, а нижняя — поддержку. По сути, данная фигура отражает тот факт, что участники рынка не пришли к единому мнению относительно текущей ситуации. При анализе прямоугольников полезно изучать объем текущих операций (если это возможно).1 Идея проста если объем растет при приближении к верхней границе, то более вероятен прорыв вверх, а если объем растет при приближении к нижней границе, то более вероятен прорыв вниз. [c.82]

Прорывы обычно происходят в направлении, противоположном наклону флага. Если флаг направлен вверх, то более вероятен прорыв вниз. Если флаг наклонен вниз, то более вероятен прорыв вверх. [c.83]

Ценовые модели часто предсказывают, как далеко пойдет рынок. Измерение моделей позволяет просто прикинуть возможное минимальное расстояние, которое будет пройдено после завершения модели. Практическое правило для всех трех рассмотренных моделей таково высота модели определяет потенциал рынка. Другими словами, надо просто измерить высоту горизонтального торгового коридора и отложить это расстояние от точки прорыва в направлении прорыва. Если высота двойной или тройной вершины составляет 20 пунктов — значит, рынок, вероятно, упадет, по крайней мере, на 20 пунктов от точки, где был прорван минимум предыдущего отката. Например, если торговый коридор находился в диапазоне 50-70, прорыв вниз достигнет уровня 30. [c.83]

Из этих рисунков следует, что ценовые модели и тенденции могут отчетливо проявляться на графиках паевых фондов, поэтому визуальный инвестор имеет неоспоримое преимущество перед теми, кто игнорирует движение рынка. Так, прорыв вниз показателей высокотехнологичных фондов, ставший очевидным летом и осенью 1995 года, предупредил о грядущих неприятностях в экономике, что и проявилось в начале 1996 года после резкого снижения курсов высокотехнологичных акций. Это классический пример учета рынком слабеющих экономических показателей задолго до их реального проявления. Визуальный инвестор, владеющий лишь базовым запасом графических инструментов, имеет прекрасные возможности выявить изменения тенденций различных секторов рынка и предпринять соответствующие действия. [c.260]

Проявляй осторожность при введении новой сделки, когда покупаешь быстрый подъем или продаешь прорыв вниз. [c.261]

Быки и медведи, вершины и дно, прорыв верх и прорыв вниз, максимумы и минимумы - все это о Ваших доходах. Модели Циклов непрерывно повторяют одни и те же фигуры во всех существующих рынках и во всех существующих временных рамках. Для достижения успехов в свинг-трейдинге требуется нечто большее, нежели аккуратное выявление текущей фазы акции и идентификации момента открытия позиции с минимальным риском потерь. Изучите характерные особенности каждой фазы, каждого этапа торгового процесса и начните размышлять в графическом (3D) измерении. Стабильные доходы достигаются посредством элементов ценовых графиков, которые должны выстроиться в нескольких периодах времени. Однако существующие одновременно тенденции часто конфликтуют между собой и выдают непредсказуемые результаты. Так, например, большинство торговых потерь появляется именно в таких случаях, когда покупаешь акции, движущиеся в одной тенденции, в то время как в других временных рамках получаешь сигнал на продажу. [c.176]

Такое взаимодействие цены и накопления/распределения должно помогать свинг-трейдерам при анализе позиции в случае, если цена собирается протестировать свои предыдущие уровни максимумов и минимумов. Эти важные зоны лучше реагируют на индикатор накопления/распределения, нежели на другие различные ценовые уровни. И прорыв цены вверх, и прорыв вниз нуждаются в поддержке рыночной толпы. Когда цена акции достигает нового максимума, только значительное количество участников может удержать ее на уровне максимума. Соответственно, когда цена достигает нового минимума, нарастающее чувство страха продавцов будет содействовать дальнейшему падению акции. Поэтому свинг-трейдеры, определяя дивергенцию вблизи этих экстремальных уровней, будут иметь возможность предугадать дальнейшее поведение цены - будет ли движение замирать или последует импульсу на пробитие. Ждите разворота, если влияние ценовых уровней усилится, а накопление/распределение укажет на уменьшение количества участников. [c.200]

Происходит ли ценовой прорыв вниз за пределы зоны застоя при торговых объемах, наивысших за весь период бокового диапазона [c.208]

Если объем возрастает, когда цены приближаются к верхней границе прямоугольника, то вероятнее прорыв вверх если он возрастает с приближением цен к нижней границе, то вероятнее прорыв вниз. Когда цены вырываются из прямоугольника, объем обычно возрастает он на треть или на половину превышает среднюю величину за предыдущую неделю. Прорыв на скудном объеме, скорее всего, ложный. [c.127]

Флаг - это прямоугольник, параллели которого направлены по восходящей или нисходящей. Прорывы обычно направлены в сторону, противоположную наклону флага. Так, при восходящих флагах более вероятен прорыв вниз, а при нисходящих - вверх. [c.131]

Обнаружив нисходящий флаг при восходящей тенденции, размещайте приказ о покупке выше последнего пика флага, чтобы не упустить момент прорыва вверх. Восходящий флаг при подъеме - признак распределения, и более вероятен прорыв вниз. Размещайте приказ о короткой продаже ниже недавней впадины флага. При нисходящих тенденциях действуйте так же, но в обратном направлении. [c.131]

По мере того как треугольники стареют, объем обычно уменьшается. Если при подъеме к верхней границе объем подскакивает, то вероятнее прорыв вверх. Если объем нарастает при спаде цен к нижней границе, то вероятнее прорыв вниз. Истинные прорывы сопровождаются скачком объема - по крайней мере, наполовину выше среднего объема последних пяти дней. [c.132]

На следующем рисунке показаны график курса акций Boeing и нисходящий треугольник. Обратите внимание на решительный прорыв вниз сопровождавшийся резким увеличением объема. [c.123]

Зачем отслеживать мелкие ценовые движения Исследователи "крестиков-ноликов" делают это потому, что такие движения формируют зоны консолидации. Зона консолидации - это область, в которой цена двигается взад-вперед между двумя сравнительно хорошо определенными уровнями. В зоне консолидации, силы спроса и предложения находят примерный баланс. Движение наружу из зоны консолидации именуется прорывом (breakout). Прорыв предполагает, что предыдущий баланс спроса и предложения больше не существует и начинается новая фаза тренда. Чем дольше зона консолидации, тем важнее ее прорыв. Таким образом, прорыв вниз на первой диаграмме менее важен, чем прорыв на второй. [c.72]

Модель S-6 -Прорыв вниз из медвежьего треу [c.314]

Мрдель S-8 -Прорыв вниз за медвежью линии поддержки " . [c.314]

На рисунке 4.3 сравнивается динамика рынков облигаций и акций с 1982 по третий квартал 1989 года. Легко заметить, что тенденции на обоих рынках развивались параллельно. Наибольший интерес вызывают одновременное повышение рын-ковв 1982 году прорыв вниз на рынке облигаций в 1983 году, вызвавший коррекцию на рынке акций одновременный поворот вверх в 1984 году пик рынка облигаций в начале 1987 года, предшествовавший обвалу рынка акций в октябре одновременный рост рынков до 1989 года. В верхнем правом углу рисунка видно, что прорыв максимумов, установленных накануне кризиса 1987 года, на рынке акций не был подтвержден аналогичным бычьим прорывом на рынке облигаций. [c.61]

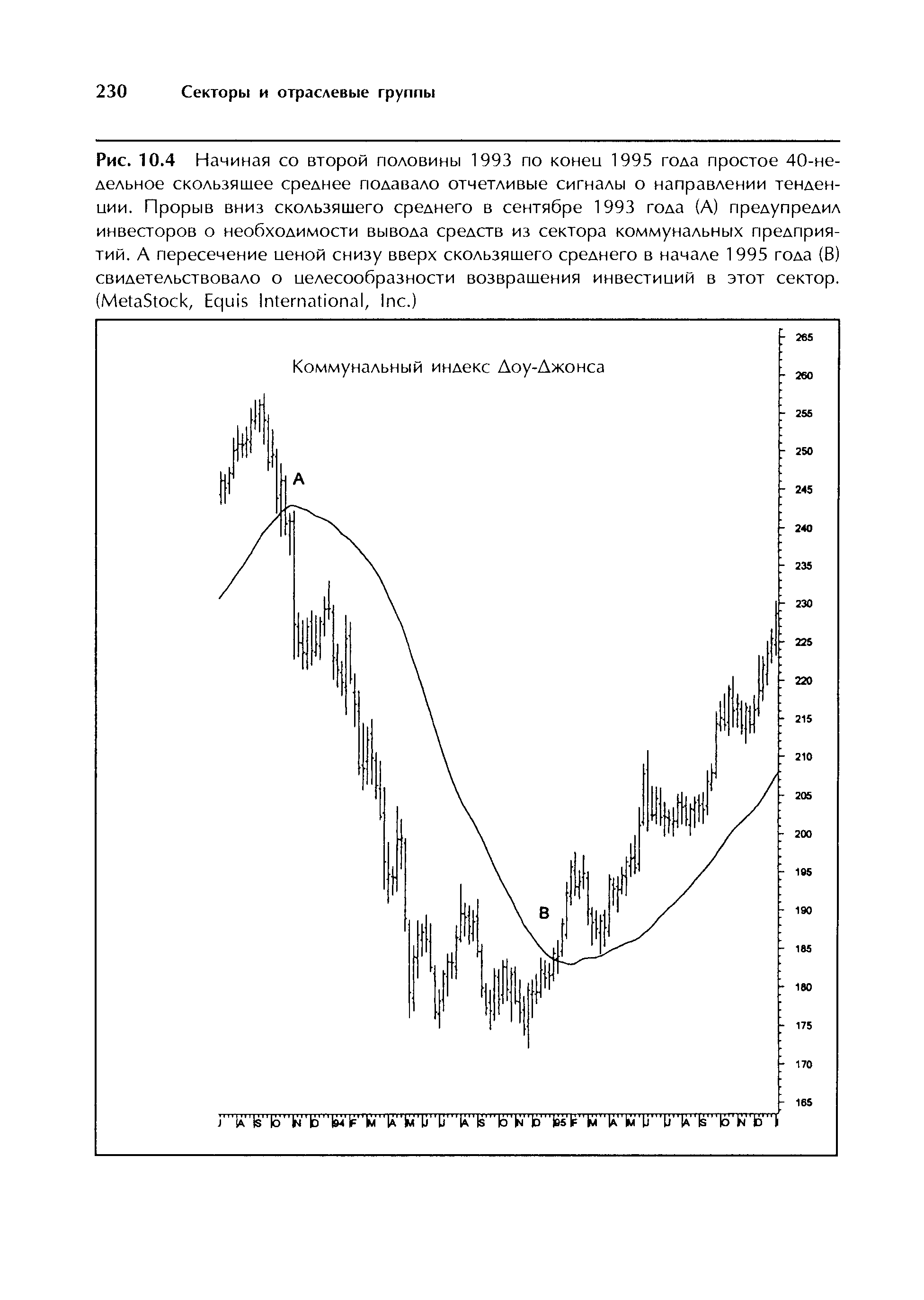

| Рис. 10.4 Начиная со второй половины 1993 по коней 1995 года простое 40-не-дельное скользящее среднее подавало отчетливые сигналы о направлении тенденции. Прорыв вниз скользящего среднего в сентябре 1993 года (А) предупредил инвесторов о необходимости вывода средств из сектора коммунальных предприятий. А пересечение иеной снизу вверх скользящего среднего в начале 1995 года (В) свидетельствовало о целесообразности возвращения инвестиций в этот сектор. (MetaSto k, Equis International, In .) |  |

Скальперы покидают рыночное пространство, и этот последний отскок окончательно исчерпывает себя. Почуяв запах крови , владельцы коротких позиций открывают дополнительные позиции. Страх усиливается, и stop-ордера выставляются прямо под минимальным уровнем Двойного Дна . Цена предпринимает последнюю попытку тестирования, и негативный настрой рынка резко усиливается. Цена и волатильность сожмутся как раз в точке прорыва. Быки должны удержать этот уровень, но их шансы резко падают. Определив надвигающийся ценовой прорыв вниз, свинг-трейдеры используют каждый аптик (upti k) для открытия новых коротких позиций и отражают каждый удар ослабевших быков. В конце концов отголоски позитивного настроя полностью затухнут, и горизонтальный уровень поддержки будет пробит. И пока курок продавцов будет спущен, цена будет испытывать резкое падение. [c.167]

У многих участников рынка Нисходящий Треугольник ассоциируется с моделью вершины. Однако данная модель может сформироваться где угодно. Эта медвежья модель истощает покупательную способность толпы на протяжении трех нисходящих максимумов и ведет в конечном счете к прорыву цены вниз. Горизонтальное дно инициирует давление продавцов, которые выставляют большое количество stop-ордеров при первом ценовом прорыве. Нисходящий Треугольник не завершается, когда цена растет выше трендовой линии, сформированной нисходящими максимумами. Часто ценовое движение сквозь прорванную линию бывает более динамичным, чем ожидаемый прорыв вниз. Когда цена пробивает горизонтальное дно несколькими тиками и возвращается обратно, ожидайте немедленного тестирования трендовой линии, проходящей через нисходящие максимумы. Любой прорыв этой линии будет сигналом к покупкам. [c.323]

Время исполнения торгового заказа способно улучшить результат сделки. Акция Altera провела весь торговый день в построении достаточно высоких вершин. Затем цена совершила прорыв вниз на уровне 104, как раз в тот момент, когда Nasdaq начал формировать последний этап небольшого нисходящего Треугольника . Уровень поддержки был прорван, и цена в середине дня начала свое нисходящее движение после отскока давшего хорошие возможности для осуществления коротких продаж. [c.619]

Треугольник с поднимающейся нижней границей называется восходящим (Восх.Т). Он предупреждает о прорыве вверх. Нисходящий треугольник (Нисх.Т) имеет опускающуюся нижнюю границу. Он указывает, что вероятнее прорыв вниз. Симметричный треугольник (Симметр.Т) показывает, что быки и медведи одинаково сильны, и тенденция, скорее всего, продолжится. [c.132]