Если нефть реализуется на экспорт, то акциз взимается исходя из цен, сложившихся на внутреннем рынке по конкретному предприятию на момент поставки. Если реализуется все продукция на экспорт, то по биржевым ценам. [c.127]

Сервис оказания услуг производственного назначения охватывает совокупность предлагаемых видов сервисного обслуживания выпускаемой продукции, т.е набор услуг, предоставляемых потребителю с момента заключения договора на покупку до момента поставки продукции. [c.60]

Интересным моментом договора о лизинге является описанная во Временном положении о лизинге ситуация, при которой с момента поставки лизингового имущества лизингополучателю к нему переходит право предъявления претензий продавцу в отношении качества, комплектности, сроков поставки имущества и других слу- [c.146]

Предмет лизинга может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества продавцом (поставщиком) и до момента окончания срока действия договора лизинга, если иное не предусмотрено договором. Предпринимательские риски страхуются по соглашению сторон договора лизинга. Такое страхование не обязательно. [c.180]

Сделки с реальным товаром могут заключаться с расчетом по цене, сложившейся на рынке в момент подписания договора или контракта по цене, сложившейся на рынке на момент поставки товара по справочной котировальной цене, которая публикуется на данной бирже за определенный биржевой период. [c.255]

Признание дохода неразрывно связано с понятием перехода права собственности на продукцию, товары, услуги к покупателю. Доходы могут признаваться на момент поставки товара или услуги покупателю, до или после него. Выбор момента зависит от того, отвечает ли объект признания критериям определяемое/пи, измеримости, уместности и надежности. Кроме того, доход должен быть заработан (т. е. выполнен объем работ, дающий право на получение дохода) и реализуем (полученные в обмен на товар или услугу неденежные активы могут быть легко обращены в деньги). [c.157]

Существует несколько вариантов признания в учете реализационных доходов. Наиболее распространенный из них, отвечающий приведенным выше требованиям, — отражение доходов на момент поставки товаров, работ, услуг. По критериям последствий для организации, обусловленных признанием доходов, различают кассовый метод признания дохода и метод начислений. [c.158]

Когда компании продают свою продукцию, иногда они требуют предоплаты или оплаты в момент поставки, однако в большинстве случаев они допускают определенную отсрочку платежа. Если вернуться к балансу, представленному в таблице 29-1, можно увидеть, что счета дебиторов в среднем составляют /3 оборотных активов фирмы. Такая дебиторская задолженность включает в себя как коммерческие, так и потребительские кредиты. Первые намного крупнее и, соответственно, им будет уделено основное внимание в данной главе. [c.823]

В дополнение крынкам с немедленной поставкой существуют рынки с продажей валюты на срок — форвардные рынки. На форвардном рынке осуществляется купля-продажа валюты с поставкой в будущем, как правило, через 1, 3 или 6 месяцев — хотя крупные банки готовы продавать и покупать валюту со сроком поставки и через 10 лет. Если вы знаете, что вам придется продавать или покупать валюту в будущем, вы можете застраховаться от возможных потерь, заключив форвардный контракт на ее покупку или продажу. Так, если вам потребуется 100 000 франков через 6 месяцев, можно заключить форвардный контракт на их поставку через 6 месяцев. Форвардный курс по такому контракту - это цена, по которой вы договариваетесь купить 100 000 франков через 6 месяцев, т. е. к моменту поставки. [c.950]

Использование оговорки о скользящей цене. Компания требует, чтобы заказчик заплатил оговоренную ранее цену плюс компенсировал целиком или частично ее инфляционный рост на момент поставки продукции. Оговорки о скользящей цене в контрактах определяют рост цен исходя из конкретных индексов, таких как индекс стоимости жизни. Оговорки о скользящей цене можно встретить во многих контрактах на реализацию долгосрочных промышленных проектов. [c.589]

Управление кредиторской задолженностью — один из самых трудных видов работы финансовой службы предприятия. Политика в области кредиторской задолженности заключается в управлении длительностью финансового цикла. Финансовый цикл, или период обращения денежной наличности, представляет собой время, в течение которого денежные средства исключены из оборота. Финансовый цикл является частью операционного цикла — времени, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Если бы предприятие рассчитывалось с поставщиками материальных ресурсов и производственных услуг немедленно в момент поставки (расчеты спот), то финансовый цикл по продолжительности совпадал бы с операционным. Но, поскольку между поставками и расчетами с поставщиками также проходит определенный период, финансовый цикл меньше операционного на время обращения кредиторской задолженности. Отсюда следует, что финансовый цикл может быть сокращен как за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, так и за счет замедления оборачиваемости кредиторской задолженности. [c.272]

Зарегистрированные на бирже фьючерсные контракты и опционы могут быть вторично проданы по особой цене как поставщиком, так и заказчиком. Цены фьючерсов на реализацию товара и фьючерсов на его закупку являются самостоятельным предметом биржевой котировки и зависят от прогноза конъюнктуры сбыта и спроса данного товара, от объема фьючерсного контракта, времени, остающегося до наступления момента поставки товара по фьючерсу, от уровня инфляционных ожиданий и других факторов. [c.227]

Табл. 11.1 поможет нам проследить все этапы этого процесса шаг за шагом. Начнем с фермера — ему посвящена первая часть таблицы. Хеджируя свой ценовой риск, он занимает короткую позицию, заключая фьючерсный контракт сроком на один месяц на поставку 100000 бушелей пшеницы по фьючерсной цене 2 долл. за бушель. В табл. 11.1 представлено три варианта развития событий, соответствующих трем вариантам спотовой цены, какой она может оказаться на момент поставки 1,5 долл., 2 долл. и 2,5 долл. за бушель. Если спотовая цена пшеницы месяц спустя окажется равной 1,5 долл. за бушель (столбец 1), то выручка фермера от продажи пшеницы оптовику в Канзасе составит 150000 долл. Но по условиям фьючерсного контракта он заработает 50000 долл. Следовательно, его общая выручка будет равна 200000 долл. [c.190]

Действия пекаря Спотовая цена на пшеницу в момент поставки [c.190]

Рис. 11.1 отображает информацию, которая содержится в первой части табл 11-1-В нем представлены общие денежные поступления, полученные фермером от продажи пшеницы и по фьючерсному контракту при любой из трех возможных спотовых цен на момент поставки. [c.191]

Из рис. 11.1 видно, что, независимо от того, какой будет спотовая цена на момент поставки, фермер получит 200000 долл. [c.191]

Примечание Урожай пшеницы, полученный фермером, составил 100000 бушелей, а фьючерсная цена на пшеницу, оговоренная фьючерсным контрактом, равна 2 долл за бушель Доходы или убытки в результате выполнения фьючерсного контракта удовлетворяют условию сохранения общей выручки в размере 200000 долл независимо от спотовой цены на пшеницу на момент поставки Контрольный вопросе 11.1 Объясните, что случится с фермером и пекарем, если спотовая цена на момент поставки составит [c.191]

Контрольный вопрос 11.1. Объясните, что случится с фермером и пекарем, если енотовая цена на момент поставки составит [c.203]

Если на момент поставки кофе будет стоить 1,25 долл., должны ли вы сожалеть о заключении форвардного контракта Почему [c.204]

ПРОДАЖА БЕЗ ПОКРЫТИЯ НА СРОК - срочная операция по продаже акций, валюты, которыми в данный момент продажа не располагает, но которые он рассчитывает приобрести к моменту поставки. [c.183]

Финансовые фьючерсы выполняют две основные функции позволяют инвесторам застраховаться от риска, связанного с неблагоприятным изменением процентных ставок, валютных курсов или курса ценных бумаг на рынке, и дают возможность биржевым спекулянтам извлекать из этого прибыль. Физическая поставка базисного актива у большинства финансовых фьючерсов либо вообще не предусмотрена, либо осуществляется крайне редко. В подавляющем большинстве случаев производится наличный расчет. Однако процесс поставки является составной частью каждого контракта, обеспечивая механизм схождения реальных (на рынке спот) и фьючерсных цен по мере приближения дня исполнения. Фьючерсные цены определяются в конкурентной борьбе в операционном зале биржи открытым выкриком. Это означает, что каждый потенциальный покупатель имеет равные возможности воспользоваться предложением на продажу и наоборот. При заключении фьючерсного контракта фьючерсная цена может находиться выше или ниже наличной цены базисного актива или значения индекса, но к моменту поставки фьючерсная цена должна равняться наличной цене, иначе возникает возможность для арбитража между рынком базисного актива и фьючерсным рынком. Разница между фьючерсной и наличной ценой базисного актива финансового фьючерса называется базисом. Базис может быть как положительным, так и отрицательным. [c.51]

Очевидно, что с наступлением последнего дня фьючерсного контракта издержки поддержания инвестиционной позиции станут, равны нулю. В момент поставки цены на фьючерсном и наличном рынках сравняются, так как обе котировки предполагают немедленную поставку товара. Такое сближение цен фьючерсов и наличного товара называется конвергенцией, и во всей жизни фьючерсного контракта это единственный момент, когда его цена обязательно должна сравняться с ценой на наличный товар. [c.30]

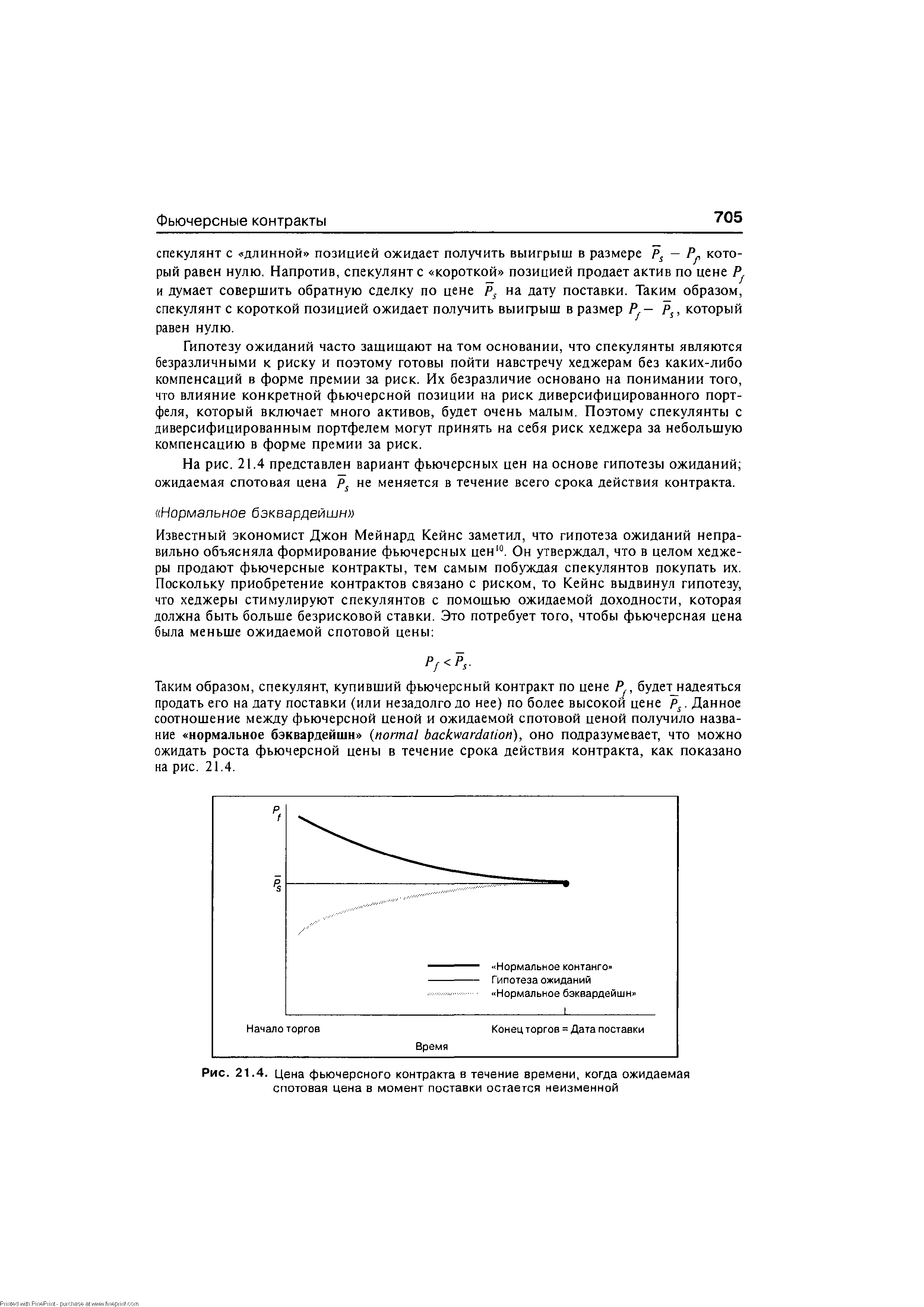

| Рис. 21.4. Цена фьючерсного контракта в течение времени, когда ожидаемая спотовая цена в момент поставки остается неизменной |  |

Если в последующем покупатель решает исполнить этот опцион, то продавец опциона должен принять поставку майского фьючерсного контракта на кукурузу от покупателя, кроме того, в момент поставки по фьючерсному контракту должен быть осуществлен полный клиринг. Допустим, что в примере опцион исполняется в апреле, когда майский фьючерс на кукурузу продается по 2 за бушель. В апреле продавец опциона пут станет продавцом майского фьючерсного контракта на кукурузу с ценой покупки 2 за бушель. То есть при клиринге этого контракта продавец опциона пут должен уплатить покупателю сумму, равную 1 ( 3 — 2) за бушель или в совокупности 5000 (5000 х 1). Таким образом, продавец опциона пут потеряет 4212,50 ( 5000- 787,50), тогда как покупатель получит такую же сумму. [c.733]

Определение стратегии оплаты. Например, рассчитываются затраты на закупку при оплате к моменту поставки и несколько вариантов форвардной оплаты. Причем, пока цена на материальные ресурсы падает применяется только стратегия оплаты к моменту поставки [c.39]

Задание 5.2. Предположим, что в результате обработки ретроспективной информации по ценам закупаемого вида материальных ресурсов установлен сезонный характер изменения цены, прогноз которой на планируемый год представлен в табл. 5.3. Требования к объемам закупаемых материальных ресурсов постоянны и составляют Q единиц в месяц в течение года. Издержки на поддержание запасов равняются С у.е. на единицу материальных ресурсов в год. Предполагается, что средний уровень запасов на складе в течение года составляет половину от объема закупаемых материальных ресурсов. Определить минимальные затраты на закупку материальных ресурсов при оплате к моменту поставки и форвардных сделках на два, три и шесть месяцев. Исходные данные для расчета приведены в табл. 5.4, форма для расчетов - в табл. 5.5. [c.39]

Чтобы фьючерсный рынок ншюлнял спои функции, к моменту поставки наличная и фьючерсная цены товара должны оказап>ся одинаковыми. Если эти дне цены не сходятся, то хеджирование (hedging) — экономическая причина существонапия фьючерсных рынков — окажется невозможным. [c.9]

OD transa tion (операция с оплатой наличными в момент поставки) Операция, в которой брокер покупает на счет клиента и поставляет товар агенту клиента. В момент поставки агент оплачивает брокеру затраты на покупку. [c.79]

Например, спекулянт может считать, что цена июньского фьючерсного контракта на иену слишком высока. Возможно он думает, что в июне обменный курс будет равен 0,009 за иену (или 111,11 иены за доллар). Продавая (т.е. осуществляя короткую продажу) июньский фьючерсный контракт на иену, спекулянт продает иену за 0,009240, т.е. по котировочной цене 13 декабря 1993 г. Спекулянт полагает, что к моменту поставки иену можно будет купить на спотовом рынке за 0,009. Это позволит получить выигрыш на разнице цен продажи и покупки14. Конкретно, спекулянт рассчитывает на выигрыш в 3000 [( 0,009240 - 0,009) х 12 500 000)] по одному фьючерсному контракту. [c.712]