К 2009 г. "Марвин" достигла такой стадии развития, когда потребовался значительный приток нового капитала, чтобы внедрить производственную технологию второго поколения. В это время она решила осуществить первоначальное публичное предложение акций. Частично это должно было принять форму первичного предложения, т. е. выпускались новые акции, чтобы привлечь дополнительные денежные средства для компании. Отчасти это было также вторичным предложением, т. е. венчурные капиталисты и учредители компании надеялись продать некоторые из имеющихся у них акций. [c.369]

После первоначального публичного предложения акций "Марвин и компания" продолжала расти и, подобно большинству растущих фирм, сталкивалась с необходимостью время от времени проводить дополнительные эмиссии акций и долговых обязательств. Сейчас мы отвлечемся от "Марвин" и рассмотрим в общих чертах процедуры, сопровождающие такие периодические эмиссии ценных бумаг. [c.373]

Компания предоставила Подписчикам опцион на покупку дополнительно до 50 000 акций по цене первоначального публичного предложения за вычетом скидки подписчикам исключительно для того, чтобы покрыть превышение реального количества акций над их подписанным количеством. [c.389]

Вернитесь к первоначальному публичному выпуску компании "Марвин". [c.395]

По рекомендации Подписчиков Компания делает предложение для открытой подписки на облигации по цене, указанной на обложке Дополнения к Проспекту, а некоторым биржевым дилерам - по такой же цене за вычетом вознаграждения, не превышающего 0,30% номинальной стоимости новых облигаций. Подписчики могут позволить, а дилеры переуступить реализацию займа другим дилерам за вознаграждение, не превышающее 0,25% номинальной стоимости новых облигаций. В дальнейшем после первоначального публичного предложения изначальная цена открытой подписки и ставка вознаграждения дилерам может быть изменена. [c.677]

Стоимость осуществления первоначального публичного предложения достаточно велика и включает [c.18]

Новые выпуски — первоначальные публичные размещения акций [c.145]

Предложения акций, предшествующие первоначальному публичному предложению (до IPO). [c.38]

Эта книга представляет собой поучительную историю о том, как богатый папа вел меня, начиная с момента, когда у меня не было ни денег, ни работы после ухода из морской пехоты, вплоть до того момента, когда я стал высшим инвестором, — человеком, который является продающим, а не покупающим акционером, человеком, находящимся с внутренней, а не с внешней стороны инвестиций. Инвестиционные средства, в которые вкладывают богатые и не вкладывают бедные и люди среднего класса, включают первоначальные публичные предложения акций (IPO), частные размещения ценных бумаг и другие корпоративные ценные бумаги. Независимо от того, находитесь ли вы с внутренней или внешней стороны инвестиций, важно разбираться в основах законодательства в области ценных бумаг. [c.252]

В выходе на фондовый рынок есть свои достоинства и недостатки, которые мы детально обсудим в дальнейшем. Сейчас я приведу основные плюсы и минусы первоначального публичного предложения (IPO). [c.308]

Подъем, длившийся с августа 1982 г. по июнь 1983 г., опирался на технологии, возобновление хозяйственного роста и внебиржевые акции. Индекс внебиржевых котировок поднялся на 105,8%, тогда как котировки индекса S P 500 выросли только на 66,9%. Как раз когда рынок был близок к пику, процветал рынок первоначального публичного предложения, а рисковые товарищества просто купались в деньгах. [c.524]

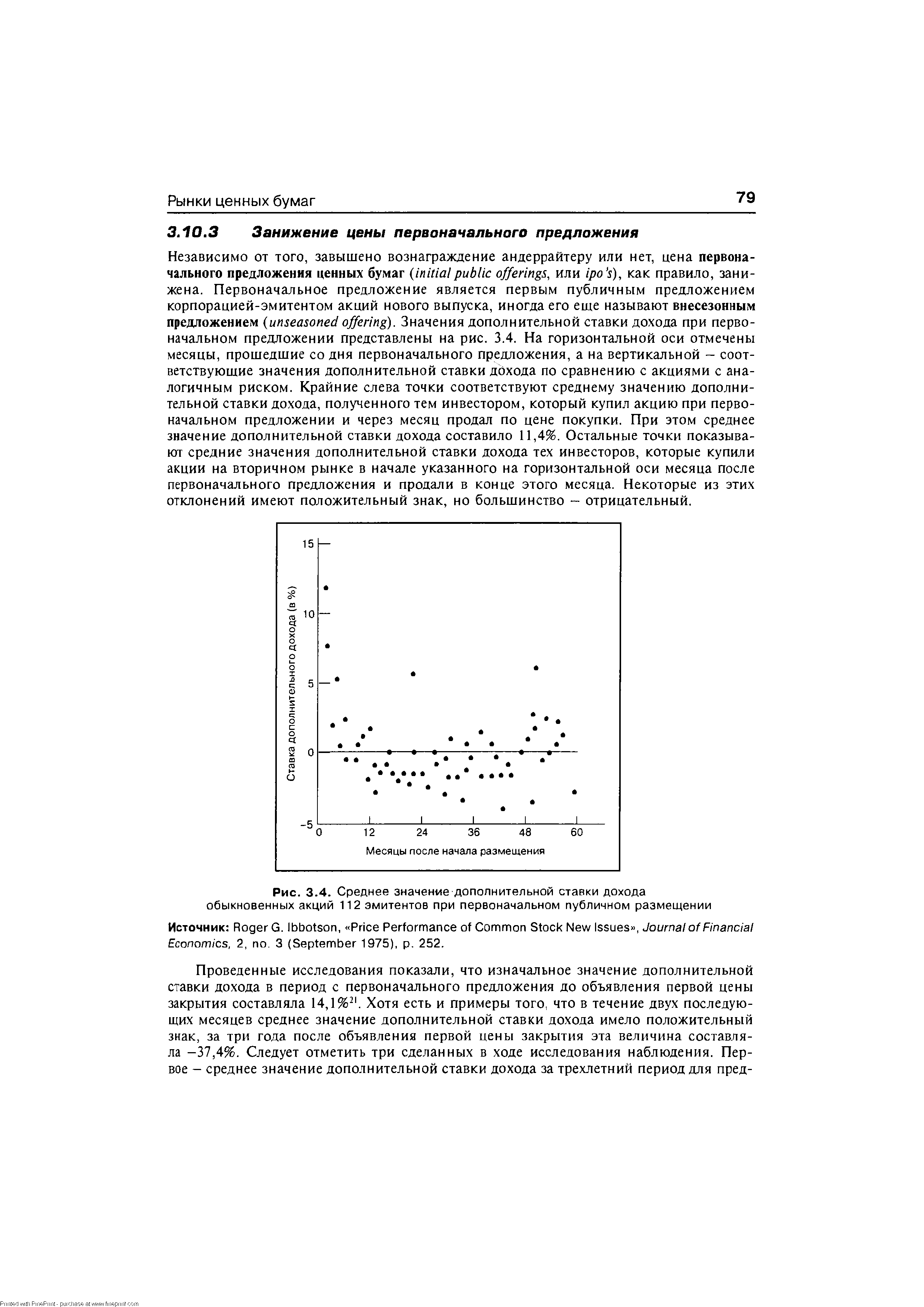

| Рис. 3.4. Среднее значение дополнительной ставки дохода обыкновенных акций 112 эмитентов при первоначальном публичном размещении |  |

Российское законодательство предусматривает возможность первичного размещения акций и посредством эмиссионного синдиката путем публичного объявления о подписке на ценные бумаги с аукциона на основе конкурса заявок путем размещения бумаг через организованный фондовый рынок (биржу). Эмиссионный синдикат формируется после того, как определен порядок размещения ценных бумаг, и главной целью его создания является распределение ответственности по размещению ценных бумаг на несколько посреднических фирм, а также проведение первоначального предложения в максимально короткие сроки. В зависимости от принятых на себя функций члены эмиссионного синдиката делятся на фирму-менеджера, андеррайтера и торговых агентов. Вся деятельность участников эмиссионного синдиката направлена на содействие успешному первоначальному публичному предложению ценных бумаг. [c.124]

Первоначальное публичное предложение, первый выпуск акций 1,0 2,3 2,7 3,2 [c.244]

Диверсификация личных портфелей и планирование состава имущества. Если владельцы частной компании намерены диверсифицировать свои портфели инвестиций, переход компании на положение публичной может обеспечить это, так как позволяет обменять акции одной компании на акции другой. Первоначальное публичное предложение часто включает в себя вторичную продажу в дополнение к первичной. [c.79]

Высокие издержки перехода. Проведение первоначального публичного предложения сопряжено со значительными издержками. Крупнейшая статья единовременных затрат — это комиссионные, выплачиваемые андеррайтерам, которые могут составлять до 10% от цены предложения. Более того, при небольших объемах продаж вознаграждения юристам, аудиторам, типографские расходы, регистрационные пошлины и расходы андеррайтеров могут легко превысить в общей сумме эти 10%. [c.80]

Первоначальное публичное I предложение акций (IPO) [c.76]

Издержки, возникающие в результате занижения цены на акции, являются скрытыми, однако они вполне реальны. В первоначальном публичном предложении ценных бумаг они в целом превысили другие издержки, связанные с эмиссией. Когда какая-либо компания осуществляет публичную эмиссию, подписчику очень сложно определить, какую сумму инвесторы захотят платить за акции. Некоторые исследователи пытались оценить, насколько успешно подписчикам удавалось определить стоимость таких выпусков. С редким единодушием они обнаружили, что в среднем инвесторы, которые покупают акции по цене выпуска, извлекают очень высокие доходы в последующие недели. Например, проведенное Ибботсоном, Синдлером и Риттером исследование приблизительно 900 новых выпусков в период с 1960 по 1987 г. показало, что занижение цен составляло в среднем 16%. [c.372]

Когда компания делает обычное предложение акций или долговых обязательств, она проходит через те же процедуры, что и при первоначальной публичной эмиссии. Другими словами, она регистрирует выпуск в КЦББ и затем продает его подписчику (или синдикату подписчиков), который, в свою очередь, предлагает ценные бумаги широкой публике. [c.374]

Для каждой публичной эмиссии публикуется объявление - так называемый "надгробный памятник", в котором перечисляются все подписчики. На рисунке 15-2 мы воспроизвели "надгробный памятник" первоначального публичного предложения акций компании Orbital S ien es orporation. Порядок перечисления названий отражает прочно установившуюся иерархию среди подписчиков. Ведущие подписчики перечислены в алфавитном порядке в начале списка. Затем идут подписчики второго ранга и т. д. [c.379]

Независимо от того, остается ли цена акции выше цены первоначального публичного размещения, в течение двух-четырех недель после первых двух-трех дней торговли она обычно несколько снижается или остается на одном уровне. Затем, когда первоначальный интерес к новому выпуску рассеивается, начинается новое, менее интенсивное увеличение числа покупок. Чтобы более точно предсказать появление этой новой волны интереса, я часто анализирую некоторые специфические особенности публичного размещения. Я пытаюсь райтеров, размеры синдиката, количество маркет-мейкеров, если акции обращаются на электронном внебиржевом рынке (NASDAQ), количество акций, которое андеррайтеры планируют разместить у инвесторов, объем и объем в долларовом выражении за каждый день торговли с момента размещения и так далее. Это не означает, что, если подобная информация отсутствует, цены не будут подчиняться описанным выше закономерностям. Она просто помогает подтвердить мои предположения и определить наиболее благоприятные моменты для входа в рынок. [c.145]

Рассмотренные выше особенности первоначального публичного размещения акций не следует смешивать с особенностями обращения новых акций на вторичном рынке. Заметная тенденция к повышению цен появляется через три-пять недель после размещения. Чтобы определить потенциальные объекты для покупки, я рекомендую воспользоваться услугами какой-нибудь графической службы, например, О Нейлс Дейли Графе, которая ежедневно отслеживает поведение цен таких акций сразу после начала публичной торговли. [c.146]

Одним из путей к настоящему богатству при помощи ценных бумаг является участие в первоначальном публичном предложении (IPO) акций компаний. Обычно основатели компании и первоначальные инвесторы уже владеют пакетами акций. Для привлечения дополнительного финансирования компания может выступить с IPO. Именно на этом этапе на сцену выходит КЦББ с требованиями регистрации и предоставления детальной информации в целях предотвращения подделок и защиты инвестора от введения его в заблуждение. Это, однако, не означает, что КЦББ исключает возможность того, что данное IPO будет невыгодной сделкой. IPO может быть законным, но при этом неудачной инвестицией или попросту пассивом (если его цена идет вниз). [c.264]

Инвестиционные банкиры. К ним вы обычно приходите тогда, когда готовы предложить свою компанию фондовому рынку. Инвестиционные банкиры часто собирают деньги для IPO и вторичных предложений ценных бумаг. Вторичное предложение — это публичное предложение на фондовом рынке акций компании, которая уже привлекла капитал посредством первоначального публичного предложения. Когда вы видите в финансовых газетах вроде "The Wall Street Journal" большие рекламные полосы, они, в основном, — от инвестиционных банкиров, которые информируют рынок о спонсируемых ими предложениях. [c.478]

Как можно видеть, первоначальное публичное предложение акций является доста- [c.87]

Как только принимается решение о первоначальном публичном предложении ценных бумаг, перед фирмой встают те же вопросы, что и перед эмитентами сезонных ценных бумаг объем выпуска, тип и метод продажи. Следующим этапом подготовки компании к появлению в новой роли является оформление и подача в Комиссию по ценным бумагам и биржам заявления на регистрацию и объявления о новом выпуске проспекта по форме S. Закон о ценных бумагах (Se urities A t) 1933 года запрещает предложение любых бумаг и торговлю ими по почте или с использованием других средств коммерции между штатами в отсутствие действующего регистрационного документа, [c.320]

В мире Интернета новые эмиссии часто представляются как первоначальные публичные предложения (IPO). Так что если вы ищете информацию по уже произошедшим или будущим эмиссиям, нажмите кнопку IPO или новые эмиссии на выбранном веб-сайте Сегодня множество сайтов содержат информацию под такими заголовками, включая индивидуальные финансовые сайты, сайты брокеров и фундаментальный информационный сайт Хэммингтона Скотта по адресу www.hems ott.net/. Поиск по всей паутине по ключевому слову IPO выдаст крайне мало подсказок, но большинство информации в реальном времени о новых эмиссиях относится к рынкам Соединенных Штатов. Дело в том, что вы можете посмотреть детали эмиссии. Но это не означает, разумеется, что вам обязательно удастся подписаться на эмиссию. Однако бизнесы, связанные с Интернетом, которые планируют выход на фондовый рынок, часто используют свои веб-сайты для предоставления информации по эмиссии и разжигания интереса инвесторов (там могут даже быть льготные бланки заявок для их клиентов). [c.168]

Initial publi offering, IPO (первоначальное публичное предложение). Международный термин для запуска акций на фондовый рынок, получающий все большее распространение в настоящее время в Великобритании. [c.450]

Initial Publi Offering (IPO) — первоначальное публичное предложение акций. Первое предложение компанией акций в открытой продаже. Ценные бумаги, предлагаемые при первоначальном выпуске, чаще всего принадлежат молодым, небольшим компаниям, рассчитывающим привлечь внешний акционерный капитал на открытом рынке. Инвесторы, покупающие акции при первоначальном предложении, как правило, принимают на себя большой риск в ожидании высокой прибыли. Первоначальное размещение акций инвестиционных компаний (взаимных фондов закрытого типа) обычно предполагает взимание комиссионных за размещение ценных бумаг, которые представляют собой надбавку к рыночной цене для покупателей. [c.225]