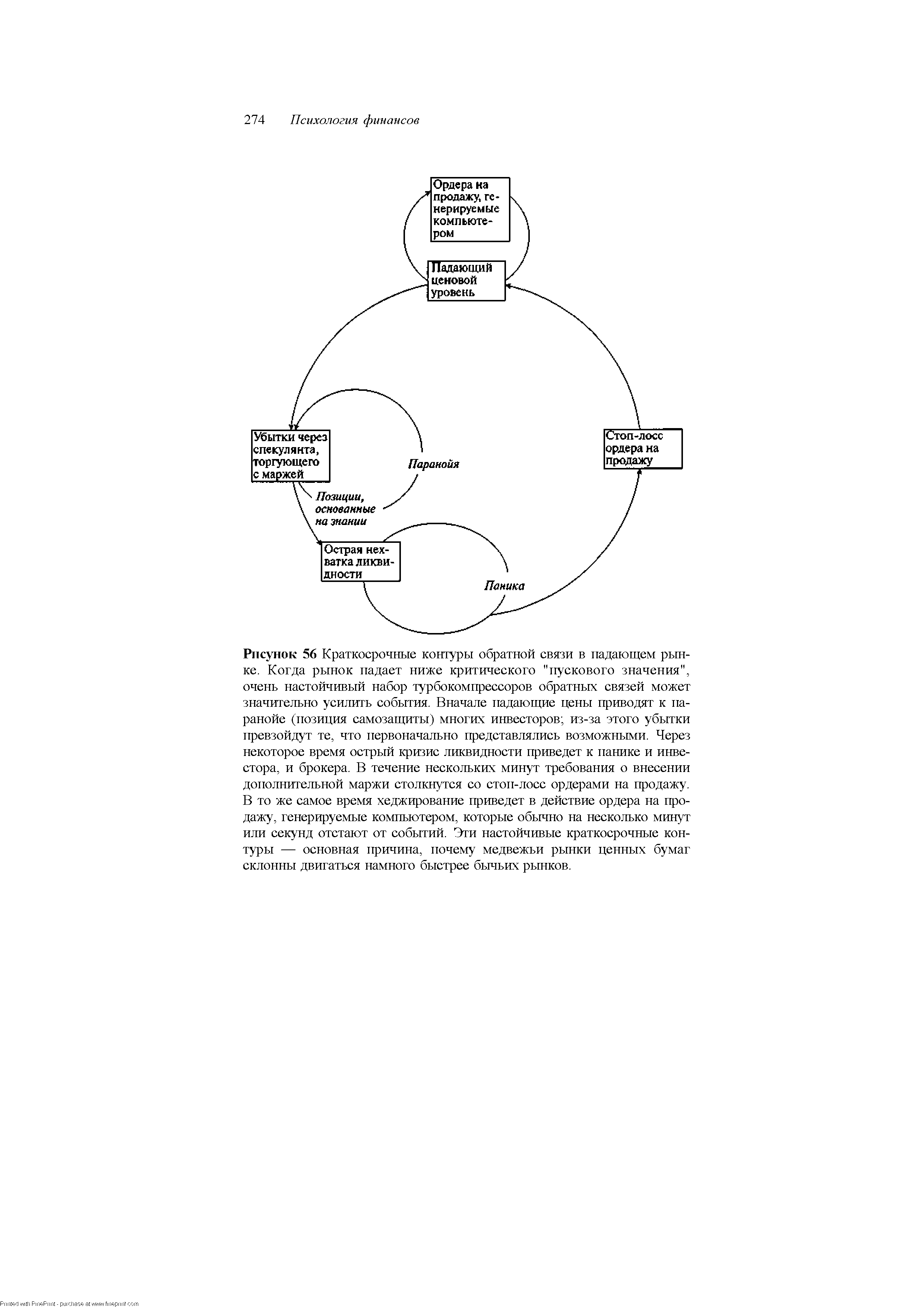

| Рисунок 56 Краткосрочные контуры обратной связи в падающем рынке. Когда рынок падает ниже критического "пускового значения", очень настойчивый набор турбокомпрессоров обратных связей может значительно усилить события. Вначале падающие цены приводят к паранойе (позиция самозащиты) многих инвесторов из-за этого убытки превзойдут те, что первоначально представлялись возможными. Через некоторое время острый кризис ликвидности приведет к панике и инвестора, и брокера. В течение нескольких минут требования о внесении дополнительной маржи столкнутся со стоп-лосе ордерами на продажу. В то же самое время хеджирование приведет в действие ордера на продажу, генерируемые компьютером, которые обычно на несколько минут или секунд отстают от событий. Эти настойчивые краткосрочные контуры — основная причина, почему медвежьи рынки ценных бумаг склонны двигаться намного быстрее бычьих рынков. |  |

Из своих исследований он знает, что общая стоимость его портфеля акций очень близко повторяет движение индекса Standard Poor s (S P) 500. Ilo- шшу фьючерс па S P 500 мог бы обеспечить эффективное хеджирование. Фьючерсный хедж позволил бы не трогать его наличные ценные бумаги, а операционные затраты оказались бы ограничены номинальной величиной комиссионных по фьючерсным сделкам и стоимостью возможного поднятия маржи. Далее для открытии позиции можно использовать стоп-ордер на продажу, требующий от цены продемонстрировать определенную степень слабости прежде, чем будет введен хедж. [c.121]

Освоение методов технического анализа является необходимым условием вашего благополучия на рынке Форекс, но далеко не достаточным условием. Условие достаточности достигается за счет проведения политики эффективного управления капиталом /8, 9, 63-72 /. Под последним понимают совокупность действий трейдера, связанных с вложением его средств. Это — оптимальный подбор мультивалютного портфеля, диверсификация, хеджирование, величина вложений в конкретную валюту (учитывая степень риска), эффективная и правильная постановка приказов типа стоп-лосса или тейк—профита и прочее, связанное с этими вопросами. [c.111]

Допустим, как и ожидалось, курсы валют USD/ HF и USD/DEM сходили вниз, скажем, на 100 пипсов. Тогда в первом случае Вы бы заработали эти 100 пипсов на сумме 2 млн., т.е. более 12 000 во втором же случае по первой позиции USD/ HF Вы бы также заработали 100 пипсов на сумме 1 млн., т.е. около 6 000, а вот другая позиция после срабатывания приказа стоп — лосса дала бы Вам проигрыш в размере 20 пипсов на сумме 1 000.000, т.е. около 1 100. Таким образом, при хеджировании заработок был бы всего около 4 900 (против возможного 12 000 в первом случае), однако риск существенно минимизирован ( а недополучение прибыли и явилось своего рода платой за такую минимизацию риска). [c.114]

Из приведенных выше способов первый можно рекомендовать всегда. Я не рекомендую второй, так как риск слишком велик (хотя некоторым нравится такой подход). Третий может привести к получению больших прибылей, но вы дотжны правильно поймать движение и очень точно угадать время. Четвертый — необходимость всегда лучше покупать более дальние опционы и избавляться от них по мере того, как наступает период сильной амортизации. Пятый является сложным в связи с проблемами прогнозирования как ценовой динамики, так и динамики временной стоимости Говоря о стопах, точки стоп-лосса всегда должны использоваться при торговле опционами, так же как и при других формах торговли, хотя действовать в соответствии с ними может быть весьма трудно, так как при их достижении стоимость опциона будет крайне непривлекательной. Здесь есть еще два момента. Во-первых, лучше использовать всю опционную премию в качестве стопа, т. е. вашим стопом будет являться потеря всех средств, вложенных в опцион, но это, конечно, должно соответствовать правилам вашей системы управления капиталом. Во-вторых, в случае продажи опциона срабатывание стопа может означать не закрытие позиции, а применение некой формы хеджирования либо посредством фьючер-ов, либо — других опционов. Об этом будет более детально рассказано далее в этой книге. [c.163]

Одной из особенностей стоп-заказа , название которого произошло от выражения stop loss — ограниченные потери, является возможность его использования для хеджирования от возможных потерь (убытков) или от возможного сокращения бумажной прибыли . Одно из правил работы с ценными бумагами гласит — нельзя покупать ценные бумаги при самом высоком курсе, а продавать при самом низком. С помощью стоп-заказа , или, как его еще называют, порогового поручения, клиент устанавливает свой, приемлемый для него минимальный уровень при продаже и максимальный при покупке. Например, если клиент купил акции по 90 ед., рассчитывая их продать по большей цене, однако вопреки его прогнозам курс акции пошел вниз, то его брокер имеет стоп-цену продажи — 88 ед. Таким образом, клиент знает, что его максимальные потери от падения курса не будут превышать 2 ед. [c.185]

Я не считаю, что при управлении хеджированной позицией всегда существуют правильные и неправильные действия. В длинной позиции по волатильности, подобной данному обратному трэду, важно позволить позиции иметь некоторое пространство для движения. Но, когда дельта вырастает слишком быстро, позицию следует ренейтрализовать. С данным обратным спрэдом это сделано несколько раз. До тех пор, пока вы это делаете и ответственно относитесь к своему мысленному стопу, вы поступаете правильно. Мысленный стоп удерживает вас от чрезмерного благодушия в отношении временного упадка . При текущей прибыли около 9000 этот стоп примерно на уровне 6000 выглядит разумным. [c.356]