ИСПОЛЬЗОВАНИЕ ЗОН НА ПАДАЮЩЕМ РЫНКЕ [c.94]

Для падающего рынка при игре на повышение стопы необходимо ставить как можно ближе к текущей цене акций. Так, например, если вы решили, что акции могут вырасти на 20%, после чего вы их продадите, то стоп нужно ставить на уровне 10% от 20% — на уровне 2% от первоначальной цены. При нейтральном рынке стопы могут быть немного отодвинуты. При растущем рынке стопы могут составлять до 40% от величины намеченной прибыли. Таким образом, если L = 20 %>, то стоп может стоять на уровне 8 % от начальной цены акций. Стратегия, в которой стоп S равен по величине планируемой прибыли L, самоубийственна так, при S — L = 50 % даже при нейтральном рынке трейдер будет терять на каждом трейде около 10% капитала. Трейдинг с большими планируемыми прибылями вообще опасен, здесь особенно важен выбор стопов чем больше L, тем ближе должен быть стоп к текущей цене. [c.62]

На падающем рынке акции компаний с высоким р/е, как показывает статистика, летят вниз первыми, и если в вашем инвестиционном портфеле есть такие компании, то нужно немедленно от них избавляться при появлении начальных признаков падения рынка. Еще раз повторим, что значение высокого и низкого р/е очень относительно и сильно зависит как от рода деятельности компании, так и от динамики рынка. Однако тут можно сформулировать некоторые правила инвестирования [c.112]

Да, имеет, но только при правильной интерпретации получаемых результатов. Рассмотрим простой пример. Допустим, что мы проанализировали рынок за последние два года, когда он непрерывно рос. При таком рынке легко обнаружить корреляции цен акций между двумя последовательными днями если акции выросли сегодня, то с вероятностью более 50% они должны вырасти и завтра. При растущем рынке такие корреляции легко прослеживаются. При падающем рынке усиливаются корреляции уменьшения цен падение акций в данный день приводит к росту вероятности их падения на следующий день. Если разработать стратегию трейдинга на основании анализа растущего рынка и применить ее во время падающего рынка, то естественно, что выбранная стратегия будет приносить убытки. [c.196]

Отметим, что вероятность роста акций в день d +l увеличивались, если рост акций в день di происходил на большом объеме. Это наблюдалось как при растущем, так и при падающем рынке, однако при растущем рынке вероятность роста акций в день dl+l была заметно больше, чем при падающем рынке. При растущем рынке и при росте цены на большом объеме продаж вероятность роста акций Р+ (%) достигала 58%. [c.199]

При кратковременном трейдинге стопы ставят ближе, чем при инвестировании, при падающем рынке ближе, чем при растущем. Их уровни должны предусматривать потери, не превышающие 1—3% от общего капитала при трейдинге и 5—6% при инвестировании. Выбирая уровень стопа при инвестировании, помните, что стоп предназначен [c.217]

Когда цены растут, то они приближаются к своей верхней точке и, наоборот, когда цены падают, то они стремятся к своей нижней точке. Эти рассуждения приведены не потому, что я сомневаюсь в ваших умственных способностях, а, скорее, чтобы подчеркнуть очевидное в реальной ситуации трейдеры часто не верят в возможность продавать на сильном рынке и покупать на слабом и в результате упускают свой шанс. В конечном итоге большая часть трейдеров следует за тенденцией рынка и убеждена, что эта тенденция будет сохранять свою силу. Покупка на падающем рынке напоминает им ловлю падающих кинжалов. Чтобы преодолеть свой страх, некоторые трейдеры используют теорию циклов, но я уже указывал, что построение циклов субъективно и произвольно. В связи с этим я разработал методику, основывающуюся в определенном смысле на понятии цикличности, но не связанную жесткими временными рамками. [c.98]

В общем, ценовой пробел ниже рынка предоставляет поддержку при понижениях цены, и обычно предоставляет хорошую возможность покупки. Ценовые пробелы выше падающего рынка обычно производят продажу или оказывают сопротивление по любым последующим ценовым отскокам. [c.39]

Когда Доджи скачет выше тела при повышающемся рынке или ниже тела при падающем рынке, Доджи называют Доджи- звезда Помните, что Доджи имеет место, когда цены открытия и закрытия равны либо почти равны Доджи- звезды являются предупреждениями, что предыдущий тренд собирается измениться День после Доджи должен подтвердить перелом тренда В этом и заключается работа Утренней и Вечерней Доджи- звезды [c.101]

Падающий рынок производит длинный черный день. Уровень открытия следующего дня выше, но сила медведей вызывает новый низ. Следует значительный подъем, где сила медведей ставится под сомнение. Эта нерешительность и недостаток стабильности усиливаются, когда третий день открывается на более низком уровне. Стабильность наступает маленьким белым телом на третий день. Если на четвертый день цены повышаются до нового верха, подтверждается перелом тренда. [c.112]

Обычно при падающем рынке если черная свеча делает скачок ниже и за ней следует другая черная свеча с еще более низким уровнем закрытия, рынок должен продолжить движение вниз Нижний скачок к черным свечам Из Стороны В Сторону определенно указы- [c.147]

Средний инвестор живет в страхе ожидания возможного обвала рынка или понижения цен. Часто можно слышать, как такие инвесторы говорят "Что, если я куплю акции, а цена упадет " Поэтому многие средние инвесторы не используют возможности получать прибыль как при растущем, так и при падающем рынке. Квалифицированный инвестор готов и к повышению, и к понижению цен на рынке. Когда цены идут вверх, он обладает необходимыми навыками для минимизации риска и получения прибыли, независимо от того, будет цена расти дальше или начнет падать. Квалифицированный инвестор часто "хеджирует" свои позиции, что означает, что они [c.272]

Искушенный инвестор знает, как делать деньги в условиях и растущего, и падающего рынка. [c.411]

Быть инвестором, уверенно инвестирующим в условиях как растущего, так и падающего рынка. [c.539]

Но все-таки лучше бы он сделал выстрел тогда, когда его действительно следовало сделать. Я говорю это, потому что он был тогда — в период между 1989 и 1994 годом — со мной и моей женой и мы беседовали о наших выстрелах . Ким и я покупали недвижимость в условиях падающего рынка. Когда мы сказали, что и ему следовало бы покупать, он ответил Нет, это слишком рискованно. Может случиться так, что я потеряю работу. Вы же знаете что сейчас сокращают массу людей. Кроме того, цены на недвижимость слишком низкие и продолжают падать. А что, если они будут продолжать падать и дальше Что, если мы попадем в полосу депрессии [c.77]

Нет. Этого я не говорил. У каждого инвестора в тот или иной момент бывают потери. Я лишь хочу сказать, что искушенный инвестор умеет выигрывать как в условиях растущего рынка, так и в условиях падающего. У среднего инвестора есть лишь стратегия того, как выигрывать при растущем рынке, а при падающем рынке он терпит крах. Искушенный инвестор не любит финансовых потрясений, которые покорно принимает средний. Искушенный инвестор тоже не всегда поступает правильно, и с ним тоже могут случаться неудачи... но разница в том, что в силу его подготовки и навыков, благодаря инструментам и стратегиям, которыми он владеет, его потери в целом намного меньше, а выигрыши — намного больше, чем у среднего инвестора. [c.165]

Искушенный инвестор может делать деньги как на растущем, так и на падающем рынке. Средний инвестор время от времени делает деньги на растущем рынке и всегда теряет деньги на рынке падающем. Потом, потеряв уйму денег, средний инвестор звонит своему советчику и спрашивает Что же мне теперь делать [c.165]

Ниже приводятся некоторые из ментальных инструментов, которыми пользуются искушенные инвесторы, чтобы защищать свои активы и делать деньги как при растущем, так и при падающем рынке. [c.173]

Первая причина, по которой профессиональный инвестор может предпочесть не использовать стоп-приказ, заключается в том, что тренд слишком круто направлен вниз. Иногда в условиях стремительно падающего рынка цена может проскочить уровень стоп-приказа и он не будет исполнен. Пусть, к примеру, цена на акции находится на уровне 50 долларов. Поскольку тренд направлен вниз, инвестор устанавливает стоп-приказ на уровне 48 долларов. Это означает, что, если цена опустится до этой отметки, акции автоматически будут проданы. Но если рынок обвалится резко, тогда существует вероятность того, что цена проскочит уровень 48 долларов, поскольку так много людей продают, что покупателей по цене 48 долларов в нужный момент просто не окажется. Если цена остановится на отметке 40 в силу того, что на рынок выйдет какое-то количество покупателей, лучшее, что сможет сделать инвестор, — это придержать акции на уровне 40 долларов или продать их по этой цене. Цена проскочила стоп-приказ. Другая причина, по которой профессиональный инвестор может предпочесть не использовать стоп-приказ, заключается в том, что он не уверен, что верно определил направление тренда. Опять предположим, что цена на акции находится на уровне 50 долларов, а стоп-приказ установлен на отметке 48 . Как и ожидалось, акции падают до 47 долларов, и на уровне 48 долларов оказываются проданными. Инвестор чувствует облегчение, пока не осознает, что тренд рынка внезапно изменился на повышательный и цена на его акции составляет уже 65 долларов. Он не только потерял два доллара за акцию, но еще и упустил возможность сделать 17 долларов на росте цен. [c.174]

Искушенный же, или хеджированный , инвестор, по сути, остается при своих интересах. Потери на акциях в точности компенсируются выигрышем за счет роста цены опциона. Как же искушенный инвестор делает деньги, имея на руках свой опцион на продажу, в то время как средний инвестор теряет деньги Искушенный инвестор может воспользоваться правом, которое дает ему его опцион, а именно правом продать 100 акций по 50 долларов каждую, и получить 5000 долларов. После этого он сможет выйти на рынок и купить эти же акции по их рыночной цене — 40 долларов за штуку, заплатив 4000. И вот результат — он остался при своих 100 акциях и получил дополнительно 900 долларов (1000 долларов минус цена опциона). (Существует ряд моментов из области законодательства о ценных бумагах, которым необходимо следовать и которые нужно принимать во внимание.) Средний инвестор, у которого опциона нет, имеет лишь свои акции, которые теперь стоят меньше, и не может вернуть себе ни цента из потерянных денег. Если все это приводит вас в замешательство, не беспокойтесь — это случается с большинством людей, когда они слышат об этом впервые. Важно помнить то, о чем я уже писал ранее в этой книге, — о необходимости мыслить противоположными категориями. Для многих людей научиться использовать опционы — это все равно что научиться есть левой рукой после того, как они всю свою жизнь ели правой. Сделать это можно. Просто требуется небольшая практика. Важно запомнить, что процесс использования опционов для защиты своих активов, а также для того, чтобы делать деньги как при растущем, так и при падающем рынке, — это не сложный процесс. Повторяю еще раз, потому что это важно инвестирование не обязательно может быть рискованным занятием, если вы получаете правильные советы и у вас хорошие советчики. Вы не должны всю свою жизнь беспокоиться о том, что ваш инвестиционный портфель опустеет в результате крушения рынка. Вместо того чтобы бояться этого, вы можете научиться тому, как стать еще богаче, пользуясь тем, что рынок шарахается то вверх, то вниз, то в стороны. Здесь важно отметить, что средний инвестор, потерявший деньги, частенько сидит, ждет и слушает советы своего финансового консультанта Держись и делай долгосрочные инвестиции . Он поступает так потому, что у него есть стратегия только для одного типа рыночного тренда, а, как вы теперь знаете, существует три разных типа. [c.178]

Если цена акции падает с 99 до 97, то стоимость портфеля, состоящего из акций, уменьшается на 100. Цена опциона соответствующим образом уменьшается с 5,46 до 4,51, что приводит к снижению стоимости контракта на 95. При падающем рынке опционный портфель теряет стоимость, но в меньшей степени, чем портфель из акций. Таким обра- [c.61]

При растущем рынке прибыль менеджера акциями становится убытком, и этот убыток должен быть вычтен из опционной прибыли. На падающем рынке потери менеджера акциями становятся прибылью, и эта прибыль должна быть добавлена к убыткам от опционов. На Рисунке 4.2 [c.64]

Несложно понять происхождение названия "длинная торговля вола-тильностью". Чем больше двигается цена акции, и чем чаще цена разворачивается, тем больше появляется возможностей для извлечения прибыли. Привлекательная сторона длинной торговли волатильностью состоит в том, что при рехеджировании инвестор вынужден продавать на поднимающемся рынке и покупать на падающем рынке. Торговля происходит в направлении, противоположном основной рыночной тенденции. Когда рынок быстро поднимается либо из-за какого-нибудь спекулятивного всплеска, либо из-за того, что некоторые участники рынка попали в ловушку позиций шорт, инвестор продает. В ситуации краха рынка, когда все начинают панически продавать, вы становитесь покупателем. Находясь на противоположной стороне от основного рынка, вы получаете легкое исполнение своих ордеров. [c.71]

Из вышесказанного следует, что тип поведения акции, продуцирующий самую большую прибыль, - это постоянно колеблющиеся цены. Хотя торговля будет давать положительные результаты как при продолжительно растущем, так и при продолжительно падающем рынках, гораздо больше прибыли можно заработать при больших и размашистых колебательных движениях. [c.72]

Как и в случае с опционами колл, отрицательное движение цены представляет собой сумму, которую необходимо заплатить для ликвидации короткой позиции на опцион пут. При падающих рынках короткий опцион пут становится все более и более длинной позицией на базовую акцию. В пределе, когда опцион оказывается очень глубоко в деньгах, короткий опцион пут ведет себя в точности так же, как и длинная позиция на 100 акций. Для хеджирования короткой позиции на опцион пут нам понадобится занять позицию, способную принести прибыль во время падения цены акции, а именно короткую позицию по акции. Если дельта короткого опциона пут равна +0,50, тогда мы открываем короткую позицию на 50 акций. Таблица 6.6 и Рисунок 6.9 показывают прибыль хеджированного портфеля, возникающего вследствие изменений цены акции. [c.144]

Стратегию манипулирования рынком отличает то, что игроку длинной волатильностью, по определению, следует покупать, когда цена основного инструмента падает, и продавать при ее росте. Но чтобы опустить цену акции, он должен продавать на падающем рынке, а чтобы поднять цену, он должен покупать в поднимающемся рынке — стратегия абсолютно противоположная его торговым правилам. Итак, если игрок длинной волатильностью решает манипулировать рынком, он должен быть уверен в том, что расходы, связанные с манипуляциями, не превысят ожидаемую прибыль. [c.184]

Характер изменения подразумеваемой волатильности при прохождении сквозь цену страйк зависит от рынка и рыночных условий. Опционы на акции, как правило, имеют высокую волатильность при низких ценах страйк и низкую волатильность при высоких ценах страйк. Стандартная причина такого поведения линий волатильности заключается в том, что на падающем рынке каждый нуждается в опционах пут без денег для страховки и заплатит высокую цену за опционы с низкой ценой страйк. Кроме того, менеджеры фондов, работающих с ценными бумагами по [c.199]

Если бы в том же примере инвестор рассчитывал на резкое падение акций AB за тот же короткий период, премия за опцион пут на акции AB ценой 40 дол. в июле увеличивалась бы по мере снижения рыночной стоимости акций. Опцион пут (опцион на продажу) — это колл наоборот. И, подобно кол-лам , опционы пут обеспечивают заемное финансирование и позволяют ограничить потери капитала, но противоположным образом. Опционы пут приносят выгоду в условиях падающего рынка, конкурируя с традиционным методом получения [c.304]

Затем снижение процентных ставок начинает оказывать медвежье воздействие на доллар (снижение процентных ставок уменьшает привлекательность национальной валюты, поскольку падает доходность процентных бумаг, выраженных в этой валюте), и доллар слабеет (1985—87). Складывается следующая ситуация доллар, товарные цены и процентные ставки снижаются, а цены облигаций и акций повышаются. Спустя некоторое время падение курса доллара вызывает рост цен на товары (1987), что в свою очередь ведет к повышению процентных ставок и снижению цен на облигации. А падающий рынок облигаций тянет за собой рынок акций (1987). Далее в результате повышения процентных ставок доллар снова начинает расти (1988), и бычий цикл повторяется. [c.93]

На рисунке 9.16 индекс ссудно-сберегательных акций S P сравнивается с ценами на казначейские облигации. Стрелками отмечены соответствующие точки разворота индекса ссудно-сберегательных акций и рынка облигаций. Обратите внимание, что движение цен казначейских облигаций оказывает серьезное влияние на цены ссудно-сберегательных акций. В 1986—87 годах ценовая динамика ссудно-сберегательных акций определялась двумя противоположно направленными силами бычьим давлением со стороны растущего рынка акций и медвежьим - со стороны падающего рынка облигаций. Когда летом 1987 года ссудно-сберегательные акции формировали правое плечо модели голова и плечи , рынок облигаций уже находился в состоянии свободного падения. Очевидно, что обвал рынка облигаций (и соответствующее повышение процентных ставок) сначала затронул акции, чувствительные к процентным ставкам, а затем уже весь рынок акций. Таким образом, рынок облигаций стал опережающим индикатором для акций, чувствительных к процентным ставкам, а те в свою очередь - опережающим индикатором для рынка акций в целом. [c.185]

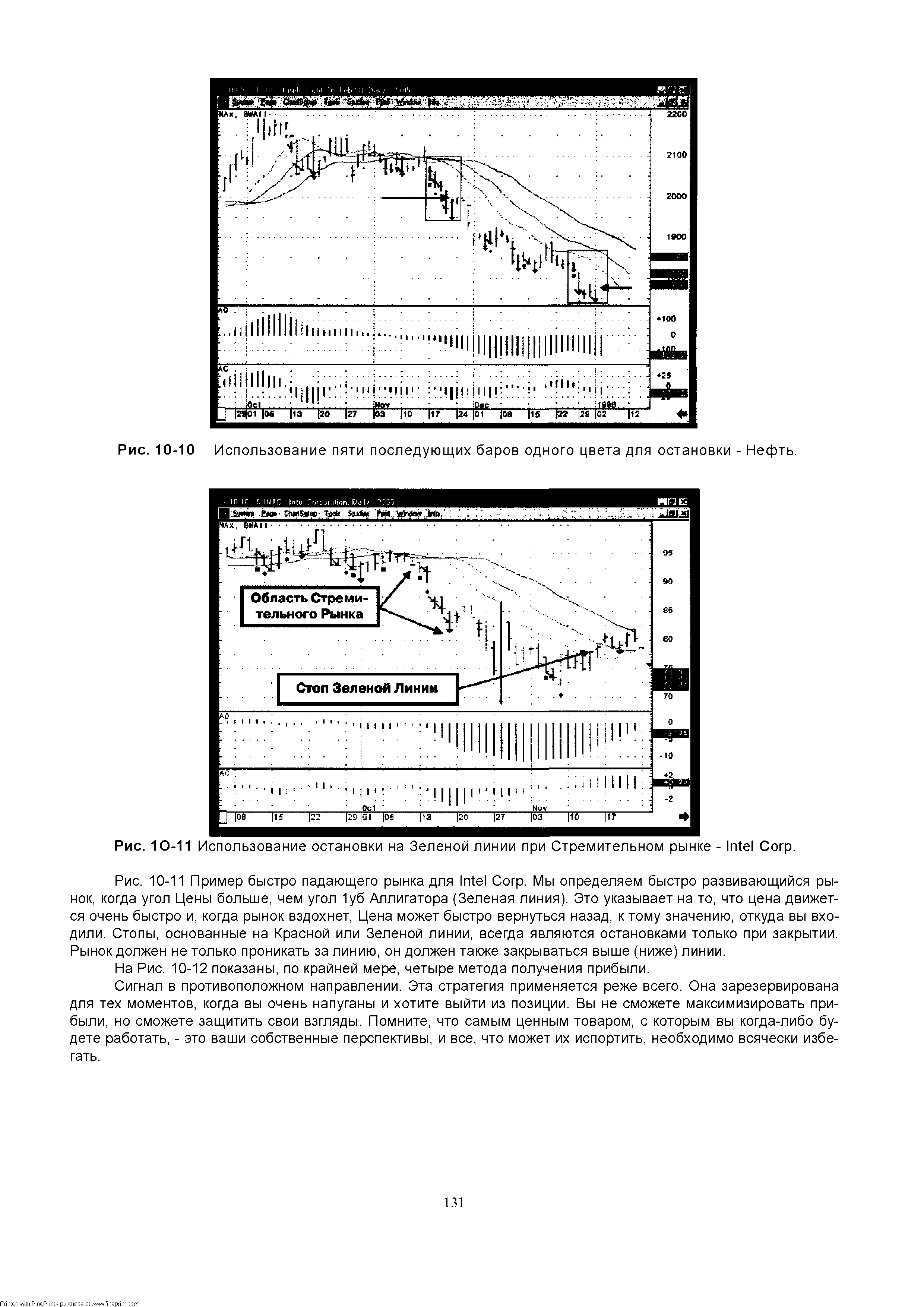

| Рис. 10-11 Пример быстро падающего рынка для Intel orp. Мы определяем быстро развивающийся рынок, когда угол Цены больше, чем угол 1уб Аллигатора (Зеленая линия). Это указывает на то, что цена движется очень быстро и, когда рынок вздохнет, Цена может быстро вернуться назад, к тому значению, откуда вы входили. Стопы, основанные на Красной или Зеленой линии, всегда являются остановками только при закрытии. Рынок должен не только проникать за линию, он должен также закрываться выше (ниже) линии. |  |

Предположим, что распределение вероятностей роста акций максимально при р = 0,5 и равно нулю при р = 0 и при р = 1. Иными словами, число акций, имеющих 50%-ную вероятность роста за день, максимально, а акций, которые будут падать или расти со 100%-ной вероятностью, не существуют. Между этими значениями функцию распределения для простоты представим линейной, и распределение будет иметь форму равнобедренного треугольника. Если рынок растет, то центр этого треугольника будет смещаться вправо, что означает, что число акций с р > 0,5 превышает число акций с р < 0,5. Треугольная форма распределения остается неизменной, а происходит небольшое его смешение вправо. При падающем рынке число падающих акций превосходит число растущих акций, и наш треугольник будет смещаться влево. Мы проведем расчеты для трех положений центра треугольника — в точках 0,4 0,5 и 0,6. Эта же модель соответствовать и разным вероятностям выбора хороших акций новичками (центр распределения в точке 0,4), средним трейдером или инвестором (центр в точке 0,5) и опытными ифоками (центр в точке 0,6). [c.60]

Для наглядного представления динамических средних на график зависимости величины индекса от времени наносится кривая величин динамического среднего. При растущем рынке величины динамических средних меньше, чем текущие значения индексов, а при падающем рынке динамические средние превосходят текущие значения. Рынок считается растущим стабильно, если текущие значения индексов незначительно превосходят динамические средние. Резкое расхождение величин индексов и динамических средних свидетельствует о том, что рынок вступает в опасную зону. Считается, что если величины индексов превышают 200дневные динамические средние более чем на 20%, то вскоре следует ожидать коррекции, т.е. падения цен акций. Если рынок растет, а динамические средние меняются мало, то наметившаяся тенденция роста считается нестабильной. Более надежным подтверждением роста рынка считается одновременный рост рыночных индексов и 200-дневных динамических средних. Если индексы пляшут вверх-вниз около динамических средних, то никаких определенных выводов о тенденции рынка по этим характеристикам сделать нельзя. Если же возраставшие рыночные индексы вдруг стали падать и пересекли линию 200-дневных динамических средних, то это считается весьма опасным сигналом перехода рынка к падению. При подтверждении наметившегося падение рынка другими техническими параметрами и экономическими показателями инвесторы должны немедленно пересмотреть свои портфели акций, оставив только самые надежные, которые раньше слабо падали в плохие для рынка времена. [c.80]

Очень важный вопрос — что считать растущим, а что падающим рынком Рынок постоянно флюктуирует. Учет ежедневных колебаний рынка может привести к неправильным выводам. Так, если изучать поведение акций после четырех дней роста, то часть этих дней может приходиться на рост рынка, а часть — на его падение. Мы будем опираться на динамику индекса S P—500 и брать кванты усреднения не менее одной недели. Таким образом, если будет говориться о поведении акции при растущем рынке, это означает, что выбраны периоды растущего индекса S P-500 и усреднение проведено по этим периодам. [c.197]

Весьма интересны и результаты анализа поведения акций в случае сильного падения цепы. На бирже NYSE падение курса акций на большом объеме при падающем рынке увеличивало вероятность их падения и на следующий день. На рынке же NASDAQ сильное падение акций приводило на следующий день к повышению вероятности [c.199]

Из таблицы видно, что начало игры на понижение акциями биржи NYSE после их четырехдневного роста могло с большой вероятностью привести к убыткам — особенно на растущем рынке, если выбирать акции по этому единственному критерию. Только на падающем рынке игра на понижение для таких акций статистически могли бы дать небольшую прибыль (вероятность роста менее 50 %). Ситуация радикально иная для акций рынка NASDAQ при падающем рынке вероятность падения акций [c.201]

Графики относительной силы носят очень долгосрочный характер, они рассчитаны на 2 - 2 1/2 года и обычно обновляются только раз в неделю. Эти графики нечасто говорят о чем-либо, но когда они это делают, то вам следует к ним прислушиваться. Во многих случаях рынок находится в ситуации, когда команде защиты обязательно следует быть на игровом поле, а вам в этот момент не следует покупать какие-либо акции. При таком рынке показатель относительной силы действительно может сослужить хорошую службу, так как эти графики четко указывают на акции, превосходящие средние показатели, несмотря на то, что они могут падать, как это показано в предыдущем примере. В падающих рынках следует иметь список акций, демонстрирующих превосходящую относительную силу по сравнению со средними значениями оживленного рынка6. Эти сильные акции станут вашим списком покупок, когда команда покупателей вернется на игровое поле. Имейте терпение. Нет никакой необходимости вести торговлю в объеме, выходящем за рамки имеющихся средств. Принимайте решения по поводу длинных позиций только в случае, когда перевес явно на вашей стороне. [c.94]