Можно ли играть на понижение при растущем рынке Конечно, нет — воскликнете вы вместе с авторами многих книг по инвестированию. Мнение автора противоположно. Именно растущий рынок, на котором цены акций вырастают выше всех разумных пределов, непрерывно предоставляет великолепные возможности для игры на понижение. Но это должен быть кратковременный трейдинг, который мы рассмотрим в следующей главе. [c.191]

Кратковременный трейдинг может превратиться в более длительный и даже в инвестирование. Это происходит, если выясняется, что у выбранных акций, цена которых начинает меняться в нужную вам сторону, есть большие шансы продолжения ожидавшейся вами тенденции роста. В этом случае трейдер должен оценить возможный рост прибыли от [c.194]

Как добиться успеха в кратковременном трейдинге Первое условие — научиться правильно принимать потери. Они неизбежны, и их будет много. При адекватной стратегии трейдинга выигрыш превышает потери, но трейдер должен быть готов часто терять деньги и хладнокровно реагировать на это, внимательно анализируя допущенные ошибки. [c.207]

При кратковременном трейдинге стопы ставят ближе, чем при инвестировании, при падающем рынке ближе, чем при растущем. Их уровни должны предусматривать потери, не превышающие 1—3% от общего капитала при трейдинге и 5—6% при инвестировании. Выбирая уровень стопа при инвестировании, помните, что стоп предназначен [c.217]

В игре, основанной на чрезмерной реакции рынка, технический анализ приобретает особенную значимость. Допустим, вы решили играть на повышение и провели поиск акций, чья цена, по вашему мнению, ниже, чем ей следует быть. Вам недоступно изучение всех тонких деталей, с которыми связаны перспективы роста прибылей компаний. В таком случае особое внимание надо уделить акциям, которые недавно сильно упали и находятся вблизи нижнего уровня колебаний цены акций. Недавнее падение цены позволяет надеяться, что возможные плохие новости уже отработаны , а по законам рынка цена акций упала ниже разумного уровня. В десятой главе о кратковременном трейдинге мы показали, что падение цены акций более чем на 20% за четыре дня большей частью сопровождается подъемом цены на пятый день. Эхо наглядный пример последствий слишком сильной реакции рынка. [c.221]

При инвестировании, основываясь на анализе фундаментальных показателей, вы покупаете акции в предположении, что компания будет делать приятные сюрпризы чаще, чем плохие. При трейдинге вы, в частности, можете играть на кратковременных реакциях рынка на такие сюрпризы. Вы ждете, когда реакция на сюрприз затухнет, и после этого продаете акции. Опытные трейдеры покупают акции также в тех случаях, когда реакция остальных, менее опытных трейдеров на плохие новости была излишне негативной и есть шансы возвращения цены на более высокий уровень. [c.154]

Бывают также хвосты , направленные вверх, кратковременное превышение уровня сопротивления, сопровождаемое быстрым падением. Это следствие пожирания стопов , расставленных игроками на понижение. Такие хвосты встречаются реже, потому что на понижение играют немногие, и число стопов выше уровня сопротивления невелико. Чаще всего это результаты неудачных попыток трейдеров начать игру на повышение вблизи уровня сопротивления. Если при этом объем торговли акциями невелик, то такие попытки оканчиваются неудачей, а цена возвращается в старый диапазон колебаний. Прорыв уровня сопротивления при большом объеме продаж (в 3—5 раз превышающем среднюю величину) указывает на большую вероятность дальнейшего роста цены акций. Тактика трейдинга при таких прорывах описана в следующем разделе. [c.167]

Ваша карьера должна иметь долгосрочное ожидание с Вашей стороны. Кратковременность в трейдинге не приемлема. Я не говорю, что не приемлемы краткосрочные сделки, но Вы должны видеть свою карьеру вне рамок одного дня. [c.54]

Внутридневные Модели Циклов генерируют несравненно большие благоприятные возможности для трейдинга, чем дневные. На протяжении каждой регулярной торговой сессии свинг-трейдеры имеют возможность использовать установочные наборы для входа в рынок во многих коротких диапазонах времени. Следует учитывать, однако, тот факт, что кратковременные позиции позволяют получать меньшие прибыли при большей стоимости самой трансакции. И в таких, не совсем приглядных, условиях лучше других работают две стратегии. Первая стратегия подразумевает уменьшение временных рамок и увеличение прибылей за счет применения тактики скальпирования. Вторая стратегия берет за основу увеличение периода удержании позиции с выбором свинг-тактики, позволяющей выгодно использовать более мощные ценовые движения при высокой волатильности рынка. Оба метода работают превосходно, но в опытных руках. В противном случае их неверное применение чревато слишком плачевными результатами. [c.250]

После открытия позиции внимательно следите за лентой тикеров. Если Вы отдаете предпочтение моментум-трейдингу, помните, что цена будет менять направление тренда так часто, как часто она это делала до открытия Вами торговой позиции. Ищите подтверждения того, что давление продавцов ослабевает после покупок на откате. Следите за изменением ритма и объема в зависимости от времени и тикеров продаж. Свяжите все полученные данные с изменением цены. Когда рост количества участников рынка не оказывает влияния на движение цены, это может указывать на скрытое предложение, которое инициирует разворот тенденции. Интерпретация ленты тикеров означает интерпретацию спрэдов. Обратите внимание на сужение и расширение спрэда при выборе ценой кратковременных уровней. [c.644]

Шумы технического характера усиливаются в более кратковременных временных рамках и соответственно ослабевают в более длительных диапазонах времени. Этот основополагающий механизм объясняет, почему дэй-трейдеры спускают депозиты при осуществлении большого количества торговых сделок. Они неверно определяют каждое колебание рынка, когда при открытии позиции полагаются на поступивший сигнал, не дожидаясь перекрестного подтверждения. Более длительные временные диапазоны снижают шум, так как основные рыночные силы все еще сохраняют влияние на развитие тенденции. Осуществляя краткосрочный трейдинг, при выборе установочного набора всегда отфильтровывайте трейды в соответствии с более широкомасштабной тенденцией. [c.677]

Для трейдеров, занимающихся внутридневной торговлей, технический анализ может быть очень привлекательным и, если его правильно использовать, потенциально полезным. Наибольший интерес для трейдеров представляют те направления, что концентрируются на кратковременных колебаниях цен, а также на периодах этих колебаний. Полезны правила, помогающие предвидеть и определять тренды. Хотя существует много разных теорий и подходов к техническому трейдингу, мы обратим особое внимание на те два подхода, которые, по нашему мнению, наиболее просты, последовательны и эффективны. Мы полагаем, все трейдеры должны знать два технических индикатора 1) относительная сила и 2) тренды. [c.99]

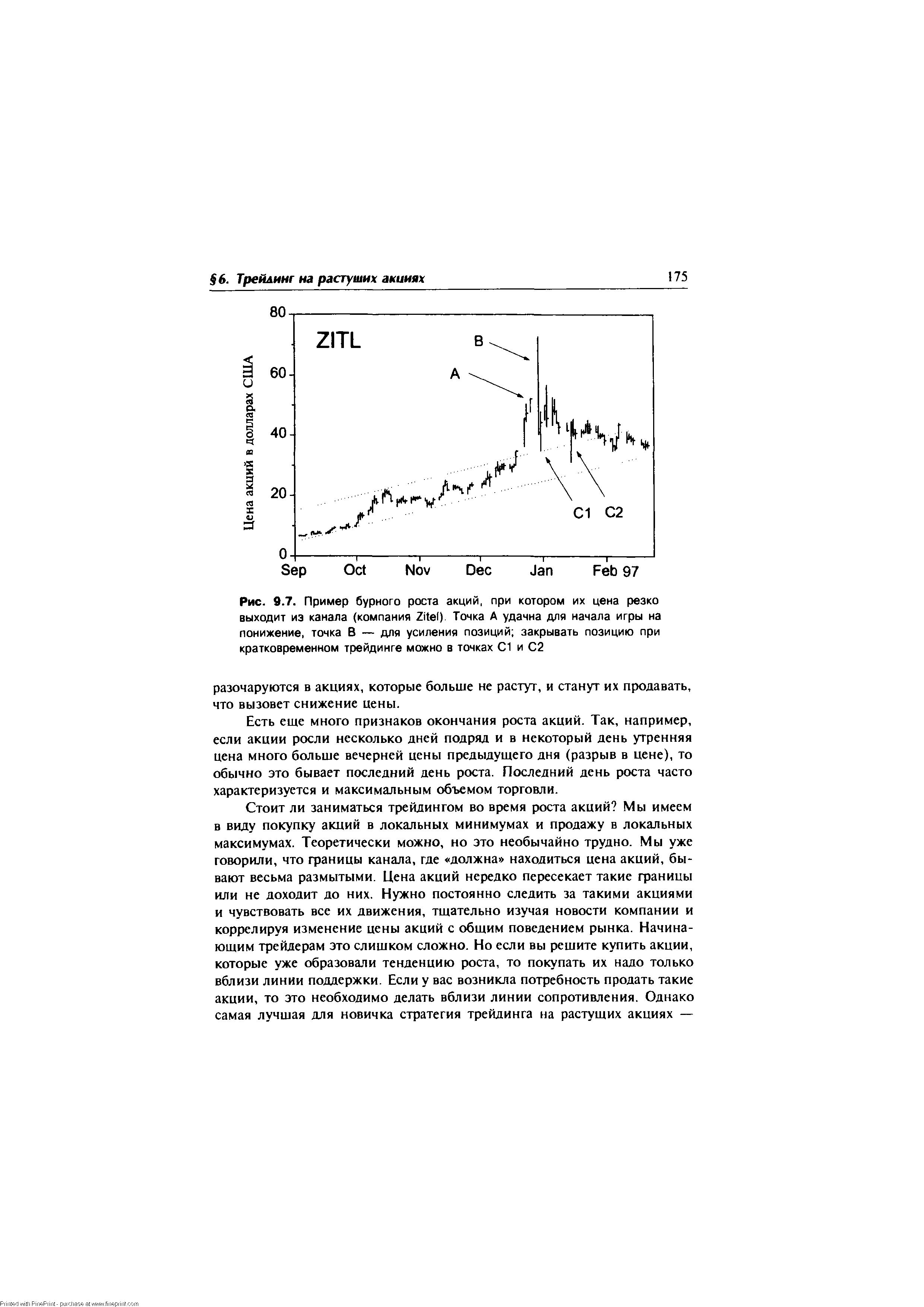

| Рис. 9.7. Пример бурного роста акций, при котором их цена резко выходит из канала (компания Zitel). Точка А удачна для начала игры на понижение, точка В — для усиления позиций закрывать позицию при кратковременном трейдинге можно в точках С1 и С2 |  |

Те трейдеры, которые занимаются дэй-трейдингом частично, выделяя лишь время ланча для нескольких краткосрочных позиций, не прочь причислить себя к мастерам этого вида искусства. Или же они выбирают взаимосвязанные кратковременные импульсные рынки и верят в то, что лучшие времена будут продолжаться вечно. Если это созвучно с Вашей манерой работы, немедленно прекратите такую практику и подберите себе подходящую стратегию, которая будет соответствовать текущим потребностям. Только фактор времени и ответственное отношение к трейдингу способны привести к стабильным заработкам. Очень короткие по длительности позиции требуют огромных усилий, вот почему многие успешно работающие трейдеры затрачивают до 30 внерыночных часов в неделю на исследование новых установочных наборов и торговых тактик. В условиях современного рынка не может существовать легких прибылей. [c.250]

Внимательно наблюдайте за открытием регулярной сессии следующего дня после того, как активный рынок выявит поощряющий сигнал. Как правило, важные уровни минимумов проявляются в течение первых 45 минут утренней сессии. Понаблюдайте за тем, как тенденция продаж за этот период времени достигнет своего экстремального уровня и сформирует кратковременную модель дна. Это будет сигналом к открытию позиции с минимальным риском потерь, если, конечно, внешние условия поддерживают трейд. Избегайте покупок по установочным наборам dip trip в последний торговый час, особенно если цена акции находится вблизи своего дневного минимума. Дождитесь следующего утра, даже если это грозит потерей данных благоприятных возможностей для трейдинга. [c.456]

Перед прорывом трендовой линии рынок не дает возможности осуществить открытие позиции на ценовых барах узкого диапазона, что усиливает моментум-тактики, позволяющие покупать акции на утреннем росте или оставаться вне рынка в ожидании сильного отката. Модель 3rd wat h может предоставить кратковременную возможность для трейдинга на 5-минутном или 60-минутном графике. Многочисленные хаотические колебания цены [c.512]

Медвежья хватка концентрируется больше на слабом рынке, чем на контртрендах сильных восходящих тенденций. Модель находит акции, понижающиеся в цене в условиях медвежьего рынка и готовые к новому этапу развития нисходящей тенденции. Следует учитывать, что этот установочный набор может развиваться по двум известным сценариям. Медвежья хватка , использующая модель NR7, позволяет достигать быстрых результатов в тот момент, когда ценовые бары начинают расширяться при выходе из узкого диапазона. А вот для работы установочного набора, зависящего от ралли в условиях медвежьего рынка, необходимо, чтобы цена, после получения сигнала на формирование нисходящего импульса, опустилась ниже зоны застоя. Многие стратегии коротких продаж лучше работают в небольших эпизодах. Иными словами, планируйте кратковременные входы в рынок и закрытие позиции при первом сигнале о возможной опасности и вновь открывайте короткие позиции, как только ценовое колебание снова предоставит благоприятную возможность для трейдинга. [c.571]

Третье наблюдение предоставляет превосходные возможности для внутридневного трейдинга. Установочный набор работает в зоне застоя, в которой применение большинства установочных наборов 7 Bells ограничено для краткосрочного трейдинга. Эта надежная модель достаточно часто появляется на кратковременных графиках и поддерживает быстрые прибыли. В дополнение к простому исследованию уровней максимума, изучайте также, в рамках применения данного установочного набора, третью попытку прорыва ценового диапазона первого часа торговой сессии. Даже скальперы могут применять в данном случае эффективные стратегии 3rd wat h . Ищите промежуточные уровни максимумов на 1-минутных графиках и торгуйте на быстрых ценовых ударах или тиковых прорывах выше данных уровней. [c.590]

Доступ к большей информации не представляет той необходимости, которая могла бы способствовать получению лучших результатов трейдинга. Level II дает значительную информацию по маркет-мейкерам и размерам, создаваемого ими рынка. К сожалению, подобный факт способствует тому, что свинг-трейдеры больше сосредотачиваются на самом процессе, а не на его результате. Исход кратковременной борьбы за цену дает больше ценных сигналов, чем многие разворачивающиеся здесь нерешительные сражения. Большее внимание уделяйте отслеживанию внутреннего рынка, чем внешнему потоку ордеров. Исследуйте [c.662]