ОЦЕНКА ПРАВИЛА ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ 29 [c.29]

Результаты оценки правила денежно-кредитной политики в случае России, полученные с использованием обобщенного метода моментов, свидетельствуют о том, что регулирование Центральным банком денежного предложения носило активный характер, в то время как процентная политика была скорее адаптационной. Такие результаты соответствуют нашим представлениям о свойствах денежно-кредитной политики Банка России на пост-кризисном периоде и подтверждаются официальными заявлениями представителей последнего. [c.40]

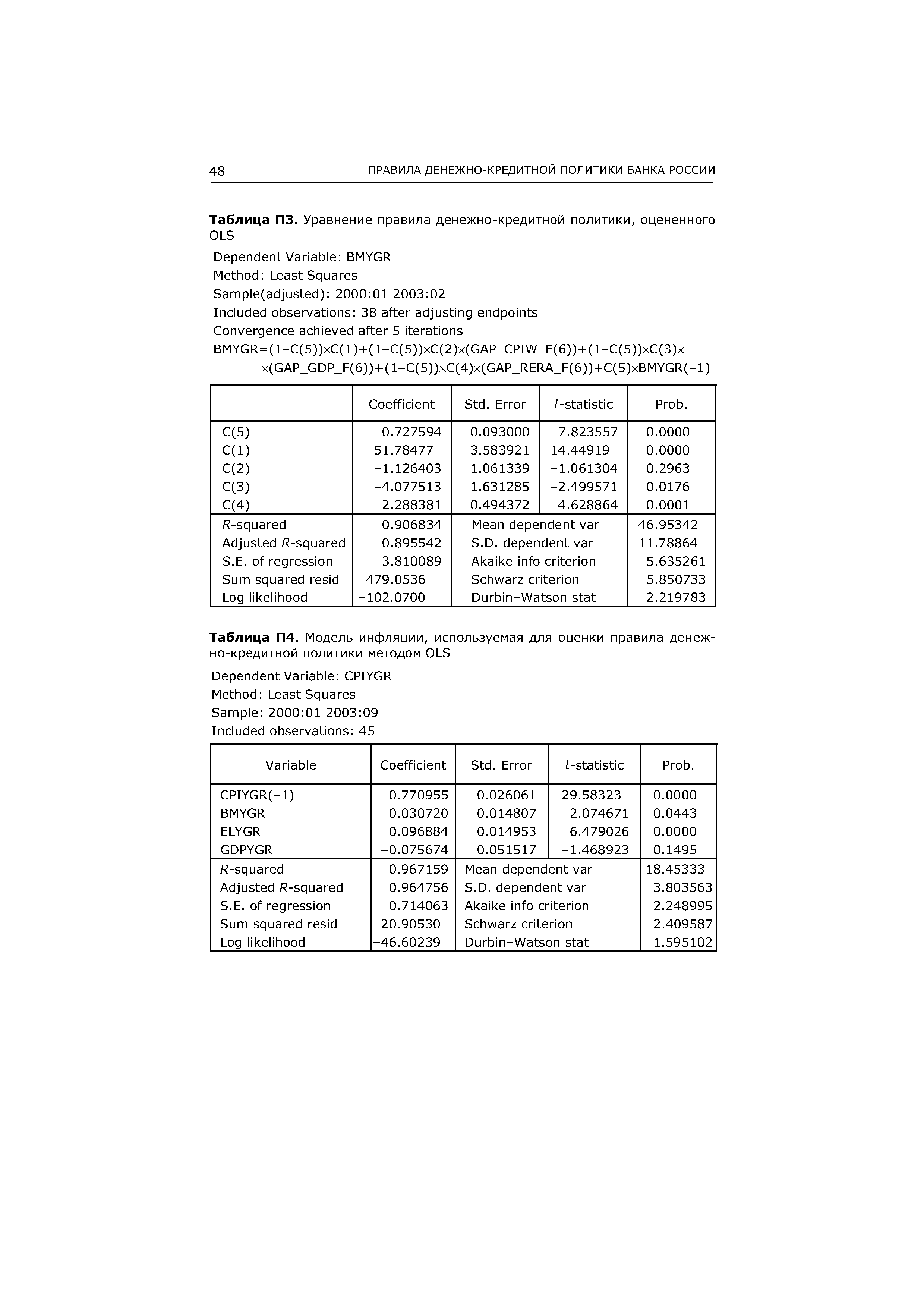

| Таблица П4. Модель инфляции, используемая для оценки правила денежно-кредитной политики методом OLS |  |

Если анализировать основную причину появления денежных суррогатов — нехватку официальных денежных знаков, то она, как правило, является следствием проведения чрезмерно жесткой денежно-кредитной политики, направленной на устранение негативных инфляционных ожиданий. Основным показателем, характеризующим степень насыщенности экономики деньгами, выступает коэффициент монетизации — процентное соотношений показателя денежной массы и ВВП. По различным оценкам коэффициент монетизации в 1990-е гг. в России составлял от 12 до 20%, в то время как в развитых странах это соотношение составляет 60—70% и более. Важной причиной внедрения денежных суррогатов в обращение являлся разрыв хозяйственных связей. [c.57]

Основная задача, стоявшая перед авторами данной работы, заключалась в том, чтобы попытаться выяснить, существует ли подобное правило в случае России. Какими целями руководствуется Банк России на практике при регулировании денежной сферы Совпадают ли они с декларируемыми Какая из них является приоритетной Таким образом, цель исследования состояла в эконометрической оценке "правила денежно-кредитной политики" и изучении его характеристик. Подобное "правило" (monetary poli y rule), по сути, представляет собой функцию реакции, отражающую зависимость колебаний переменной основного инструмента политики Банка России в ответ на отклонение фактической динамики целевых переменных от их желаемого значения. [c.5]

Попытки оценки правила денежно-кредитной политики в российском случае были предприняты Дробышевским, Козловской (2002). Следуя методологии larida, Gali, Gertler (1998), авторы использовали обобщенный метод моментов, при этом, в отличие от нашего исследования, в качестве инструмента денежно-кредитной политики была выбран только один показатель — краткосрочная ставка денежного рынка (МБК). В целом, для пост-кризисного периода авторам удалось оценить адекватный отклик в динамике процентной ставки на изменение инфляции и обменного курса, однако, попытки авторов получить "правильный" (положительный) знак при переменной выпуска потерпели неудачу. Однако надеж- [c.13]

OLS — оценки правила денежно-кредитной политики. На втором этапе мы хотели проверить идею о возможности оценки правила денежно-кредитной политики альтернативным способом, обойдя проблему эндогенности, используя другой широко используемый для этой цели метод — метод наименьших квадратов, или OLS ( u he, 2000 Aron, Muellbauer, 2000). Этот способ предполагает непосредственное OLS-оценивание уравнения правила, в которое входят не фактические значения, а предварительно рассчитанные, в соответствии с некоторыми моделями, прогнозы ожидаемых значений целевых переменных. [c.37]

Исследование посвящено анализу политики Банка России в пост-кризисный период. Основное внимание уделяется эконометрической оценке правила, описывающего поведение денежных властей. С этой целью строится модель, представляющая функцию реакции Центрального банка на отклонение фактической динамики различных целевых переменных от их желаемых значений ("правило денежно-кредитной политики"). Модель затем оценивается с использованием различных методов (GMM, OLS и TSLS). Одна из модификаций представляет собой систему одновременных уравнений, описывающую динамику интервенций на валютном рынке и операций по стерилизации избыточной ликвидности, осуществляемых Банком России. [c.2]

Наконец, когда мы вставили в уравнение переменную, отражающую отклонение роста реального выпуска базовых секторов экономики от трендового значения, мы смогли получить уравнение, сочетающее как адекватную интерпретацию, так и формальное наличие всех признаков состоятельности оценок. В результате итерационной процедуры, когда из всего множества инструментов нами был выбраны показатели, удовлетворяющие условиям отсутствия автокорреляции остатков и ошибок спецификации, а также обладающие свойством слабой экзогенности, мы получили правило денежно-кредитной политики, где инструмент денежной базы реагирует на отклонения инфляции, выпуска базовых секторов экономики и среднемесячного реального обменного курса от своих целевых значений в тот же месяц (см. табл. П10 Приложения). Это правило по сути своей является forward-looking, поскольку при принятии решений о значении своей инструментальной переменной Банк России еще не имеет возможности наблюдать состояние экономики по результатам текущего месяца. Дальнейшие попытки увеличить горизонт планирования при том же наборе инструментов позволили нам получить еще одну адекватную по интерпретации модель, обладающую необходимыми статистическими качествами (см. табл. П2 Приложения). В этом уравнении ориентиры по отклонению инфляции и реального обменного курса от своих целевых значений сдвинуты еще на три месяца вперед, что дает основания полагать, что Банк России в своем поведении опирается на довольно малый горизонт прогнозирования будущей ситуации, не превышающий одного квартала. При этом некоторые модели инфляции, построенные для пост-кризисного периода российской экономики (см, например, Воронина, Вдовиченко, 2001), определенно показывают, что рост денежного предложения имеет отражение в инфляционных процессах вплоть до 10 месяцев перспективы. Таким образом, одной из рекомендаций, отнесенных к денежно-кредитной политике Банка России по результатам проекта, может являться предложение о расширении горизонта планирования при принятии решений. [c.36]

Интервенции и операции по стерилизации. На третьем этапе нашего исследования мы построили правило денежно-кредитной политики в виде системы двух одновременных уравнений, первое из которых описывает реакцию на состояние экономики такого инструмента ЦБ, как операции на открытом валютном рынке, или интервенций, тогда как второе уравнение стремится оценить процесс стерилизации избыточного роста денежной массы. Таким образом, мы определили две функции реакции, соответствующие вышеуказанным инструментам Банка России. Традиционным способом оценки системы одновременных уравнений на небольших выборках является двушаговый метод наименьших квадратов (TSLS), который также предполагает использование инструментальных переменных. [c.39]

Для оценки этой системы правила денежно-кредитной политики методом TSLS использовался в точности тот же набор инструментов, что и для модели, оцененной GMM (табл. П1.). [c.50]

В настоящее время новая кейнсианская кривая Филлипса активно используется в эмпирических исследованиях, особенно в области денежно-кредитной политики. Однако окончательное подтверждение верности новой кейнсианской гипотезы все еще не получено. При использовании новой кейнсианской кривой исследователь сталкивается с рядом трудностей, связанных в основном с оценкой гэпа ВВП. Нередко его оценка является статистически незначимой или неверной, с отрицательным знаком. Чтобы справиться с возникающими трудностями, модель, как правило, модифицируется в нее включают инфляционную инерцию (лаггированную инфляцию) и альтернативные показатели реальной экономической активности. Реальные предельные издержки невозможно оценить опытным путем, что способствует непрекращающейся дискуссии об адекватном индикаторе циклического инфляционного давления — гэпе ВВП против издержек оплаты труда. Гэп ВВП критически зависит от спецификации своего уравнения, он также имеет множество проблем с ошибками измерения и не изменяется пропорционально реальным предельным издержкам. С другой стороны, совокупные предельные издержки значительно отличаются от индивидуальных, вследствие чего расходы на [c.168]

Смотреть страницы где упоминается термин ОЦЕНКА ПРАВИЛА ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

: [c.30] [c.68] [c.210] [c.7] [c.20]Смотреть главы в:

Правила денежно-кредитной политики банка России -> ОЦЕНКА ПРАВИЛА ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ