Многие предпочитают стохастики более общепризнанному RSI из-за того, что RSI учитывает лишь цены закрытия, а стохастики используют все исходные данные. Кроме того, стохастики изменяются быстрее RSI и дают больше сигналов, и, как считают некоторые аналитики, эти сигналы более опережающие, чем сигналы RSI. Но необходимо помнить, что все равно основным по силе и опережению сигналом является дивергенция. А дивергенция при использовании RSI работает ничуть не хуже дивергенции у стохастиков. Обратите внимание, как хорошо показывают ее для дневного швейцарского франка в мае Момент и RSI (см. рис. 7—6 я 7—8), а у стохастиков практически ничего не видно. Однако внутри области консолидации (июнь—июль) шустрые стохастики лучше показывают развороты, чем Момент или RSI. [c.159]

Стохастика дает три типа сигналов, расположенных по мере убывания важности дивергенция, уровень линий стохастики, направление линий стохастики (рис. 30). [c.94]

Наиболее сильный сигнал к покупке или продаже стохастика дает при дивергенции между нею и ценами. [c.94]

Дивергенция "быков" возникает тогда, когда цены падают до нового минимума, а стохастика устанавливается в менее глубоком минимуме, чем в прошлый спад цен. Это говорит о том, что "медведи" теряют силу и цены падают по инерции, Когда стохастика двигается вверх из второго минимума, подается сильный сигнал о покупке закупайте, расположив предохранительную остановку ниже последнего минимума. Сигнал самый сильный тогда, когда первый минимум низке справочной линии, а второй выше нее. [c.94]

Когда линии стохастики проходят над или под справочными линиями, они помогают определить области максимума или минимума цен. Эти сигналы работают хорошо во время коридора цен, но преждевременно во время образования нового тренда (см. начало сентября). Стохастика дает самый сильный сигнал при дивергенции с ценами. В начале октября была дивергенция "медведей", непосредственно перед резким падением цен. [c.94]

Дивергенция "медведей" возникает тогда, когда цены достигают нового максимума, а стохастика останавливается в менее высоком максимуме, чем при предыдущем подъеме цен. Это говорит о том, что "быки " слабеют, а цены растут по инерции. Как только стохастика тронется вниз от второго максимума, поступает сигнал продавайте, поместив предохранительную остановку выше последнего максимума цен. Самый сильный сигнал о продаже тогда, когда первый максимум расположен над справочной линией, а второй низке нее. [c.94]

Дивергенция "медведей" возникает тогда, когда цены достигают нового максимума, а стохастика останавливается в менее высоком максимуме, чем при предыдущем подъеме цен. Это говорит о том, что "быки" слабеют, а цены растут по [c.117]

Как видите, до тех пор пока акции находились в тренде, Стохастик практически не покидал зону перекупленности. Первый сигнал к окончанию тренда появился, когда цены нарисовали максимум ниже предыдущего (вблизи точки А), а на графике Стохастика такового максимума не обнаружилось. Эта медвежья дивергенция ясно указала на близость окончания тренда. Более того, график %К вышел в этот момент из зоны перекупленности и впоследствии не смог вернуться обратно (точка А). В этой же точке произошел и пробой вниз линии поддержки тренда, показанной наклонной линией. Спуск Стохастика к нейтральным значениям подтвердил окончание тренда и смену фазы рынка по этой бумаге. [c.280]

Подтверждение пересечением ( V) служит значительной поддержкой стандартному анализу конвергенции/дивергенции цены. Данный метод работает параллельно с импульсным циклом и подтверждает новые тенденции. Многочисленные конвергенции усиливают шансы продолжения тенденции. Если, например, стохастики резко отскакивают от дна, постарайтесь найти подтверждение увиденному с помощью трендовых линий и прорывов ценовых моделей. Или же, когда средние скользящие (МА) расходятся, [c.236]

Для прогнозирования будущего движения цены применяйте и анализ ценовых моделей, и технические индикаторы. Однако индикаторы должны служить поддержкой модели, но не наоборот. Графические модели контролируют соотношение доходность/ риск так же успешно, как и определяют ценовые цели, и идентифицируют оптимальные точки выхода из позиции. Пользуйтесь индикаторами для выявления скрытых дивергенций и надвигающихся разворотов. К примеру, не покупайте акции при скоплении участников рынка на пробитии ценового уровня, когда стохастики резко разворачиваются из состояния перекупленности. Или же остерегайтесь совершать короткие продажи в медвежьем рынке, когда RSI разворачивается вверх из состояния перепроданное . [c.288]

Третий способ состоит в поиске расхождений между экстремумами графика цен и графика Стохастика. Этот способ вполне аналогичен использованию расхождений других осцилляторов, например RSI или Момента, рассмотренных выше. При этом принято выделять медвежью дивергенцию, указывающую на близость максимума цен, и бычью дивергенцию, определяющую близость минимума цен на рынке. [c.288]

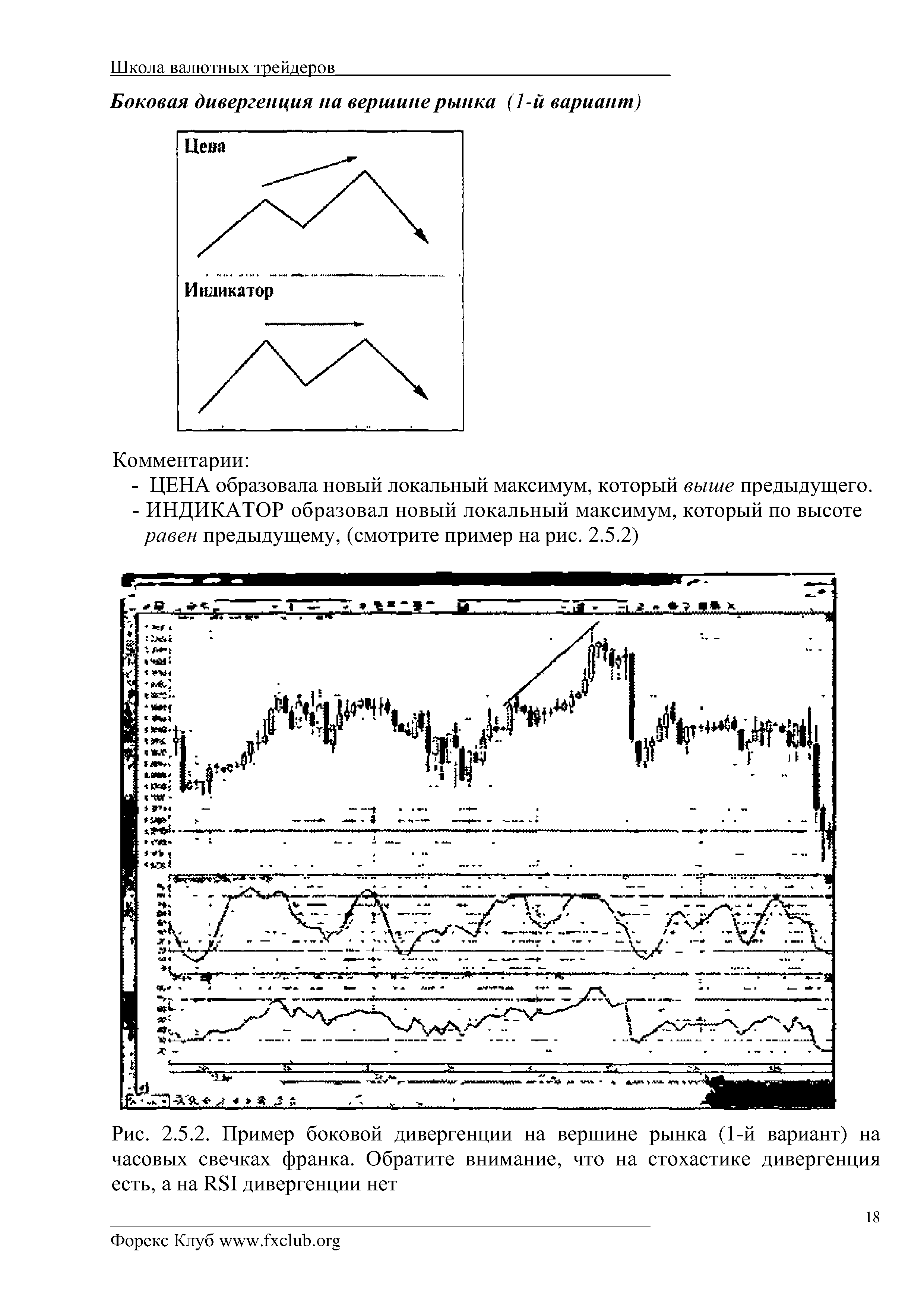

| Рис. 2.5.2. Пример боковой дивергенции на вершине рынка (1-й вариант) на часовых свечках франка. Обратите внимание, что на стохастике дивергенция есть, а на RSI дивергенции нет |  |

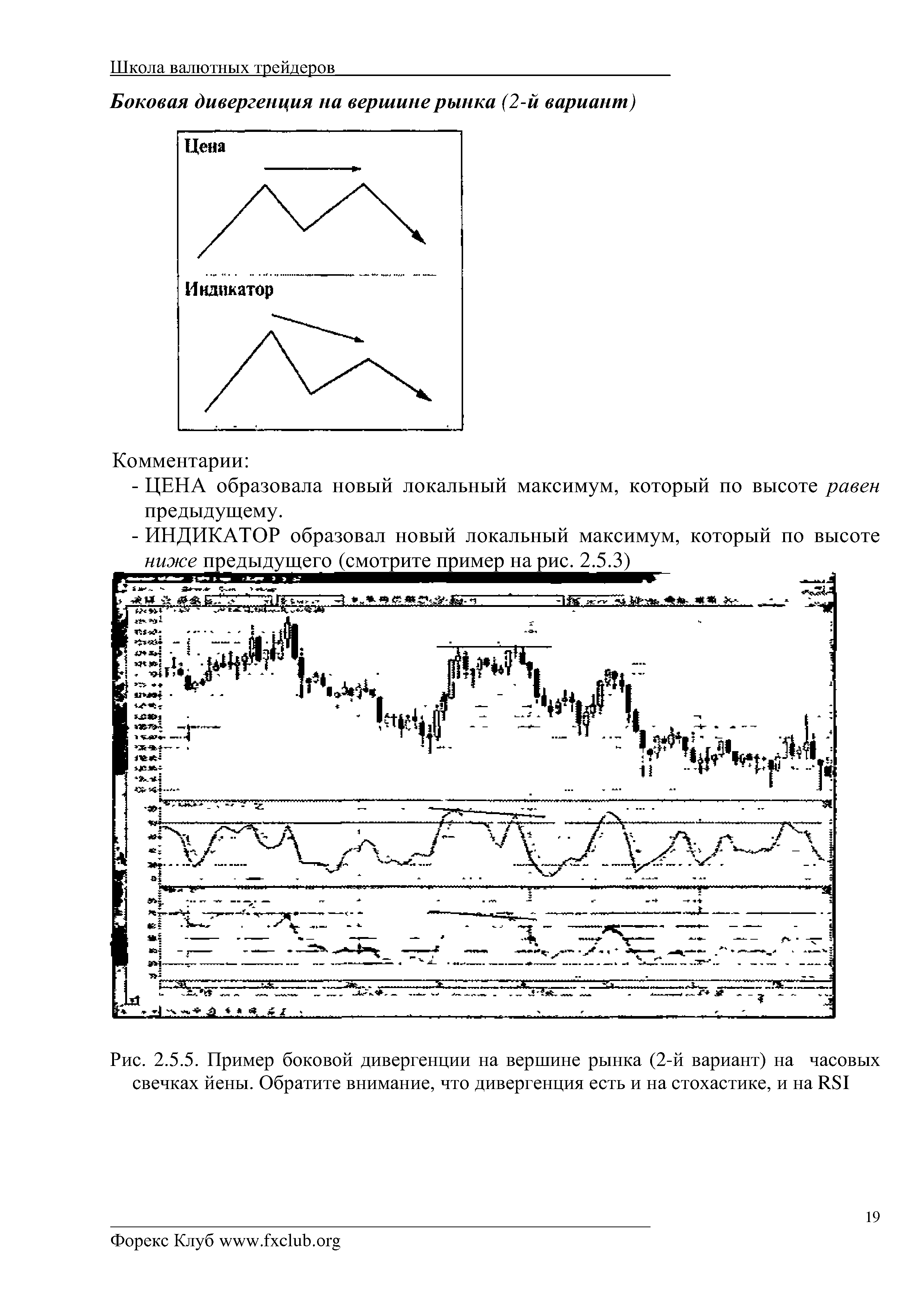

| Рис. 2.5.5. Пример боковой дивергенции на вершине рынка (2-й вариант) на часовых свечках йены. Обратите внимание, что дивергенция есть и на стохастике, и на RSI |  |

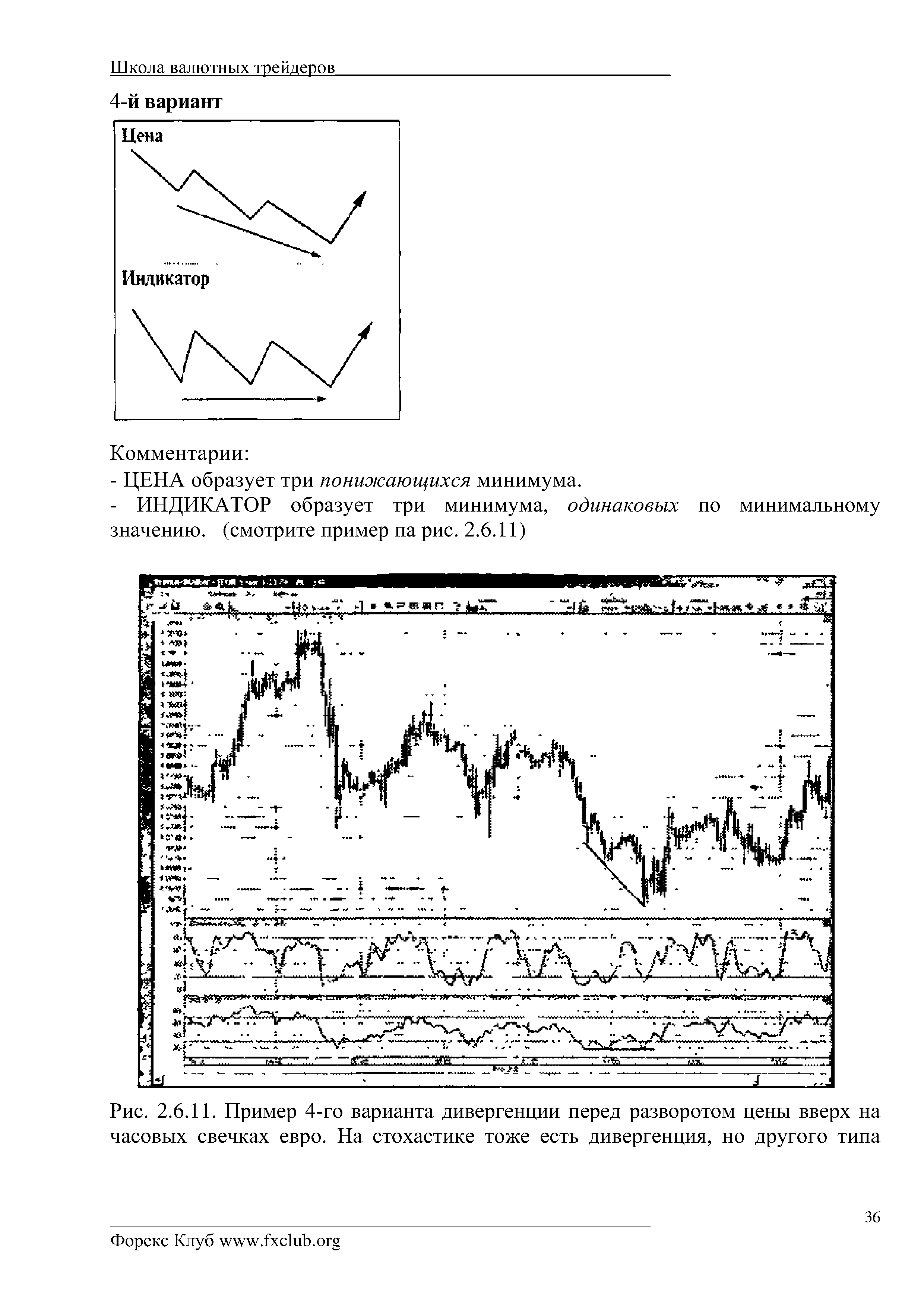

| Рис. 2.6.11. Пример 4-го варианта дивергенции перед разворотом цены вверх на часовых свечках евро. На стохастике тоже есть дивергенция, но другого типа |  |

Относительно стохастики можно выдвинуть аналогичное RSI предположение, что типичная длина дивергенции не превышает 15 часов или даже с высокой степенью точности (90%) расстояние между пиками не превышает половины суток (12 часов). Рассматривая графики зависимости дохода от продолжительности тренда (рис. 7.5 - 7.7) можно сказать, что типичная продолжительность тренда не превышает 36 часов, а те редкие отклонения в длительности обусловлены открытием позиции в пятницу и переносом ее до понедельника следующей недели. [c.168]

Сигнал к продаже возникает тогда, когда цепы достигают верха диапазона, а технический индикатор, такой, как стохастика или MA D - гистограмма, дает менее высокий максимум и образует дивергенцию "sмедведей". Это означает, что "быки" ослабли в момент завышения цен. [c.144]

Рассмотренная выше (см.раздел 1.4.1.2) конвергенция — дивергенция скользящей средней (MA D) является, по определению, осциллятором и к ней применимы все те приемы анализа, которые были рассмотрены для стохастика и индекса относительной силы. В этом я предлагаю убедиться читателю самостоятельно. [c.64]

До конца сентября 1998 г. наблюдался монотонный рост курса GBP/USD цены ходили внутри канала, направленного круто вверх кривая скользящей средней с периодом 34 находится внизу, над ней располагается кривая тА(13), а еще выше — тА(5). Тангенсы угла наклона к оси времени для всех трех кривых были примерно одинаковы и равнялись 1 (то есть их угол наклона составляет 45 градусов). Конвергенция — дивергенция скользящих средних находилась в положительной области и показывала сигнал бычьего схождения, а скользящая средняя MA D уверенно смотрела вверх. Сентябрьские сигналы стохастика также подтверждают доминанту быков на рынке каждые последующие максимум и минимум выше предыдущих, а его скользящая средняя находится под кривой Ssto h (на бычьем тренде), однако его последний пик находится в зоне перекупленности (численное значение равно 89), что говорит о возможном скором откате курса сигналы индекса относительной силы также говорят о силе быков (каждый последующий максимум выше предьщущего, его скользящая средняя находится под кривой RSI), однако к концу сентября численное значение RSI=66 (это область умеренной перекупленности), что также свидетельствует о возможной скорой коррекции курса. После 25.09.98.Г. (см. рисунок 82) курс пытается пробить сильный уровень сопротивления 1.7180. Как впоследствии выяснилось, что этот уровень оказался непреодолимой преградой и после нескольких таких попыток курс GBP/ USD развернулся и уверенно пошел вниз. [c.187]

Индикатор используется в виде двух линий либо %К и %D (быстрый стохастик), либо %D и Slow%D (медленный стохастик). Для исследования фон-доного рынка обычно используют быстрый стохастик, а для рынка FX чаще используют медленный стохастик этот рынок более динамичный, и слишком чувствительный быстрый стохастик дает много ложных сигналов. Методы анализа - как и у всех осцилляторов- достижение максимумов/минимумов, дивергенции, пересечение двух линий осциллятора Замечено, что пересечение линий лучше работает на больших временных периодах (день, неделя). [c.179]

Если брать представленные читателю выше индикаторы RSI и стохастик, то у начинающего игрока имеется три варианта применения. Это игра по признакам перевыкуплен-ности/перераспроданности (для RSI и стохастика), по дивергенции (только для RSI) и по линиям поддержки/сопротивления на графике индекса (только для RSI). [c.255]

После того как коррекция в точке D прекратилась, цены выросли еще на 60%, а общий рост от минимальных значений октября составил 270% Обратите внимание на драматическое увеличение скорости движения перед окончанием восходящего тренда. Такие ситуации, называемые истерией покупательского спроса , как правило, и являются завершением фазы длительного роста. Дальнейшее падение от точки Е к локальному максимуму F и образование медвежьей дивергенции индикатора MA D с максимумами цены, а также выход Стохастика %D из зоны перекупленности — вот та совокупность сигналов, которая определила момент выхода после точки F. [c.501]

Смотреть страницы где упоминается термин Дивергенция стохастики

: [c.49] [c.51] [c.53] [c.55] [c.57] [c.58] [c.60] [c.61] [c.65] [c.168] [c.201] [c.255]Смотреть главы в:

Создание и оптимизация торговых систем в metastock -> Дивергенция стохастики