Для определения пропускной способности ПС в постановке задачи учитывались объективные свойства производственных систем динамика, стохастика и неопределенность. В нашем подходе предусматривается сочетание пространственной и временной организации ПС. Решение поставленной задачи с помощью динамического (имитационного) моделирования, где в модели системы задается вероятностная логика функционирования ПС, законы распределения надежности отдельных элементов (основанные на статистической информации фактической надежности), наработки на отказ, время простоя по причине отказа, имитируется процесс эксплуатации, - позволило сделать следующие выводы. [c.191]

В рассмотренной постановке вся стохастика была сведена к стохастичности поставки ресурсов. Аналогичным образом может быть учтена и стохастичность расходных и затратных коэффициентов. При этом можно определить не только надежность выполнения плана по выпуску продукции, но и надежность затратной характеристики [c.37]

Стохастики рассчитываются в процентах по формулам %К= [( L -L9)/(H9 -Щ] 100, [c.59]

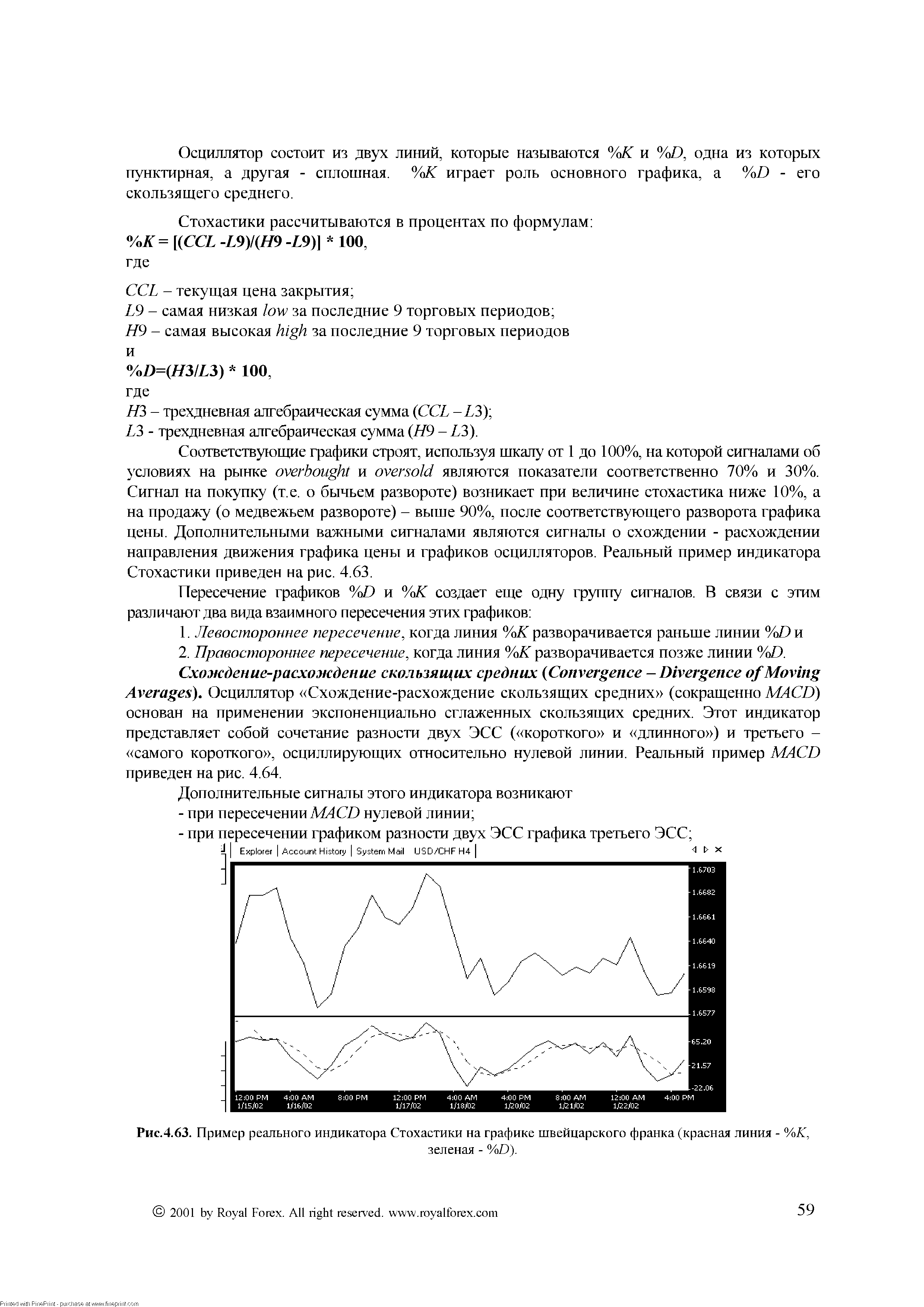

| Рис.4.63. Пример реального индикатора Стохастики на графике швейцарского франка (красная линия - %К, |  |

Стохастики рассчитываются в процентах по формулам [c.92]

Индикатор %R Ларри Уильямса является вариантом стохастического осциллятора. Он представляет собой измененную формулу для расчета стохастика %К для периода 10 дней. График %R Ларри Уильямса строится со шкалой от 0 до 100%. Бычьим разворотным сигналом (на продажу) считается достижение индикатором уровня 80%, а медвежьим (на покупку) - падение до 20%. Интерпретация показаний аналогична интерпретации стохастиков (см. рисунок 5.45.). [c.97]

Изучая стохастики или любой другой индикатор, всегда начинайте процесс со следующего. Возьмите график любой акции или индекса, на котором нет других линий или индикаторов. Примените к этому графику медленный стохастик, выбрав те или иные временные рамки (например, 8,13 или 20 баров или дней). Как эта линия коррелирует с ценами, которые вы видите на своем графике Определите, повышается или понижается линия стохастика в тандеме с рынком или он слишком быстрый или слишком медленный А теперь скорректируйте вводные данные и параметры стохастика и посмотрите, как он коррелирует с поведением рынка. [c.98]

Ваша цель — найти такие параметры стохастика, которые можно использовать в соединении с вашими другими индикаторами. Например, вы можете прийти к выводу, что 20-дневный медленный стохастик близко следует за рынком. Далее вы можете увидеть, что стохастик близко коррелирует с пиком тренда непосредственно перед тем, как происходит резкий обрыв. [c.99]

А теперь применим нашу скользящую среднюю, достигающую максимума на уровне 1387 и затем снижающуюся по мере распродажи рынка. И, наконец, мы добавляем 20-дневный медленный стохастик, отстающий от двух других индикаторов, но подтверждающий продажу на день позже на уровне 1371. [c.99]

Как можно использовать эту информацию В зависимости от вашей структуры времени и уровня опыта, можно было бы открыть короткую позицию для внутридневной торговли на 1395, основываясь на линиях тренда, или подождать подтверждения от второго индикатора, когда скользящая средняя повернула вниз на 1387. Или вы могли бы решить придерживаться более долгосрочного подхода и подождать, пока стохастик укажет на продажу (потому что другие индикаторы уже переключились на продажу), открыв короткую позицию на 1371 для сделки, которая продлится несколько дней. [c.99]

Порой мы так изменяем наши выражения, что отделяем различные части тела и одушевляем их. Скажем, мы можем сказать "Моя голова страдает от боли", вместо того, чтобы выразиться более правильно "Я испытываю головную боль". Или что стоит такая фраза "Мое горло чувствует боль". Похожие утверждения в торговле -тонкий путь уйти от ответственности. Например "Мой брокер посоветовал идти в длинную позицию, а я знал, что это неправильно". Или "Стохастик показывал, что надо покупать, а это вновь оказалось ошибкой". Все это - типичные пути ухода от ответственности и четкости. [c.156]

ПОЖАЛУЙСТА, ВСТАНЬТЕ ПРАВИЛЬНЫЙ СТОХАСТИК [c.49]

К, Быстрый (Сырой) Стохастик [c.50]

D (Быстрого Стохастика) = 3 периодная MAV от %К (Быстрого Стохастика) [c.50]

МЕДЛЕННЫЕ (ПРЕДПОЧТИТЕЛЬНЫЕ) СТОХАСТИКИ [c.51]

К (Медленного Стохастика) — %D (Быстрого Стохастика)) [c.51]

Стохастики (Sto hasti s). Стохастики генерируют торговые сигналы до появления таковых на графике цены. Основой для них является наблюдение, согласно которому при подъеме рынка, цены закрытия стремятся к самым высоким (high) ценам за торговый период, а при падении рынка - к самым низким (low). [c.58]

Соответствующие графики строят, используя шкалу от 1 до 100%, на которой сигналами об условиях на рынке overbought и oversold являются показатели соответственно 70% и 30%. Сигнал на покупку (т.е. о бычьем развороте) возникает при величине стохастика ниже 10%, а на продажу (о медвежьем развороте) - выше 90%, после соответствующего разворота графика цены. Дополнительными важными сигналами являются сигналы о схождении - расхождении направления движения графика цены и графиков осцилляторов. Реальный пример индикатора Стохастики приведен на рис. 4.63. [c.59]

Средняя часть книги углубляется в модели, которые определяют рыночные повороты, циклы, и проектировки. Мой друг и наставник, Том ДеМарк, описывает два революционных осциллятора, которые переопределяют концепцию параметров перекупленности и перепроданности. Читатели убедятся в бесполезности старых фаворитов, типа, Индекса Относительной Силы и стохастиков. За Томом следует одно из самых больших имен в работе с циклами, Питер Элиадес, который ловко объясняет концепцию и использует определение рыночного цикла, чтобы помогать предсказывать синхронизацию, ценовое движение, и точки проектировки. Этот раздел книги заканчивается работой Стива Позера, одного из немногих людей, кого я знаю, кто может фактически делать деньги, используя анализ волн Эллиотта в реальном времени. Эта методология всегда была тайной для меня, поскольку я редко находил кого-то, кто знал, на какой волне рынок находится, в то время как он там находился. Стив имеет очень хорошее понимание концепции, большую практику и написал потрясающую главу и для новичков, и для долговременных волновых серферов. [c.20]

Почти каждый тип традиционного осциллятора, таких как стохастик, RSI или осциллятор скользящей средней, могут быть использованы для индикации нового моментального максимума или минимума. Простой индикатор "скорости изменения" (rate of hange) также работает исключительно хорошо. [c.47]

Стохастики стохастический осциллятор (Sto hasti Os illator) сравнивает цену закрытия с диапазоном цен данного периода времени. В основе индикатора лежит идея, что во время восходящего тренда закрытия стремятся располагаться около максимума, а во время нисходящего тренда закрытия — около минимума. Стохастический осциллятор наносится на график со значениями от 0 до 100 для определенного периода времени. Осциллятор отображается как две линии линия "%К" основана на максимуме, минимуме и закрытии. "%D" — это скользящая средняя линии "%К". Как правило, значение стохастика 80 или выше считается "сильным" и указывает, что цена закрывается около максимума. Значения ниже 20 также "сильные" и указывают, что цена закрывается около минимума. [c.43]

Стохастик — технический индикатор — сравнивает цену закрытия акции с ее ценой в течение определенного периода времени. Дело в том, что, когда акция повышается, она имеет тенденцию закрываться около максимума, тогда как падающая акция — около своего минимума. (Существует множество книг и вебсайтов, подробно описывающих различные виды стохастиков и их применения.) Для наших целей будем использовать один вид стохастика, известный как "медленный стохастик". Большинство программ построения графиков дает возможность выбора из меню индикаторов, включая медленный стохастик. Проверьте его параметры по умолчанию. Вам нужно подрегулировать эти настройки, чтобы выбрать различные периоды, например, 20-баровый (или 20-дневный), 13-баровый (или 13-дневный) или 8-баровый (8-дневный). Как и при работе со скользящими средними, вы ищете временной период, наилучшим образом подходящий вводным параметрам вашей временной торговли и чаще других подтверждающий ваши торговые сигналы. [c.98]

Sto hasti Os illator Стохастический осциллятор. Технический индикатор разработан Джорджем Лэйном. Сравнивает цену закрытия ценной бумаги с ее диапазоном цен за данный период времени. Идея стохастического осциллятора в том, что, когда акция повышается, она стремится закрываться около максимума этого периода времени, а когда понижается, она стремится закрываться около минимума. Стохастики наносятся на график со значениями в пределах от 0 до 100 за определенный период времени. Как и у скользящих средних, чувствительность их увеличивается при более коротких промежутках времени. Как правило, значения более 80 считаются сильными и указывают, что цена закрывается около максимума. Значения ниже 20 указывают, что цена закрывается около своего минимума. Алгоритм расчета стохастического осциллятора можно изменить, получив тем самым медленный стохастик, частично сглаживающий волатильность индикатора. Многие технические аналитики полагают, что медленный стохастик дает более точные сигналы и проще в интерпретации. [c.239]

В начале 1980-х годов на рынок пришли системы "черные ящики", стоимостью по 3000 долларов, стохастики, RSI, индексы настроения рынка и так далее. Затем Trade Station и другие разработчики подобных программ предложили интересный проект для новых трейдеров, создав автоматическую систему, которая обеспечивает возможность проведения тестов на исторических данных и построения кривой, показывающей результаты таких исследований. Механические системы воспринялись с воодушевлением они были популярны, но невыгодны. Вскоре появился "Рыночный Профиль"1. Он поймал в ловушку тысячи высокоинтеллектуальных трейдеров, приведя их к денежным потерям. Трейдеры потерпели неудачу потому, что "Рыночный Профиль" использует параметрическую статистику, основанную на предположении о случайности рынка. [c.108]

Рискуя, что ваши глаза остекленеют от скуки или в мозгу от напряжения закупорятся сосуды, я собираюсь отступить немного в сторону и обсудить серьезные проблемы трейдеров при попытках использовать торговые инструменты. Стохастик и, в меньшей степени, MA D дают нам прекрасную основу для этого обсуждения. Сначала рассмотрим стохастик. [c.48]

Создатель стохастиков Джордж Лэйн1 заметил, что цена закрытия в пределах диапазона бара имела значение, сходное с будущим поведением цены. После значительных [c.48]

Покупая графический пакет, от Trade-Em-Qui k Software In ., мы можем быть уверены, что в нем уже есть "Настоящий Стохастик" в качестве одного из встроенных индикаторов. Отлично, мы счастливы, так как это - тот индикатор, о котором читали и хотим использовать. Однако какой же из стохастиков "Настоящий Стохастик" Если мы не будем знать достаточно, чтобы задать вопросы по существу некоторым информированным и ответственным продавцам, то сложно даже представить, что мы получим в действительности Итак, давайте поговорим о стохастиках, а также разберемся в программном обеспечении и в том, как оно разрабатывается. [c.49]

СТОХАСТИК ЛЭЙНА (СЫРОЙ СТОХАСТИК) [c.49]

Что касается меня, то я считаю, что все стохастики можно законно называть Стохас-тиками Лэйна - все они обязаны своим происхождением Джорджу Лэйну. Стохастики, которые мы здесь обсудим, имеют две линии быстро движущаяся линия %К и медленно движущаяся линия %D. Похоже, есть некоторое сходство между различными стохастическими формулами для %К Быстрого стохастика, иногда называемого Сырым стохастиком, поэтому мы начнем с него. Я приведу здесь его уравнение. [c.49]

Именно при вычислении медленной линии %D возникает большое количество проблем. Медленная линия %D - это сглаженная версия быстрой линии. Однако существуют различные пути сглаживания. Например, можно использовать разное число периодов как в пятипериодной скользящей средней или десятипериодной скользящей средней. Также допустимо применять различные типы скользящих средних, например, использовать простую или экспоненциальную скользящую среднюю. Поскольку имеется множество способов для сглаживания линии, существует и вариативность стохастиков. [c.50]

Если для получения %К воспользоваться формулой на Рисунке 5-1, выровняв ее с помощью трехпериодной модифицированной скользящей средней (MAV), мы получим линию быстрого стохастика %D. В своей статье о стохастиках Джордж Лэйн использовал пример, взятый из TQ20/20 , который давал именно этот тип сглаживания %К для создания линии %D. Тот же самый тип сглаживания для создания Медленного стохастика, запрограммированный в TQ, показан на Рисунке 5-3. [c.50]

Медленные (предпочтительные) стохастики получаются из Быстрых стохастиков. Если мы возьмем линию %D, рассчитанную как показано выше, переименуем ее в %К, а затем сгладим, используя трехпериодную Модифицированную скользящую среднюю, то получим новую Медленную линию, являющуюся %D Медленного стохастика. Эти две линии образуют индикатор, называемый Медленным Стохастиком, созданный сглаживанием Модифицированной скользящей средней. Это - стохастик, который я использую ("Предпочтительный"). [c.51]