Рыночный профиль товарной пинии [c.511]

Большинство компаний производит и продает более чем один вид товара. Товар-микс классифицируется по широте, длине, глубине и согласованности. Эти четыре измерения — основные инструменты развития рыночной стратегии компании и основа принятия решений относительно товарных линий. Анализ товарной линии предполагает рассмотрение объема продаж и рентабельности продукции, а также ее рыночного профиля. [c.537]

Глава 5. Рыночный профиль и понимание языка рынка [c.102]

Рыночный профиль использует (как показывает Рис. 55) альтернативное [c.104]

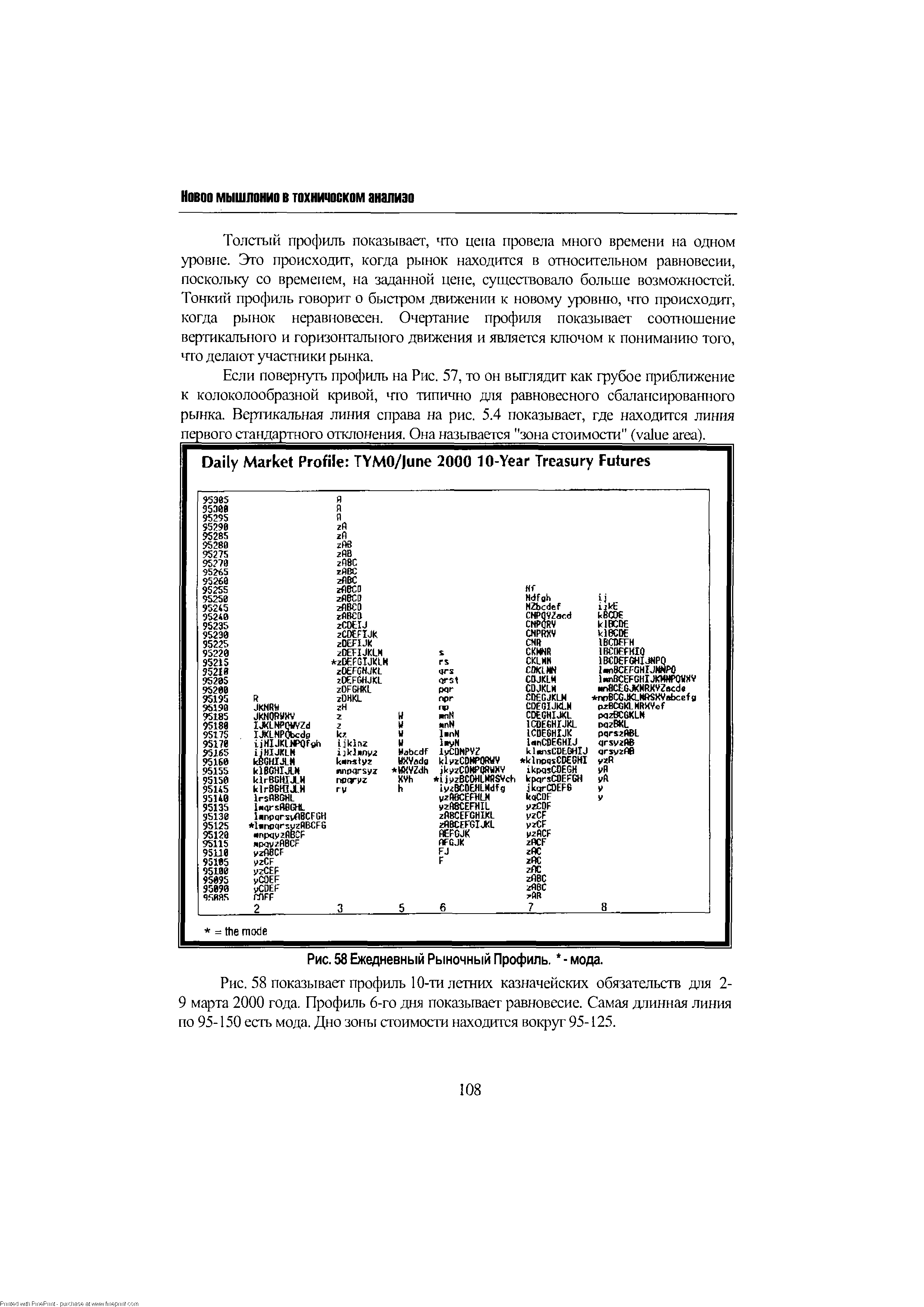

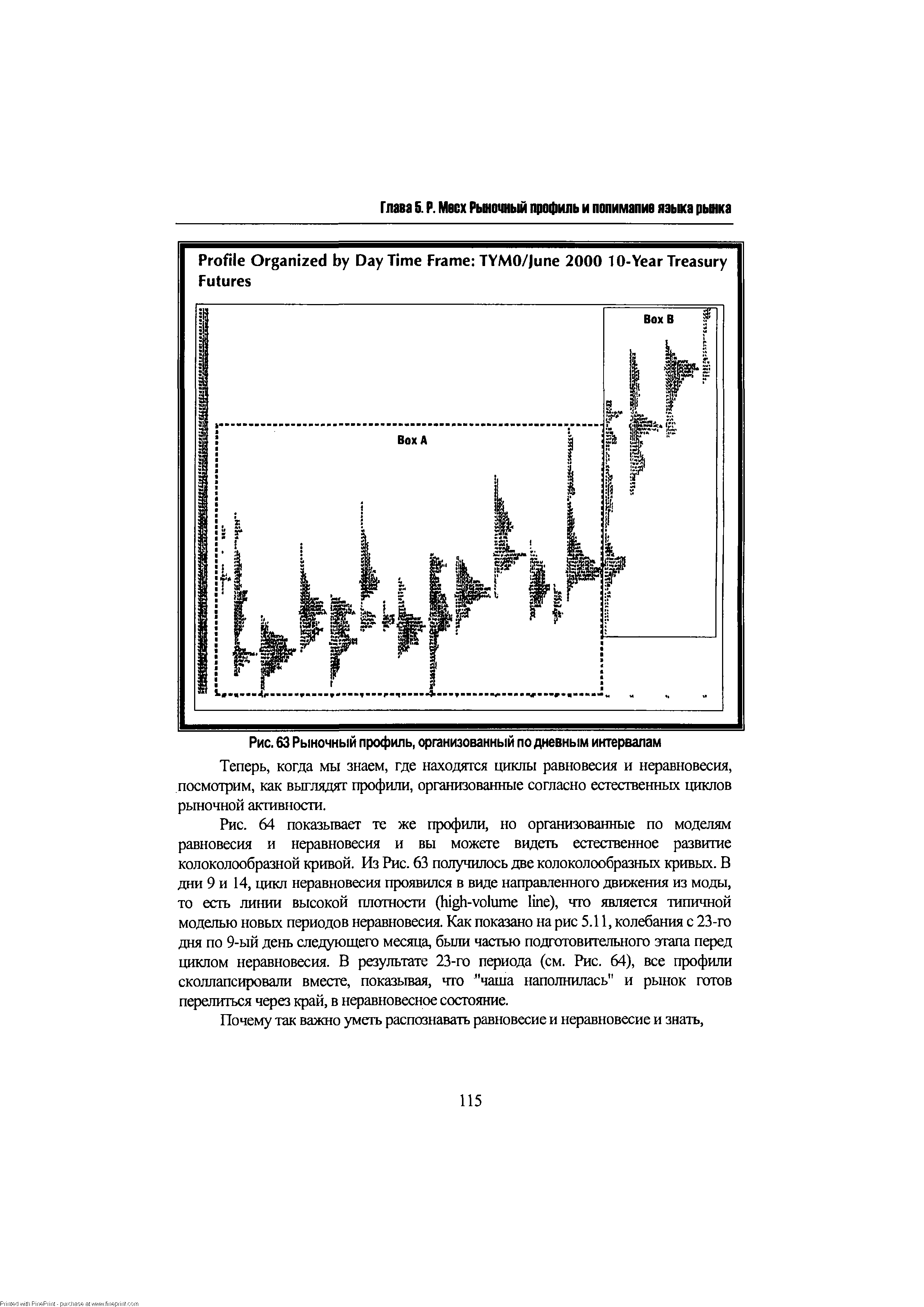

Рыночный профиль измеряет горизонтальное движение рынка через его вертикальное движение. Назовем это "равновесие" через "неравновесие". Это соотношение является фундаментальным организующим принципом на рынке. В зависимости от того, в какой части цикла равновесия/неравновесия находится рынок, может меняться торговый стиль трейдера в целом. Рыночный профиль может определить и когда рынок собирается сдвинуться от равновесия к неравновесию, и насколько большим это движение может быть. Но сначала давайте определим несколько основных концепций. Итак, двумя базовыми концепциями рыночного профиля являются [c.105]

На рынке, изучаемой характеристикой является цена, и каждая транзакция купли или продажу имеет цену. Равновесный рынок, изображенный на графике с помощью рыночного профиля имеет тенденцию сформировать колоколообразную кривую, повернутую на 90 градусов в силу ориентации диаграммы. [c.107]

Теперь посмотрим, как рыночный профиль представляет информацию. Вместо изображения каждого получасового сегмента в виде бара (bar), каждый такой сегмент обозначается своей буквой, а затем располагается специальным образом. Предположим В представляет первую половину часа. Рис. 57 показывает, как 30-минутная столбцовая диаграмма может быть преобразована в рыночный профиль, показанный справа от нее. [c.107]

| Рис. 58 Ежедневный Рыночный Профиль. - мода. |  |

Торговая стратегия на основе нормальной структуры рыночного профиля состоит в продаже в районе вершины начального диапазона с целью достичь дна этого диапазона. На Рис. 59 вы можете видеть, что экстремально широкие периоды у и z не допустили какого-либо дополнительного расширения диапазона в течение 5-го дня. Трейдеры могли продавать в течение z периода. В действительности, эффект широкого начального балансового диапазона 5-дня сохранился и в следующие две торговых сессии (7-го и 8-го), поскольку рынок продолжал в эти дни торговаться внутри того же торгового диапазона, что и в день 5. [c.110]

Это всего лишь пример типовой классификации торговых дней, но она позволяет вам работать с фундаментальным организующим принципом равновесия и неравновесия (или баланса и дисбаланса). Несмотря на полезность большого количества рыночной информации, показываемой на этих диаграммах, их классификация по различным типам дней достаточно произвольна. По мере привлечения большего числа трейдеров разного типа и расширения торговых часов, рыночный профиль отразил возросшую волатильность и расширившийся торговый диапазон. Кроме этого, начало и конец цикла равновесия и неравновесия выдвинулись за границы отдельного рабочего дня. [c.114]

Посмотрим, как график IBM будет выглядеть в формате рыночного профиля. Мы организовали данные из Рис. 78 в несколько профилей на Рис. 79 точки А-С теперь скомбинированы в один профиль и внизу амплитуды шага 1 можно видеть очертания Ь, а также D-профиль или законченную колоколообразную кривую (Ь-профили являются законченными колоколообразными кривыми только на меньших временных интервалах). Как только модель b-профиля была завершена, новый шаг 1 начался из области высокого объема (моды) и поднялся обратно к началу падения, что инициировало процесс формирования большей колоколообразной кривой вне всей торговой амплитуды. [c.126]

Краткое изложение принципов Рыночного Профиля [c.136]

Основные принципы, лежащие в основе Рыночного Профиля включают в [c.136]

Здесь имеется в виду не объем сделок (количество акций) на рынке, а объем, или лучше сказать, плотность символов в строках на диаграмме Рыночного Профиля (прим. перев.) [c.136]

Многие методы проведения анализа рынка оборачиваются бедствием, в результате того, что сначала изучается карта. Например, "Рыночный Профиль" был любим в мире торговли во второй половине 1980-х годов. Тысячи трейдеров думали, что это должно быть удача, потому что им представился рынок, как территория, где действительно выгодней и легче торговать. Эффект оказался прямо противоположным. [c.164]

Я сам, наряду с другими, потерял довольно много денег, используя эту карту. Проблема заключается в том, что "Рыночный Профиль" основан на параметрической (линейной) статистике, а в частности, концепции кривой нормального распределения. Нормальное распределение и принципы применения стандартного отклонения просто несоответствующим образом объясняют поведения естественных систем или рынков. Мы, буквальным образом, "теряемся" на рынке. [c.164]

СВЕЧИ И РЫНОЧНЫЙ ПРОФИЛЬ [c.258]

Концепция рыночного профиля основана, в частности, на следующих положениях [c.258]

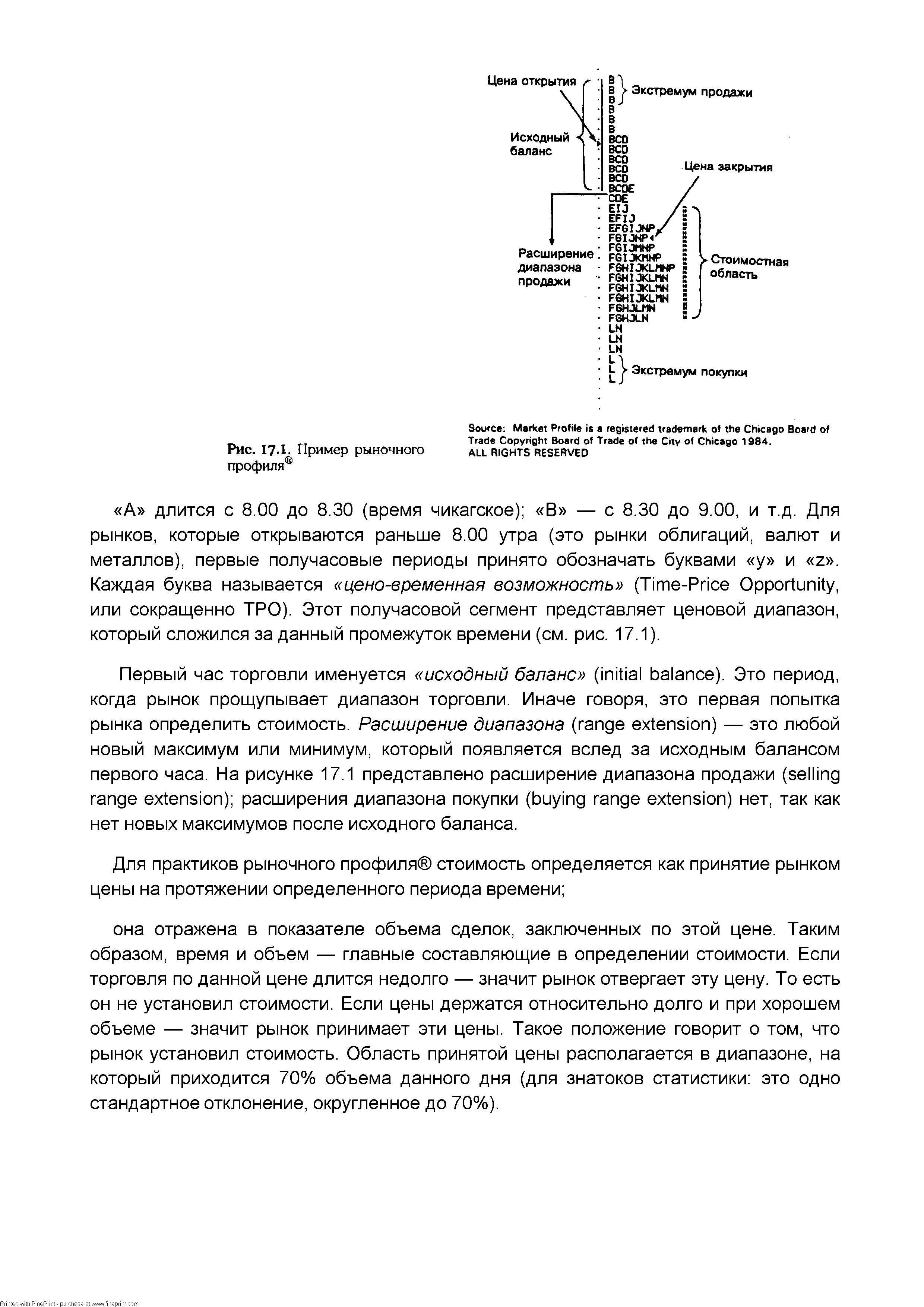

Рыночный профиль подразделяет движение цен за день на получасовые периоды, обозначаемые соответствующими буквами. Так, период [c.258]

| Рис. 17-1. Пример рыночного профиля |  |

Движение рынка относительно предыдущей стоимостной области также содержит в себе важные сведения. Пользователи рыночного профиля следят за тем, является ли покупка или продажа инициирующей или реагирующей. Это определяется по тому, где образуются экстремум и расширение диапазона данного дня по сравнению с стоимостной областью предыдущего дня. В частности, покупка, которая ведется ниже стоимостной области предыдущего дня, считается реагирующей, так как цены ниже стоимости и покупатели просто реагируют на заниженные в их восприятии цены. Эти покупатели рассчитывают на возврат цен к уровню стоимости. [c.260]

Потом мы переходим к трем последовательным главам по использованию различных типов технических диаграмм. Частый гость NB Кен Тауэр описывает, как скользящие средние значения могут определять рыночную динамику на диаграммах "крестики-нолики". Стив Нисон, авторитет в использовании японских свечей, объясняет, как комбинировать свечные диаграммы со стандартными техническими инструментами анализа, чтобы лучше определить параметры риска и доходности. В третьей, невероятно проницательной главе об использовании одной из моих любимых моделей, хотя и малоизвестной, Робин Месх, мастерица предсказания шагов американского рынка облигаций, описывает неотразимые аргументы использования инструмента Рыночного Профиля. [c.20]

Рыночный профиль (Market Profile) пытается привнести внутреннюю логику в контекст рынка. Это метод анализа, который начинается с понимания того факта, что сама по себе цена еще не несет информации участникам рынка, подобно словам, могущим не иметь смысла вне контекста или синтаксиса. В то время как объем -есть интегральная часть прямого выражения рынка, и понимание его даст вам понимание языка рынка. [c.102]

Рыночный профиль был разработан Пигером Стидлмайером (Peter Steidlmayer), замечательным и остроумным мыслителем. Он обнаружил естественное проявление рынка (объем) и представил его таким способом (колоколообразная кривая), чтобы можно было читать объективную информацию, генерируемую рынком. [c.102]

Этот процесс приводит к классификации различных очертаний рыночного профиля и обеспечивает, до некоторой степени, механический подход к чтению рынков. Более естественный подход к чтению рынка будет рассмотрен ниже. Тем не менее, измерение уровня изменения в течение дня является отличным стартом в практиковании чтения сдвигов между балансом и дисбалансом и выявлении торговых возможностей, генерируемых этими сдвигами. [c.109]

| Рис. 63 Рыночный профиль, организованный подневным интервалам |  |

Рыночный Профиль - это реляционная база данных, которая содержит двухразмерный рынок и постоянно сравнивает его горизонтальную и вертикальную активность. [c.136]

В начале 1980-х годов на рынок пришли системы "черные ящики", стоимостью по 3000 долларов, стохастики, RSI, индексы настроения рынка и так далее. Затем Trade Station и другие разработчики подобных программ предложили интересный проект для новых трейдеров, создав автоматическую систему, которая обеспечивает возможность проведения тестов на исторических данных и построения кривой, показывающей результаты таких исследований. Механические системы воспринялись с воодушевлением они были популярны, но невыгодны. Вскоре появился "Рыночный Профиль"1. Он поймал в ловушку тысячи высокоинтеллектуальных трейдеров, приведя их к денежным потерям. Трейдеры потерпели неудачу потому, что "Рыночный Профиль" использует параметрическую статистику, основанную на предположении о случайности рынка. [c.108]

Ценовой зонд (pri e probe) — нащупывание рынком границ стоимости. Реакция трейдеров и инвесторов на ценовое зондирование может нести в себе информацию о рынке, важную для пользователей рыночного профиля . На ценовое зондирование может последовать одна из двух реакций либо цены возвращаются в стоимостную область, либо стоимость перемещается к новому ценовому уровню. Утверждение новой цены в статусе стоимости подтвердят возросшие объем и период времени, в течение которого рынок держится на этом уровне. [c.260]