Во-вторых, при открытии фьючерсных позиций и их последующем закрытии разность цен покупки и продажи немедленно оказывается начисленной на счет/ списанной со счета участника торгов, после чего он не несет никаких обязательств по этим сделкам. [c.7]

В третьей части также три главы. Глава 11 посвящена биржевым сделкам и операциям с ценными бумагами. Материал этой, как, впрочем, и двух последующих глав, достаточно специфичен. Это уже не краткая экскурсия, а детальное описание предметной области. В главе 11 достаточно подробно рассмотрены следующие темы сделки с полным покрытием (в том числе сделки на рынке облигаций с накопленным купонным доходом), покупки с использованием кредитного рычага, короткие продажи. Здесь вы найдёте многочисленные задачи на доходность и убыточность биржевых операций с ценными бумагами, в том числе с ОФЗ, задачи на ведение счетов участников торгов и т.д. [c.6]

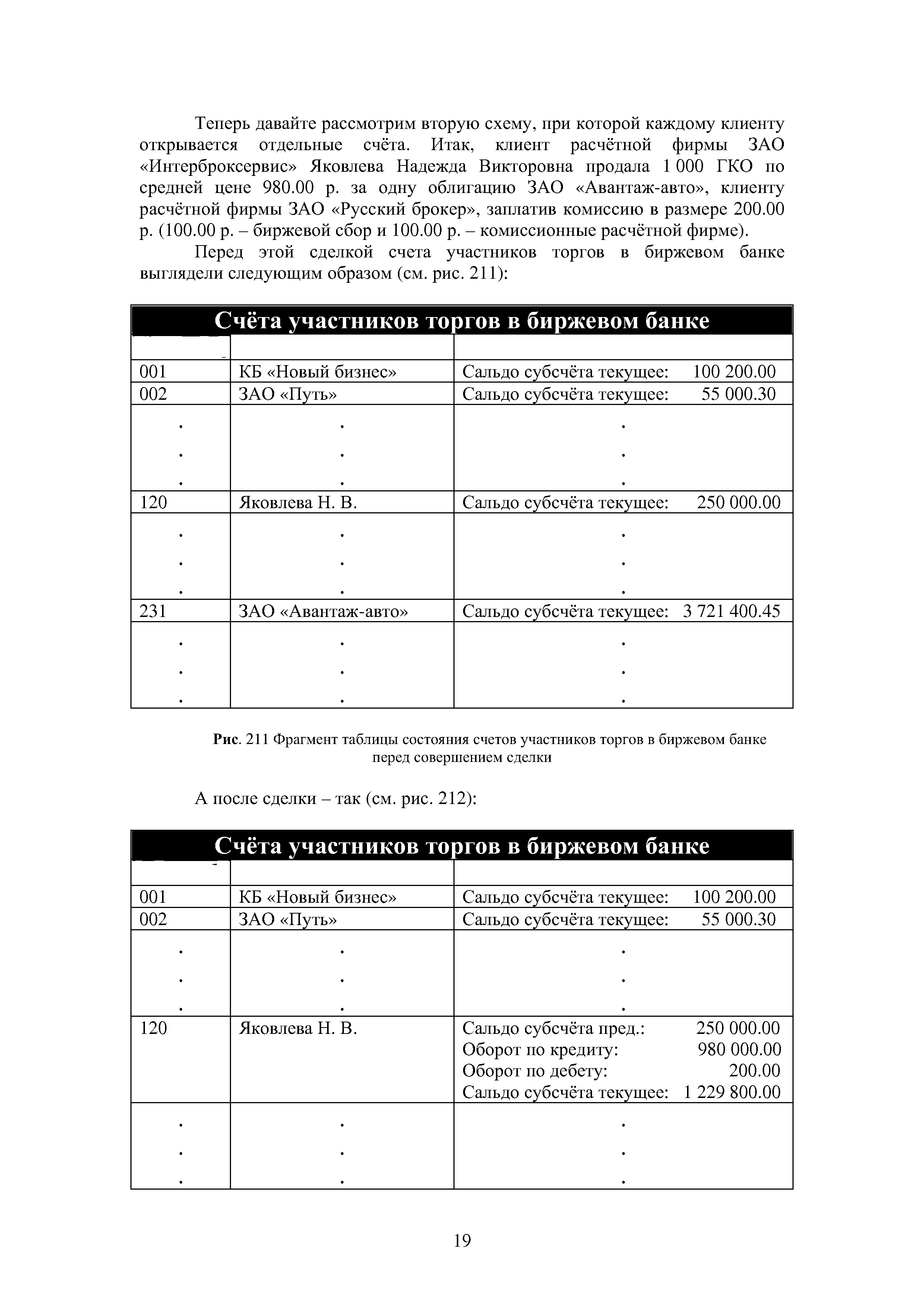

Перед этой сделкой счета участников торгов в биржевом банке выглядели следующим образом (см. рис. 211) [c.19]

| Рис. 211 Фрагмент таблицы состояния счетов участников торгов в биржевом банке перед совершением сделки |  |

Участие во фьючерсных операциях могут принимать брокеры и уполномоченные банки, подписавшие Конвенцию валютной торговли и получившие статус участников торгов. Торговля осуществляется фьючерсными контрактами на суммы, кратные 1000 долл. США со сроками исполнения декабрь, март, июнь, июль, октябрь. В качестве гарантии исполнения фьючерсного контракта брокером или клиентом вносится маржа (гарантийный депозит), размер которой варьируется в зависимости от изменения рыночной цены контракта с установленной датой исполнения. Торговля контрактами прекращается 15-го числа месяца, предшествующего месяцу исполнения. Перевод средств по контракту гарантируется расчетной палатой и обеспечивается расчетными фирмами (агентами), которые имеют счета в расчетной палате и держат в ней гарантийные депозиты. [c.511]

Например, на Московской межбанковской валютной бирже (ММВБ) параллельно с основным механизмом торгов можно воспользоваться механизмом регистрации внесистемных сделок. Участник торгов приходит к соглашению со своим контрагентом (по телефону, в Российской торговой системе — РТС или в любой другой торговой системе) и в течение биржевого торгового дня подает в стандартной форме отчет о сделке. Если данный отчет совпадает с отчетом контрагента, сделка регистрируется как внесистемная и включается в. общий клиринг. При этом ММВБ обеспечивает тот же набор услуг и гарантий по исполнению сделок, что и в основном режиме торгов. Эти механизмы содействуют стабилизации рынка и поддержанию ликвидности, что является характерным подходом для многих мировых фондовых бирж. В дальнейшем ММВБ предполагает принять ряд дополнительных мер по повышению ликвидности рынка, включая возможность управления денежными позициями на биржевых секторах государственных и корпоративных ценных бумаг в рамках единого расчета, установление лимитов нетто-операций каждого участника для отмены предоплаты, а также создания резервных и гарантийных фондов за счет средств биржи и участников рынка. [c.57]

Деньги в пирамиде, постоянно путешествуют между банковскими счетами участников-спекулянтов. Если количество денег в пирамиде уменьшится, то или цены должны опуститься, или должны сократиться объёмы торгов. Поскольку на рынок постоянно выпускаются всё новые и новые акции (благо желающих заработать на спекуляции всё больше), то уменьшение количества денег практически всегда грозит обвалом. [c.224]

Система платежа — часть банковской системы, используемая для обеспечения денежных операций, связанных с торговыми сделками. Как правило, используется один банк, связанный с системой клиринга и биржей, в котором открывают счета все участники торгов, платежи при этом проходят просто проводками по этим счетам. Такой банк называется клиринговым. Однако иногда участники торгов не открывают счетов в одном банке, используя межбанковские корреспондентские счета. Эта система менее эффективна и используется только для слаборазвитых торговых систем. [c.36]

В числе мер предотвращения подобных рисков можно указать наличие специальных страховых фондов у каждого участника торгов, к которым обращаются в случае необходимости возместить потери с тем, чтобы баланс в конце сессии сошелся. За счет этих фондов (разумеется, на основании предварительно оговоренных правил и процедур) в принудительном порядке докупаются недостающие ценные бумаги. [c.41]

Маркет-мейкер при исполнении своих обязательств может подавать только безадресные заявки и совершать сделки только от своего имени и за свой счет. Поданная заявка должна содержать указание о том, что она подана при исполнении обязательств маркет-мейкера, без раскрытия соответствующей информации остальным участникам торгов. [c.293]

В некоторых странах на аукционах используется понижательный способ назначения цены. Это так называемые голландские аукционы. Суть этого способа состоит в следующем. Аукционист назначает максимальную цену, которая загорается на циферблате, установленном в аукционном зале, и снижает ее до тех пор, пока один из участников торга не выскажет свое желание совершить сделку путем нажатия кнопки на закрепленном за ним месте. Нажатием кнопки он останавливает движущуюся стрелку, и на циферблате появляется номер, под которым данный покупатель зарегистрирован у организаторов аукциона. Покупатель, нажавший кнопку после первого, в счет не принимается. Записав номер покупателя, аукционист гасит циферблат и переходит к продаже следующего лота. Применение такого устройства значительно ускоряет темп [c.359]

Кредитно-финансовое учреждение приобретает статус участника торгов, если организатор торгов открывает специальные счета в нем для осуществления финансовых операций, связанных с проведением подрядных торгов, в том числе по депонированию гарантийных залогов, а также для осуществления различных расчетов. [c.98]

Депозитарно-клиринговый центр, как и расчетная палата, ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счета покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях. Как и деньги, ценные бумаги участников перед началом торговой сессии блокируются на торговых счетах. Списание и зачисление ценных бумаг, как и в случае с деньгами, осуществляется мгновенно после каждой совершенной сделки. По завершению торгов осуществляется клиринг, т.е. вычисляется, как изменилось за время торговли состояние каждого счета участника. По результатам этих расчетов депозитарно-клиринговый центр дает распоряжение уполномоченным депозитариям осуществить все необходимые проводки, которые и отражают новое состояние позиций по ценным бумагам своих клиентов — участников торгов. [c.46]

Ценовые модели выявляют благоприятные возможности для трейдинга. Однако очень важно понять, что неверное управление временем позиции может не просто ослабить выбранную тактику работы, но и опустошить торговые счета. И к сожалению, не каждый участник рынка способен постичь этот крайне важный факт. Каждый многообещающий установочный набор рассчитан на оптимальный период удержания позиции, при котором соотношение доходность/риск достигает максимального значения. Данный период удержания позиции может не соответствовать временным рамкам, установленным в Вашем торговом плане. Тем не менее, либо позиция и торговый план должны быть синхронизированы, либо результаты трейда могут быть совершенно неудовлетворительными. К сожалению, многие участники торгов игнорируют факт синхронизации времени и вскакивают в рынок, когда им заблагорассудится. [c.379]

Биржи при совершении операций по купле-продаже иностранной валюты или ценных бумаг регистрируют в книге продаж счета-фактуры, выписанные каждому участнику торгов (брокеру, дилеру) на сумму взимаемого биржей комиссионного вознаграждения. [c.241]

Унификация порядка и условий осуществления сделок на ET для всех участников обеспечивается межбанковскими валютными биржами, принимающими участие в организации торгов на этой сессии. Операции на ET производятся участниками торгов лишь в рамках своих депонированных средств на соответствующих счетах валютных бирж, т.е. данные условия функционирования биржевого валютного рынка осталось без изменения. [c.190]

Только на ET производится реализация экспортной валютной выручки в долларах, подлежащей обязательной продаже на межбанковских валютных биржах (также и обратная продажа резидентами инвалюты), а если она в иной валюте, то сначала такая выручка (или обратная продажа) конвертируется уполномоченным банком в доллары по согласованному с резидентом-экспортером курсу и уже затем реализуется на ET . Здесь же осуществляется продажа-покупка участниками торгов долларов США как от своего имени и за свой счет, так и по поручениям клиентов. Если подлежащая обязательной [c.190]

Наиболее существенной проблемой в биржевой торговле является проблема исполнения сделок, т. е. сможет ли покупатель заплатить за купленные ценные бумаги, на покупку которых он дал указание, или сможет ли продавец действительно представить ценные бумаги, в отношении которых он дал указание о продаже. Хотя биржа не может проверить каждого конкретного продавца и покупателя, она может и должна предъявлять жесткие требования как к профессионализму участников торгов, так и к их финансовому состоянию. Кроме того, гарантия исполнения сделок достигается за счет постоянно совершенствующейся системы клиринга и расчетов. 1 Гарантия исполнения сделок обеспечивается контролем за системой, обслуживающей биржу (уменьшение риска системы в связи с ее повреждением или цепного невыполнения финансовых условий). [c.132]

Помимо членов фондового отдела участниками торгов могли быть постоянные и разовые посетители. Они имели право совершать операции исключительно через маклеров. Фондовые маклеры заключали сделки согласно Положению о биржевых маклерах, по которому они не имели права производить операции ни за свой счет, ни от своего имени, не могли состоять ни на какой-либо службе или заниматься самостоятельной коммерческой деятельностью. Это делалось с целью создать в лице фондового маклера профессионального посредника на бирже. [c.154]

Положительным качеством этой модели является и то, что она дает возможность проконтролировать способность покупателей оплатить приобретаемые ими ценные бумаги. Например, в торговле российскими государственными краткосрочными бескупонными облигациями на ММВБ действует правило участник торгов может подать заявку на покупку облигаций только в том случае, если она заранее подкреплена денежными средствами на его корреспондентском счете в расчетной системе ММВБ. Однако в международной практике эта возможность почти не используется в связи с тем, что предварительное блокирование средств на счете в обособленной расчетной системе выводит их на некоторый срок из обычного платежного оборота участника. [c.283]

Функционирование фьючерсного рынка и его финансовая надежность обеспечиваются системой клиринга, в рамках которой осуществляются учет участников торговли, контроль состояния счетов участников и внесения ими гарантийных средств, расчет размера выигрышей и проигрышей от участия в торгах. Все сделки оформляются через клиринговую (расчетную) палату, которая становится третьей стороной сделки. Тем самым продавец и покупатель освобождаются от обязательств непосредственно друг перед другом, а для каждого из них возникают обязательства перед клиринговой палатой. Палата выполняет роль гаранта для тех, кто не ликвидировал своих обязательств к сроку их исполнения. Таким образом, правовой основой операций с контрактами являются договоры, связывающие участников рынка с клиринговой палатой и фондовой биржей ее финансовой основой — денежные средства или их эквиваленты, вносимые участниками в форме залога. [c.373]

Имущество считается проданным покупателю, который предложил наивысшую цену. Сумма, внесенная на депозитный счет лицом, купившим с торгов имущество, зачисляется в счет покупной цены. Оставшимся участникам торгов внесенные ими деньги на депозитный счет суда возвращаются после торгов. [c.337]

На сумму внесенной фирмами — участниками торгов за каждую сделку начальной маржи (гарантийного взноса) дебетуют счет 76 Расчеты с разными дебиторами и кредиторами и кредитуют счет 51 Расчетный счет . [c.389]

Биржевая оптовая торговля ведется на товарной бирже, которая представляет собой добровольное объединение юридических и физических лиц для гласных публичных торгов товарами в определенном месте, в определенное время, по заранее установленным правилам. Основными задачами и функциями товарной биржи являются создание условий для проведения биржевых торгов, регистрация биржевых сделок, выделение спроса и предложения товаров, изучение факторов, влияющих на динамику биржевых цен, котировка и ее публикация. В данном контексте котировка — это выявление цен на товары с учетом спроса и предложения на определенный срок или дату в качестве ориентира для продавцов и покупателей при совершении сделок. Товарная биржа действует на основании устава, который определяет размер уставного фонда биржи, порядок принятия правил биржевой торговли, порядок приема в члены биржи, их права и обязанности, имущественную ответственность биржи по обязательствам ее членов и имущественную ответственность членов по обязательствам биржи. На бирже,в качестве участников торгов совершают операции члены товарной биржи, их представители и посетители торгов. Среди участников торгов выделяют биржевых брокеров, оказывающих посреднические услуги по совершению биржевых сделок членам биржи или клиентам за их счет, и биржевых дилеров, осуществляющих биржевые сделки от своего имени и за свой счет. Членами биржи являются юридические или физические лица, которые приобрели право участия в торгах и могут распоряжаться им в порядке, определяемом уставом биржи. В качестве участников торгов допускаются и лица, не являющиеся членами биржи или ее представителями, но допущенные самостоятельно совершать разовые биржевые сделки. Предметом бирже- [c.281]

Наиболее существенной проблемой в биржевой торговле является проблема исполнения сделок, сможет ли покупатель заплатить за купленные ценные бумаги, на покупку которых он дал указание, или сможет ли продавец действительно представить ценные бумаги, в отношении которых он дал указание о продаже. Хотя биржа не может проверить каждого конкретного продавца и покупателя, она может и должна предъявлять жесткие требования как к профессионализму участников торгов, так и к их финансовому состоянию. Кроме того, гарантия исполнения сделок достигается за счет постоянно совершенствующейся системы клиринга и расчетов. [c.98]

Величина требуемой начальной маржи определяется процедурой SPAN из следующих соображений. Рассмотрим вначале элементарный портфель, состоящий из длинной фьючерсной позиции на поставку 1000 акций. Предположим, что по итогам дня после начисления/списания вариационной маржи сумма на счете участника торгов точно равняется требуемой начальной марже. Расчетную цену дня обозначим FQ. Пусть на следующий день расчетная цена снижается Fl < FQ. По итогам торгов отрицательная вариационная маржа / j — FQ списывается со счета, в результате чего оставшаяся сумма оказывается меньше необходимой начальной маржи. В этом случае по правилам биржевой торговли владелец портфеля обязан до начала следующего торгового дня восстановить сумму на своем счете до требуемого минимального уровня. Если этого не происходит, то на следующей торговой сессии во избежание дальнейшего накопления убытков позиция принудительно закрывается, то есть фьючерсный контракт продается. Обычно вначале эта возможность предоставляется самому участнику, однако если в течение определенной части торговой сессии закрытия позиции не происходит, то участник отстраняется от торгов и применяются другие механизмы закрытия позиции (автоматическое формирование заявки на продажу от его имени, перенос его позиции на позиционные счета других участников по завершении торговой сессии). Пусть цена, по которой закрыта позиция, равна F2, тогда вариационная маржа второго дня равняется F2 — F , а суммарные убытки за два дня составляют F2 — F0. [c.93]

Для организации и исполнения сделок, заключенных на ММВБ, была разработана система расчетов, которая в значительной мере отвечает мировым стандартам и при этом учитывает современные условия российского рынка ценных бумаг. В основу данной системы положен принцип "полной предоплаты", действующий на рынке государственных ценных бумаг. Денежные расчеты проводит специализированная кредитная организация — расчетная палата ММВБ, имеющая лицензию Центрального банка РФ на осуществление расчетов. Каждый участник торгов на ММВБ имеет счет в расчетной палате, которая-на основании распоряжений биржи совершает платежи со счетов покупателей на счета продавцов. Поставку ценных бумаг производит уполномоченный депозитарий, имеющий лицензию ФКЦБ России на все виды депозитарной деятельности. Депозитарий осуществляет хранение и учет ценных бумаг, а также на основании распоряжений ММВБ производит переводы ценных бумаг со счетов продавцов на счета покупателей. [c.57]

Сделки, заключенные на ММВБ по ГКО между дилерами-участниками, минуют этап сверки, т.е. признаются зафиксированными. По окончании торгов вычисляется чистое сальдо расчетов и поставок для каждрго участника с применением неттинга. Денежные переводы и поставка ценных бумаг производятся в расчетной системе ММВБ и депозитарии ММВБ по счетам участников. Сделки исполняются и в расчетной сисЬте-ме, и в депозитарии методом новейшн против самой биржи, так что деньги (ценные бумаги) списываются со счетов должников на внутренний промежуточный счет ММВБ, а затем с этого промежуточного счрта переводятся в пользу кредиторов. [c.272]

Если на бирже могут работать лишь профессиональные участники рынка ценных бумаг — члены биржи, то каким образом простому инвестору совершить операцию на фондовом рынке Да просто. Для этого он должен стать клиентом онлайнового брокера — члена той торговой площадки, куда намерен получить доступ. Список брокеров, торгующих на каждой бирже, обычно приводится на сайтах бирж в разделе Участники торгов . Став клиентом такого брокера, инвестор получает в свои руки инструмент — торговую систему, позволяющую видеть рынок, выставлять заявки на покупку-продажу ценных бумаг непосредственно на торги и осуществлять сделки. Такие системы обычно называют системами прямого доступа , что не совсем корректно. Брокер, прежде чем выставить вашу заявку в торговую систему биржи, проверит ее на достаточность средств на вашем счете (в случае покупки) и на наличие необходимого количества бумаг (в случае продажи). Иными словами, заявка на совершение сдел- [c.58]

ММВБ относится к категории электронных бирж. Валютные торги проводятся здесь в системе электронных торгов (СЭЛТ) на базе современной электронной торговой системы, созданной с использованием единых технических и технологических решений. Торги в СЭЛТ проводятся в рамках Единой торговой сессии межбанковских валютных бирж (ET ) и дневной сессии. Торговая система обеспечивает всем членам Секции равные возможности подачи и исполнения заявок на покупку и продажу иностранной валюты, а также получения информации о ходе торгов. Участники торгов могут совершать сделки от своего имени и по поручению клиентов, а также от своего имени и за свой счет. [c.303]

И наконец, законными участниками торгов на NYSE являются 41 биржевой трейдер (floor traders). Они осуществляют операции только за свой счет. Согласно правилам биржи им запрещено выполнять поручения клиентов. Свою прибыль они получают, действуя по известному в финансовом мире правилу Покупайте, когда все продают, и продавайте, когда все покупают , т.е. покупая дешевле и продавая дороже. [c.54]

Смотреть страницы где упоминается термин Счета участников торгов

: [c.4] [c.288] [c.218] [c.415] [c.244] [c.301] [c.60] [c.37] [c.37] [c.64] [c.298]Смотреть главы в:

Практикум по курсу рынок ценных бумаг Часть 3 -> Счета участников торгов

Практикум по курсу рынок ценных бумаг Часть 3 -> Счета участников торгов