Поскольку амортизационные отчисления включаются в состав себестоимости, их величина сказывается на общей сумме подлежащих к уплате налогов. При прочих равных условиях чем больше размер амортизационных отчислений, тем меньше сумма налога на прибыль и налога на имущество юридических лиц. Амортизационные отчисления не представляют собой денежные затраты. Это расчетная величина, позволяющая предприятию накапливать собственные средства для инвестиций. Денежную форму амортизационные отчисления приобретают при финансировании за счет этого источника инвестиционных программ. [c.22]

Закон О налоге на имущество юридических лиц , Инструкция ГНС № 33, справки, расчеты [c.465]

Перечислите льготы по налогу на имущество юридических лиц. [c.373]

Налог на имущество юридических лиц характеризуется многими учеными и практиками как трансформированная форма платы за фонды и сверхнормативные запасы собственных оборотных средств (введенная реформой 1965 г. и упраздненная с переходом к рыночным формам хозяйствования). Такое суждение основано на некоторой схожести их налогооблагаемой базы — суммы запасов и затрат пред- [c.316]

По состоянию на 1 января 1995 г. налог на имущество предприятий не играл заметной роли в формировании доходов в бюджет. Являясь основной формой российского имущественного налогообложения, налог на имущество предприятий составил в 1994 г. в общей сумме поступлений государственных налогов и других обязательных платежей 3,6%, что на 1,15% было больше, чем в 1993 г. В 1997 г. фактические платежи по этому налогу по предварительным расчетам ГНС РФ ниже запланированных примерно на 1,8%. Данные табл. 7 характеризуют динамику поступлений налога на имущество юридических лиц в разрезе федерального и региональных бюджетов. [c.317]

В Законе РФ Об основах налоговой системы в Российской Федерации определена принадлежность налога на имущество юридических лиц, он является собственностью субъектов РФ и распределяется поровну между ними и органами местного самоуправления, на территории которых расположены предприятия — плательщики налогов. Порядок распределения сумм налога между районными и городскими бюджетами определяется органами местного самоуправления." [c.320]

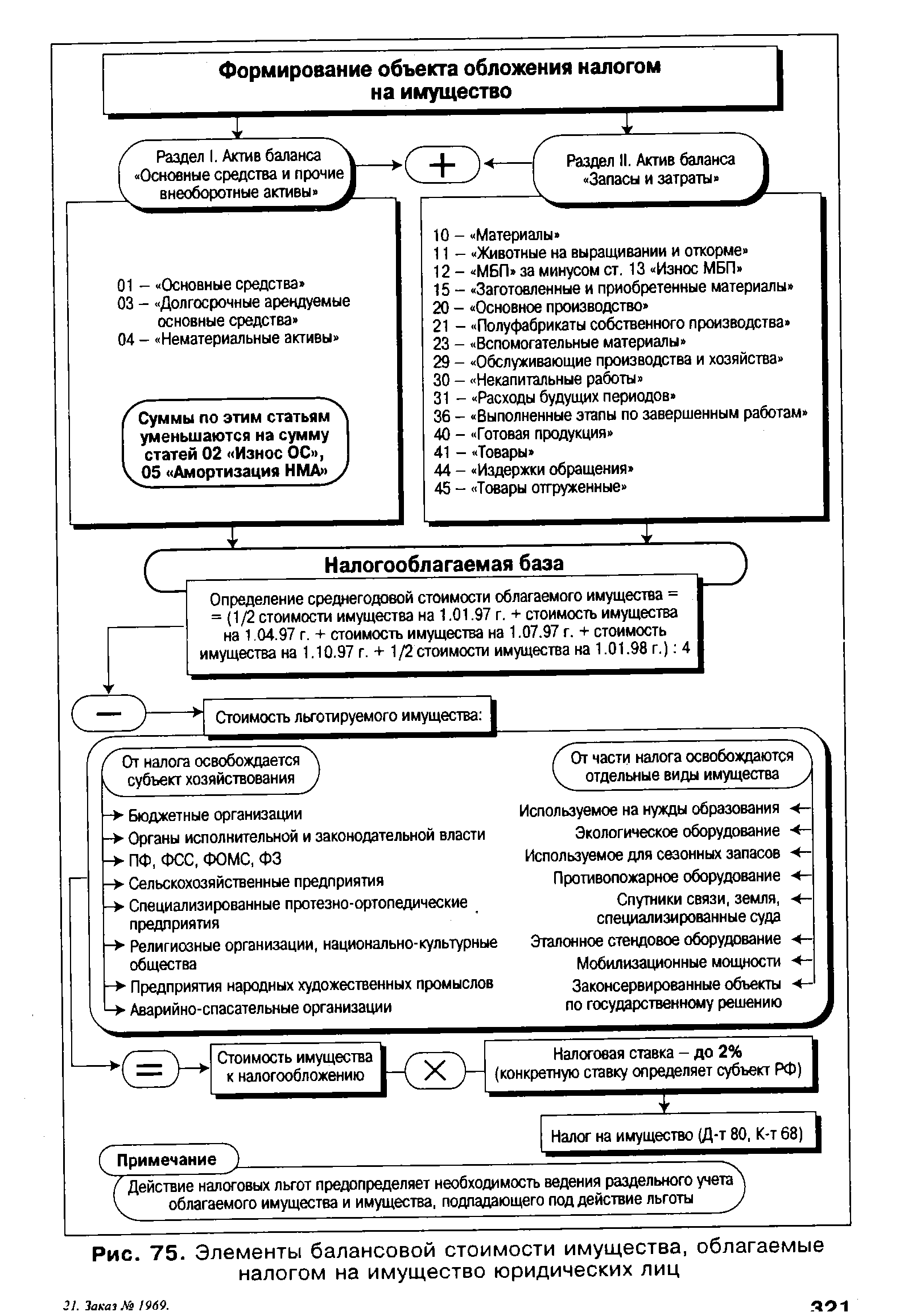

С 28 апреля 1995 г. вступили в силу положения Федерального закона № 62-ФЗ, внесшие изменения в технику исчисления налога на имущество юридических лиц, процесс льготирования и условия определения ставки налогов. Законом были значительно расширены права органов местного самоуправления по установлению дополнительных налоговых льгот для отдельных категорий плательщиков в части суммы налога, зачисляемого в местные бюджеты. Ранее это право было закреплено за органами местного самоуправления ст. I Закона РФ Об основах налоговой системы в Российской Федерации , а с 28 апреля 1995 г. эта норма была перенесена и в Инструкцию по исчислению налога на имущество предприятий (рис. 75). [c.320]

| Рис. 75. Элементы балансовой стоимости имущества, облагаемые налогом на имущество юридических лиц |  |

Конкретный размер ставки налога определяется решениями органов власти субъектов РФ и органов местного самоуправления. При отсутствии таких решений в расчетах налога на имущество юридических лиц используется максимальная ставка, равная 2%. Законодательством РФ запрещено установление налоговых ставок для отдельных пред- [c.322]

Налог на имущество юридических лиц пришел на смену плате за фонды, действующей с 1965 по 1992 год. Значительно расширен [c.207]

Ценные бумаги не являются объектом налогообложения налогом на имущество юридических лиц и налогом на имущество физических лиц. [c.245]

Одновременно с введением налога на недвижимость (по совместному или согласованному решению органа местного самоуправления и соответствующего регионального органа власти) указанные органы принимают решение о прекращении действия соответствующих местных и региональных налогов налога на имущество юридических лиц, налога на имущество физических лиц и земельного налога. [c.267]

Из налогов субъектов РФ один — налог на имущество юридических лиц — равными долями зачисляется в региональный и местные бюджеты. Остальные налоги распределяются в порядке, определяемом представительным органом власти субъекта РФ. И наконец, поступления по местным налогам аккумулируются в местных бюджетах по месту нахождения (регистрации) плательщика объекта налогообложения. Три местных налога — на имущество физических лиц, земельный и регистрационный сбор за предпринимательскую деятельность, устанавливаются законодательными актами РФ и взимаются на всей ее территории. Ставки по ним определяются представительным органом субъекта РФ. Остальные местные налоги вводятся решениями местных органов самоуправления. [c.50]

Исчисление налогооблагаемой базы и порядок уплаты налога на имущество юридических лиц [c.402]

Налог на имущество физических лиц Налог на имущество юридических лиц Налог на имущество, переходящее в результате наследования и дарения Плата за воду, забираемую промышленными предприятиями Земельный налог за земли несельскохозяйственного назначения Арендная плата за землю Госпошлина по делам, рассматриваемым народным судом Налог на рекламу Налог на содержание жилищного фонда Сборы на нужды образовательных учреждений Сборы за выдачу ордера на квартиру Таможенная пошлина Прочие налоговые платежи [c.17]

НАЛОГ НА ИМУЩЕСТВО ПРЕДПРИЯТИЙ — налог на имущество юридических лиц, поступающий в федеральный и местные бюджеты. [c.236]

Налог на имущество юридического лица 100 [c.9]

НАЛОГ НА ИМУЩЕСТВО ЮРИДИЧЕСКОГО ЛИЦА - налог в процентах от среднегодовой стоимости имущества торгового предприятия. [c.100]

К налогам и сборам, уплачиваемым только юридическими лицами, относятся налоги на доход, прибыль и поступления от капитала юридических лиц (обществ с ограниченной ответственностью) налоги на имущество юридических лиц. В 2002 г. в России к таким налогам относятся [c.301]

Налог на имущество юридических лиц [c.44]

Основными доходами государственного бюджета выступают налоги и неналоговые платежи. За государственным бюджетом в РФ (так же, как и в странах с развитой рыночной экономикой) закреплены главные налоги - НДС (налог на добавленную стоимость), налог на прибыль юридических лиц, акцизы, таможенные пошлины. К налоговым доходам государственного бюджета относятся также штрафы и пени, уплаченные за нарушение налогового законодательства. К неналоговым доходам относятся как обязательные платежи -доходы от использования имущества, находящегося в федеральной собственности, доходы от продажи принадлежащего государству имущества, доходы от реализации [c.63]

Органы законодательной власти субъектов Федерации вправе ввести дополнительные льготы для отдельных категорий плательщиков налога на имущество. Проектом специальной части НК РФ предусмотрено повысить роль этого налога путем повышения ставки (до 2,5%) и отмены многих льгот. Параллельно устанавливается налог на недвижимость, который б,удет вводиться по решению законодательных органов власти субъектов Федерации с отменой налога на имущество юридических и физических лиц и земельного налога. [c.368]

Налогообложение доходов рентного характера пока не является определяющим (ресурсные налоги составляют около 6% общей суммы бюджетных доходов). Следует полагать, что имущественное налогообложение получит развитие после принятия Налогового кодекса, поскольку им вводится налог на недвижимость, объединяющий сегодняшний налог на имущество юридических, физических лиц и земельный налог. С 1996 г. в России осуществлялся эксперимент по взиманию налога на недвижимость в нескольких регионах. Результаты этого эксперимента еще не установлены, и говорить о них преждевременно из-за краткости его сроков. [c.79]

Подсистему обработки документов физических лиц можно выделить в обособленную часть функционального обеспечения, так как она должна осуществлять контроль и управление информацией по основным видам налогов, собираемых с физических лиц, предусмотренных законодательством Российской Федерации. Она как бы включает в себя большинство задач, решаемых во всех функциональных подсистемах, связанных с обработкой информации по юридическим лицам. Эта подсистема функционирует на основе применения законодательных актов, позволяющих налоговой службе осуществлять контроль за правильностью исчисления подоходного налога, налога на имущество физических лиц, земельного налога и других налогов. В подсистеме рассчитываются суммы налогов, ведутся лицевые счета, печатаются извещения о суммах начисленных налогов, составляются различные бухгалтерские отчеты. [c.328]

Налог на имущество физических лиц базируется на территориальном принципе. Налогообложению подлежат два вида объектов недвижимость —жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения, находящиеся на территории Российской Федерации транспортные средства — самолеты, вертолеты, теплоходы, яхты, катера, мотосани, моторные лодки и другие транспортные средства, зарегистрированные в России, независимо от национального или юридического статуса их собственника. [c.270]

К местным налогам и сборам относятся налог на имущество физических лиц, земельный налог, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, составляющие группу общеобязательных налогов, а также целый ряд других налогов и сборов (курортный сбор, лицензионный сбор за право торговли винно-водочными изделиями, налог на содержание жилищного фонда и объектов социальной сферы и др.). [c.177]

К числу прямых налогов относятся налог на прибыль (доходы) предприятий и организаций, земельный налог, подоходный налог с физических лиц, налоги на имущество юридических и физических лиц, владение и пользование которым служат основанием для обложения. Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций, целевых сборов налог на добавленную стоимость, акцизы на отдельные товары, таможенная пошлина, налог на операции с ценными бумагами, транспортный налог, налог на содержание жилищного фонда и объектов социально-культурной сферы и др. [c.39]

ПРЯМОЙ НАЛОГ - обязательные платежи, взимаемые государством с доходов или имущества юридических и физических лиц. Различают а) реальные прямые налоги, которыми облагаются земельные участки, скот, недвижимое имущество б) личные прямые налоги с доходов или имущества физических лиц (подоходный налог, поимущественный налог, налог на денежный капитал, налог с наследства и дарения) в) налог на прибыль юридических лиц. [c.255]

К балансовой прибыли следует отнести налог на прибыль юридических лиц, налоги на имущество, содержание жилищного фонда и объектов социально-культурной сферы, сбор на нужды образовательных учреждений и налог на рекламу. В эту же группу включают некоторые сборы, установленные (в пределах своей компетенции) местными органами власти на содержание милиции, парковку автотранспорта, право проведения кино- и телесъемок и др. [c.196]

Другим критерием деления налогов на прямые и косвенные часто называют возможность переложения налогов на потребителей окончательным плательщиком прямых налогов становится получатель дохода, тогда как окончательным плательщиком косвенных налогов выступает потребитель товара, на которого налог перекладывается путем надбавки к цене. По субъекту-налогоплательщику выделяют налоги с физических лиц (подоходный налог, налог на имущество физических лиц и др.) с предприятий и организаций (юридических лиц) (налог на прибыль, налог на добавленную стоимость, налог на имущество предприятий и организаций и др.) смешанные налоги, уплачиваемые как физическими лицами, так и предприятиями и организациями (госпошлина, некоторые таможенные пошлины, налог с владельцев транспортных средств). [c.36]

ЛИЧНЫЕ НАЛОГИ — одна из форм изъятия государством части доходов юридических и физических лиц. Объект налогообложения — личный доход налогоплательщика в виде любого вида дохода заработной платы в денежной и натуральной форме или в виде полученной материальной выгоды, а также при получении прибыли, наследства, подарков, дивидендов, прибыли и т.д. Доходы физического лица определяются на основе декларации, представляемой в налоговые органы в установленные сроки. Юридические лица исчисляют Л.н. в соответствии с данными бухгалтерской отчетности. К личным налогам можно отнести подоходный налог с рабочих и служащих, налог на прибыль, налог на имущество физических лиц, налог на имущество, переходящее в порядке наследования или дарения и др. Льготы по Л.н. отдельным категориям физических и юридических лиц направлены обычно на уменьшение налогооблагаемой базы, а в отдельных случаях полностью освобождают плательщика от уплаты налога. [c.47]

С момента введения налога плательщики — юридические и физические лица — освобождаются поэтапно от уплаты налога на имущество предприятий, налога на имущество физических лиц (за исключением налога на транспортные средства) и земельного налога. [c.64]

В настоящее время Н.п. применяется в ФРГ, США, Великобритании, Японии и других странах в основном в системах местного налогообложения. Ставки налога пропорциональны и, как правило, невысоки. Так, в ФРГ налоговая ставка на совокупное имущество физических лиц — 1%, для промышленных предприятий и компаний — 0,6%. В Германии необлагаемый минимум имущества физического лица установлен в размере 120 тыс. марок, а при достижении им 60 лет увеличивается до 170 тыс. марок. В США основным доходом городских бюджетов являются доходы на имущество. Например, в Нью-Йорке этот налог обеспечивает 40% собственных доходов бюджета. В среднем сумма налога на имущество в США составляет 1,4% от стоимости имущества. В Японии юридические и физические лица налоги на имущество уплачивают по одинаковой ставке 1,4% стоимости имущества. Во некоторых странах часть Н.п. перекладывается на население путем включения собственниками имущества суммы налога в арендную плату, цену товара и т.д. В налоговой системе РФ данный налог разделен на два налога в зависимости от вида субъекта налогообложения и существует в виде налога на имущество предприятий и налог на имущество физических лиц. [c.75]

Таким образом, при исчислении налога на прибыль юридического лица, передающего подарок в виде имущества другому юридическому лицу, по нашему мнению, на сумму возникшего убытка (расходов в объеме фактических затрат на производство продукции, работ, услуг, передаваемых в качестве подарка или пожертвования) для целей налогообложения балансовая прибыль должна быть скорректирована в сторону увеличения. [c.51]

Налог на имущество юридических лиц занимает в настоящее время центральное место в системе имущественного налогообложения России. Однако в доходных источниках бюджета он не играет существенной ролил Его удельный вес в общей сумме имущественных налогов в составил в 1994 г. 99,1%, в 1995 г. - 99,01, в 1996 г. - 99,6%. Темпы поступлений налога в бюджет за период с 1994 по 1996 г. не были [c.317]

Если деятельность анштальта отвечает требованиям, предусмотренным для льготных холдинговых компаний или домицилированных компаний, то к нему применяется льготный режим налогообложения таких компаний. Если анштальт осуществляет обычную предпринимательскую деятельность на территории Лихтенштейна, то он подпадает под обложение корпорационным налогом на доход и налогом на нетто-активы (разновидность налога на имущество юридического лица). В международном налоговом планировании данная форма организации деятельности является привлекательной в результате одновременного применения таких сторон анштальта, как а) простота регистрации б) возможность одновременного участия в капитале юридических и физических лиц в) учреждение компании одним лицом г) ограниченная ответственность учредителя д) право использования льготного налогового режима е) возможность использования соглашения об избежании двойного налогообложения, заключенного с Австрией (с учетом вышеуказанного) ж) возможность сохранения секретности в отношении личности бенефициарного владельца. [c.33]