Одно из предложений заключается в том, чтобы заменить все многообразие существующих благотворительных программ отрицательным (негативным) подоходным налогом. Суть отрицательного подоходного налога состоит в том, что по аналогии с действующим позитивным подоходным налогом, которым семьи субсидируют правительство, когда их доход поднимается выше определенного уровня, правительство должно субсидировать семьи, выплачивая им отрицательный подоходный налог, когда их доходы падают ниже определенного уровня. [c.760]

Но план 1 можно критиковать за то, что 50%-ное снижение пособия - это слишком много, и поэтому оно не обеспечивает достаточных стимулов к труду. Поэтому в плане 2 гарантированный доход в 8 тыс. дол. сохраняется, а процент сокращения пособий составляет 25%. Однако мы видим, что уровень дохода, целиком используемого на покрытие потребительских нужд, повышается до 32 тыс. дол., и гораздо большее число семей получает право на субсидии по программе негативного подоходного налога. Более того, семья будет теперь получать эти субсидии в большом размере при любых заработках. По этим двум причинам снижение коэффициента сокращения пособий, нацеленное на усиление стимулов к работе, приведет к повышению расходов на план негативного подоходного налога. [c.760]

Распределение дохода неравенство и бедность Таблица 34-4. Негативный подоходный налог [NIT] три плана для гипотетической семьи из четырех человек (в дол.) [c.761]

Современные благотворительные программы подвергались критике за то, что они неэффективны в управлении, в них заложено неравенство и они подрывают стимулы к трудовой деятельности. Предложения реформировать систему сводились к двум основным предложениям ввести негативный подоходный налог и стимулировать переход к трудовой деятельности. [c.764]

Используйте аналогию с дырявым ведром при рассмотрении соотношения равенства доходов и эффективности. Как вы думаете, может ли негативный подоходный налог уменьшить утечку [c.764]

НЕГАТИВНЫЙ ПОДОХОДНЫЙ НАЛОГ- выплата государством из бюджета субсидий низкооплачиваемым слоям населения. Кроме социальной направленности таких выплат, они призваны поддерживать заинтересованность в необ- [c.436]

ПОДОХОДНЫЙ НАЛОГ НЕГАТИВНЫЙ - см. НЕГАТИВНЫЙ ПОДОХОДНЫЙ НАЛОГ [c.537]

НЕГАТИВНЫЙ ПОДОХОДНЫЙ НАЛОГ — выплата государством субсидий из бюджета низкооплачиваемым слоям населения. Кроме социальной направленности таких выплат они призваны поддерживать заинтересованность в необходимых обществу, но малоэффективных, не пользующихся популярностью формах оплаты труда. Введение доплат сдерживает тенденцию к переходу на другую работу. [c.243]

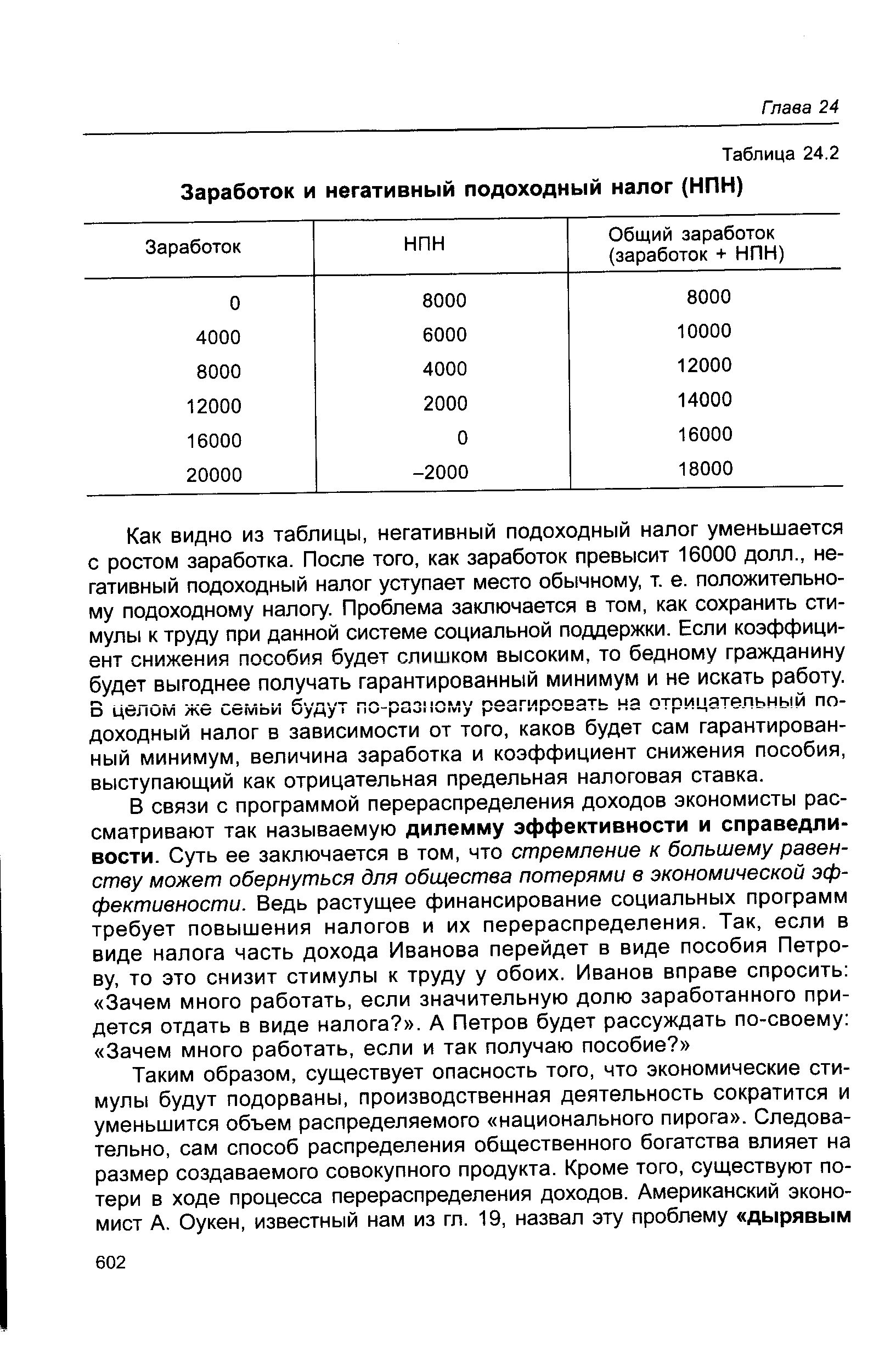

| Таблица 24.2 Заработок и негативный подоходный налог (НПН) |  |

Негативный подоходный налог Дырявое ведро Оукена Дилемма эффективности и справедливости [c.604]

Как уже отмечалось, налоговая система России построена на базе стоимостных показателей. Такая ориентация налогообложения крайне негативно оценивается специалистами, ибо она не позволяет получить устойчивую и реальную налогооблагаемую базу. Подвижность стоимостных показателей, их зависимость от специфики учета, а также от инфляционных факторов делают налогообложение крайне зависимым от конъюнктуры не только финансовой, но и политической. Опираться на заработную плату российское налогообложение не в состоянии по причине ее низкого уровня по сравнению с тем, который позволил бы выдвинуть подоходный налог с граждан на первый план при определении структуры налоговых поступлений в бюджет. Эксперты отмечают, что система оплаты труда в России находится в самом запущенном состоянии, это та сфера, где вообще не ставился вопрос о реформе. В проекте Налогового кодекса практически неизменной остается экономическая платформа, на которой будет основываться налоговое производство. Это те же стоимостные показатели прибыль и доход. Следовательно, налоговый регламент в отношении прибыли, исчисляемой для целей налогообложения, сохранится, несмотря на то, что понятие себестоимость продукции в проекте не упоминается. Сохраняются и проблема информационного обеспечения налоговой практики, ее давление на систему первичного бухгалтерского учета. [c.197]

В экономической печати ведутся дискуссии относительно экономической обоснованности уплаты авансовых взносов по налогу на прибыль, налогу на добавленную стоимость, подоходному налогу с доходов от предпринимательской деятельности, налогу на пользователей автомобильных дорог [60]. Негативные высказывания имеют место в отношении не только самого факта уплаты авансового налогового платежа, но и правомерности применения штрафных санкций при нарушении сроков их взносов в бюджет. В практике сегодняшнего дня, — отмечают авторы, — когда правовая природа авансового платежа в законодательных актах однозначно не определена, остроту приобрела проблема применения мер финансовой ответственности в виде пени за их несвоевременную уплату . [c.227]

Второе направление имеет большое значение для формирования стимулов и ожиданий населения и, прежде всего, связано с величиной ставок налога на заработную плату и подоходного налога. Высокий уровень этих налогов может вызвать такие негативные эффекты, как уменьшение экономической активности населения и сокрытие доходов. ------------------ [c.510]

Функционирование системы государства благосостояния в послевоенные годы столкнулось, во-первых, с растущей социальной нагрузкой на государственный бюджет и, следовательно, его растущим дефицитом, и, во-вторых, проблемой стимулов поиска работы бедными гражданами. Дело в том, что развитая система социальной помощи в странах с рыночной экономикой все чаще делала невыгодным для малоимущих граждан поиск работы. Продовольственные талоны, пособия для матерей с детьми и т. п. составляли такую величину, что оказывалось невыгодным искать работу получаемый в таком случае заработок оказывался ненамного выше, а то и ниже суммарных социальных выплат, получаемых прежде. В связи с этим многие экономисты предложили ввести систему негативного (отрицательного) подоходного налога (НПН), которая заменила бы собой многочисленные денежные и натуральные выплаты единой системой денежной поддержки бедных семей. [c.601]

Распределительные эффекты действия фискальной политики чрезвычайно важны для развития экономики в долгосрочной перспективе и должны быть. приняты во внимание при любом серьезном обсуждении идеальной (т. е. наносящей наименьший ущерб механизму распределения ресурсов) для экономики страны комбинации различного вида налогов. Часто между микроэкономическими и макроэкономическими целями, которые должны быть приняты во внимание, существует возможность выбора. Например, повышение ставок подоходного налога обеспечивает усиление действия автоматических стабилизаторов, но одновременно снижает стимулы к труду. Более высокие налоговые ставки помогают сбалансировать бюджет, но вместе с тем имеют ряд негативных последствий на микроэкономическом уровне Таким образом, политическим деятелям, когда они обсуждают возможное изменение налогов в целях стабилизации экономики, следует иметь в виду как макроэкономические, так и микроэкономические аспекты последствий этих изменений налоговой политики. [c.530]

Единообразный налог заменил бы и подоходный налог, и налог на прибыл корпораций. Все доходы независимо от того, получены ли они в качестве заработной платы или в результате обладания акциями корпораций, облагались бы налогом один раз по одной и той же предельной ставке Единообразный налог устранил бы существующее двойное налогообложение прибыли корпораций, которое негативно влияет на уровень производственных инвестиций. [c.272]

Увеличению сбережений населения не способствует и двойное налогообложение некоторых форм дохода от капитала. Предположим, что индивид направляет свои финансовые ресурсы на приобретение корпоративных акций. Прибыль компании от капитальных инвестиций облагается соответствующим налогом. Если корпорация выплачивает оставшуюся прибыль держателям акций в форме дивидендов, их владельцы обязаны заплатить налог на доход во второй раз в форме подоходного налога. Двойное налогообложение существенно уменьшает прибыль владельца акций и негативно воздействует на его стимулы к накоплениям. [c.760]

ГАРАНТИРОВАННЫЙ ДОХОД (guaranteedin ome) — минимальный доход, который получала бы семья (или индивидуум) при введении негативного подоходного налога. [c.342]

Окун в работе Равенство против равенства. Большой торг (1975) i шл высокую иену такого решения — снижение общей эффективнос- Роизводства. Однако на практике цена оказалась еще выше. В 70-е гг. ip лауреата Нобелевской премии — М. Фридмен, Дж. Стиглер, П. Са-П.СОН, Дж. Тобин поддержали идею негативного подоходного налога III) в качестве источника единого пособия всем американцам, живу- [c.497]

ТРАНСФЕРТНЫЕ ПЛАТЕЖИ - денежные выплаты из государственного бюджета населению и частным предпринимателям, не связанные с выполнением ими государственной службы, а осуществляемые в порядке перераспределения средств в пользу более нуждающихся в них граждан через бюджет. Имеет три распространенные формы субсидии частным предпринимателям, выплаты процентов по государственному долгу, государственные денежные выплаты на социальные нужды (пенсии, пособия и др.). Субсидия (от лат. subsidium — помощь, поддержка) - пособие в денежной или натуральной форме, предоставляемое из средств государственного бюджета, местных бюджетов или из специальных фондов физическим и юридическим лицам, местным органам, другим государствам. Адресные субсидии в виде непосредственно предоставляемых средств называют прямыми, тогда как установление налоговых или других льгот именуют косвенными субсидиями. Пенсия (от лат. pensio — платеж) - денежное обеспечение, регулярные денежные выплаты, предоставляемые гражданам при достижении определенного возраста, в связи с инвалидностью, при потере кормильца и в других предусмотренных законом случаях. Выплата пенсий осуществляется за счет пенсионного и страхового фондов, образуемых в качестве внебюджетных государственных фондов и страховых, частных пенсионных фондов предприятий. Негативный подоходный налог - выплата государством субсидий из бюджета низкооплачиваемым слоям населения. Кроме социальной направленности таких выплат, они призваны поддерживать заинтересованность в необходимых обществу, но малоэффективных, не пользующихся популярностью формах оплаты труда. Введение доплат сдерживает тенденцию к переходу на другую работу. [c.142]

С 1 января 1997 г. вступил в силу новый Закон РФ от И февраля 1997 г. № 26-ФЗ О тарифах страховых взносов в Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования, Фонд занятости на 1997 г. . Крайне негативно на положения нового Закона отреагировали предприниматели, у которых страховой взнос в ПФ вырос с 5 до 28%. Фермерским хозяйствам страховой взнос был установлен в размере 20,6%. Однако не следует забывать о том, что предприниматели уплачивают подоходный налог с величины, уменьшенной на сумму страхового взноса в ПФ. Согласно указаниям администрации ПФ (письма от 20 марта 1997 г. № ЕВ-09-11/2147-ИН) не начисляются страховые взносы на суммы договоров купли-продажи, мены, аренды автотранспорта (включая техническое обслуживание), аренды помещений, дарения, кредита, а также кредитных договоров. Изменились условия уплаты страховых взносов в ПФ РФ для общественных организаций инвалидов. От уплаты страховых взносов освобождаются общественные организации инвалидов и пенсионеров, а также предприятия, учрежения и организации, уставный капитал которых состоит полностью из вкладов общественных организаций инвалидов и численность работающих инвалидов на которых составляет не менее 50% от общей численности работающих, в том числе предприятия, учреждения и организации, имеющие указанные льготы и подлежащие преобразованию до 1 июля 1999 г. в соответствии с законодательством РФ. В случае если численность работающих инвалидов составляет менее 50% от общей численности работающих, освобождение от уплаты страховых взносов в ПФ РФ применяется в части выплат, начисленных в пользу инвалидов и пенсионеров, независимо от источников финансирования. Тем самым взимание страховых взносов приближено к требованиям, которые предъявляет к общественным организациям инвалидов налоговое законодательство. [c.333]

Институциональные факторы, которые ограничивают возможности трудиться неполное рабочее время, в будущем могут обострить негативное влияние системы подоходный налог — социальное обеспечение на предложение труда. Люди могут столкнуться с альтернативой либо работать, скажем, 40 часов, либо не работать совсем9. [c.438]