ПРИМЕРЫ НЕДЕЛЬНЫХ И МЕСЯЧНЫХ ГРАФИКОВ [c.242]

Далее приведено несколько примеров долгосрочных недельных и месячных графиков. Эти графики говорят сами за себя и почти не требуют пояснений. Во всех представленных примерах продемонстрированы наиболее простые и уже известные читателю методы технического анализа, за исключением краткого упоминания теории волн Эллиота и пятиволновой структуры бычьего рынка (рис. 8.5 и 8.6). Обозначения на графиках ограничены долгосрочными линиями поддержки и сопротивления, линиями тренда, процентными отношениями длины коррекции, недельными переломами и несколькими ценовыми моделями. [c.193]

Чтобы охватить весь временной диапазон (в предыдущих примерах мы рассматривали действие этого правила применительно к дневному, недельному и месячному графикам), обратимся теперь к внутридневно-му графику (см. рис. 11.27). С начала до середины июля расположение [c.206]

Я считаю, что действие любого индикатора лучше всего объяснять на примере конкретных рыночных ситуаций. В книге много таких примеров. Они охватывают самые разные рынки фьючерсы, ценные бумаги с фиксированным доходом, обыкновенные акции, лондонский рынок металлов и валютные рынки. Большинство примеров относится к фьючерсным рынкам, поскольку всю свою жизнь я занимался, главным образом, фьючерсами. В книге используется весь временной спектр графиков внутридневные, дневные, недельные и месячные. Правда, предпочтение отдается дневным графикам например, я часто говорю о том, что для формирования той или иной модели свечей, нужно, чтобы цена открытия превышала дневной максимум накануне. Однако для всех временных интервалов справедливы одни и те же принципы. [c.6]

ФИ-эллипсы работают на месячных, недельных и дневных графиках, и именно на этих величинах сжатия данных мы проводили наш анализ. Что касается внутридневных графиков, ФИ-эллипсы будут также работать на часовых графиках. Однако во избежание усложнения анализа мы воздерживаемся от интегрирования в наш анализ ФИ-эллипсов на наборах внутридневных данных и откладываем описание внутридневных примеров до Главы 8. [c.119]

Необходимо отметить, что значения этих уровней для краткости представлены только цифрами после запятой. Они могут варьироваться в диапазоне 0.001% от полного значения (к примеру уровень 1.3560 не пробит, пока цена находится в диапазоне 14 пунктов). Эти уровни поддержки/сопротивления наносятся на недельные и дневные графики. Целесообразно при этом использовать одинаковые цвета для разных интервалов времени. На недельном графике, кроме месячных уровней могут проводиться свои уровни поддержки/сопротивления. Они также будут рабочими для недельных графиков. Недельные уровни переносятся на дневные графики. Дневные графики могут иметь свои уровни. Месячные уровни являются наиболее значимыми, затем - недельные, и дневные. [c.96]

В этом вопросе я немного отличаюсь от Ганна, особенно если дело касается стиля в построении графиков. Мое исследование показывает, что этот вид построения долгосрочных графиков для наблюдения за рынком лучше, но это совсем необязательно для краткосрочной торговли. Так происходит потому, что большинство трейдеров будут пристально наблюдать за ценовой активностью того контракта, который сейчас торгуется с наибольшей интенсивностью. Более того, в эпоху торговой активности Ганна, данные были скудными, и самое большее время, в течение которого торговался контракт, было от трех до шести месяцев. Сегодня трейдер может создать Ганн- Формат график более чем на два года вперед для большинства контрактов еще до начала активной торговой деятельности по ним. Ценная информация может быть потеряна, если эти данные соединены со сведениями из предыдущего временного периода. Исследования показывают, что, создавая месячные, недельные и дневные графики контракта, начиная с его первого торгового дня, можно приобрести ценную информацию в отношении временной цикличности, а также основной тенденции и главных уровней поддержки и сопротивления. Мое исследование настоятельно советует придерживаться того, чтобы построение графика определенного годового контракта с первого торгового дня должно практиковаться только при наличии данных, по крайней мере, за двенадцать месяцев. К примеру, построение месячного, недельного и дневного графика Ноябрьской Сои-1997 с первого торгового дня в феврале 1995 года, может предоставить более точные и уместные данные с точки зрения и цены и времени, чем объединение графика Ноябрьской Сои - 1997 с графиком Ноябрьской Сои - 1996, которое осуществляется с ноября 1996 года. [c.30]

Просмотрите эти графики и обратите внимание на огромное количество содержащихся на них данных, которые полностью отсутствуют на дневных графиках. На дневных графиках нет почти 80% информации о ценах, которая имеется на недельных графиках за пять лет, и 95% информации, имеющейся на месячных графиках за 20 лет. Хочется надеяться, что эти примеры помогут читателю понять ценность включения в анализ рынка данных, полученных за длительный период времени. [c.193]

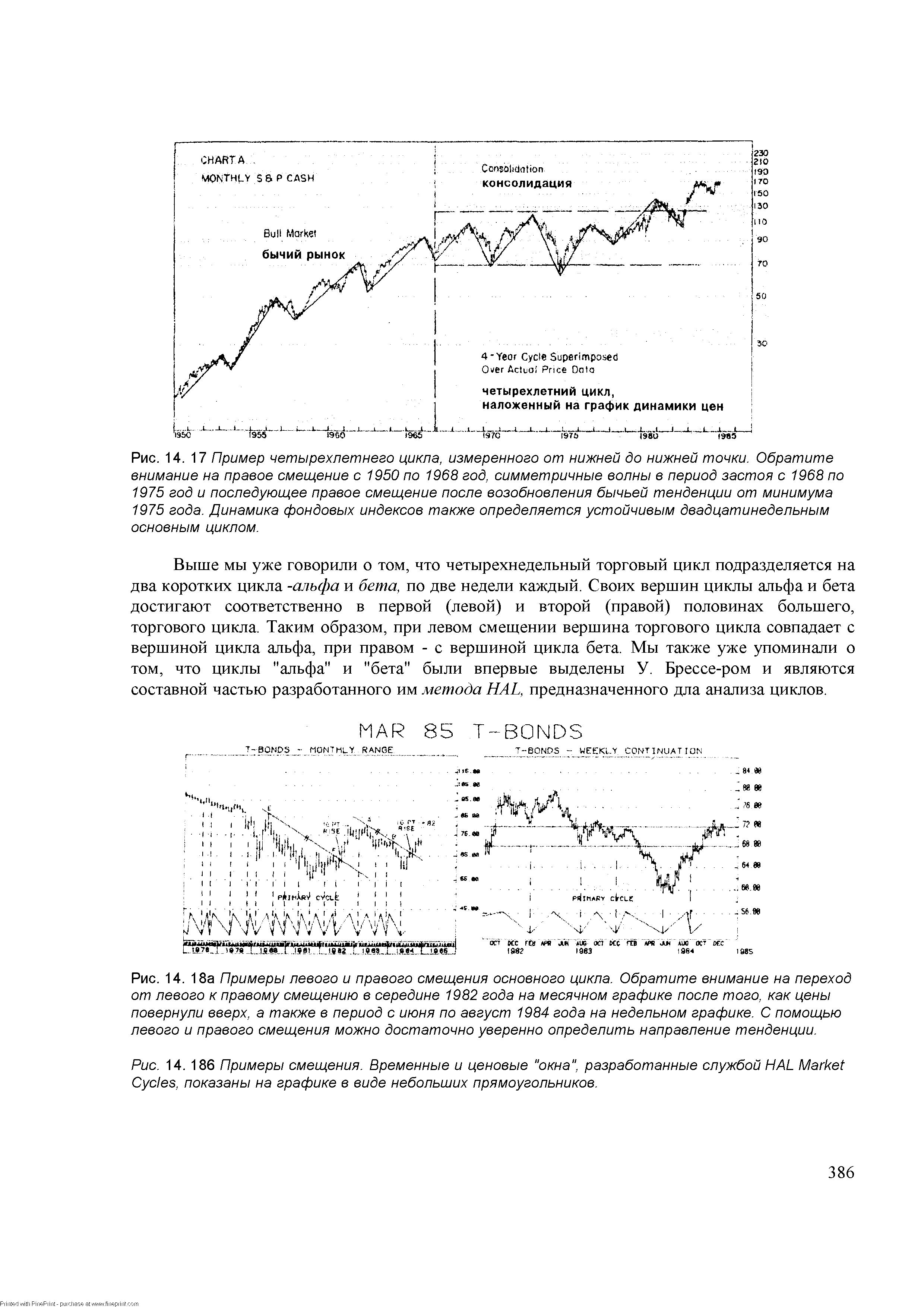

| Рис. 14. 18a Примеры левого и правого смещения основного цикла. Обратите внимание на переход от левого к правому смещению в середине 1982 года на месячном графике после того, как цены повернули вверх, а также в период с июня по август 1984 года на недельном графике. С помощью левого и правого смещения можно достаточно уверенно определить направление тенденции. |  |

Прежде чем вас хватит удар при виде перспективы установки стопа на уровне 200 долл., позвольте мне указать, что это лишь теоретический пример. Он мог бы иметь практическое значение, если бы мы использовали месячное Направление для переключения на взаимные фонды, торгуя ими на недельной основе, или даже для входа по Фибоначчи по дневным графикам. Контекст Контекст Контекст Планируйте ваши сделки, как вы просчитывали бы любое другое важное финансовое предприятие. Я мог бы дать вам еще больше примеров, но мы еще не изучили, как использовать уровни Фибоначчи для входа и размещения стонов, так что это было бы сейчас не совсем уместно. [c.89]

Ну и наконец, очень важную роль играет размер модели. Чем дольше период времени между двумя пиками, чем больше высота модели, тем выше потенциал надвигающегося перелома тенденции. Это положение является верным для всех без исключения графических моделей. Как правило, у наиболее надежных двойных вершин или оснований интервал между двумя пиками или спадами составляет не меньше, чем месяц. Иногда он достигает двух или трех месяцев. (На долгосрочных месячных и недельных графиках модель по своей временной протяженности может охватывать несколько лет.) Большинство примеров, приведенных в данной главе, связаны с вершинами рынка. Надеюсь, нет нужды повторять, что все модели основания являются зеркальным отображением моделей вершины, за исключением тех различий, о которых мы подробно говорили в начале этой главы. [c.116]

Просмотрите любой ежемесячный отчет, подготовленный каким-либо подразделением бухгалтерии. Выберите тот из них, для которого данные накапливались в течение месяца. Разработайте график, согласно которому эти данные обрабатывались бы еженедельно (если они вообще доступны в столь коротком интервале). Каждая неделя отныне становится отдельной фазой теперь сотрудники отдела будут стараться охватить не месячный объем работ, а значительно меньший — недельный. Управляющее воздействие теперь будет направлено на устранение вовсе не таких значительных отклонений. Если, к примеру, на второй неделе возникли какие-либо проблемы, уже на третьей неделе можно предпринять корректирующее воздействие, не прибегая к сверхурочным работам, и вернуть процесс в рамки графика уже на четвертой неделе. [c.222]

До сих пор, рассматривая графические средства технического анализа, мы ограничивались примерами дневных графиков. В следующей главе мы расширим временные перспективы анализа рынка и перейдем к недельным и месячным графикам, применяющимся для анализа долгосрочных тенденций. Мы также покажем, как используются обобщенные индексы фьючерных цен и индексы различных групп рынков. [c.183]

Технические методы и инструменты, применяемые в анализе графиков, представленных в конце этой главы, относятся к числу наиболее распостраненных и должны быть известны всем, кто знаком с основами графического анализа. В этих примерах используются только принципы, изложенные в главах 1-7. Однако это не означает, что в анализе недельных и месячных графиков не могут применяться и другие методы. Например, эти графики полезны при определении долгосрочных циклов. Кроме того, они могут быть использованы в волновом анализе Эллиота. Посмотрите, как отчетливо просматривается пятиволновая структура бычьего рынка на месячных графиках кукурузы и хлопка. [c.241]

Это неправда, что вы всегда способны найти более низкие минимумы реакции, возвращаясь все дальше назад во времени (минимумы бондов были в 1981 г.). Правда в том, что изучая Временные Структуры большего масштаба или сжимая данные, можно обнаружить более глубокие развороты, чем показанные на вашем (первоначальном) экране. Вот как это делается. Предварительно вычислите ряды Фиб-узлов для всех Временных Структур выше тех, с которыми вы имеете дело, а также той, с которой сейчас работаете. Если вы, к примеру, часовой игрок, подготовьте дневной, недельный и месячный ряды. Это означает, что нужно отпечатанные копии положить в рабочую папку данного инструмента, чтобы они были всегда под рукой. Графики необходимо соответствующим образом разметить при помощи разметочного циркуля. Обязательно также иметь эти ряды в виде компьютерных файлов в программном обеспечении. (Оно должно поддерживать функцию "сортировки", чтобы файлы правильным образом организовывались). Каждый файл, как и каждый отпечатанный график, может иметь свои собственные Маркировки Происхождения независимо от файлов, использующих более высокие Временные Структуры. В нашем примере по бондам я оставил бы оригинальную распечатку FibNodes BDMOPA2 как есть, приложив ее к квартальному или годовому файлу, с его собственными Маркировками Происхождения Главной и Первой Реакций. Такая же высокая требовательность к торговле в более низких Временных Структурах объясняется необходимостью знать, что говорят вам Временные Структуры выше тех, с помощью которых вы торгуете. Тут нужно за многим поспевать Хотя очень маловероятно, что вы достигните недельного Узла " " 0,382, торгуя по пятиминутному графику, но отнюдь не маловероятно, что часовой или дневной Узел " " 0,382 повлияет на ваши решения. Будьте близоруки, когда рискуете. Не тратьте все время на поиски колдобин, одновременно не замечая моста, который может оказаться скрытым лишь немного впереди. [c.238]

Эллиот и его последователи не нашли решения проблемы, составлять ли графики данных по линейной или полулогарифмической шкале. Полулогарифмическая шкала представляет определенный интерес, особенно при изучении недельных или месячных графиков с целью анализа цены и времени или при работе с коррекциями и расширениями. Мы считаем обсуждение проблемы линейного или полулогарифмического масштаба важным для профессиональных трейдеров. В данной книге все примеры приложения наших инструментов осуществлялись с использованием линейного масштабирования. Везде, где мы находим это необходимым — например, при описании расширений и коррекций на недельных данных, — мы кратко обсуждаем этот предмет. Однако мы не считаем этот вопрос стоящим усилий по интеграции дополнительной функции полулогарифмического масштабирования в наш пакет программ WINPHI. [c.35]

Несмотря на то, что квадрирование минимума производится, в основном, в сочетании с недельным графиком, другие графики также могут быть использованы, в особенности - месячный график. Поясним на примере кукурузы - основной минимум 1.54 появился в феврале 1987 г. Шкала составляет 8 центов в месяц, и месячный график июльской кукурузы должен квадрироваться каждые 19 месяцев. Это значит, что от данного основного минимума главная вершина или основание могут прогнозироваться каждые 19 месяцев. В данном случае - это март 1998 г., который может стать важным временным периодом образования главной вершины или главного основание. [c.292]

На графике, построенном для каждого рынка, я могу вычертить границы полосы перекупленности/перепроданнос-ти, которые в ретроспективе определяют области с низким риском для покупки и продажи. Для создания долгосрочной перспективы, например, месячной, значения индикатора рассчитываются ежемесячно, для недельной перспективы — еженедельно, для дневной перспективы — ежедневно. Однако в любом случае текущая цена закрытия сравнивается с ценой закрытия год назад. Такой метод имеет одно очень важное преимущество. Если индикатор указывает, что рынок находится в перепроданном состоянии, то сигналы к покупке, полученные с помощью других систем краткосрочного анализа, приобретают больший вес. И, наоборот, если согласно индикатору рынок находится в перекупленном состоянии, то это можно рассматривать как подтверждение сигналов к продаже, полученных с помощью других систем краткосрочного анализа. В любом случае само по себе сравнение двух цен в разные моменты времени позволяет измерить уровень эмоций, связанный с тем или иным движением цен, и наглядно показывает, как подобные движения протекали в прошлом. Можно оценить степень возрастания или убывания тенденции, проанализировать и сравнить динамику цен внутри областей перекупленнос-ти/перепроданности. Действительно, поведение цен год тому назад диктует текущую динамику цен, определяя экстремальные параметры, связанные с переломными пунктами в развитии рынка в прошлом. Описанный вид сравнительного анализа представлен примерами на рисунках с 10.1 по 10.15. [c.136]

Смотреть страницы где упоминается термин ПРИМЕРЫ НЕДЕЛЬНЫХ И МЕСЯЧНЫХ ГРАФИКОВ

: [c.148]Смотреть главы в:

Технический анализ фьючерсных рынков -> ПРИМЕРЫ НЕДЕЛЬНЫХ И МЕСЯЧНЫХ ГРАФИКОВ