В техническом анализе определение вами настроений и направления рынка не будет основываться только на одном индикаторе. Вы не можете полагаться исключительно на линии тренда, скользящие средние или фигуры на графике. Использование нескольких индикаторов одновременно помогает сформировать "консенсус мнений". Таким образом, когда сигнал подается одним индикатором и подтверждается другим или даже еще двумя, возрастает вероятность проведения сделки с низким риском и высокими шансами на успех. [c.97]

Используя три индикатора — линии тренда, скользящие средние и осцилляторы, — вы получаете в свое распоряжение три "мнения" относительно тона и направления рынка. В какое-то время или на каком-то уровне цен они могут и не совпадать. Некоторые сигналы поступят слишком рано, некоторые запоздают. Но, когда среди ваших индикаторов появляется консенсус, вы имеете подтверждение, которое может дать сделку с низким риском и высокой вероятностью успеха. [c.101]

Согласно техническому анализу все факторы, которые влияют на рынок и определяют пристрастия его участников, выражаются в конечном счете в цене как консенсусе между стремлениями и ожиданиями этих участников. Таким образом, мы пытаемся исследовать результат, а не причину. Как мы уже видели, фундаментальный анализ макроэкономики настолько сложен и неоднозначен, что сделать прогноз на основании макроэкономических индикаторов более чем непросто. Поэтому в каком-то смысле технический анализ можно рассматривать как слабость и скрытое признание своей неспособности найти эти причины и проанализировать их. С другой стороны, такой анализ существенно упрощает жизнь трейдеру по сравнению с фундаментальным анализом. Особенно это полезно при краткосрочных прогнозах. Долгосрочные же прогнозы с помощью технического анализа вряд ли дадут достаточную точность предсказания. [c.82]

Пока Бычий консенсус движется, не достигая зоны перекуп ленное или перепроданности, необходимо следовать тренду индикатора как общему правилу. [c.148]

Допуская, что никто не заставляет нас брать долгосрочные позиции, основа нашей тактики должна иметь отношение к нашему долгосрочному экономическому взгляду в оборонительном смысле, а вовсе не враждовать с ней. Но решения по активизации действий когда открыть торговлю, когда ее закрыть, какой объем инвестиций может быть направлен вслед за краткосрочными сигналами, вырабатываемыми финансовой подсистемой, — это именно то, что мы называем своей тактикой. Как мы уже поняли, финансовая подсистема вырабатывает много сигналов от индикаторов ликвидности и бычьего консенсуса до графических конфигураций. Общим знаменателем и самым важным рекламным агентом всей рыночной динамики являются ценовые движения. Только благодаря ценовой динамике в финансовой системе существуют большой мощности положительные контуры обратной связи. По этой причине, несмотря на то, что мы всегда учитываем все свои индикаторы, окончательная тактика может основываться на ценовых движениях. [c.297]

Чтобы оценить консенсус на данном рынке, возьмите данные по крайней мере за 12 месяцев и отметьте уровни, при которых рынок поворачивал раньше (рис. 46). Уточняйте эти уровни каждые три месяца. Когда консенсус "быков" вновь станет очень высок, ищите возможность к продаже при помощи технических индикаторов. Когда консенсус сильно склоняется к "медведям", ищите возможность для покупки. [c.124]

МА отражает средний консенсус по поводу стоимости. Ширину диапазона нужно подстраивать до тех пор, пока в него не попадет от 90 до 95 процентов всех данных. Верхняя граница диапазона показывает, когда рыночная цена завышена. Нижняя граница показывает, когда она занижена. Разумно покупать в нижней части поднимающегося диапазона и продавать в верхней половине падающего диапазона. Диапазоны работают лучше всего, когда их сигналы совпадают с дивергенциями в индикаторах. [c.145]

Серьезный трейдер проверит и другие параметры — например, возьмет более длинное или более короткое ЕМА, разные ЕМА для разных акций — или попробует другой индикатор тренда, например систему направленного движения. Поиск инструмента, способного наиболее точно определить консенсус о ценности акции или фьючерса, потребует серьезных исследований еще до того, как вы войдете в первую сделку. [c.280]

Примером того, что V-образное основание или разворот в конце дня не наблюдаются, может служить поведение рынка в пятницу, 21 августа. Из-за рада факторов в этот день вспыхнула почти паническая распродажа. Многие зарубежные рынки резко шли вниз. Немецкие акции закрылись на 5 процентов ниже. Бразильский рынок был даже временно остановлен, когда его дневное падение достигло 10 процентов. Некоторые из моих индикаторов настроений находились на уровнях пессимизма, невиданных за целое десятилетие. Например, соотношение пут/колл СВОЕ только для акций очутилось на самом высоком уровне с декабря 1987 г. Индекс "Консенсус" оказался на уровне 19 процентов, самом пессимистичном с 1994 г. [c.167]

Индикаторы консенсуса, так же известные как индикаторы противоположного мнения ( ontrary Opinion), не столь точны, как индикаторы следования за трендом и осцилляторы. Они просто привлекают ваше внимание к возможности разворота тренда. Когда вы получите от них сообщение, используйте технические индикаторы, чтобы уточнить момент вступления в игру. [c.122]

Затем настал XX век, и пришло время технического прогресса. После Второй Мировой Войны появился принципиально новый класс трейдеров торговые эксперты, обладатели различных ученых степеней, больших столов из красного дерева и полированных табличек на дверях кабинетов. Со временем риторика вытеснила реальность как главную составляющую торговой практики. Иллюзии заменили здравый смысл. Наши интересы стали сосредотачиваться вокруг скользящих средних, стохасти-ков, индексов относительной силы (RSI), графиков "крестиков-ноликов", осцилляторов, индикаторов направленного движения (DMI), индексов среднего направленного движения (ADX), индексов товарного канала ( I), волатильности, бычьего консенсуса, момента (движущая силарынка), скорости изменения, схождения-расхождения скользящих средних (MA D) и так далее. Затем появились информационные бюллетени и книги определенного рода, например "Как я сделал 40 миллионов долларов в прошлом году, торгуя одним контрактом на евродоллар". В начале 1980-х появилась целая серия систем прогнозирования, этих так называемых "черных ящиков", продававшихся по невероятным ценам. Ни один из подобных "подходов" не доказал свою состоятельность на практике, и все они были отвергнуты. [c.7]

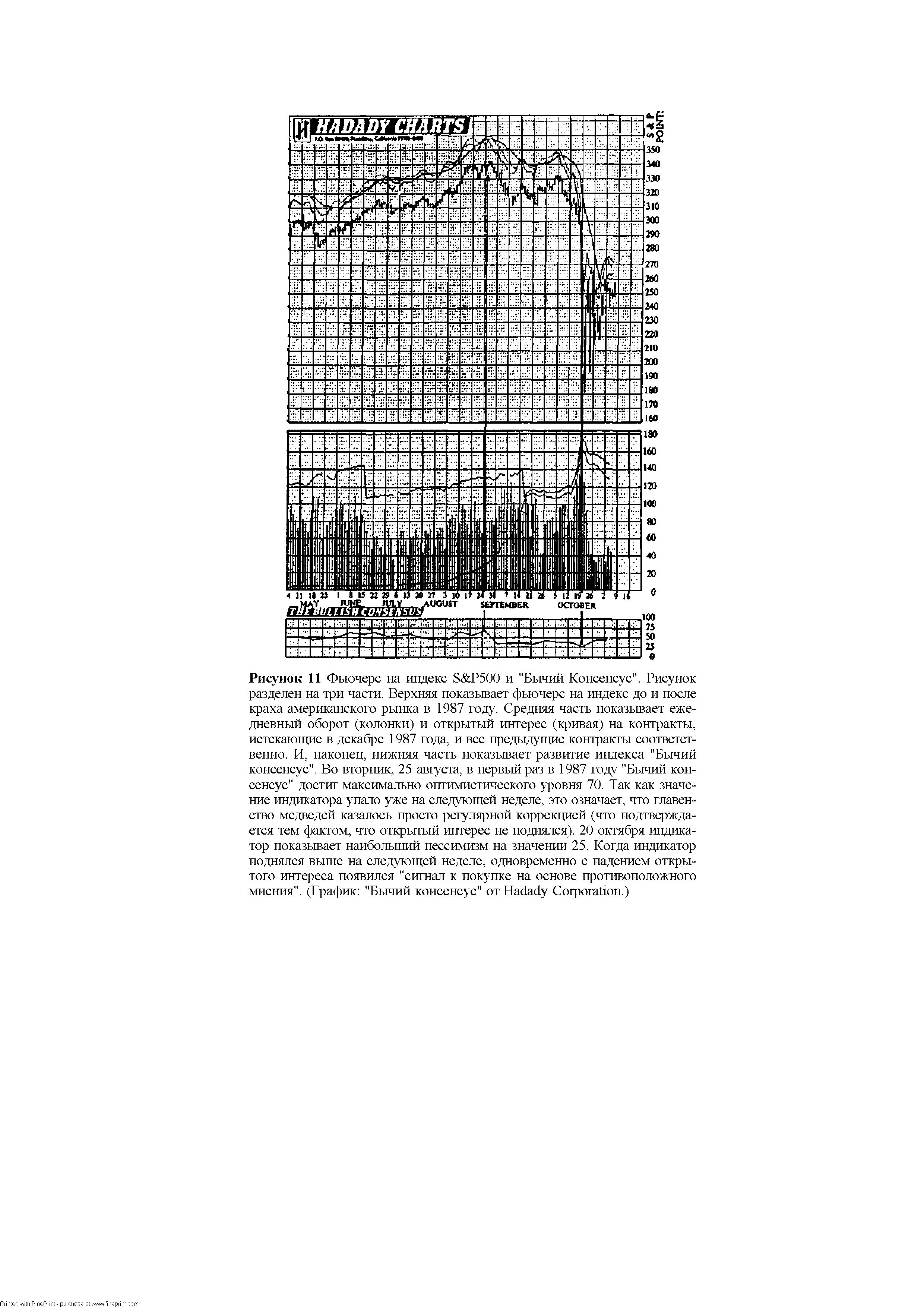

| Рисунок 11 Фьючерс на индекс S P500 и "Бычий Консенсус". Рисунок разделен на три части. Верхняя показывает фьючерс на индекс до и после краха американского рынка в 1987 году. Средняя часть показывает ежедневный оборот (колонки) и открытый интерес (кривая) на контракты, истекающие в декабре 1987 года, и все предыдущие контракты соответственно. И, наконец, нижняя часть показывает развитие индекса "Бычий консенсус". Во вторник, 25 августа, в первый раз в 1987 году "Бычий консенсус" достиг максимально оптимистического уровня 70. Так как значение индикатора упало уже на следующей неделе, это означает, что главенство медведей казалось просто регулярной коррекцией (что подтверждается тем фактом, что открытый интерес не поднялся). 20 октября индикатор показывает наибольший пессимизм на значении 25. Когда индикатор поднялся выше на следующей неделе, одновременно с падением открытого интереса появился "сигнал к покупке на основе противоположного мнения". (График "Бычий консенсус" OTHadady orporation.) |  |

Прежде чем использовать любой индикатор, нужно понять, как он устроен и что измеряет. Мы уже определили, что цена — это соглашение всех участников рынка о ценности инструмента в данный момент. Скользящее среднее — это средний консенсус о ценности за определенный отрезок времени. Короткое, или быстрое, скользящее среднее отражает среднюю ценность инструмента за короткий промежуток времени. Длинное, или медленное, скользящее среднее отражает среднюю ценность за более длительный период. Гистограмма MA D показывает изменения консенсуса, отслеживая разность между коротким и длинным скользящими средними. [c.116]