Особенностью проведения семинарских занятий по данному курсу является значительный объем расчетов по определению риска и доходности ценных бумаг, инвестиционного портфеля, выбору и отбору портфеля, иммунизации облигационного портфеля, сравнению и оценке инвестиционных портфелей. [c.334]

Цели и методы управления. Иммунизация портфеля. Условная иммунизация. [c.335]

При пассивном подходе к оперативному управлению портфелем основное внимание в осуществлении этого этапа реструктуризации портфеля уделяется обеспечению глубокой его диверсификации в рамках отдельных видов финансовых инструментов. Одним из методов, характерных для этого подхода к управлению, является также иммунизация портфеля, направленная на уменьшение процентного риска по долговым ценным бумагам. Суть этого метода состоит в подборе в портфель (в процессе ротации отдельных его финансовых инструментов) [c.370]

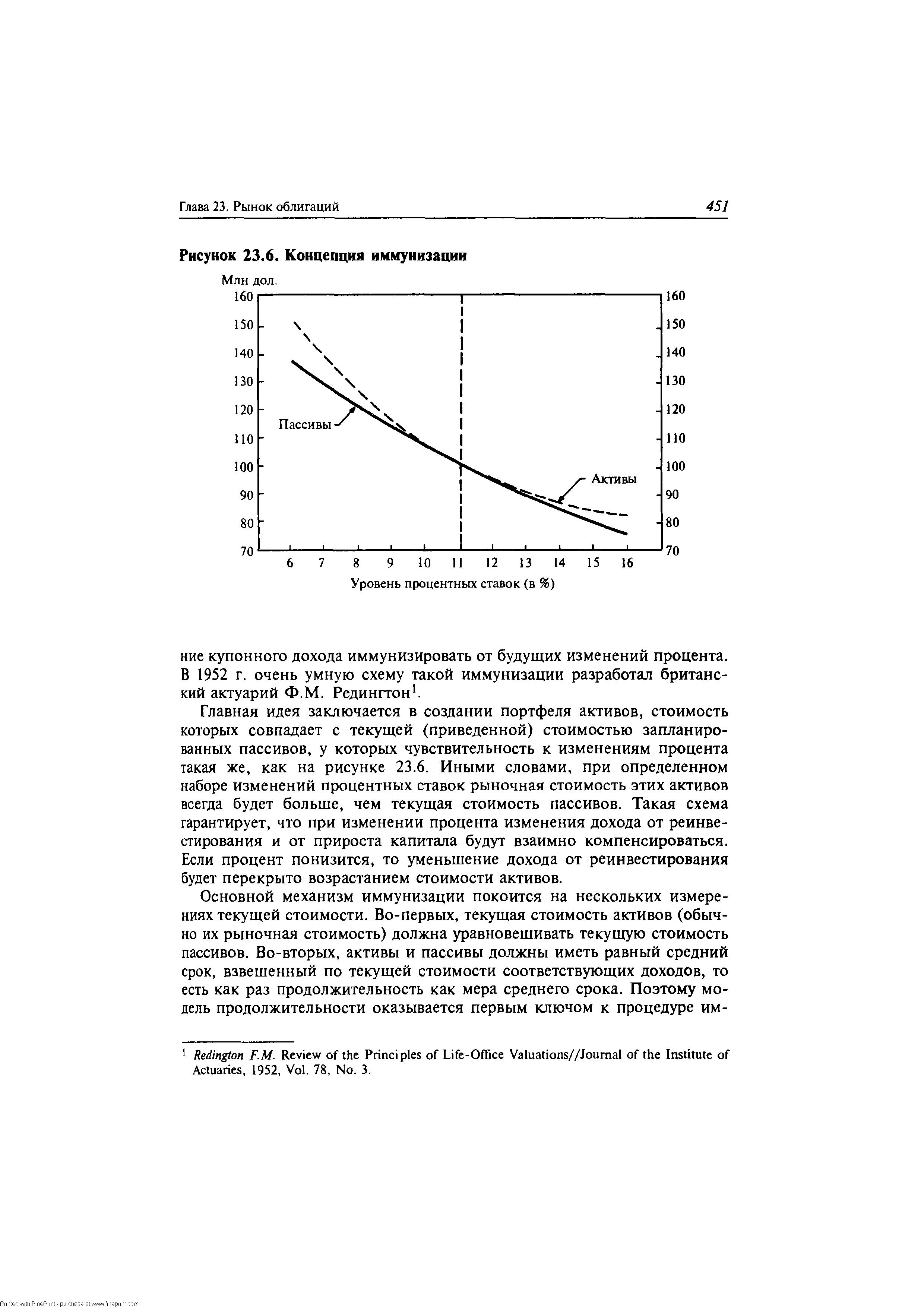

| Рисунок 23.6. Концепция иммунизации |  |

Процедура иммунизации предполагает постоянное изменение состава портфеля. Портфель должен постоянно обновляться, чтобы сохранить условия, отраженные на рисунке 23.6. Однако каждый приход или расход денег нарушает эти условия и делает необходимым новое уравновешивание иммунизированного портфеля. Такое восстановление баланса является неотъемлемым элементом процесса иммунизации. [c.452]

Идея иммунизации доходности быстро привлекла внимание менеджеров рынка облигаций, хотя, кажется, ее больше обсуждали, чем применяли на практике. Проблема заключалась в том, что для ряда задач действительно требовалось гарантировать получение заданной доходности. Техника иммунизации начала работать только в рамках управления пассивами пенсионных фондов, которое стало актуальным с ростом интереса корпораций к предназначенным портфелям облигаций. [c.452]

Термины предназначенный и иммунизированный часто используются как синонимы. Но полезнее для обозначения конкретных подходов использовать следующие термины — горизонтально уравновешенные, уравновешенные по деньгам и иммунизация. Тогда термин предназначенные можно будет использовать для обозначения совокупности методов конструирования портфелей облигаций, предназначенных для погашения фиксированного набора обязательств. [c.454]

Иммунизация плана погашения обязательств [c.456]

Чтобы достичь большей гибкости и, быть может, снижения издержек, менеджеры портфеля нуждаются в такой процедуре финансирования плановых выплат, которая не была бы связана условием поступления средств к каждому плановому платежу, особенно когда речь идет об отдаленном будущем. Оказалось, что концепция иммунизации пригодна для решения проблемы графика плановых платежей. [c.456]

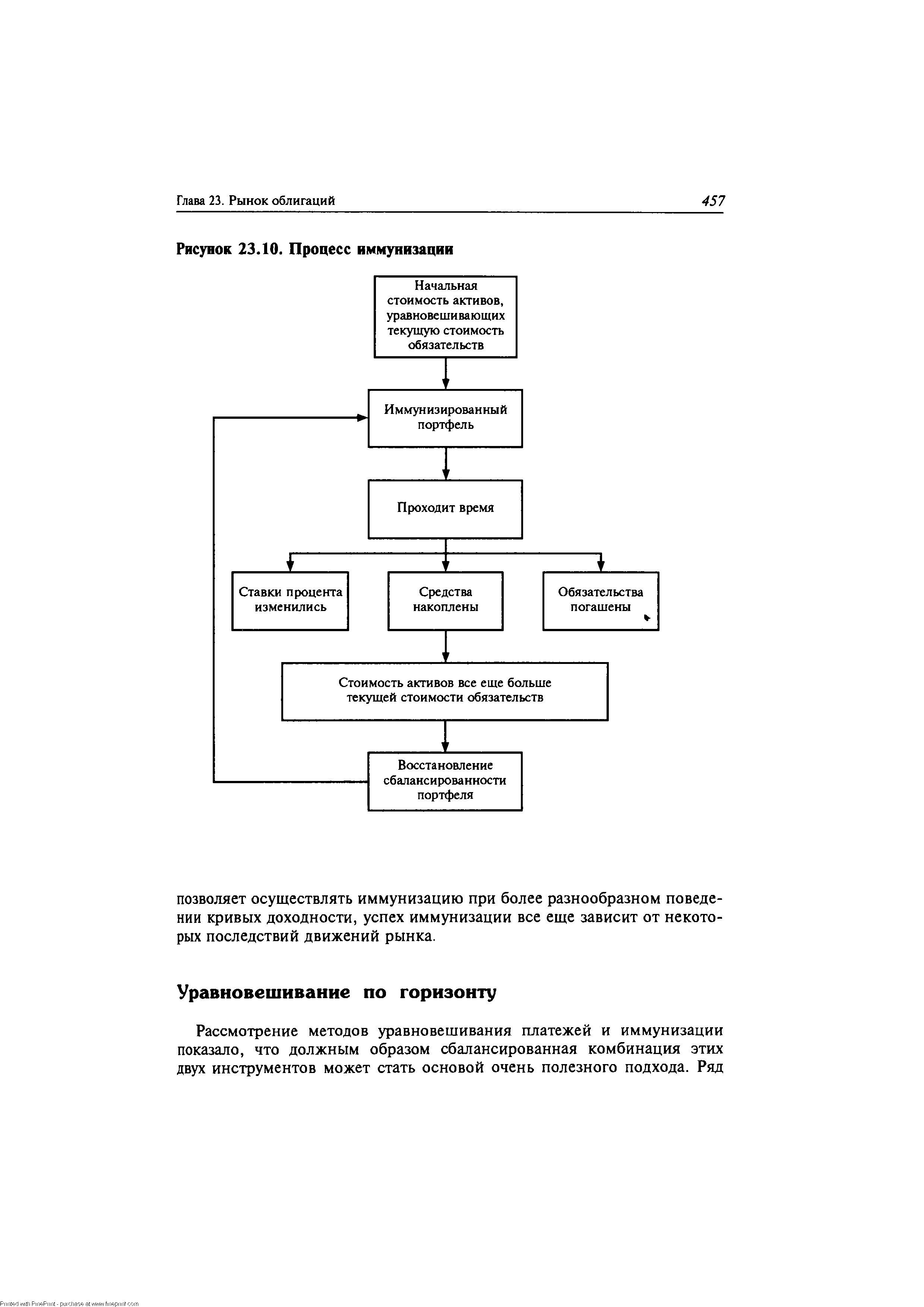

В применении к этой задаче нужно выразить поток платежных обязательств через их текущую стоимость и продолжительность. В этом случае иммунизация может быть достигнута также через поддержание баланса между текущей стоимостью и продолжительностью активов и пассивов. Главное различие здесь в том, что доход от активов и от их продажи нужно использовать для финансирования расходов, требуемых плановым графиком погашения обязательств. Как видно из рисунка 23.10, это несколько усложняет процесс иммунизации. [c.456]

Концепция иммунизации позволяет конструировать портфели самой разной структуры при соблюдении одного условия чувствительность к изменению процента должна удовлетворять ряду ограничений, чтобы кривая доходности активов всегда оставалась выше кривой пассивов. Это расширяет гибкость в выборе структуры портфеля, но также означает, что возможность своевременного погашения обязательств оказывается в зависимости от предпосылок, на которых покоится теория иммунизации. Действительное поведение рынков облигаций не всегда обеспечивает соблюдение таких предпосылок, как параллельность перемещения кривой доходности, постоянная величина межсекторного разрыва и т.п. [c.456]

| Рисунок 23.10. Процесс иммунизации |  |

Примем для простоты, что горизонт планирования равен 5 годам. Корпорация, финансирующая пенсионный фонд, будет уверена, что в эту первую пятилетку сбалансированный по горизонту портфель обеспечит доход, достаточный для погашения всех пенсионных обязательств. Обязательства последующего периода будут покрыты сегментом, сбалансированным по продолжительности, сконструированным в соответствии с принципами иммунизации. [c.458]

За преимущества, даруемые методом выравнивания по горизонту, приходится платить дополнительным риском. Портфель, выровненный по горизонту, просто по определению содержит активы меньшей стоимости, чем связанный куда большими ограничениями портфель, полностью сбалансированный по платежам. В силу этого не может быть гарантий, что в любой момент портфель, выровненный по горизонту, может быть преобразован в портфель, полностью сбалансированный по платежам. Более того, хотя портфель без дополнительного балансирования сохранит сбалансированность по платежам в первый период, возможны такие изменения рынка, что в период, сбалансированный по длительности, доходов портфеля может не хватить для погашения пенсионных обязательств. Так что по величине удельных издержек и по риску недостаточности доходов метод выравнивания по горизонту оказывается где-то между портфелем, сбалансированным по платежам, и результатами чистой иммунизации. [c.459]

Уже давно осознано, что процедура иммунизации, нацеленная на максимальную при данных условиях рынка доходность портфеля, также создает наибольший риск будущего неисполнения обязательств, то есть дефицита доходов фонда. Одновременно экономисты осознали, что наличие подушки ниже этого максимального уровня доходности облегчает процедуру иммунизации и дает ей дополнительную гибкость. Обеспечивающая гибкость подушка делает возможным активное управление в рамках консервативно структурированного портфеля. [c.460]

Когда в 1981 г. процентные ставки подскочили до беспрецедентного уровня, стала приемлемой минимальная доходность, существенно более низкая, чем максимально возможный уровень рыночного процента. И когда рыночная ставка была 15%, минимальная доходность в 14% считалась в высшей степени удовлетворительной. При этом амортизирующем разрыве величиной в 100 базисных пунктов (от 15 до 14%) можно обеспечить портфелю определенную гибкость. На практике амортизирующий разрыв в 100—200 базисных пунктов дает поразительно большие возможности для активного управления. При наличии такой амортизирующей подушки можно несколько раз подряд отступать назад — как перед опускающейся циркулярной пилой — и при этом остаться выше обещанного минимального уровня. Именно достижение такого уровня гибкости с помощью достаточной амортизирующей подушки привело к развитию концепции иммунизации при условии. [c.460]

Каково соотношение иммунизации при условии и классической иммунизации Классическая иммунизация характеризуется высоким уровнем альтернативных издержек в силу отказа от прибыли, возможной при успехе активного управления портфелем. Иммунизация при условии использует эту возможность получения прибыли в обмен на разрыв между ставкой иммунизированного процента и минимально приемлемой доходностью. Если говорить вообще, с позиций предназначенного портфеля, иммунизация при условии предполагает несколько большие первоначальные издержки на компоновку портфеля, что должно обеспечить гибкость операций с активами. Если активное управление портфеля будет удачным, это изъятие активов из портфеля может существенно снизить издержки финансирования плановых платежей по обязательствам. [c.461]

Выгоды перелива. Но переливы могут проявляться и в форме выгод. Производство или потребление определенных товаров и услуг может обусловить не требующие денежной компенсации выгоды перелива, или внешние выгоды для третьих лиц или населения в целом. Вакцинация против кори и полиомиелита приносит прямую выгоду непосредственному потребителю. Но иммунизация против таких инфекционных заболеваний приносит всеобъемлющие и значительные выгоды перелива и обществу в целом. Открытие вакцины против СПИДа было бы выгодно всему обществу, а не только получившим прививки. Люди, не прошедшие вакцинацию, также получают очевидные выгоды в связи с замедлением распространения заболевания. [c.91]

Иммунизация достигается путем вычисления дюрации обещанных платежей и формирования на этой основе портфеля облигаций с одинаковой дюрацией. Такой подход использует преимущество того, что дюрация портфеля облигаций равна взвешенному среднему дюрации отдельных бумаг в портфеле. Например, если одну треть портфеля составляют бумаги с дюрацией 6 лет, а две трети - бумаги с дюрацией 3 года, то сам портфель имеет дюрацию 4 года ( /з х 6 + 2/з х 3). [c.463]

Одно из возможных решений — инвестировать часть средств в одногодичные облигации, а часть в трехгодичные облигации. В какой пропорции их следует делить При использовании иммунизации решение можно получить, решив систему из двух уравнений с двумя неизвестными [c.464]

Что достигается посредством иммунизации Теоретически, при росте доходности потери от продажи трехгодичных облигаций через два года с дисконтом будут в точности компенсированы прибылью от реинвестирования по более высокой ставке средств от погашенных одногодичных облигаций (и купонных платежей от трехгодичных облигаций через год). В противном случае при падении доходности потери в результате реинвестирования средств от одногодичных облигаций (и купонных платежей от трехгодичных облигаций через год) по более низкой ставке будут компенсированы возможностью продать [c.464]

Проблемы, связанные с иммунизацией [c.465]

В предыдущем параграфе было описано, что иммунизация дает теоретически. Однако весьма вероятно, что на практике она не будет работать столь хорошо. Каковы же тому причины В основе лежит ответ на следующий вопрос почему дюрация не всегда точно отражает риск изменения процентной ставки В терминах рассмотренного примера, по каким причинам стоимость указанного портфеля через 2 года может оказаться ниже 1 000 000 [c.465]

Начнем с того, что иммунизация (и дюрация) основана на предположении, что ожидаемые потоки платежей по облигации будут выплачены полностью и своевременно. Данное положение означает, что иммунизация основана на том, что облигации будут оплачены и не будут отозваны до срока, т.е. по облигации отсутствует риск неуплаты и [c.465]

Иммунизация (и дюрация) также предполагает, что кривая доходности горизонтальна, а любые ее сдвиги будут параллельны и произойдут до того, как будут получены платежи по тем облигациям, которые были ранее приобретены. В рассмотренном примере и одногодичные, и трехгодичные облигации имели вначале одну и ту же доходность к погашению — 10% и сдвиг в доходности — 1%. Более того, предполагалось, что этот сдвиг имел место до того, как истек первый год. [c.466]

В процессе активной иммунизации (вакцинации) изменяется чувствительность организма к повторному введению соответствующего антигена, т. е. изменяется иммунореактивность организма в форме повышения или понижения чувствительности отдельных органов и тканей к микробам, ядам и другим антигенам. Изменение иммуноре-активности не всегда полезно для организма при повышении чувствительности к какому-нибудь антигену могут развиваться аллергические заболевания. [c.97]

Текущая стоимость облигаций. Факторы, воздействующие на вола-тильность облигации. Длительность (дюрация). Дюрация бескупонных и купонных облигаций. Оценка риска с помощью дюрации. Цель и принципы формирования портфеля из облигаций. Стратегия облигационного портфеля. Иммунизация портфеля. Управление портфелем из ГКО, ОФЗ, ОГСЗ. [c.86]

Определенные возможности для такого запирания доходности открывает новая техника, основанная на концепции продолжительности, — иммунизация облигации. Представим себе, например, что при текущей ставке 14% менеджер поставил целью обеспечить на следующие пять лет 14% дохода с учетом сложных процентов. Проблемой является реинвестирование купонных доходов, поскольку в будущем процент может стать ниже текущего уровня 14%. Ясно, что пятилетние облигации с 14-процентным купоном не годятся. Решением могла бы быть пятилетняя облигация с нулевым купоном по ставке 14% годовых. Но в тот период еще не было широкого предложения облигаций с нулевым купоном. (Даже сегодня полный временной спектр облигаций с нулевым купоном возможен только для низших значений доходности, обеспечиваемых казначейскими облигациями США.) Чтобы гарантировать высокую доходность купонной облигации, нужно реинвестирова- [c.450]

Практическая реализация программы иммунизации наталкивается на непараллельность движений кривой доходности. Риск изменения формы кривой доходности большей частью устраняется при горизонте уравновешивания от 3 до 5 лет. Причина проста — наиболее резкие изменения формы кривой доходности происходят при куда меньших сроках погашения. [c.459]

Введение понятия дюрации привело к развитию техники управления пакетами облигаций, которая известна под названием иммунизация (immunization). Именно эта техника позволяет портфельному менеджеру быть относительно уверенным в получении ожидаемой суммы дохода. Иначе говоря, когда портфель сформирован, он иммунизируется от нежелательных эффектов, связанных с будущими колебаниями процентных ставок. [c.463]

Если менеджер использует процедуру иммунизации специального типа, известную как согласование денежных потоков ( ash mat hing), то частые непараллельные сдвиги в негоризонтальной кривой доходности не будут иметь нежелательного влияния на портфель. Дело в том, что, согласно этой процедуре, облигации приобретаются таким образом, что финансовый поток, получаемый в каждый период, в точности равен ожидаемому оттоку средств за этот период. [c.466]

Другой возможный способ, позволяющий решить проблемы, связанные с непараллельными сдвигами горизонтальной кривой доходности, - это использовать одну из более сложных иммунизационных моделей. В этих моделях делаются разные предположения о форме кривой доходности и ее изменениях в будущем. Следовательно, менеджер должен выбрать ту модель, которую он считает наиболее точной. Интересно, что, как показывают исследования, наиболее точной оказывается модель иммунизации, описанная в настоящей главе, а не более сложные. Поэтому некоторые исследователи считают, что менеджеру, занимающемуся иммунизацией, лучше пользоваться именно этой моделью17. [c.466]