Пенсионную схему с фиксированными взносами анализировать легко [c.203]

У аналитика не возникает затруднений с анализом пенсионных схем с определенным участием. Если компания внесла должные платежи, за ней нет никаких обязательств на будущее. Если платежи не сделаны, их сумма отражается в балансе как текущее обязательство (пассив). В любом случае пенсионные расходы должны найти должное отражение в показателе дохода. [c.203]

Пенсионная схема со множеством нанимателей и обязательства, создаваемые выходом из нее [c.203]

Пенсионные схемы с фиксированными выплатами [c.203]

Стремление к "прозрачности" предпочтение отдается гибким и ликвидным методам сбережений, когда каждый элемент инвестиции виден — "прозрачен" — для инвестора. Пенсионные схемы и страховые полисы старого стиля не обладают таким качеством. [c.121]

Использование инвестиционных фондов профессиональными инвесторами, инвестиционные фонды широко используются управляющими пенсионными фондами в качестве вложения пенсионных взносов. Этому во многом способствуют изменения в пенсионных схемах размер пенсии связывается с суммой капитала, накопленного к пенсионному возрасту, а не с последней заработной платой данного лица. Компании страхования жизни также вкладывают все больший процент своих активов в инвестиционные фонды. Эти компании предлагают контракты на страхование жизни с большим элементом сбережений с выплатой средств в определенную дату в будущем (а не только в случае смерти) и, как правило, связывают эти выплаты с доходностью акций в инвестиционных фондах, которыми управляют либо сами эти компании, либо другие организации. [c.121]

Приведем несколько определений, позаимствованных из авторитетных источников Актуарий — лицо, профессионально обученное математическим аспектам страхования, таким, как расчет премий, обязательств по полису и других величин актуарий — лицо, в область деятельности которого входит приложение вероятностной и статистической теории к проблемам страхования, инвестирования, финансового менеджмента и демографии актуарий — профессионал, подготовленный в области применения вероятностных методов используя математические методы для постановки, анализа и решения сложных задач в области бизнеса, финансов и социальной сферы, актуарий оценивает индивидуальные и корпоративные риски и вырабатывает финансово обоснованные страховые и пенсионные схемы . [c.232]

Касимов Ю. Ф. Начала актуарной математики (для страхования жизни и пенсионных схем). Зеленоград, 1995. [c.348]

Пенсионное страхование. Виды пенсионных схем [c.354]

С экономической точки зрения обеспечение пенсиями по старости на базе НПФ представляет собой своеобразный долгосрочный инвестиционный процесс, на первом этапе которого осуществляются вложения (взносы в фонд) и последовательное наращение средств за счет доходов от инвестиций свободных денежных средств, на втором — получение отдачи от накоплений в виде периодических пенсий. Особенности данного процесса определяются принятыми правилами, регламентирующими взносы и выплаты пенсий (пенсионные схемы). [c.355]

По условиям финансирования пенсионные схемы, практикуемые в России, подразделяются на [c.355]

При применении любой из пенсионных схем с фондированием сталкиваются с необходимостью решения двух задач. Первая выступает в двух "сопряженных" вариантах определение размера пенсии по величине установленных взносов либо расчет величины взносов по заданным размерам пенсии. [c.356]

В российских НПФ получили распространение как страховые, так и сберегательные пенсионные схемы. В методических целях анализ удобнее начать с последних. В таких схемах платежи (взносы и пенсии) не увязываются с вероятностями их выплат, поэтому нет необходимости применять таблицы смертности и коммутационные числа, где аргументом является возраст. Строго говоря, здесь, по-видимому, нет оснований и для применения терминов "премия" и "пенсия". Однако для единообразия сохраним эти термины и в сберегательных схемах обеспечения старости. [c.356]

Страховые пенсионные схемы [c.359]

Необходимость в расчете нетто-тарифов (нетто-премий в ра-чете на 1 руб. установленной пенсии) возникает при использовании схемы, в которой за исходную принимается величина пенсии. Тариф может быть определен для единовременного взноса (покупка пенсии разовым платежом) или при условии, что премия выплачивается в рассрочку. Обсудим оба варианта, но только для пенсионных схем индивидуального страхования. Актуарные расчеты в групповом пенсионном страховании требуют более обширной информационной базы, расширенных таблиц смертности (где учитывается выход из состава группы участников в связи с увольнением и выходом на пенсию по инвалидности). [c.359]

Нетрудно найти и стоимость сберегательно-страховой пенсионной схемы. Пусть до пенсионного возраста применяется сберегательная схема, после — страховая. Если пенсия выплачивается с 60 лет, а единовременный взнос в х лет, то стоимость для пожизненной пенсии пренумерандо равна [c.361]

Стоимость смешанной пенсионной схемы в возрасте 40 лет составит [c.361]

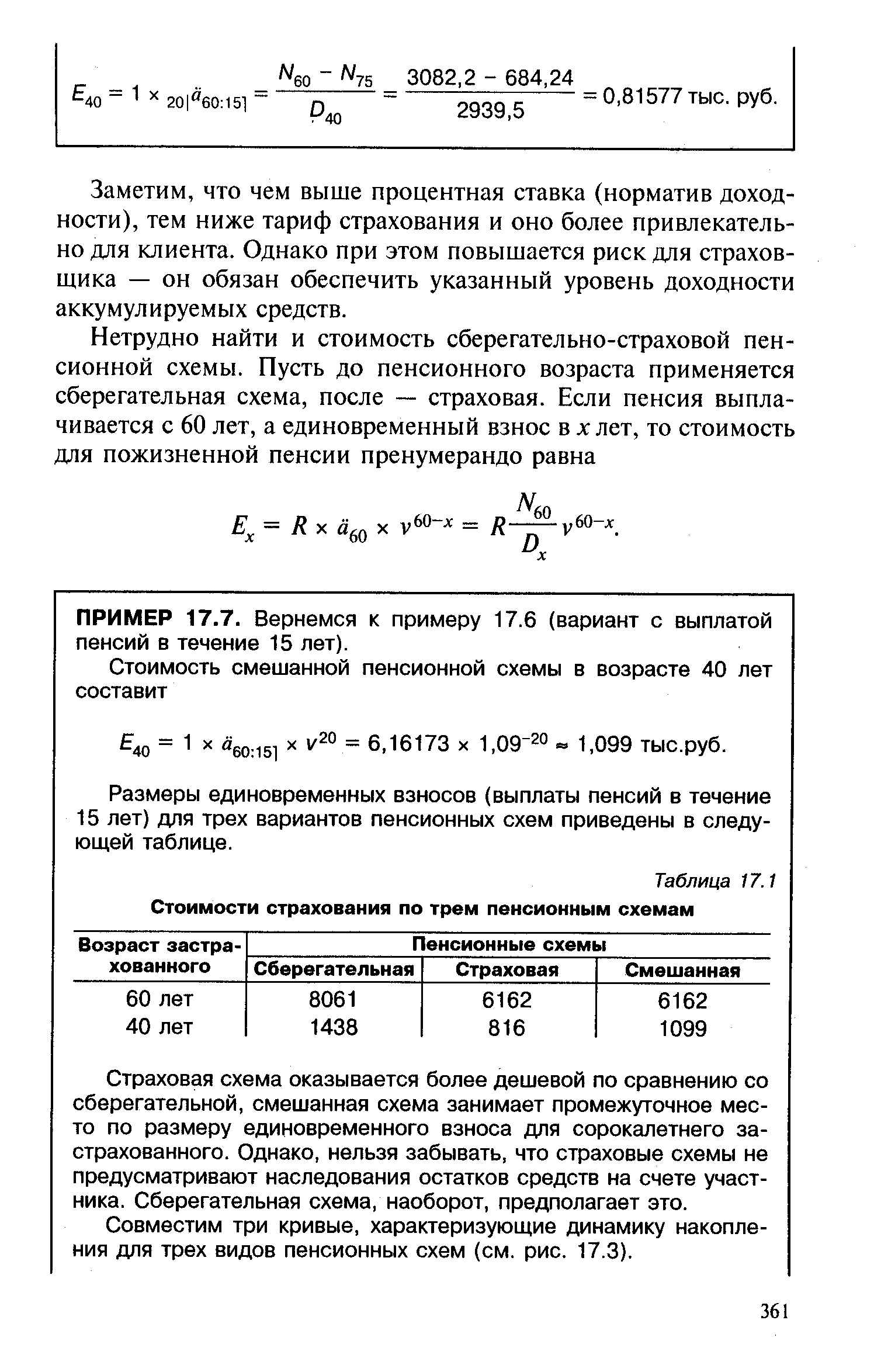

Размеры единовременных взносов (выплаты пенсий в течение 15 лет) для трех вариантов пенсионных схем приведены в следующей таблице. [c.361]

| Таблица 17.1 Стоимости страхования по трем пенсионным схемам |  |

Совместим три кривые, характеризующие динамику накопления для трех видов пенсионных схем (см. рис. 17.3). [c.361]

ПОНЯТИЕ СОЛИДАРНОЙ И НАКОПИТЕЛЬНОЙ ПЕНСИОННЫХ СХЕМ В НПФ [c.236]

Согласно ст. 3 Федерального закона О негосударственных пенсионных фондах пенсионная схема — это совокупность условий, определяющих порядок формирования пенсионных накоплений и выплат негосударственных пенсий . [c.236]

Существуют две основные пенсионные схемы накопительная и солидарная. [c.236]

Можно также утверждать, что общественность в целом имеет право на информацию о деятельности и положении организаций, существующих в рамках политической и экономической системы, которая узаконена в конечном счете обществом. Эта точка зрения высказывается в Докладе о корпорациях (the orporate Report) ASS [11]. Общественность включает акционеров, наемных работников, участников пенсионных схем, приобретших ценные бумаги компании, клиентов, кредиторов, поставщиков и налогоплательщиков. Многие из перечисленных могут иметь права на несколько долей в предоставляемой информации, будучи участниками более чем -одной группы пользователей. [c.150]

Развитие персональных пенсионных схем, наблюдается рост числа персональных пенсий, предназначенных для людей, работающих самостоятельно, и "переносных" схем на случай изменени места работы. Росту количества таких программ способствовало снижение уверенности в том, что государство сможет обеспечить необходимые пенсии причина этого отчасти кроется в увеличении доли пожилых людей в населении, а отчасти — в неопределенности экономического климата, когда человек уже не поступает на работу в организацию на всю жизнь. Большая доля взносов в персональные пенсионные схемы вкладывается через инвестиционные фонды. [c.121]

Аннуитеты — потоки денежных средств, обладающие рядом особых характеристик, а именно равновеликие по номинальной сумме, следующие друг за другом через равные промежутки времени, доходы от которых целиком инвестируются по мере возникновения. В контексте данной главы имеются в виду различные страховые полисы и пенсионные схемы, связанные с регулярными равномерными потоками денежных средств. (Прим. науч. ред.) [c.37]

Обсудить роль планирования выхода на пенсию и основные типы пенсионных программ, включая самоуправляемые планы Кеога и индивидуальные пенсионные схемы. [c.145]

Программы Кеога и индивидуальные пенсионные счета — это самоуправляемые пенсионные схемы [c.47]

Дэвид Фрэнкен анализирует свои потребности после выхода на пенсию через 35 лет. На основе тщательного рассмотрения своего образа жизни, потребностей и инфляционных ожиданий он ощущает, что, помимо социального обеспечения и финансируемых работодателем пенсионных схем, ему необходимо будет получать из других источников ежегодно 25 000 долл. Он ожидает зарабатывать 7% по инвестициям как до, так и после выхода на пенсию. Поскольку мистер Фрэнкен не знает, сколько проживет, предпочитая надежность, он строит портфель, который будет вечно приносить 25 000 долл. в год [c.49]

Финансовая компания, предоставляющая такой полномасштабный сервис, фактически получает возможность контролировать все денежные операции клиента, начиная от займов на покупку недвижимости и кончая пенсионными схемами. Поэтому быстрыми темпами идут процессы интеграции технологий и бизнеса, резко ускорилось создание альянсов между провайдерами финансовых данных, брокерами, электронными банками, страховыми компаниями и т.д. Например, американский Интернет-брокер E Trade купил в 1999 году за 1,8 млрд. долларов Teleban Finan ial. Это учрежденный еще в 1989 крупнейший американский банк, действующий исключительно в Сети. Он был известен в частности тем, что благодаря минимизации накладных расходов мог обеспечивать очень высокую ставку депозита. [c.505]