ГРАФИКИ ИНДИКАТОРА ОСНОВНОЙ ТЕНДЕНЦИИ [c.88]

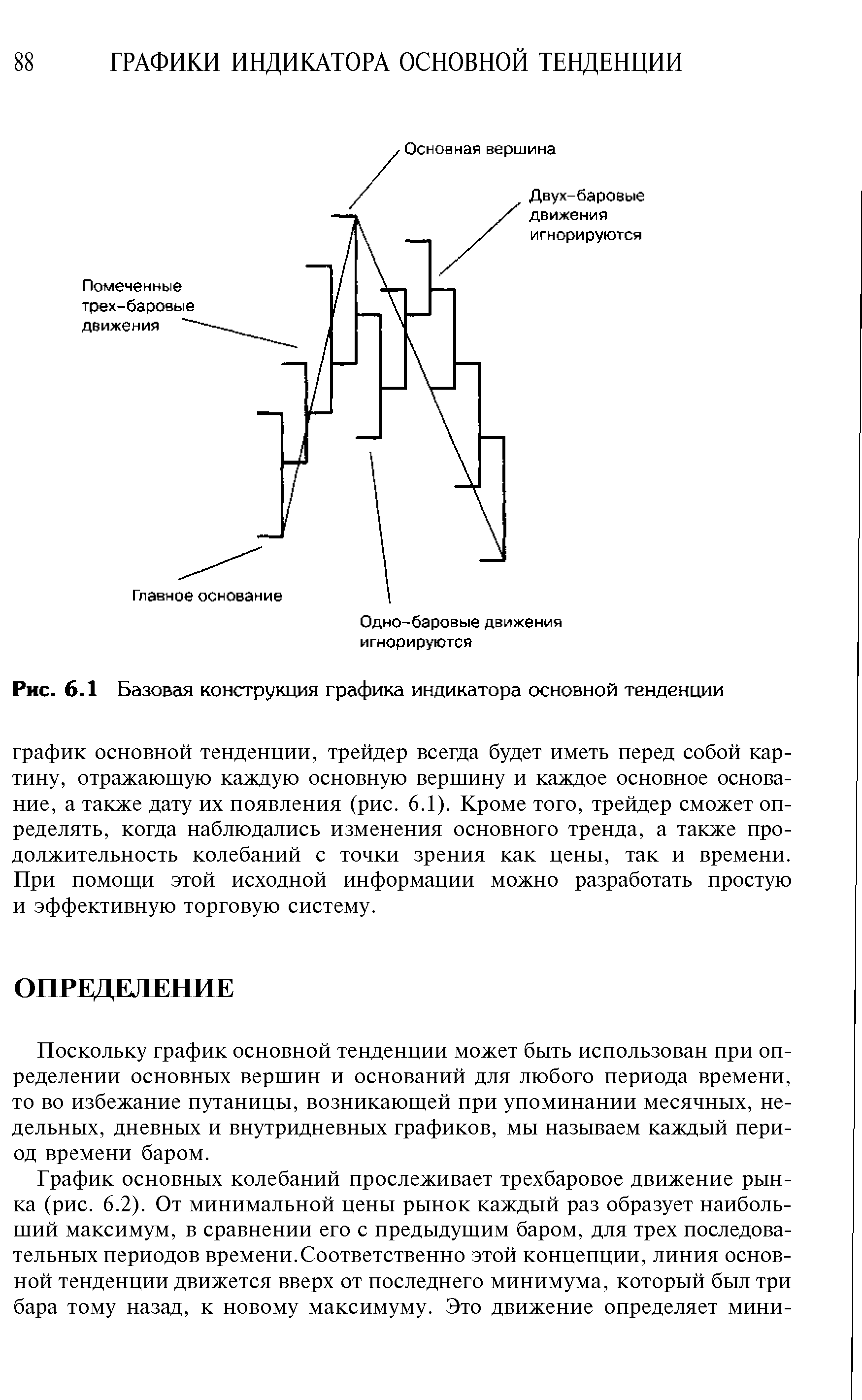

| Рис. 6.1 Базовая конструкция графика индикатора основной тенденции |  |

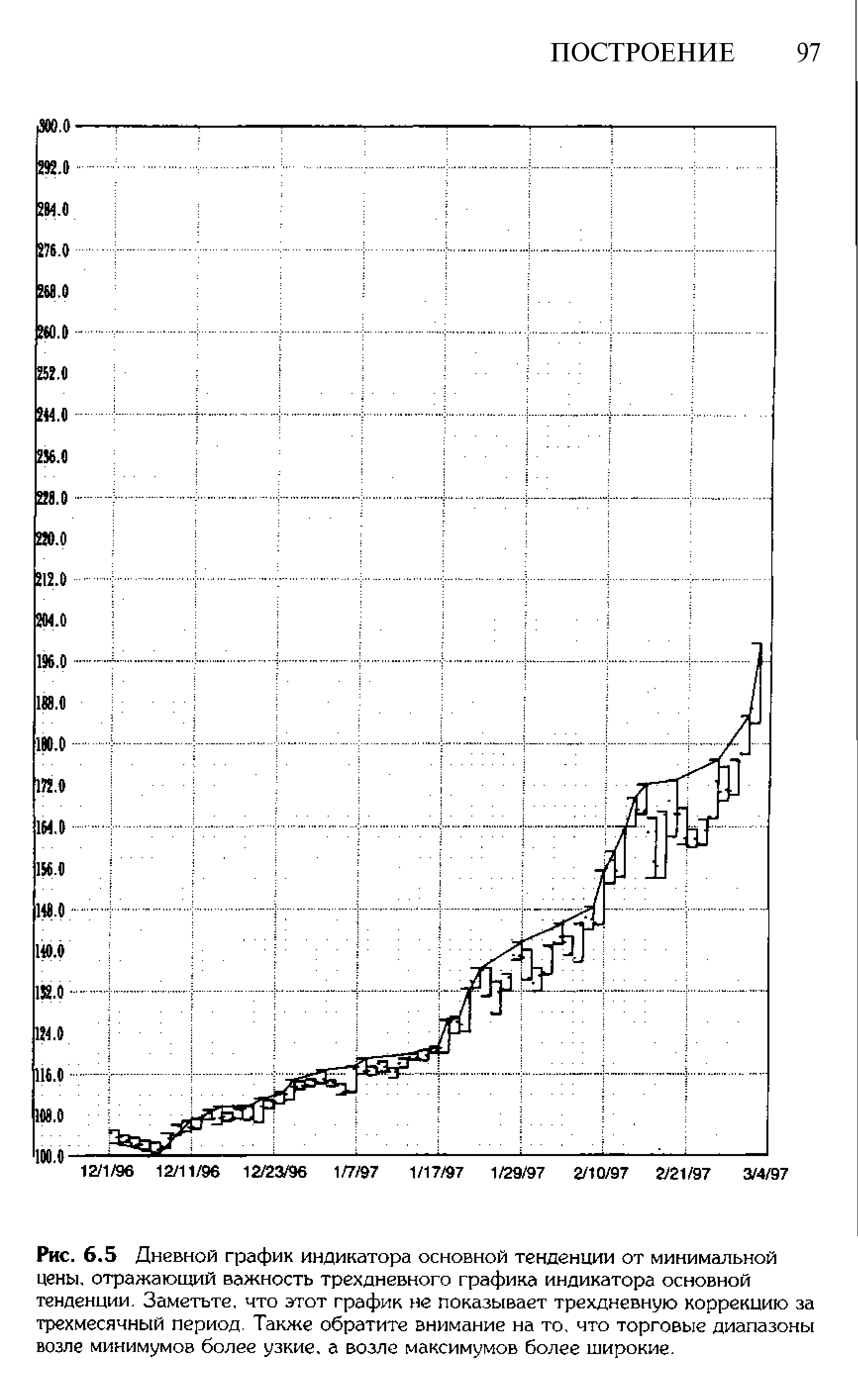

| Рис. 6.5 Дневной график индикатора основной тенденции от минимальной цены, отражающий важность трехдневного графика индикатора основной тенденции. Заметьте, что этот график не показывает трехдневную коррекцию за трехмесячный период. Также обратите внимание на то, что торговые диапазоны возле минимумов более узкие, а возле максимумов более широкие. |  |

Недельный внешний бар игнорируется, если он не влияет на график индикатора основной тенденции [c.102]

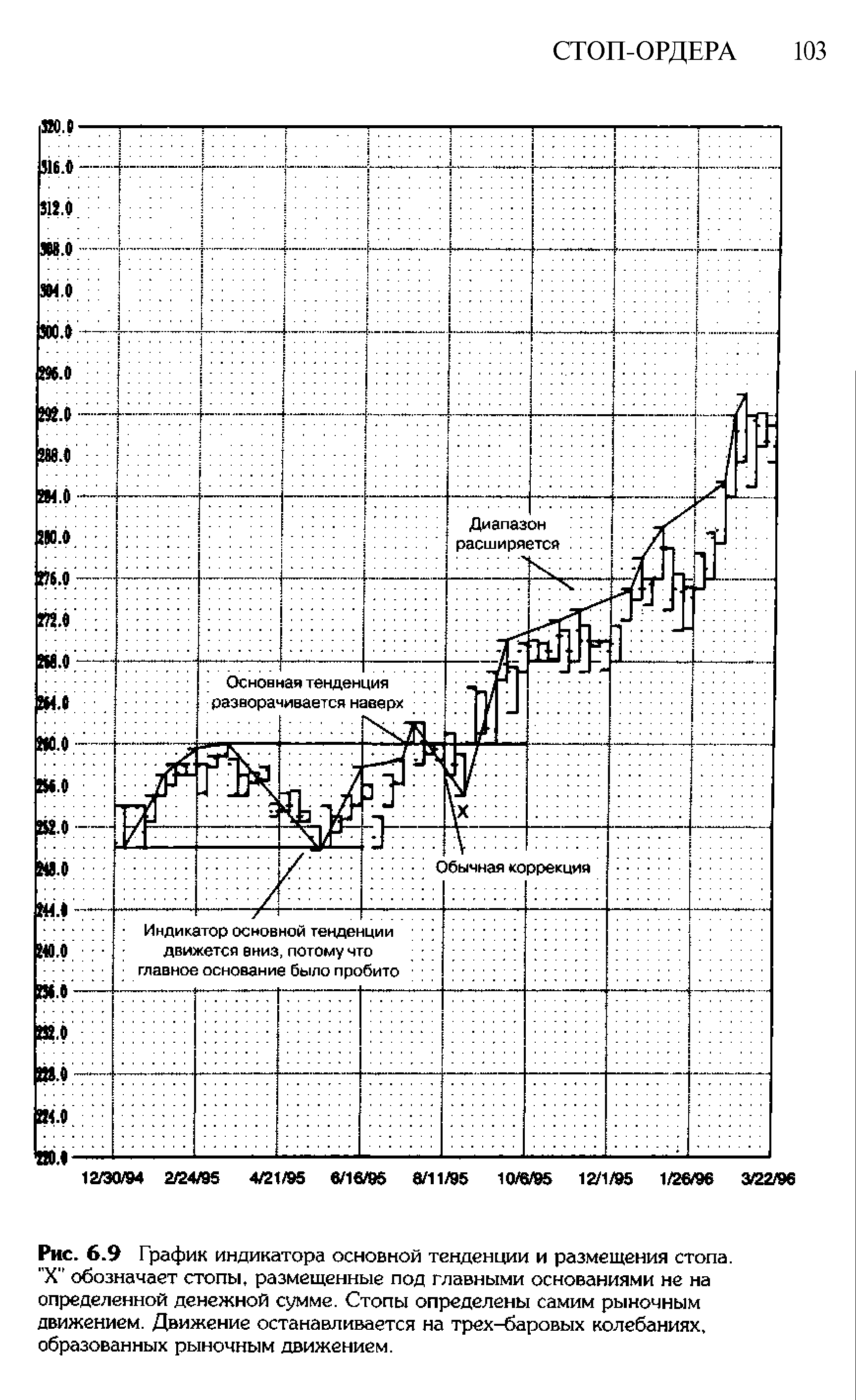

| Рис. 6.9 График индикатора основной тенденции и размещения стопа. "X" обозначает стопы, размещенные под главными основаниями не на определенной денежной сумме. Стопы определены самим рыночным движением. Движение останавливается на трех-баровых колебаниях, образованных рыночным движением. |  |

Двойные основания на графике индикатора малой тенденции (рис. 7.5) образуются чаще и являются менее устойчивыми с точки зрения частоты изменений в направлении индикатора, чем на графиках индикаторов промежуточной и основной тенденций. Двойные основания на графике индикатора промежуточной тенденции (рис. 7.6) появляются реже, чем на графике индикатора малой тенденции, но чаще, чем на графике индикатора основной тенденции. Двойное основание на промежуточном графике устойчивее, чем такое же основание на графике малой тенденции. Одновременно, оно является более слабым, чем такое же основание, возникшее на графике индикатора основной тенденции. [c.115]

Двойные основания на графике индикатора основной тенденции (рис. 7.7) образуются реже, чем на графиках индикаторов промежуточной и малой тенденций, и являются наиболее устойчивыми. [c.115]

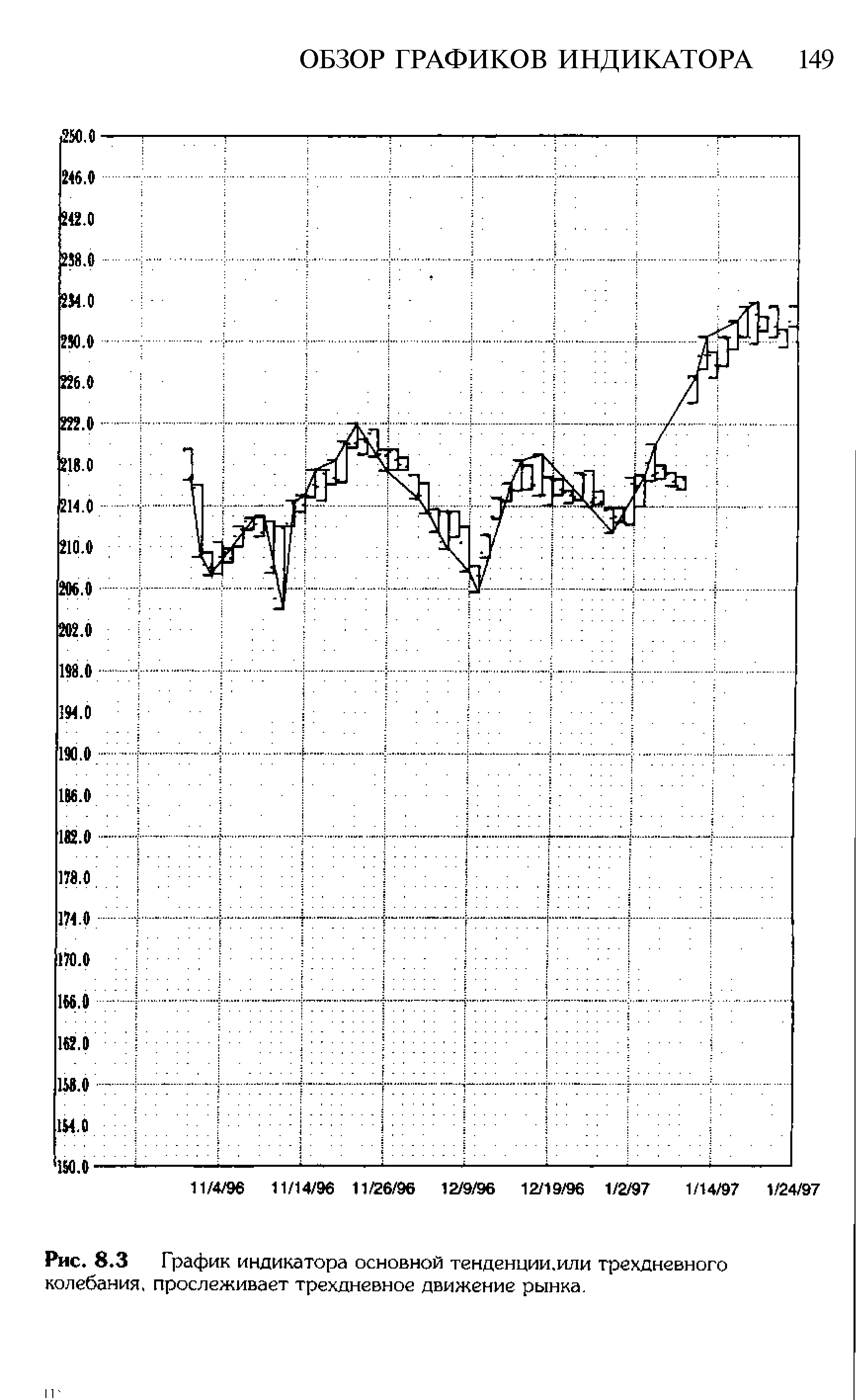

| Рис. 8.3 График индикатора основной тенденции.или трехдневного колебания, прослеживает трехдневное движение рынка. |  |

Изучая правильно построенный график индикатора основной тенденции, трейдер всегда будет иметь информацию о главных вершинах и основаниях, а также о ценах и датах, при которых появились эти вершины и основания. Эту информацию следует также заводить в крупноформатную (электронную) таблицу, чтобы располагать постоянными записями о дате появления каждой вершины и основания. [c.265]

Месячный график основной тенденции. Чем больше данных имеется при анализе ежегодных дат, тем лучше.Тогда трейдер, ищущий важные будущие циклы, может точно спрогнозировать появление будущих вершин, оснований и изменений в тенденции. Как мы уже упоминали, простейший способ вести такого рода записи - это начать с графика индикатора основной тенденции и отмечать все вершины и основания главной тенденции в крупноформатной таблице. Наилучшим периодом времени для отслеживания является месячный график. Месячный график индикатора основной тенденции обычно обеспечивает трейдера информацией, как минимум, о двух главных вершинах и основаниях, возникших во время действия отдельного контракта. Используя данные за 10-20 лет на месячных графиках, трейдер сможет построить действительно качественный прогноз будущих вершин и оснований по отмеченным группировкам основных вершин и оснований на тех же самых календарных днях или возле них. [c.265]

Недельный график основной тенденции. Второй важный масштаб тенденции, использующийся при построении и анализе важных ежегодных дат, - это недельный график индикатора основной тенденции. Этот гра- [c.265]

Дневной график основной тенденции. Третий важный масштаб тенденции, используемый при построении и анализе важных ежегодных дат, - это дневной график индикатора основной тенденции. Этот график предлагает трейдеру больше ежегодных циклических дат для прогнозирования будущего, чем недельный график индикатора основной тенденции и график индикатора промежуточной тенденции. Он также содержит максимумы и минимумы контракта и другие важные вершины и основания, появляющиеся как на месячном, так и на недельном графике. Вдобавок, некоторые из главных вершин и оснований, появляющиеся на недельном, но не на месячном, графике, возникают и на дневном графике индикатора основной тенденции. [c.266]

В зависимости от того, насколько решителен трейдер, помимо использования месячного графика индикатора основной тенденции для прогноза, он может применять месячный график индикатора промежуточной или малой тенденции. Эти графики обеспечат его большим количеством циклических дат вершин и оснований для анализа, а также, вероятней всего, продемонстрируют группирование дат, так как большинство из них может отличаться совпадением. Этот прием может быть также применен к недельным и дневным графикам. [c.267]

Для того, чтобы аккуратно построить график углов, чартист должен знать правильную шкалу для каждого торгуемого рынка. Без правильной шкалы, цена и время будут неправильными, в результате чего способность предсказания будет потеряна. Наконец, пересечение двух и более независимо определенных точек поддержки и сопротивления должно быть отмечено, так как эти ценовые уровни становятся сильнейшими зонами поддержки и сопротивления на графике. Эти точки поддержки и сопротивления могут быть найдены из того же графика. Например, графика дневного индикатора основной тенденции с углами, либо они могут быть найдены в результате анализа комбинаций временных периодов. Таких как углов поддержки дневного и недельного графиков. [c.45]

После изучения графика промежуточной тенденции и некоторых его недостатков аналитик может перейти к графику основной тенденции. Уяснив сложности использования графика малой тенденции и убедившись в сравнительной простоте применения графика промежуточной тенденции, трейдер, возможно, захочет разработать индикатор, обеспечивающий долгосрочный обзор рынка. В то время, как индикатор малой тенденции является самым активным, а за ним следует индикатор промежуточной тенденции, индикатор основной тенденции является наиболее стабильным, однако не обязательно лучшим с точки зрения конечной цели - получения прибыли. График малой тенденции включает слишком большое число случайных изменений в тенденции, что чревато высокими издержками при торговле. В противоположность ему, график основной тенденции имеет значительно более низкие значения торговых издержек, с точки зрения комиссионных, но при его использовании весьма вероятны потери из-за упущенных возможностей. Лучше всего применять этот график в сочетании с графиком промежуточной тенденции. Например, с помощью графика основной тенденции определяется бычий рынок, но для определения возможности покупок лучше использовать график промежуточной тенденции, прослеживая по нему коррекции. Аналогично, на медвежьем рынке, определенном с помощью индикатора основной тенденции, лучше всего следовать за индикатором промежуточной тенденции, чтобы войти в рынок, используя корректировочные движения. К построению графика основной тенденции нельзя относиться безответственно, так как основной тренд любого рынка для трейдера должен иметь первостепенную важность. [c.87]

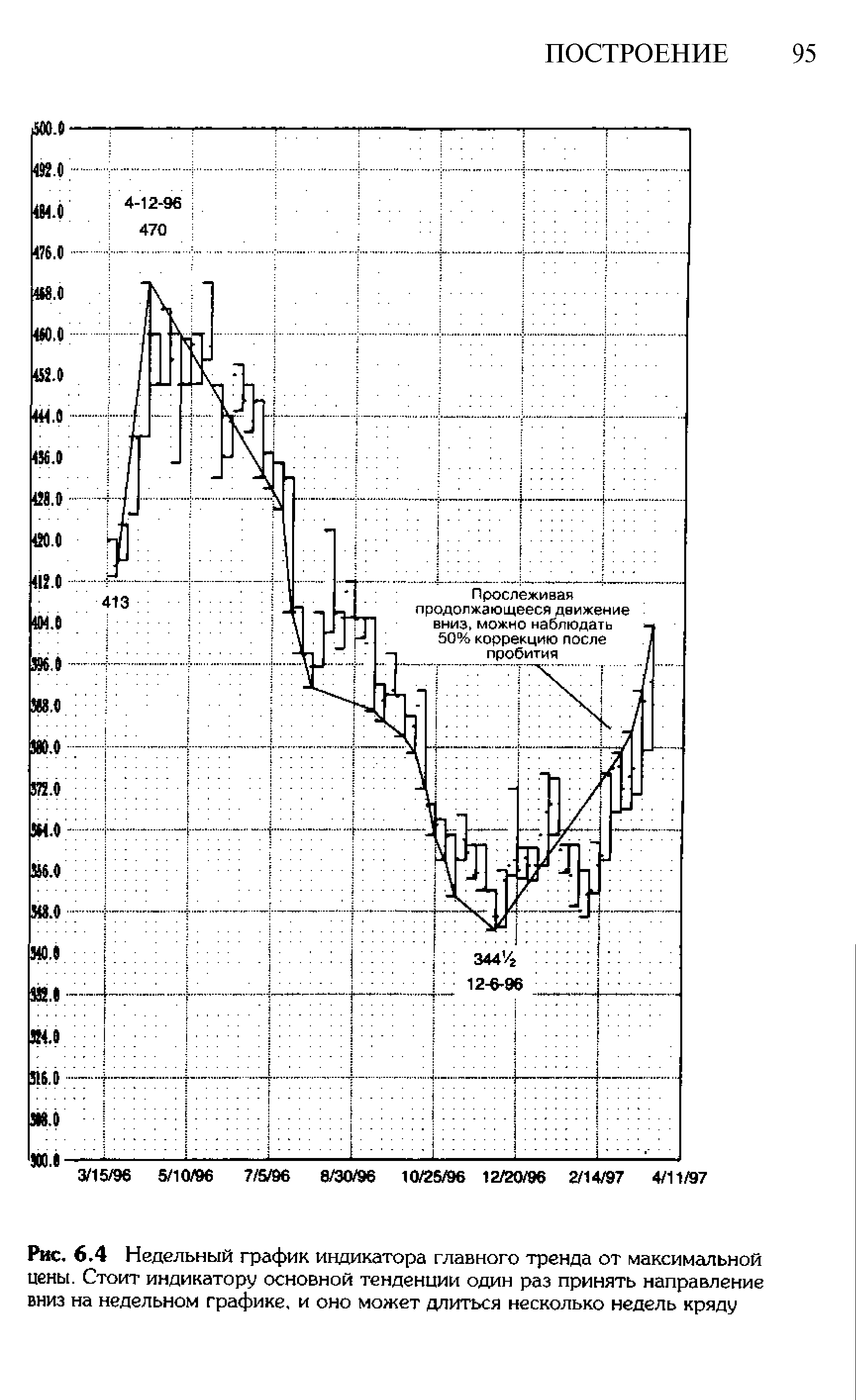

| Рис. 6.4 Недельный график индикатора главного тренда от максимальной цены. Стоит индикатору основной тенденции один раз принять направление вниз на недельном графике, и оно может длиться несколько недель кряду |  |

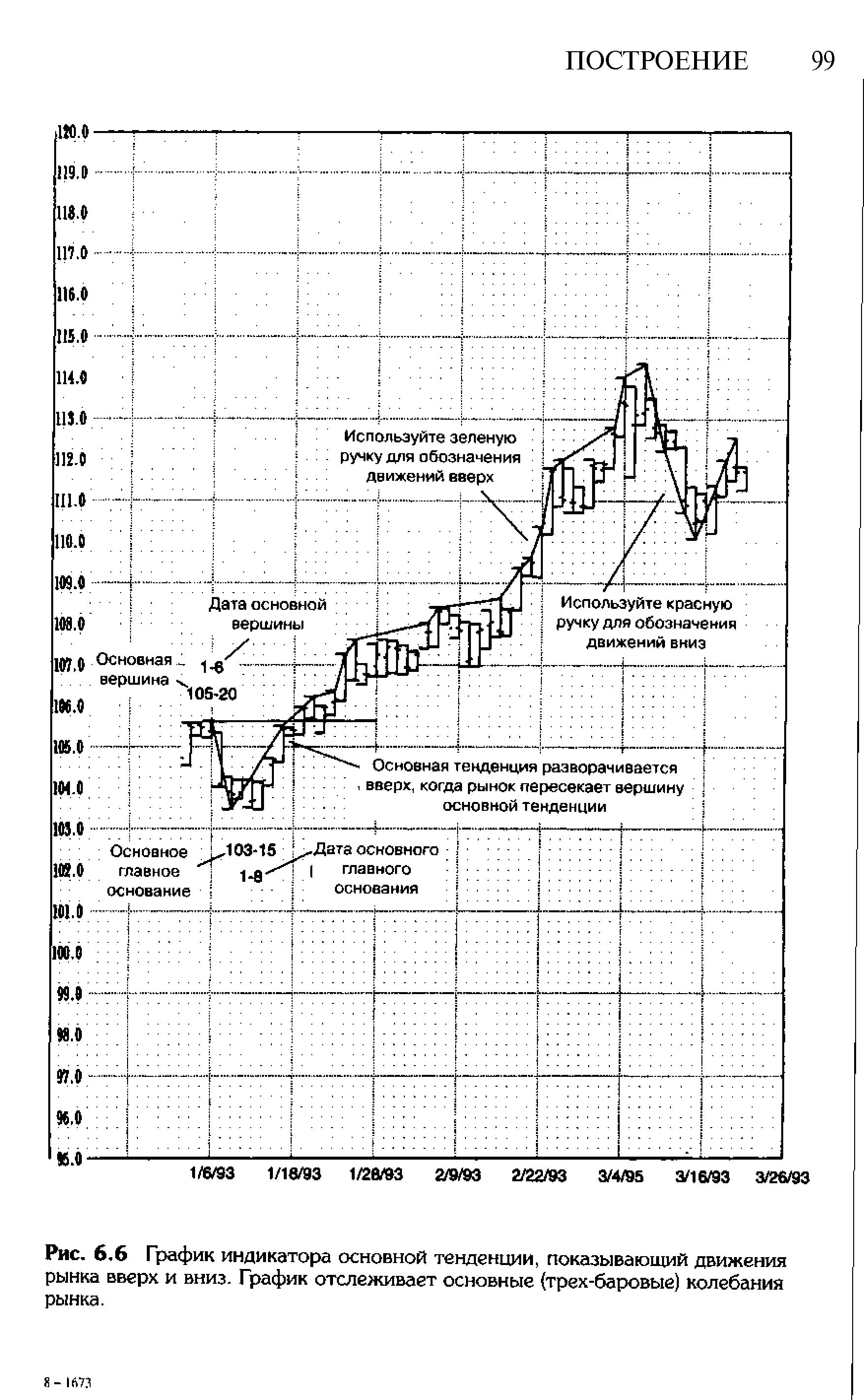

| Рис. 6.7 График внутреннего бара, показывающий, что внутренний бар не влияет на индикатор основной тенденции, а индикатор основной тенденции игнорирует внутренний бар. |  |

Пирамидная покупка при использовании комбинации индикатора малой тенденции и индикатора основной тенденции. Третий способ войти в рынок - это начать позицию в тот момент, когда рынок пересекает вершину последнего основного колебания. Дополнительные позиции добавляются к имеющейся длинной позиции, когда используется еще и график малого или однодневного колебания. Выбираются все сделки, инициируемые графиком малого колебания, в направлении основной тенденции. Защитные стоп-ордера размещаются под главными основаниями для длинной позиции основной тенденции и под малыми основаниями для длинных позиций в малой тенденции. Еще один вариант этого приема -ставить стопы под главным основанием. [c.171]

Пирамидная продажа, использующая комбинацию индикатора малой тенденции и индикатора основной тенденции. Третий способ войти в рынок - это инициировать позицию в тот момент, когда рынок пересекает основание последнего основного колебания. Дополнительные позиции добавляются к короткой позиции, когда используется график малого или однодневного колебания. Отбираются все сделки, инициируемые графиком малого колебания, которые совпадают с основной тенденцией. Защитные остановки размещены над главными вершинами для шортов основной тенденции и над малыми вершинами для коротких позиций малой [c.180]

Объем торговли должен подтверждать характер тенденции. Доу считал объем торговли пусть не первостепенным, но, тем не менее, чрезвычайно важным фактором для подтверждения сигналов, полученных на ценовых графиках. Если сформулировать постулат совсем просто и доступно, то объем должен повышаться в направлении основной тенденции. Если основная тенденция идет вверх, объем возрастает в соответствии с ростом цен. И наоборот, объем уменьшается при падении цен. Если основная тенденция идет на понижение, то все происходит с точностью до наоборот. В этом случае снижение цен сопровождается увеличением объема, а при промежуточных оживлениях цен объем уменьшается. Однако, нужно еще раз отметить, что объем является лишь вторичным индикатором. Сигналы к покупке и продаже, по теории Доу, основываются исключительно на ценах закрытия. В главе 7 мы более подробно остановимся на объеме торговли. Тем не менее, вы убедитесь, что принципы, применяемые для его анализа, останутся теми же самыми. Даже самые сложные индикаторы объема преследуют одну главную цель -определить, в каком направлении повышается объем. А потом эта информация сравнивается с динамикой цен. [c.33]

Одним из недостатков описанного выше варианта индикатора темпа является отсутствие у него заранее определенных верхних и нижних границ колебаний. Выше мы уже говорили о том, что основное достоинство осцилляторов заключается в том, что они способны показывать критические, предельные состояния рынка. Однако, где именно проходят границы предела для кривой индикатора темпа Проще всего установить критические области путем визуального изучения графика индикатора. Проследите по нему динамику кривой темпа за предшествующий период и начертите горизонтальные линии вдоль ее верхней и нижней границ. Эти линии необходимо периодически корректировать -особенно после серьезных изменений рыночной тенденции, однако они были и остаются простейшим и в то же время наиболее надежным способом определения экстремальных значений индикатора. [c.251]

Простейшим способом применения осцилляторов является использование нулевой линии в качестве источника сигналов. Когда осциллятор поднимается над нулевой линией, следует открывать длинные позиции, когда опускается ниже ее - короткие. Так чаще всего работают с графиками индикатора темпа. Выше мы уже подчеркивали, что такой метод надежен только тогда, когда сигналы осциллятора не противоречат основной тенденции. [c.259]

Иногда, вместо того, чтобы ждать цены закрытия для получения сигнала, я использую часовые графики свечей. Например, на дневном графике просматривается потенциально бычья модель. Тем не менее, для завершения этой модели я должен ждать цену закрытия. В этом случае я могу порекомендовать следующее если на часовом графике в этот день также имеется бычий свечной индикатор, можно покупать (если основная тенденция восходящая), не дожидаясь цены закрытия. [c.7]

Изучайте волатильность рынка, наблюдая за расширением и сужением диапазонов ценовых баров. Найдите диапазон NR7 и широкие трендовые бары, отражающие переменчивые настроения толпы. Для изучения диапазонов баров применяйте полосы Боллинджера. Ищите полосы, сужающиеся вокруг цены, когда волатильность снижается и дает сигнал на надвигающиеся колебания с расширением баров. Определите, как быстро они могут развернуться, если сформируется ценовой импульс. Используйте классические индикаторы волатильности, расположенные в нижних окнах под ценовыми графиками, которые, следуя основной тенденции, отслеживают изменение цены. [c.232]

Этот индикатор достаточно популярен, так как многие трейдеры полагают, что возможно получить большую прибыль, улавливая небольшие колебания рынка. К сожалению, трейдеры, пытающиеся сделать "быстрые деньги" исключительно при торговле на малых колебаниях, как правило, терпят неудачу, будучи введённые в заблуждение многочисленными ложными сигналами и из-за неизбежных издержек, возникающих в инвестиционной отрасли. Единственное назначение этого графика - информировать о роли малой тенденции в промежуточной и основной тенденциях. Настоятельно не рекомендуем применять его в качестве единственного источника информации о существующих тенденциях. [c.49]

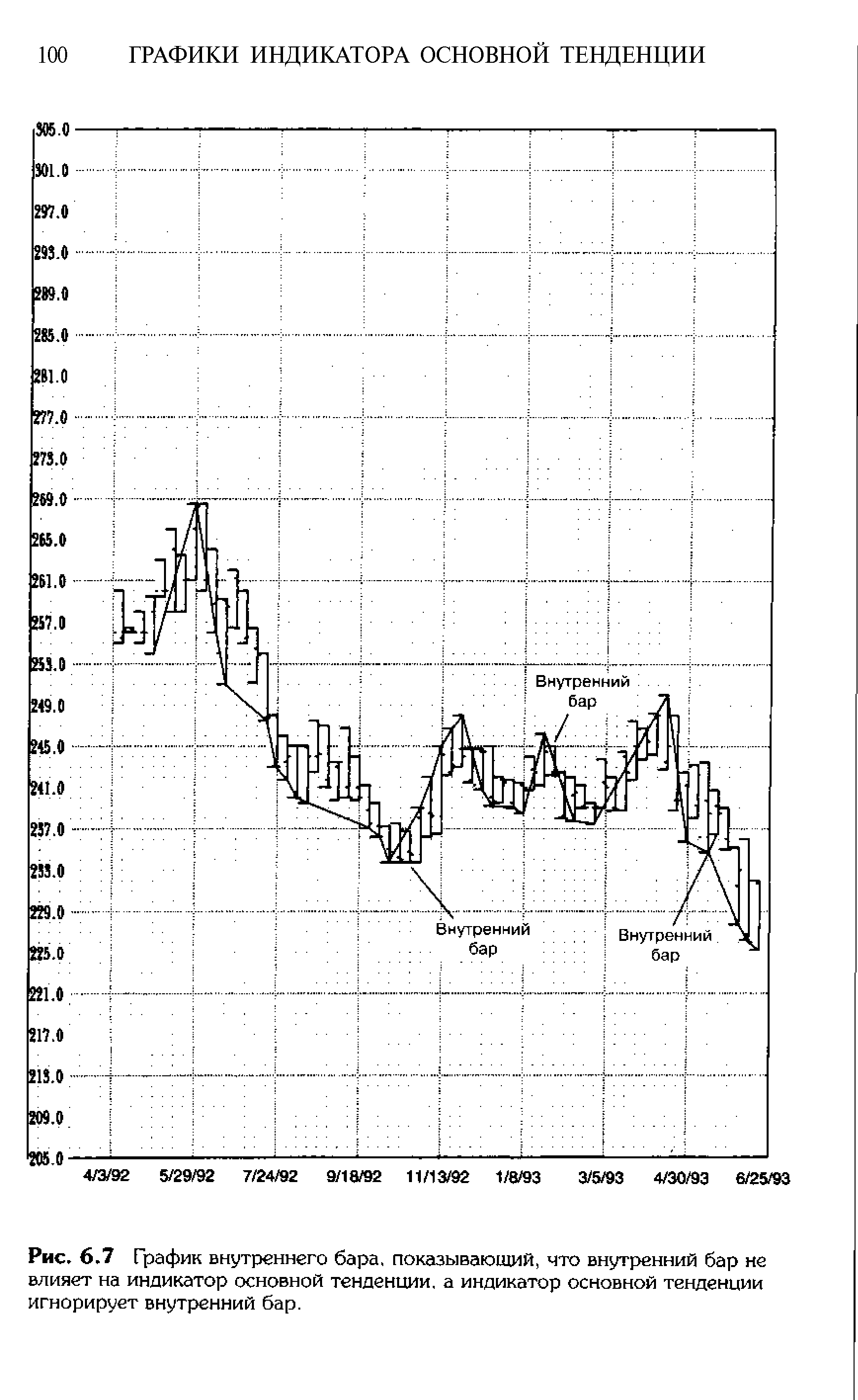

| Рис. 6.6 График индикатора основной тенденции, показывающий движения рынка вверх и вниз. График отслеживает основные трех-баровые) колебания рынка. |  |

Смотреть страницы где упоминается термин Графики индикатора основной тенденции

: [c.107] [c.270] [c.45]Смотреть главы в:

Модель, цена и время -> Графики индикатора основной тенденции