ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ [c.50]

Узнав о ловушках, подстерегающих его при использовании малой тенденции как единственного индикатора будущего направления рынка, читатель наверняка засомневается "А тогда нужен ли мне вообще этот график индикатора малой тенденции " Дело в том, что правильно построив этот график, трейдер получает изображение, отражающее каждую малую вершину и каждое малое основание, а также дату появления каждого из них. Кроме того, он сможет определять, когда происходили изменения в малой тенденции, и какова продолжительность колебаний цены и времени. [c.50]

Короче, конструируя график малой тенденции, или второстепенного колебания, аналитик просто следует за каждым последующим баром движения рынка - вверх или вниз. Пересечение установленной линии нисходящей тенденции с новой линией восходящей тенденции - это и есть основание малого колебания. Пересечение установленной линии восходящей тенденции с новой линией нисходящей тенденции - это вершина малого колебания. Комбинация оснований и вершин малого колебания образует график индикатора малой тенденции (рис. 4.3). Пересечение вершины малого колебания изменяет второстепенную тенденцию, разворачивая ее по направлению вверх. Прорыв основания малой тенденции меняет эту второстепенную тенденцию, поворачивая ее в нижнем направлении. Рынок состоит из восходящих тенденций, нисходящих тенденций и корректирующих движений. [c.52]

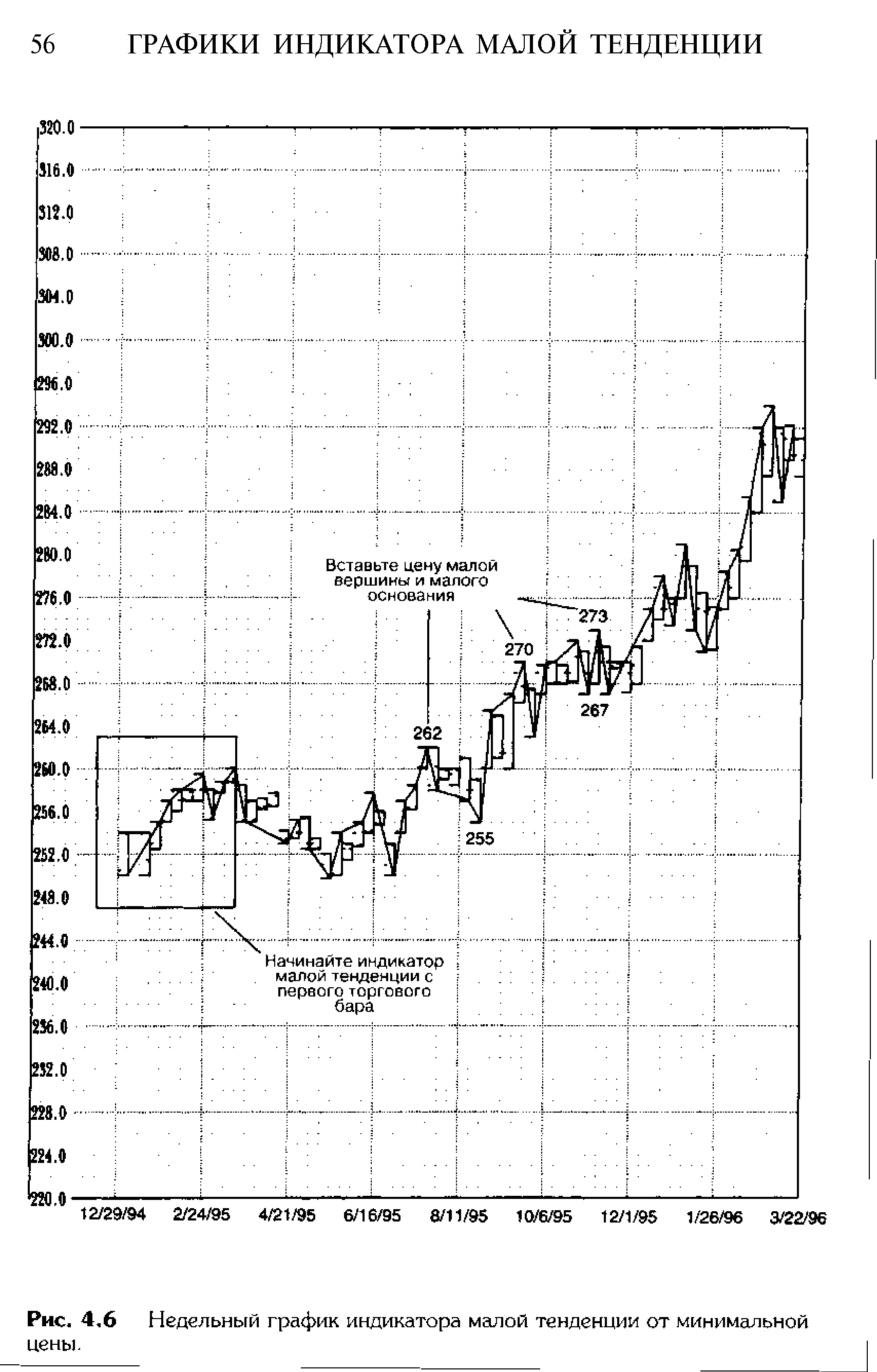

| Рис. 4,6 Недельный график индикатора малой тенденции от минимальной цены. |  |

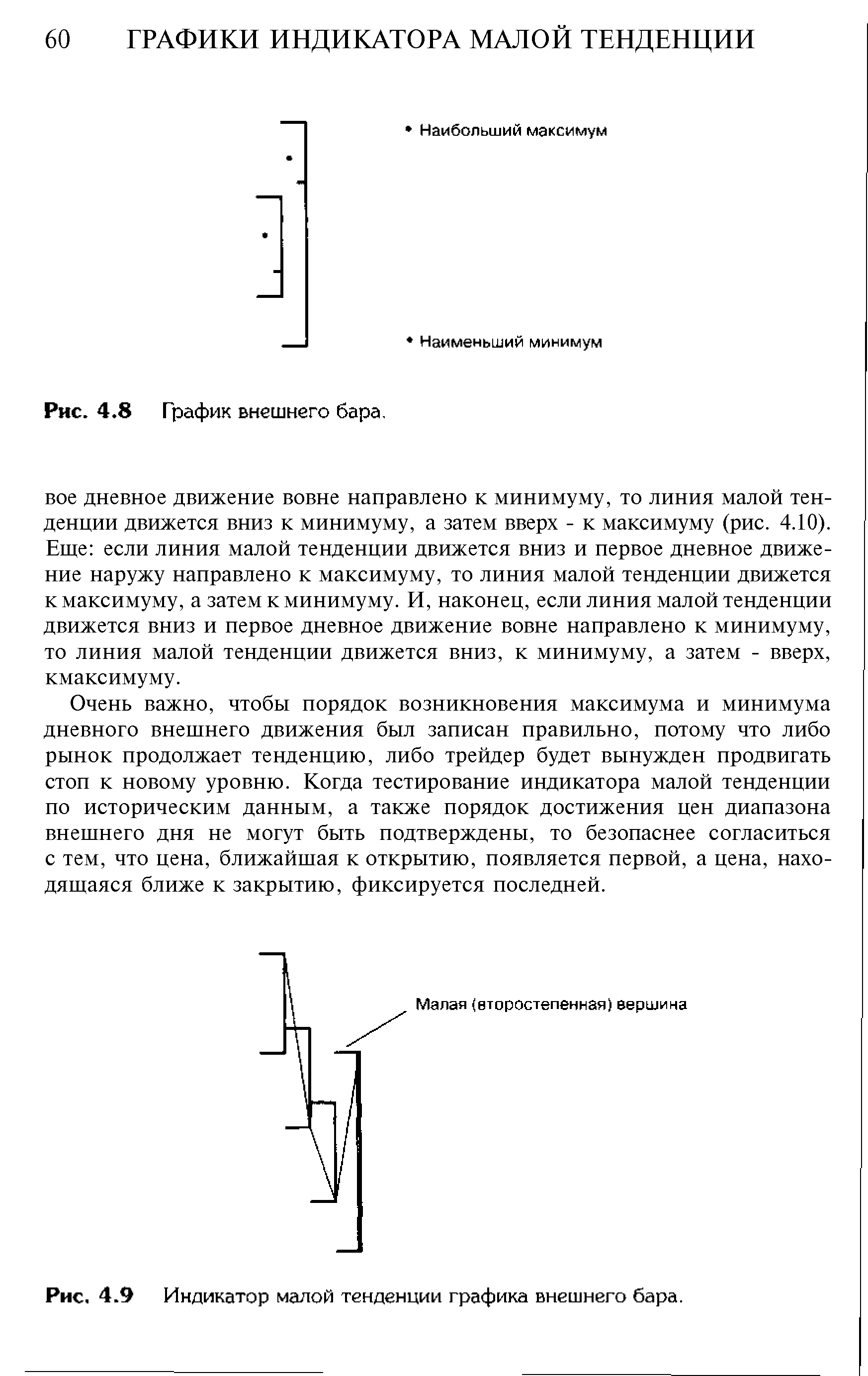

График индикатора малой или второстепенной, тенденции просто следует за малым, или, по-другому, одно-баровым колебанием рынка. Грейдеры просто следуют за движениями рынка вверх и вниз, при этом поднимая или опуская линию малой тенденции. Пересечение второстепенной вершины или второстепенного основания изменяет само направление развития тренда вверх или вниз, а не только развитие индикатора линии тенденции. Эти явления образуют восходящие и нисходящие тенденции, а также коррекции. Изменения в направлении превращают минимумы в основания, а максимумы - в вершины. Внутренние бары должны игнорироваться при построении графика индикатора малой тенденции. И, наоборот, движения внешнего бара должны наблюдаться очень внимательно, так как порядок создания максимума и минимума внешнего бара играет кардинально важную роль в структуре графика индикатора малой тенденции. Когда появляется внешний бар, трейдер должен отметить, что было первым - максимум или минимум. [c.65]

Двойные основания на графике индикатора малой тенденции (рис. 7.5) образуются чаще и являются менее устойчивыми с точки зрения частоты изменений в направлении индикатора, чем на графиках индикаторов промежуточной и основной тенденций. Двойные основания на графике индикатора промежуточной тенденции (рис. 7.6) появляются реже, чем на графике индикатора малой тенденции, но чаще, чем на графике индикатора основной тенденции. Двойное основание на промежуточном графике устойчивее, чем такое же основание на графике малой тенденции. Одновременно, оно является более слабым, чем такое же основание, возникшее на графике индикатора основной тенденции. [c.115]

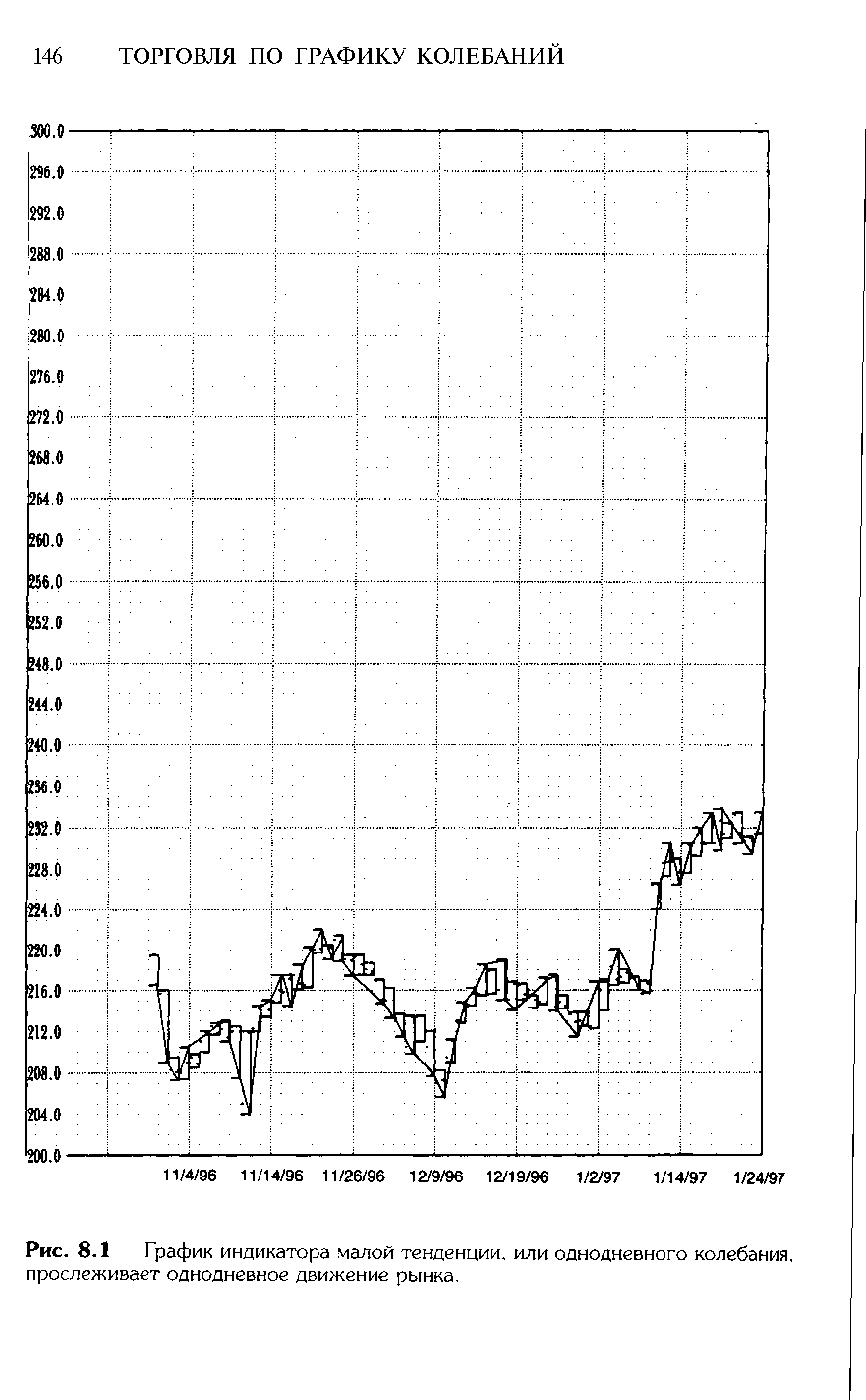

| Рис. 8.1 График индикатора малой тенденции, или однодневного колебания, прослеживает однодневное движение рынка. |  |

| Рис. 4.9 Индикатор малой тенденции графика внешнего бара. |  |

После изучения графика промежуточной тенденции и некоторых его недостатков аналитик может перейти к графику основной тенденции. Уяснив сложности использования графика малой тенденции и убедившись в сравнительной простоте применения графика промежуточной тенденции, трейдер, возможно, захочет разработать индикатор, обеспечивающий долгосрочный обзор рынка. В то время, как индикатор малой тенденции является самым активным, а за ним следует индикатор промежуточной тенденции, индикатор основной тенденции является наиболее стабильным, однако не обязательно лучшим с точки зрения конечной цели - получения прибыли. График малой тенденции включает слишком большое число случайных изменений в тенденции, что чревато высокими издержками при торговле. В противоположность ему, график основной тенденции имеет значительно более низкие значения торговых издержек, с точки зрения комиссионных, но при его использовании весьма вероятны потери из-за упущенных возможностей. Лучше всего применять этот график в сочетании с графиком промежуточной тенденции. Например, с помощью графика основной тенденции определяется бычий рынок, но для определения возможности покупок лучше использовать график промежуточной тенденции, прослеживая по нему коррекции. Аналогично, на медвежьем рынке, определенном с помощью индикатора основной тенденции, лучше всего следовать за индикатором промежуточной тенденции, чтобы войти в рынок, используя корректировочные движения. К построению графика основной тенденции нельзя относиться безответственно, так как основной тренд любого рынка для трейдера должен иметь первостепенную важность. [c.87]

Двойные основания на графике индикатора основной тенденции (рис. 7.7) образуются реже, чем на графиках индикаторов промежуточной и малой тенденций, и являются наиболее устойчивыми. [c.115]

График индикатора малой, или однодневной, тенденции (рис. 8.1) легко построить, так как он просто следует однодневному движению рынка вверх или вниз. [c.145]

График индикатора промежуточной, или двухдневной, тенденции (рис. 8.2), построить очень легко. Он очень похож на график индикатора малой или однодневной тенденции, но следует двухдневному движению рынка. [c.145]

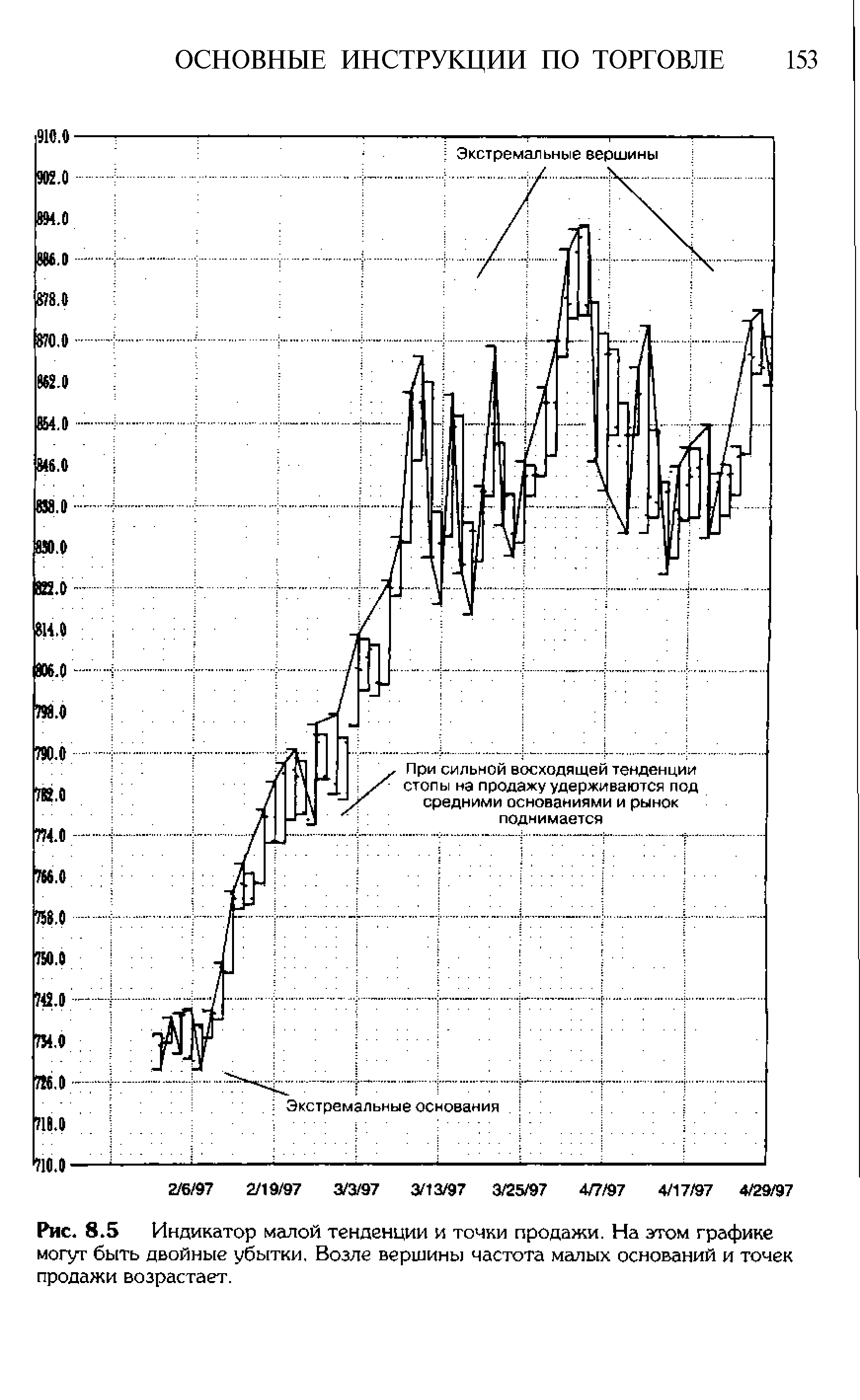

| Рис. 8.5 Индикатор малой тенденции и точки продажи. На этом графике могут быть двойные убытки. Возле вершины частота малых оснований и точек продажи возрастает. |  |

Пирамидная покупка при использовании комбинации индикатора малой тенденции и индикатора основной тенденции. Третий способ войти в рынок - это начать позицию в тот момент, когда рынок пересекает вершину последнего основного колебания. Дополнительные позиции добавляются к имеющейся длинной позиции, когда используется еще и график малого или однодневного колебания. Выбираются все сделки, инициируемые графиком малого колебания, в направлении основной тенденции. Защитные стоп-ордера размещаются под главными основаниями для длинной позиции основной тенденции и под малыми основаниями для длинных позиций в малой тенденции. Еще один вариант этого приема -ставить стопы под главным основанием. [c.171]

Пирамидная продажа, использующая комбинацию индикатора малой тенденции и индикатора основной тенденции. Третий способ войти в рынок - это инициировать позицию в тот момент, когда рынок пересекает основание последнего основного колебания. Дополнительные позиции добавляются к короткой позиции, когда используется график малого или однодневного колебания. Отбираются все сделки, инициируемые графиком малого колебания, которые совпадают с основной тенденцией. Защитные остановки размещены над главными вершинами для шортов основной тенденции и над малыми вершинами для коротких позиций малой [c.180]

В зависимости от того, насколько решителен трейдер, помимо использования месячного графика индикатора основной тенденции для прогноза, он может применять месячный график индикатора промежуточной или малой тенденции. Эти графики обеспечат его большим количеством циклических дат вершин и оснований для анализа, а также, вероятней всего, продемонстрируют группирование дат, так как большинство из них может отличаться совпадением. Этот прием может быть также применен к недельным и дневным графикам. [c.267]

Этот индикатор достаточно популярен, так как многие трейдеры полагают, что возможно получить большую прибыль, улавливая небольшие колебания рынка. К сожалению, трейдеры, пытающиеся сделать "быстрые деньги" исключительно при торговле на малых колебаниях, как правило, терпят неудачу, будучи введённые в заблуждение многочисленными ложными сигналами и из-за неизбежных издержек, возникающих в инвестиционной отрасли. Единственное назначение этого графика - информировать о роли малой тенденции в промежуточной и основной тенденциях. Настоятельно не рекомендуем применять его в качестве единственного источника информации о существующих тенденциях. [c.49]

На месячном графике начинайте построение индикатора с первого месяца торговли. Затем каждый месяц просто следуйте движению рынка. Если от минимальной цены рынок образовал движение к вершине, создав максимум, используйте зеленую ручку для проведения линии малой тенденции, простирающейся вверх от минимума, находящегося на один бар назад, до максимума текущего бара. В этом случае минимум, что находится одним баром назад, становится малым основанием, или - второстепенным низом. Каждый месяц, когда рынок образует последующую вершину - максимум, ведите линию малой тенденции вверх, к достигнутой им максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму, пока рынок не образует локальный наименьший минимум. В этом случае используйте красную ручку для нанесения линии малой тенденции вниз от одного бара, который находится позади максимума, к минимуму текущего бара. Тогда максимум, что размещен на один бар назад, становится малой вершиной. Каждый месяц, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к вновь достигнутой минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму до тех пор, пока рынок не образует локальную наибольшую вершину. [c.54]

На недельном графике начинайте строить индикатор с первой недели торговли. Затем каждую неделю просто следуйте движению рынка. Если после достижения максимальной цены рынок образовал локальный наименьший минимум, то используйте красную ручку для нанесения линии малой тенденции, ведя ее вниз от максимума, что находится один бар назад, до минимума текущего бара. Тогда этот максимум, что находится одним баром раньше, становится малой вершиной. Каждую неделю, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к достигнутой минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму до тех пор, пока рынок не образует наибольший максимум. В этом случае используйте зеленую ручку для нанесения линии малой тенденции вверх, начиная от минимума того бара, что на один позади, к максимуму текущего бара. Тогда минимум, который находится одним баром назад, становится малым основанием. Каждую неделю, когда рынок образует последующий наибольший максимум, продолжайте вести линию малой тенденции вверх к достигнутой максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму до тех пор, пока рынок не образует локальный наименьший минимум. [c.57]

Принимаясь за дневной график, начинайте строить индикатор от первого дня торговли, а затем каждый день просто следуйте движению рынка. Если от минимальной цены рынок образовал локальный наибольший максимум, используйте зеленую ручку для проведения линии малой тенденции вверх, с минимума предыдущего бара до максимума текущего бара. Тогда [c.57]

Эта часть теории Ганна, возможно, самая популярная, так как многие трейдеры используют углы Ганна в своей индивидуальной торговле и прогнозировании. Эти углы часто путают с линиями тенденций, тогда как на самом деле они таковыми не являются. Угол Ганна представляет собой диагональную линию, передвигающуюся с постоянной скоростью как по горизонтали, так и по вертикали. А линия тенденции образуется за счет соединения оснований с основаниями в случае восходящей тенденции, и вершин с вершинами в случае нисходящей тенденции (рис. 9.2). При построении углов Ганна на графиках, графики колебаний обретают новое значение, так как вершина колебания является исходной позицией углов нисходящей тенденции, а основание колебания исходной позицией углов восходящей тенденции. Графики всех трех индикаторов тенденции могут быть использованы для определения расположения углов, но при торговле по графику колебаний слишком большое количество углов может запутать трейдера. Начинать углы Ганна от малых вершин и малых оснований не рекомендуется, потому что частота углов создает нечто вроде паутины. Это может привести к так называемому параличу анализа, когда аналитик буквально не может сделать ни одного движения на рынке из-за многочисленных углов, скрывающих истинные цены поддержки и сопротивления. [c.190]

Пирамидная продажа при использовании комбинации индикатора малой тенденции и индикатора промежуточной тенденции. Третий способ войти в рынок - это инициировать позицию в тот момент, когда рынок пересекает основание последнего промежуточного колебания. Дополнительная торговля добавляется к короткой позиции с использованием графика малого или однодневного колебания. Отбираются те сделки, инициируемые графиком малого колебания, которые однонаправлены с промежуточной тенденцией. Защитные остановки размещаются над промежуточными вершинами для шортов промежуточной тенденции и над малыми вершинами для коротких позиций малой тенденции. Еще один вариант этого приема - размещать стопы только над промежуточной вершиной. [c.179]

Сначала возьмите свою любимую скользящую среднюю, которую считаете наиболее полезной для своего стиля торговли, временной структуры и допуска риска. Затем нанесите график огибающей с определенным процентным сдвигом выше и ниже скользящей средней. Это определяет полосу возможной ценовой деятельности, находящейся на Х% выше и Х% ниже скользящей средней. Теперь пройдитесь назад во времени на графику движения цены. Как часто акция, индекс или фьючерсный контракт торговались или останавливались выше или ниже огибающей Цель этого упражнения найти, на каком проценте — выше или ниже скользящей средней — рынок имеет тенденцию останавливаться. На неустойчивом рынке этот процент больше, а на более устойчивом рынке — меньше. Кроме того, отрезок времени, охваченный скользящей средней (то есть число периодов), поможет определить, какой процент наиболее подходящий. Например, 1% выше и ниже 200-дневной скользящей средней не имел бы особого значения, так как это очень маленький процент применительно к сравнительно долгосрочному индикатору. Однако огибающая в 0,5% выше и ниже 5-минутной скользящей средней может быть очень важной. Хотя процент здесь мал, огибающая может иметь большое значение, потому что основана на ультракраткосрочной скользящей средней. [c.80]

Наиболее подходящий момент для покупки при прорыве вверх на дневном графике - это ситуация, когда недельный график свидетельствует о начале новой тенденции. На истинные прорывы указывает высокий объем торговли при ложных прорывах он обычно мал. Об истинных прорывах также свидетельствуют технические индикаторы, достигшие новых максимумов и минимумов в направлении тенденции, меж тем как ложным прорывам нередко сопутствуют расхождения (divergen es) между ценами и индикаторами. [c.99]

Оставьте эту забаву дилетантам. Ни один уважающий себя тор-гонец не будет стремиться поймать вершину или минимум рынка. Причин тому две. Первая —этого, что истинные развороты рынка, как и крупные движения, всегда неожиданны для торгующих внутри дня. Они видны лишь на дневных графиках и спустя несколько днем, а то и недель после прохождения минимума. Что отличает профессионала от любителя — так это умение ждать подтверждения сигнала о достижении рынком экстремальных точек, т.е. максимумов или оснований. Вторая причина состоит в инерционных свойствах движения бумаг и психологических свойствах слабых игроков, надеющихся на разворот и активно вступающих в игру при первых его признаках. Начинающие игроки, видя, что бумага угала на 50%, полагают, что это прекрасный шанс дешево купить. Они рассуждают приблизительно так Бумага упала на 50% и сейчас находится вблизи старого сильного уровня поддержки. На часовых графиках последние 3 часа (10 минут, 1 час, 2 часа и т.п.) наметился подъем. О том же свидетельствуют и технические индикаторы. Следовательно, шансы дальнейшего падения на 2, 3 или 5% очень малы. А вот вырасти бумага может легко, ведь торговалась же она по цене в два раза выше еще неделю назад . И так далее... Если бумага благодаря каким-то событиям или процессам упала на 50%, то ничего не мешает ей упасть еще на 50%, а потом еще на столько же. Примеров том - — невообразимое множество. Так, на рис. 16.3 показано, как акции Sun Mi rosystems упали более чем в десять раз Профессионалы знают это свойство бумаг продолжать движение в предыдущем направлении и не пытаются ловить развороты. Наоборот, как только цены на фиксации прибыли спекулятивными участниками изменяют генеральную тенденцию (что очень часто принимается начинающими игроками за разворот ), они включаются в игру на продолжение тенденции. В результате рынок идет против открывших позиции начинающих игроков. Последние несут убытки и закрывают свои позиции по приказам стоп-лосс. Профессионалы используют вывод этих приказов на рынок для закрытия собственных позиций. [c.412]