Параболическое падение до уровня ниже 119. Когда мы видим такую резкую распродажу, мы немедленно подтягиваем наши стопы, чтобы обеспечить фиксацию прибыли. [c.19]

Происходит существенная распродажа. В течение одного часа мы получаем параболическое падение. Облигации торгуются на 117—17. Мы подтягиваем наши стопы, чтобы обеспечить фиксацию прибыли. [c.91]

Наш покупающий стоп ставится на 488,20 (на один тик выше максимума предыдущего дня) и срабатывает на открытии на 488,50. Продающий стоп, помещенный на 486,10 (на один тик ниже минимума предыдущего дня), удваивается в размере на случай разворота. Как вы можете видеть, рынок взрывается, закрываясь на 495,00, на 6,50 пункта выше открытия. Поскольку в течение всего дня эта позиция становится все более прибыльной, для фиксации прибыли должен использоваться плавающий стоп. [c.103]

Плавающий стоп обеспечит фиксацию прибыли, когда позиция корректирует Кроме того, обратите внимание, как рынок оживляется несколькими днями позже. К сожалению, мы пропустим эти случайные движения, чтобы гарантированно получить прибыль за первые четыре дня. [c.105]

На рисунке 9.8 также видно, что в начале 1990 года цены на нефть попытались прорвать уровень сопротивления на отметке около 23 долл. Однако им не удалось преодолеть этот важный барьер, что привело к фиксации прибыли по акциям нефтяных компаний. На рисунке 9-9 методом наложения графиков сравнивается динамика обоих рынков за тот же пятилетний период. Наличие сильной положительной корреляции не вызывает сомнений. [c.180]

Здесь возможны компромиссы. Некоторые торговые системы, применяющие цели по прибыли, менее прибыльны, но дают более высокий процент выигрышных сделок, чем системы без целей по прибыли. Иногда у таких систем ниже риск на сделку и обший риск, а эффективность системы в целом может быть более стабильной. Выбор здесь снова зависит от предпочтений трейдера в отношении риска. Не на все системы фиксация прибыли влияет положительно. Прежде чем решить, насколько это выгодно, необходимо вычислить изменение и риска, и дохода. [c.45]

Саму цену этого ордера мы уже вычислили. Задав длину хода в 148 пунктов, мы получили, что уровень ордера на фиксацию прибыли будет равен 1,5058-0,0148 = 1,4910. [c.59]

Вот и посчитали. Наш друг Дмитрий не ленился и делал то же самое. А после этого, чтобы установить ордера, он позвонил в банк. Подслушивающее устройство №2 готово к прочтению. Дмитрий дает дилеру соответствующие команды, то есть ставит 2 ордера на покупку Доллара против Швейцарского Франка. Первым он размещает ордер на ограничение убытков на 1,5105 (теперь больше 31,12 он не потеряет), вторым - ордер на фиксацию прибыли в размере 99,26 на 1,4910. [c.59]

А еще через три часа, пообщавшись с Дилером Банка, Дмитрий узнал, что исполнен его ордер на фиксацию прибыли. Да-да Прогноз полностью оправдался. К 800 добавилась еще почти сотня Долларов. На счету оказалось (800+99,26) = 899,26 Долларов США. Поздравляем [c.60]

После трагических событий в Нью-Йорке 11 сентября 2001 года российский рынок начал расти. И расти очень сильно. К июню 2002 года индекс РТС вырос до 430 пунктов. Этот рост соответствует доходности в 200% годовых. С моей точки зрения причина этого состоит в том, что часть крупных западных инвесторов, опасаясь за перспективы экономики США, стала переводить свои средства из американских акций в акции других стран. В их число попала и Россия. Потом, как всегда, последовала фиксация прибыли. Затем индекс РТС находится в достаточно широком коридоре (300 - 400 пунктов) без ярко выраженной тенденции. Однако в конце апреля 2003 г. на рынке начался бурный рост. Индекс вырос до уровня 510-520 пунктов, перекрыв уровень предыдущего максимума и вплотную подойдя к историческому экстремуму. Затем в начале июля последовал резкий откат до уровня 430-440, но потом индекс снова резко подрос, достигнув, и даже немного перекрыв недавний рекорд. Однако арест Ходорковского негативно повлиял на рынок, на нём началась масштабная ЭКК и индекс упал до уровня 510 пунктов. [c.93]

Что касается целей, то как раз тут и сыграет свою важнейшую роль грамотный Анализ Коррекций и Расширений Фибоначчи. В нашем примере мы использовали более простой метод определения уровней ордеров. Далее мы разберем его и другой способ подробно, а пока что на рисунке 2.4.3 вы можете увидеть, где ориентировочно могли стоять ордера на фиксацию прибыли или защиту от убытков. Как видите, до второй цели цена и дошла. Невероятно, но факт. [c.78]

Выше мы определили понятия, связанные с графиком цены, но пока еще не дающие в наши руки никаких конкретных решений задачи об извлечении прибыли Но теперь введем ряд понятий, которые станут базовыми инструментами в процессе определения целевых уровней для расстановки ордеров как на фиксацию прибыли, так и на ограничение убытка [c.137]

Неискушенному читателю может показаться, что с самоконтролем нет никаких проблем. Однако это не так. Далеко не каждый человек (участник торгов) может совладать с той бурей эмоций, которые начинают бушевать в момент вступления в рынок. Можно достаточно долго рассуждать на эту тему, но если вы никогда не были в рынке , то понять это будет достаточно сложно (если вообще возможно). К тому же одна из ключевых проблем при работе на бирже — это стереотип денег. Новичку достаточно трудно перестроить свое отношение к валютным средствам. Деньги — это товар Попытайтесь с первых минут своей работы понять, запомнить и, возможно, смириться с этой простой истиной. На валютной бирже деньги — это такой же товар, как яблоки и ананасы на обычном рынке. Есть отличия в способах торговли, месте проведения торгов, но, по сути, деньги так же продаются (покупаются), если ожидается ослабление (укрепление) валютного курса. Одна из ошибок дилетантов — это подсчет прибылей (убытков) в валютном исчислении. Предположим, что ситуация развивается в вашу сторону. Дилетант, подсчитав плавающую прибыль, начинает мечтать о том, на что он может потратить заработанные деньги. Он в эйфории от успеха, мысленно он уже лежит где-то на пляже под палящим солнцем, потягивая любимый напиток. Лучи солнца слепят ему глаза, и он уж не видит, что ситуация изменилась, что торговая система давно дала сигнал к фиксации прибыли. Хорошо, если он вовремя надел солнечные очки и смог сконцентрироваться на работе. В этом случае он, возможно, даже сможет взять некоторую (но меньшую, чем было возможно) прибыль. Если же он не смог вовремя это сделать, то, как следствие, возможны даже убытки. Следует помнить, что любая прибыльная позиция рано или поздно превращается в убыточную инвестицию. Справедливости ради необходимо отметить, что в выражении рано или поздно скрыт достаточно большой произвол. [c.178]

Особенность ситуации заключается в том, что участники рынка уверены в продолжении текущей тенденции. Показатель этого — три белых солдата ( три черные вороны ). Однако следующая свеча соответствует фиксации прибыли, что выражается в противоположном направлении длинной свечи . Тем не менее настроения предыдущих трех дней не меняются и цена продолжает двигаться в первоначальном направлении. Не лишним будет напомнить, что данная модель требует дополнительного подтверждения [c.271]

Начало формирования данной модели соответствует мощному движению в направлении тренда, которое продолжается даже после появления ценового разрыва. Третий день ( свеча ) соответствует коррекции (фиксации прибыли) на рынке, после чего цена возобновляет движение в первоначальном направлении. При этом необходимо дождаться дополнительного подтверждения [c.272]

В этом смысле менее рискованным является подход, при котором коридоры используются главным образом для определения уровней фиксации прибыли с неким недобором . [c.144]

Таким образом, использование условных заявок типа стоп-лимит эффективно для быстрого входа в рынок в направлении, противоположном действующей тенденции, а также для ограничения убытков по открытым позициям. Этим, однако, использование приказов стоп-лимит не ограничивается. Они также используются и для своевременной фиксации прибыли. Соответствующая техника, называемая техникой трейлинг-стоп, будет тщательно разобрана в гл. 49 и 50. [c.358]

Другой, часто используемый способ снятия клиентских стопов состоит в запуске краткосрочной игры на понижение, если общая тенденция рынка — к повышению. На первый взгляд, снижение цены после двух-трех дней роста на 38-40% величины рыночного размаха воспринимается многими как обычная фиксация прибыли спекулятивными игроками после значительного роста или падения. По большому счету так оно и есть. Только мало кто знает, что под видом этой игры идет настоящая охота на стоп-приказы мелких игроков крупными участниками рынка. [c.398]

Известна особенность свинг-трейдеров и позиционных игроков прятать свои стопы под минимумом предыдущих торговых периодов, под точками отрыва и минимумами текущего дня, а также чуть ниже уровней поддержки-сопротивления. Это дает возможность крупным участникам, если фиксация прибыли выводит цены на близкие уровни к местам возможных скоплений стоп-приказов, предпринять дополнительные спекулятивные усилия, чтобы еще сильнее опустить цены и заставить брокеров вывести защитные приказы клиентов на рынок. Ценам достаточно опуститься чуть ниже предыдущего минимума цены или точки отрыва, и вот уже брокеры торопятся вывести на рынок стоп-приказы слабых участников на продажу и закрытие [c.398]

Спустя два дня, 22-го числа, этот стоп стал неактуален, так как нижняя граница Боллинджера поднялась выше 13.57. Перенос вновь был осуществлен под минимальные значения цен, достигнутых по результатам торгов 21-22 мая. Новое значение стоп-приказа на фиксацию прибыли показано на рисунке самой верхней линией и обозначено как стоп и выход . Он был равен 13.75. [c.496]

Ранняя фиксация прибыли. Это вторая сторона медали предыдущей ошибки. Фиксируйте убытки на низком уровне и дайте прибыли [c.517]

Проанализируйте, почему при достижении тройной вершины рынок дает колоссальные возможности для фиксации прибыли. Изучите различные вариации прорыва на примере классической фигуры чашка с ручкой . Определите наиболее характерные точки [c.29]

Падение происходит по одному и тому же сценарию. Торговый объем периодически растет в процессе волнообразного давления продавцов, цена успешно преодолевает очередное фальшивое дно и резко устремляется вниз. Энергичная фиксация прибыли выбрасывает из игры инвесторов, неудачно открывших короткие позиции, что вселяет надежду в израненных владельцев длинных позиций. Цена благополучно проходит все разумные цели, и в тот момент, когда паника окончательно дезорганизует толпу, находит весомую поддержку и рисует дно. [c.170]

Опыт подсказывает, что необходимо, в первую очередь, терпеливо дождаться превосходных рыночных условий. Продавайте акции при падении цены с одного уровня поддержки/сопротивления до следующего, для этого необходимо дифференцированное осуществление сделок, точные расчеты и немедленная фиксация прибыли. Используйте сетку Фибоначчи после того, как резкая восходящая тенденция начнет откатывать на уровни 38%, 50% и 62%. Получите подтверждение пересечением времени, горизонтального уровня поддержки/сопротивления и экстремумов полосы Боллинджера. Действуйте быстро и без сомнений. Временами эти откаты будут разворачиваться в большие тенденции. Так, напри- [c.243]

Для определения активных рыночных условий и идентификации многообещающих установочных наборов свинг-трейдеры изучают ландшафт ценовых графиков. Они отбирают благоприятные условия, соответствующие текущим Моделям Циклов, осуществляют задуманные позиции и оперативно реагируют на изменения рыночных условий. Свинг-трейдеры без колебаний закрывают позиции с небольшими потерями, когда обнаруживают ошибочный вход в рынок. А оборонительная тактика управления торговыми позициями регулирует торговыми стратегиями, эмоциями и логикой, от самого начала планирования торговой сделки и до финального момента фиксации прибыли. [c.421]

Войти в сделку — как прыгнуть в стремительную реку. Пока идешь вдоль берега, выбирая место и момент для прыжка, бояться нечего и можно не торопиться. Но выбраться из потока будет намного сложнее. Вы можете запланировать точку выхода — ориентир для фиксации прибыли — и разместить там лимитный приказ. А можете довериться течению реки и плыть по нему, защищая свою позицию только скользящими стоп-приказами. В этом случае вы можете заработать больше прибыли, но возрастет и проскальзывание. [c.38]

Если на графике появляется хвост, свисающий вниз, открывайте длинную позицию у основания этого хвоста. Разместите защитный стоп-приказ примерно на уровне середины хвоста. Если рынок начнет жевать свой хвост, закрывайте позицию без промедления. Ориентиры для фиксации прибыли по таким длинным позициям лучше всего определять, используя скользящие средние и каналы (см. раздел Индикаторы — пять патронов в обойме ). [c.89]

Если на графике появляется хвост, торчащий вверх, открывайте короткую позицию у основания этого хвоста. Разместите защитный стоп-приказ примерно на уровне середины хвоста. Если цена начнет взбираться по хвосту, закрывайте позицию, не дожидаясь, пока цена снова доберется до кончика хвоста. Определяйте ориентиры для фиксации прибыли с помощью скользящих средних и каналов. [c.89]

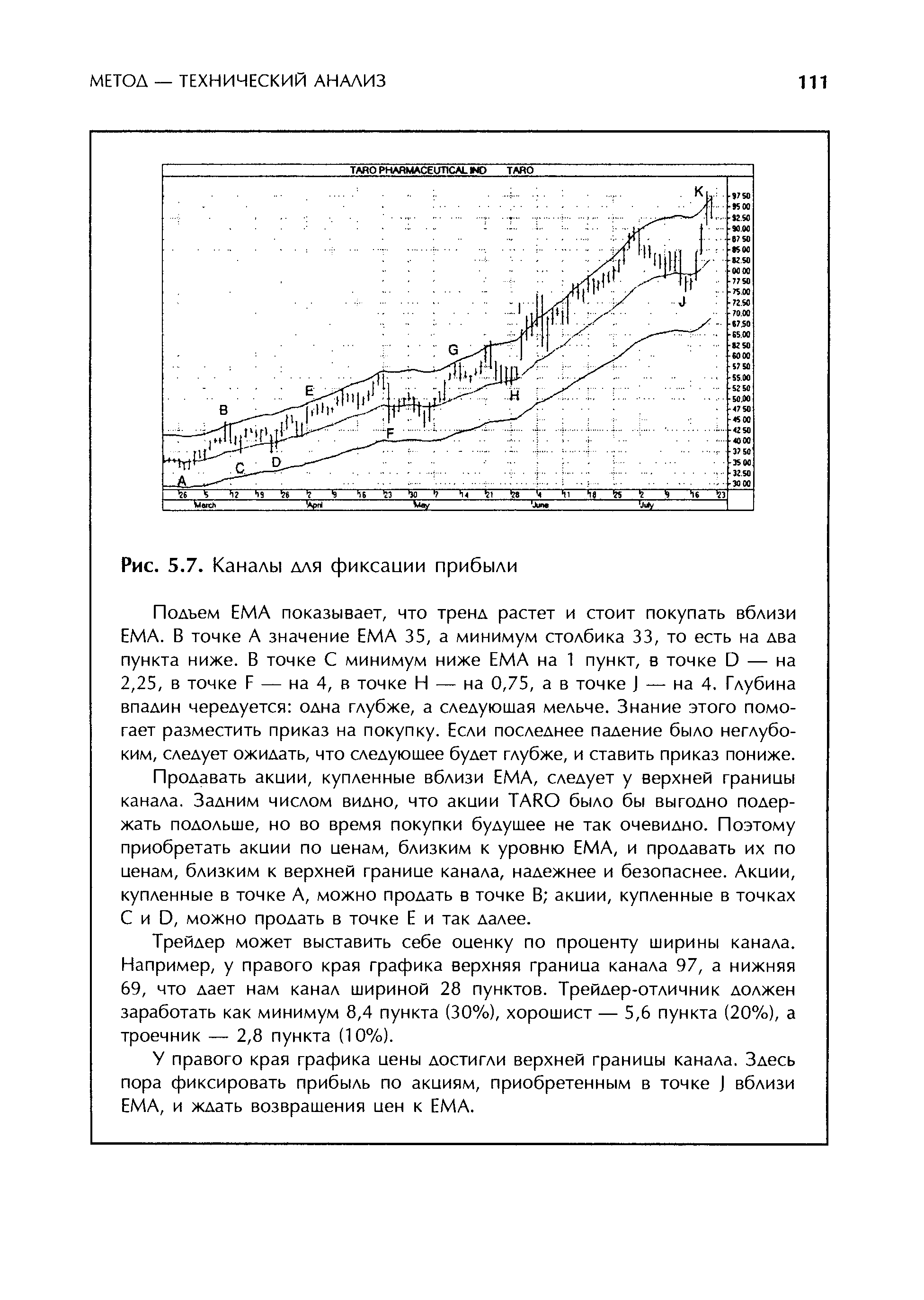

| Рис. 5.7. Каналы для фиксации прибыли |  |

Проще всего выходить из этих сделок, дожидаясь времени, когда рынок начинает отдавать обратно прибыль или прекращает движение тогда выходите по цене рынка. Кроме того, в этих схемах легко подтягивать стоп для фиксации прибыли. Не забывайте, что подтягивание стопа — активный торговый процесс. Вы должны отслеживать новые уровни поддержки или сопротивления по мере их формирования и затем передвигать ваш спящий стоп чуть ниже/выше этих уровней. Ордера можно маркировать как отмена — замена ( an el-Repla e ). Это означает, что вы не забудете отменить свой предыдущий спящий стоп-ордер. Никогда не позволяйте себе подвергаться риску оказаться в условиях убегающего рынка без спящих ордеров на рынке, ибо в любое время любая из моделей может развернуться [c.69]

Эта модель называется Обман — выброс ( Fakeout — Shakeout ), Когда рынок прорывается из полки или треугольника, он не должен возвращаться к точке прорыва, или вершине треугольника. Если это происходит, образуется схема для превосходной сделки в другом направлении. Рынок одурачил и заманил в ловушку большинство участников. В этом конкретном примере покупающий стоп ставится чуть выше точки, от которой упал рынок. Первоначальный стоп ставится на минимуме самого последнего колебания. Рынок не должен возвратиться к этой точке. Стоп быстро перемещается к точке безубыточности и затем подтягивается с целью фиксации прибыли. [c.73]

На валютном рынке это явление называют фиксация прибыли (profit taking). Оно происходит, когда часть трейдеров, открывавших длинные позиции, удовлетворены подъемом курса. Эти трейдеры начинают массово закрывать позиции — продавать валюту с целью поскорее получить свою прибыль. Однако, если основные причины повышения спроса на валюту не изменились, то покупка валюты возобновится вновь. Ее курс повысится, превышая предыдущее максимальное значение, и тогда движение курса приобретает направление или тренд (trend). [c.20]

Посчитаем доходность ордера на фиксацию прибыли. При достижении ценами уровня ордера take-profit (взять прибыль), позиция автоматически закрывается, Евро продаются с прибылью. Анастасия получает (0,9840-0,9722) 10= 118 10= 1.180 Долларов США. [c.108]

Старт вчерашних торгов ознаменовался продолжением роста РАО ЕЭС России . Спекулянты (мелкие и средние игроки - прим. диссертанта) пытались ещё поднять цену этой бумаги, однако началась фиксация прибыли (ЭКК - прим. диссертанта), и по итогам дня они упали на 1.88%. Вероятно, по РАО ЕЭС фиксировались иностранные портфельные фонды (несколько крупных игроков, проводящих согласованную политику на рынке), так как отечественным стратегическим покупателям нет смысла этого делать , - говорит специалист клиентского отдела компании Церих Валентин Гуськов. В РАО ЕЭС были продажи с Запада, а агрессивные покупатели, которые были в последние дни, вчера отсутствовали , - отмечает содиректор Брансвик ЮБС Борис Синегубко. .. [94]. [c.116]

Медвежье поглощение (Bearish engulfing lines) возникает обычно после сильного роста котировок в рамках общего нисходящего тренда. Как правило, свидетельствует об окончании фиксации прибыли по коротким позициям и о возврате на рынок продавцов. Именно эта ситуация и изображена на рис. 33.6. После свечи Висельник возникла комбинация Медвежье поглощение, подтвердившая понижательный настрой участников рынка. Выяснилось, что в первых числах апреля 2000 г. покупатели рано праздновали победу, и вся игра еще была впереди. То было только начало медвежьего тренда бумаг QQQ и рынка высоких технологий США, затянувшегося на долгие годы. [c.333]

Оставьте эту забаву дилетантам. Ни один уважающий себя торговец не будет стремиться поймать вершину или минимум рынка. Причин тому две. Первая — это то, что истинные развороты рынка, как и крупные движения, всегда неожиданны для торгующих внутри дня. Они видны только лишь на дневных графиках и спустя несколько дней, а то и недель после прохождения минимума. Что отличает профессионала от любителя — так это умение ждать подтверждения сигнала о достижении рынком экстремальных точек, т.е. максимумов или оснований. Вторая причина состоит в инерционных свойствах движения бумаг и психологических свойствах слабых игроков, надеющихся на разворот и активно вступающих в игру при первых его признаках. Начинающие игроки, видя, что бумага упала на 50%, полагают, что это прекрасный шанс дешево купить. Они рассуждают приблизительно так Бумага упала на 50% и сейчас находится вблизи старого сильного уровня поддержки. На часовых графиках последние 3 часа (10 минут, 1 час, 2 часа и т.п.) наметился подъем. О том же свидетельствуют и технические индикато- ры. Следовательно, шансы дальнейшего падения на 2, 3 или 5% очень малы. А вот вырасти бумага может легко, ведь торговалась же она по цене в два раза выше еще неделю назад . И так далее. Если бумага благодаря каким-то событиям или процессам упала на 50%, то ничего не мешает ей упасть еще на 50%, а потом еще на столько же. Примеров тому — невообразимое множество. Так, на рис. 16.3 показано, как акции Sun Mi rosystems упали более чем в десять раз Профессионалы знают это свойство бумаг продолжать движение в предыдущем направлении и не пытаются ловить развороты. Наоборот, как только цены на фиксации прибыли спекулятивными участниками изменяют генеральную тенденцию (что очень часто принимается начинающими игроками за разворот ), они включаются в игру на продолжение тенденции. В результате рынок идет против открывших позиции начинающих игроков. Последние несут убытки и закрывают свои позиции по приказам стоп-лосс. Профессионалы используют вывод этих приказов на рынок для закрытия собственных позиций. [c.396]

Именно по ценам закрытия оцениваются изменения стоимости портфелей инвесторов и результаты деятельности управляющих. Именно по котировкам вблизи закрытия определяется цена сделок на биржевом постмаркете. Неудивительно, что поведение последнего часа торгов часто может находиться в противоречии с поведением цен в течение всего дня. Например, рост котировок последнего часа при падении цен во время торговой сессии говорит лишь о закрытии коротких позиций дневными спекулянтами. Соответственно такое закрытие зовется медвежьим. Аналогично, падение цен в последний час при их росте в течение дня называется бычьим закрытием и свидетельствует о фиксации прибыли дэй-трейдерами по длинным позициям. [c.443]

Как видно из рис. 45.1, 30 сентября были пойманы в ловушку покупатели. Поэтому такая ловушка называется медвежьей. Торговля началась с отрывом вниз, и после небольшого отката цены вернулись к нижней утренней границе. Дальнейшие действия продавцов привели к ее пробою и дальнейшему снижению цен. Закрытие того же дня также происходило резко вниз, без существенных коррекций и фиксации прибыли держателями коротких позиций. На следующий день рынок показал, что медведи накануне переусердствовали. Сильное снижение цен по результатам торговой сессии 30 сентября привело к активизации спроса на дешевые активы и выразилось в открытии с гэпом наверх на следующее утро, 1 октября. Теперь уже медведи оказались в бычьей ловушке и вынуждены были спешно закрывать свои позиции, толкая цены вверх. После чего в игру вступили overnight-спекулянты, закрывавшие длинные позиции, открытые накануне вечером, что и привело к формированию второго импульса, направленного уже против разрыва. И лишь после завершения этих импульсов дневные операторы и спекулянты начали основную игру на повышение, отрабатывая изменившийся за ночь баланс спроса и предложения. [c.445]

Вернемся к рис. 50.2 После коррекции в точке В цены выросли еще в полтора раза до вершины Си вновь показали слабость . Общий рост от минимума В до точки С составил почти 160%. Как известно, деревья до небес не растут. Не пора ли было тем, кто вошел в эту бумагу по осени 2001 г., подумать о фиксации прибылей хотя бы во второй половине февраля 2002 г. Тем более, что в точке, обозначенной на графике литерой D, цены на этот раз уж точно пробили вниз уровень поддержки ап-тренда, показанный на рисунке сплошной прямой. В качестве вспомогательного инструмента, свидетельствующего об окончании тренда, можно использовать Стохастик, который тоже показан на рис. 50.2. Видно, что быстрая линия Стохастика %Къ районе точки D впервые с момента начала тренда вошла в нейтральную область и движется к зоне перепроданности. Это сильный сигнал окончания восходящего тренда. Казалось бы, все в пользу закрытия длинных среднесрочных позиций и фиксации прибыли. Тем не менее линия Стохастика %D пока остается в зоне пе-рекупленности, что подтверждает тренд, и при правильно размещенных стоп-приказах на выход закрытие длинных позиций в точке D было бы вновь ошибочным. Это хорошо видно на графике, иллюстрирующем дальнейшее развитие событий (рис. 50.3). [c.500]

Проиллюстрируем изложенный метод торговли в направлении тренда на конкретном примере. Рассмотрим торговлю бумагами НК ЮКОС с маржинального счета (с плечом 1.67, рекомендованным ФКЦБ) игроком по имени Сидор. В начале 2002 г. Сидор проанализировал рынок и, убедившись, что бумаги НК ЮКОС не вышли из восходящего тренда, в феврале 2002 г. решил купить пакет акций этой компании. Хотя Сидор располагал начальным капиталом в 100 000 руб. и кредитом брокера, при цене в 200 руб. за бумагу было куплено всего 250 бумаг. Это полностью соответствует основным правилам открытия позиции и риск-менеджмента. Свободные средства и кредит брокера Сидор предполагал использовать для спекулятивной игры вдоль тренда, в случае если первоначальная позиция выйдет в зону прибыльности. Ввиду того, что нижняя граница канала тренда была неопределенной (рис. 50.5), Сидор использовал метод пересечения ценой 10-дневной скользящей средней с тем, чтобы определить момент входа в рынок. Значение 10-дневной экспоненциальной скользящей средней в начале февраля росло вслед за ценой. Сидор ежедневно перемещал приказ лимит на покупку, пока, наконец, 8 февраля 2002 г. фиксация прибыли участниками рынка не позволила ему приобрести 250 бумаг компании по цене 196.70 руб. за штуку. После покупки был немедленно выставлен приказ на закрытие позиции при условии, что цена снизится до 189 руб. за бумагу. Это на 4% ниже цены покупки. Заметим, что при этом Сидор не подвергает риску более 2% своего капитала. Дальнейшее развитие событий показало, что и трехпроцентного стоп-приказа было достаточно для удержания позиции. Последнее обстоятельство лишь указывает на силу существовавшего тогда тренда. [c.505]