Аналогичным образом, "W" — как неудавшаяся двойная проба минимумов — является важной, потому что подтверждает поддержку на уровне или около минимумов. Иными словами, несмотря на вторую попытку достичь или пересечь минимумы, рынок не мог пробить этот уровень. [c.41]

Восходящий тренд характеризуется более высокими максимумами и более высокими минимумами. Рынок перемещается вверх, потому что на нем больше покупателей, чем продавцов. С точки зрения рыночной активности, господство покупателей на рынке означает, что продавцы способны получать все более и более высокие цены за то, что они предлагают. Покупатели, тем временем, из-за повышенного спроса должны "переплачивать" за то, что они хотят купить. [c.88]

Нисходящий тренд характеризуется более низкими максимумами и более низкими минимумами. Рынок перемещается вниз, потому что на нем больше продавцов, чем покупателей. С точки зрения рыночной активности, господство продавцов означает, что покупатели из-за увеличения предложения могут платить меньшую цену за то, что они хотят купить. Продавцы, тем временем, должны снижать свои цены из-за уменьшающегося спроса. [c.88]

Когда формируется минимум рынка, цена закрытия дня или любого другого периода времени находится точно в точке минимума диапазона этого дня или очень близко к ней. Затем, казалось бы из ниоткуда, начинается бурный рост. И по мере того, как этот рост набирает силу, происходит заметное изменение отношений, состоящее в том, что чем больше этот восходящий тренд развивается, тем выше будет цена закрытия на дневных барах. Рисунок 2.16 дает стилизованное представление этого изменения отношений. [c.50]

Минимум рынка — цены закрытия повышательные [c.51]

Вы вошли в рынок осенью 1995 года, когда после бурного подъема рынок был в состоянии консолидации. В таких случаях особенно если вы собираетесь вкладывать все деньги одновременно, на длительный срок и в компании одной отрасли лучше подождать падения рынка. В январе был минимум рынка, а в марте начался очень отчетливый рост компьютерных компаний, так что, войдя в рынок в это время, можно было бы получить лучшую прибыль. [c.108]

Не исключено, что после селекции компаний по указанным параметрам вы получите пустое множество , т. с. ничего. Это особенно вероятно, если пользоваться стандартными базами данных в конце подъема рынка, который поднимает цепы практически всех акций. Что же делать в таких случаях Ждать коррекции рынка. Опыт показывает, что для данного случая эта стратегия оптимальна. Одно из важнейших правил рынка гласит если не знаешь что делать — ничего не делай. Лучше пропустить несколько месяцев и купить акции в соответствии с вашими критериями, чем сделать это на локальном максимуме и неопределенно долго ожидать, когда ваш инвестиционный портфель начнет приносить прибыль. Что делать, если и при локальном минимуме рынка вы не найдете подходящих компаний Тогда можно ослабить некоторые критерии, но при этом необходимо знать, какие из них наиболее существенны. Разобраться в этом вопросе нам помогут результаты статистических исследований поведения акций на рынках США с 1951 по 1995 год. [c.142]

Аналогичная фигура появляется в точке минимума рынка. Она называется двойное дно . Заметив появление такой фигуры, технические инвесторы вновь меняют стратегию или начинают покупать акции, в то время как средние инвесторы окончательно теряют надежду и продают все, что имеют. [c.173]

Размещайте первоначальный защитный стоп для всей позиции на один-два тика ниже самого последнего максимума или минимума. (Рынок не должен возвращаться к этому определенному уровню поддержки/сопротивления, или точке риска ). Конкретный выбор времени для выхода из сделки — вопрос субъективный. А вот первоначальный защитный стоп — вопрос не субъективный. [c.10]

Восходящий крюк %К сигнализирует о прорыве из скопления. Моментум (%D) уже имеет восходящий тренд. Мы открываем эту сделку по цене рынка и размещаем стоп ниже минимума колебания в точке один. После четырех восходящих баров мы пододвигаем наш стоп к точке 2, следующему более высокому минимуму. Рынок достиг своей временной цели в два—четыре бара, и никакой гарантии продолжения нет. В точке 3 рынок дает нам бар расширения диапазона, идеальное место для выхода из этой сделки. [c.47]

Этот рынок настолько сильный, что цена пересекла 20-периодичную экспоненциальную скользящую среднюю, двигаясь некоторое время вбок, а не откатываясь. Мы входим в точке 1, где рынок превышает максимум предыдущего бара, затем ставим стоп на самом последнем минимуме, Рынок совершает новое восходящее движение, и маленький бар расширения диапазона в точке 2 сообщает, когда оно закончено. Следует период покоя, в котором рынок снова корректирует вбок, а не вниз. В точке 3 можно было открыть еще одну сделку. [c.54]

Линия тренда, соединяющая точки 1 и 3, проецирует нашу область покупки Рынок очень часто немного забегает за точку 5, поэтому вы должны подождать, пока цена не развернется выше линии тренда, а уже потом открывать сделку. В данном примере мы покупаем по цене рынка и размещаем стоп ниже минимума. Рынок затем в течение следующего часа вырастает на два пункта [c.83]

На рисунке 3-7 представлены события с октября 1988 по октябрь 1989 года, что позволяет более подробно рассмотреть противоположно направленные тенденции на рынках облигаций и товаров в течение этих 12 месяцев. Период с осени 1988 по май 1989 года - это период неопределенности на обоих рынках. И на том, и на другом рынке наблюдалась консолидация без четко выраженной тенденции. На рисунке 3-7 видно, что даже при отсутствии тенденции пики на одном рынке в большинстве случаев соответствовали впадинам на другом. Окончательный минимум рынка облигаций пришелся на март и совпал с важным пиком индекса RB. [c.41]

На рис. 3.78 видно, как в результате резкого спада, начавшегося с медвежьего поглощения, рынок всего за несколько месяцев потерял более 50% набранной высоты. После девяти сессий рекордных минимумов рынок начал стабилизироваться. Этот пример наглядно демонстрирует, что свечные модели не только указывают тенденцию рынка, но и позволяют оценить его силу по цвету свечей. Ведь, как говорят японцы, снег с углем не спутаешь . Короткий подъем в октябре (от бычьего поглощения) показал, что верх за быками — судя по ряду белых тел ( снег ). Спад после ноября наглядно свидетельствует о слабости рынка, выразившейся в почти непрерывной череде черных тел ( уголь ). [c.139]

Возможно предсказать время возникновения ценовых минимумов рынка. Для этого используем метод снятия направленности, а затем визуально определим длину периода цикла. [c.135]

Еще один распространенный индикатор ширины рынка — линии новых максимумов и новых минимумов. Именно с их помощью можно получить максимум информации. Всякий раз, когда новые максимумы достигают экстремальных значений, на рынке появляется предпосылка к образованию вершины. Когда экстремум достигается новыми минимумами, рынок близок к формированию основания. [c.300]

Взгляните на Рисунок 10.9 — недельный и дневной график индекса S P 500. 9 октября 1992 года он достиг основания 402,66. Следующие 4 дня были 12.10 +4,78, 13.10 +4,86, 14.10 +0,70 и 15.10 +0,23. Это и есть 4 дня подряд, означающие основание. Рынок шел вверх и 16 октября, но это не имеет значения. Если это настоящий минимум, рынок не должен торговаться ниже минимума 09.10,92 в течение многих месяцев, и, следовательно, вы можете использовать его как свой стоп. [c.188]

В отличие от баров свечи бывают нескольких видов. Крайние максимальные и минимальные точки, как и у баров, соответствуют максимуму и минимуму рынка на рассматриваемом интервале. Цены открытия и закрытия определяются нижней и верхней границами тела свечи и зависят от ее цвета так, как это показано на рис. 15.7. [c.153]

Игра на ложном развороте — еще одна из любимых игр профессионалов. Начинающие инвесторы очень любят искать вершины рынка, для того чтобы продать по максимуму, и минимумы рынка, для того чтобы купить по минимуму, предвосхитить возможный разворот и получить значительную прибыль. Оговоримся сразу [c.395]

Большинство информационных служб США сообщают о новых максимумах и минимумах рынка. Нужно лишь проверить, чтобы предлагаемые вам данные охватывали последние 52 недели, т.к. в прошлом некоторые службы действовали по старому календарному методу и вели расчеты только от января. [c.218]

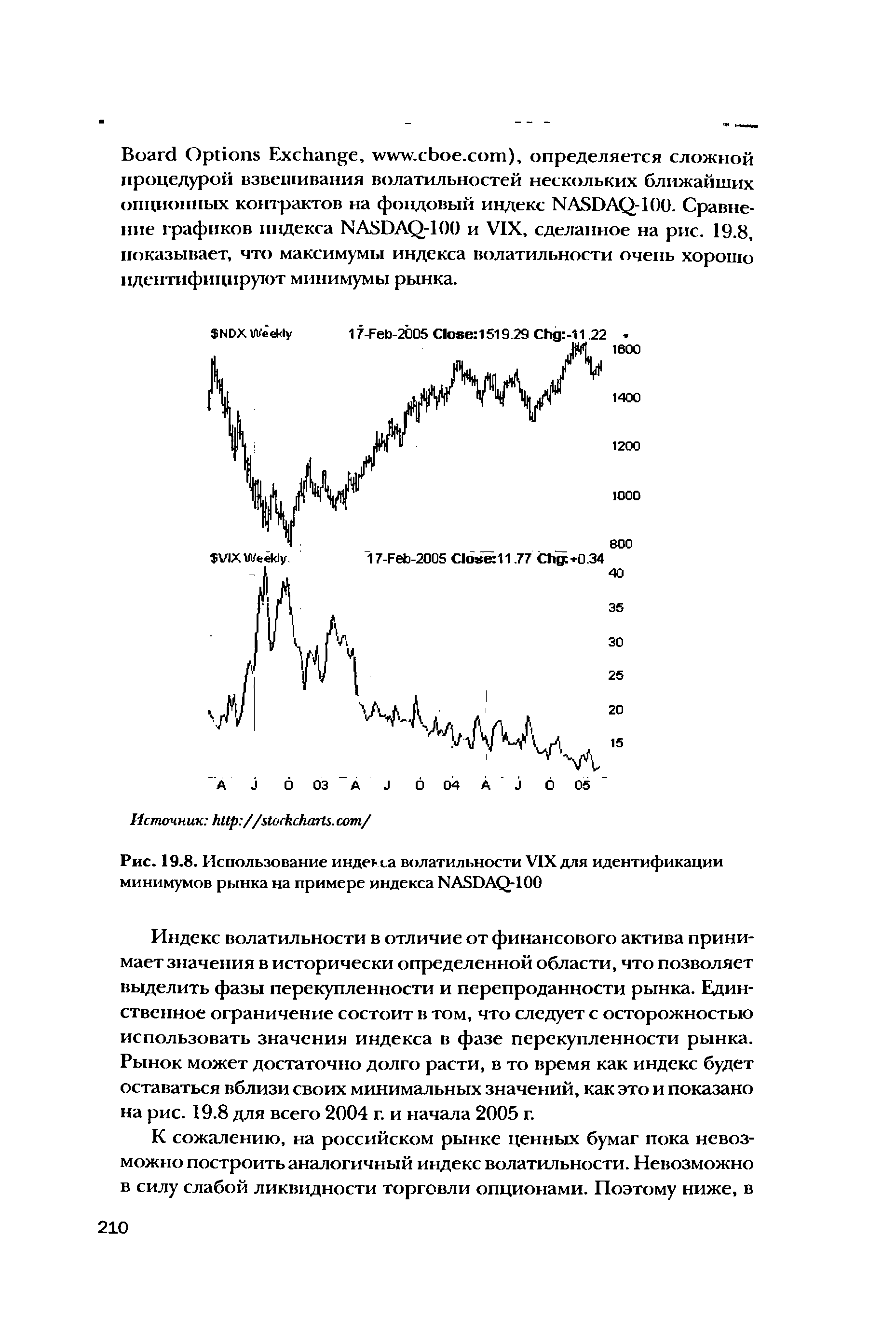

Здесь хорошо видны корреляции между локальными минимумами рынка и локальными максимумами индикатора. Это приблизительно то, что нужно торговцу и хорошо соотносится с поведением подразумеваемой волатильности (см. рис. 19.8). [c.316]

В фазе, непосредственно следующей за локальным минимумом рынка, быстрый откат волатильности от максимума происходит на фоне относительно слабого роста цен. Такой откат подтверждает локальный минимум рынка и позволяет среднесрочным инвесторам достаточно безопасно войти в рынок на вполне приемлемых ценовых уровнях. [c.321]

Допустим, прорвав минимумы, рынок нашел последователей прорыва. Значит, есть масса тех, кто убежден рынок выше не пойдет. Очевидно также, что эти продавцы действовали (исходя из своих понятий) с большей силой и превзошли числом покупателей, которые могли бы составить им пару в сделке. Из каких соображений действовали продавцы разумно они действовали (по мнению других) или нет - все это уже неважно. Факт остается фактом рынок упал. Вы считали, что такое не произойдет. Но ваше мнение роли не играет — если, конечно, вы не из крупных трейдеров тогда своими сделками вы могли бы развернуть его. Иначе говоря, у вас тогда был бы выбор либо вместе с рынком, либо против него. [c.260]

Наши результаты подстегнули дальнейшие исследования явлений, связанных с лунным циклом. Здесь будут рассматриваться фазы луны, т.е. полнолуние, первая четверть, последняя четверть, новолуние и все промежуточные фазы. Можно ли на основе фазы луны предсказать максимум или минимум рынка Образуются ли максимумы или минимумы в полнолуние или за пять дней до него, или же в новолуние Поскольку лунные циклы по-разному влияют на различные рынки, мы используем адаптивный подход так, как это было сделано при исследовании сезонных явлений. [c.207]

По нашему опыту, в случае успешной реализации циклическая торговая система дает весьма точные сигналы входа. Тем не менее убыточные сделки циклической системы могут привести к катастрофическим результатам. Такой вывод можно сделать по графику S P 500 зачастую 4 — 5 раз подряд сделки заключаются в точном совпадении с максимумами и минимумами рынка, а порой позиция открывается именно там, где не следует. С использованием правильной стратегии выходов такая система может быть чрезвычайно выгодной — убытки должны пресекаться в корне, но при правильном прогнозе позиции нужно удерживать подольше. Высокая точность прогнозов в тех случаях, когда они верны, и очень близко расположенная защитная остановка могли бы содействовать достижению цели. Когда система улавливает точный момент максимума или минимума, рынок немедленно начинает движение в благоприятном направлении, почти без обратных движений, и защитная остановка не срабатывает. Когда модель ошибается, остановка срабатывает почти мгновенно, сводя убыток к минимуму. Поскольку у стандартных выходов защитная остановка располагалась достаточно далеко, преимущества циклической системы могли остаться нереализованными. [c.251]

Большинство осцилляторов позволяют менять параметры настройки для конкретного рынка и TD DeMarker II - не исключение. Рис. 96 показывает, как хорошо восьмибарный осциллятор соответствует перепроданному (значение 40) и перекупленному (60) рынку июньских фьючерсов на S P. График с декабря 1999 года по апрель 2000-го показывает, насколько хорошо движение индикатора выше или ниже границ перекупленности и перепроданности, определяло вершины и минимумы рынка. Например, в конце декабря 1999 года был предсказан максимум, так же как и максимум в середине января и марта, и вершина в конце апреля. Минимумы в начале и в конце января, а также в феврале и в середине апреля были успешно выявлены с помощью TD DeMarker П. [c.153]

ЭТОМ разделе речь пойдет о первом варианте инвестирования, т.е. о выборе компаний с установившейся историей роста прибылей и выплаты дивидендов. Акции таких компаний стоят относительно дорого и объем торговли этими акциями обычно превышает 200000 акций в день. Такие компании в основном представлены на нью-йоркской бирже NYSE и отслеживаются большим количеством аналитиков. Очень большие прибыли от такого инвестирования получить трудно. Даже если такая компания выпустит новый продукт, то обычно доля этого продукта в общем объеме ее продаж невелика и слабо скажется на росте прибылей в целом. Мы уже отмечали, что в идеальном варианте акции таких компаний лучше покупать на минимумах рынка, что иногда позволяет увеличить прибыль от инвестирования в несколько раз. Выбор подобных компаний следует проводить заранее, чтобы удобный момент для покупки их акций не застал вас врасплох. Отличительной особенностью акций таких компаний является то, что они падают не так сильно, как рынок, а когда он начинает восстанавливаться, то первыми возвращаются к прежним значениям. [c.128]

Геометрическими углами Ганна называют линии тренда, проведенные от значимых вершин или оснований рынка под определенными углами. Углы определяются соотношениями цены и времени. Наиболее значимым является угол в 45 градусов. При восходящей тенденции проводят линию вправо вверх от минимума рынка. При нисходящей -вправо вниз от максимума рынка (так же, как и сорокапятиградусные линии, о которых мы [c.471]

Согласно концепции Ганна, сорокапятиградусная линия представляет долгосрочную линию тренда (восходящую или нисходящую). Пока цены находятся над поднимающейся линией, рынок придерживается бычьего направления. Если цены держатся под опускающейся линией, рынок характеризуется как медвежий. Пересечение сорокапятиградусной линии обычно сигнализирует о переломе основной тенденции. Нетрудно заметить, что сорокапятиградусная линия отражает идеальное равновесие между ценой и временем. Когда цены во время восходящей тенденции опускаются к этой линии, время и цена полностью уравновешиваются. Пересечение линии тренда свидетельствует о нарушении этого равновесия и возможном изменении тенденции. Линии канала также могут быть нанесены под углом сорок пять градусов параллельно основной линии тренда от значительных максимумов и минимумов рынка. [c.472]

Необходимость того, чтобы рекордные сессии следовали почти непрерывно, объясняется самой сутью этой модели. За восемь-десять следующих друг за другом сессий рекордных максимумов (минимумов) рынок становится перекупленным (перепроданным). В условиях пере-купленности (перепроданности) рынка возрастает вероятность корректирующего спада (подъема), так как трейдеры, занимающие в данный момент длинные (короткие) позиции, могут принять решение о снятии прибыли. [c.137]

Трендовые линии (trend line s) — это прямые линии, соединяющие долгосрочные максимумы и минимумы рынка. Уклон трендовой линии вверх или вниз показывает направление тенденции к повышению или понижению. [c.246]

Оставьте эту забаву дилетантам. Ни один уважающий себя торговец не будет стремиться поймать вершину или минимум рынка. Причин тому две. Первая — это то, что истинные развороты рынка, как и крупные движения, всегда неожиданны для торгующих внутри дня. Они видны только лишь на дневных графиках и спустя несколько дней, а то и недель после прохождения минимума. Что отличает профессионала от любителя — так это умение ждать подтверждения сигнала о достижении рынком экстремальных точек, т.е. максимумов или оснований. Вторая причина состоит в инерционных свойствах движения бумаг и психологических свойствах слабых игроков, надеющихся на разворот и активно вступающих в игру при первых его признаках. Начинающие игроки, видя, что бумага упала на 50%, полагают, что это прекрасный шанс дешево купить. Они рассуждают приблизительно так Бумага упала на 50% и сейчас находится вблизи старого сильного уровня поддержки. На часовых графиках последние 3 часа (10 минут, 1 час, 2 часа и т.п.) наметился подъем. О том же свидетельствуют и технические индикато- ры. Следовательно, шансы дальнейшего падения на 2, 3 или 5% очень малы. А вот вырасти бумага может легко, ведь торговалась же она по цене в два раза выше еще неделю назад . И так далее. Если бумага благодаря каким-то событиям или процессам упала на 50%, то ничего не мешает ей упасть еще на 50%, а потом еще на столько же. Примеров тому — невообразимое множество. Так, на рис. 16.3 показано, как акции Sun Mi rosystems упали более чем в десять раз Профессионалы знают это свойство бумаг продолжать движение в предыдущем направлении и не пытаются ловить развороты. Наоборот, как только цены на фиксации прибыли спекулятивными участниками изменяют генеральную тенденцию (что очень часто принимается начинающими игроками за разворот ), они включаются в игру на продолжение тенденции. В результате рынок идет против открывших позиции начинающих игроков. Последние несут убытки и закрывают свои позиции по приказам стоп-лосс. Профессионалы используют вывод этих приказов на рынок для закрытия собственных позиций. [c.396]

| Рис. 19.8. Использование индекса волатильности VIX для идентификации минимумов рынка на примере индекса NASDAQ-100 |  |

На этом рисунке видно, как за два с небольшим дня котировки упали почти на 15%. Волатилыюсть при этом выросла более чем в два раза относительно своих обычных значений. И вновь максимум палатальности совпадает с минимумом рынка. [c.320]

Наибольшей величины волатшъностъ достигает вблизи минимумов рынка. Это самое значимое правило трактовки поведения H-L-волатильности. Обычно рынок достигает минимума при панических распродажах. В это время достигает максимума активность мелких и средних спекулянтов. Именно это обстоятельство и ведет к достижению значимого локального максимума волатильности. [c.321]