Второй подход - горизонтальный . При таком подходе необязательно определять стоимость всего предприятия. Данные для оценки стоимости неконтрольного пакета можно взять из данных по продаже сопоставимых неконтрольных пакетов открытых компаний и осуществить расчет методом рынка капитала. В связи с тем, что данные по этим сделкам относятся к открытым компаниям, когда речь идет о закрытых компаниях, необходимо вычесть скидку за недостаточную ликвидность для определения стоимости неконтрольного пакета. [c.228]

Курс "Оценка стоимости предприятий (бизнеса)" имеет своей целью дать студентам знания по оценке стоимости предприятия (бизнеса). В рамках настоящего курса студенты смогут не только познакомиться, но и освоить методологические, методические аспекты оценки предприятия. Освоить и использовать на практике три подхода в оценке, осуществлять оценку стоимости контрольного и неконтрольного пакета акций, научиться грамотно составлять отчет об оценке стоимости предприятия (бизнеса). Позволит оценить любой заданный вид стоимости предприятия. Оценить контрольный и неконтрольный пакет акций. [c.311]

Тема 7. Оценка стоимости контрольных и неконтрольных пакетов акций. [c.315]

Доходный подход и его методы. Рыночный подход и его методы. Затратный метод и его методы. Оценка стоимости контрольных и неконтрольных пакетов акций. Методология. Отчет об оценке. [c.422]

Если метод компании-аналога подразумевает расчет и использование мультипликаторов, которые рассчитаны по ценам акций в составе фактически продававшихся контрольных пакетов сходных фирм, то подобная разновидность указанного метода называется методом сделок . Практические возможности использования этого метода предоставляются гораздо реже в силу относительно малой частоты сделок с контрольными пакетами. Этот метод предполагает оценку стоимости предприятия с точки зрения владельца контрольного пакета. При переходе к оценке неконтрольного пакета от оценки, первоначально полученной методом сделок, требуется уменьшить первоначальную оценку на так называемую скидку за недостаток контроля . Она может достигать 30-35%. [c.200]

Результат оценки Стоимость одной акции или неконтрольного пакета Стоимость контрольного пакета или предприятия в целом [c.213]

Оценка стоимости контрольного и неконтрольного пакетов акций [c.222]

Возможна следующая модификация стандартного подхода к оценке неконтрольных пакетов оценивается сначала стоимость всего предприятия, затем рассчитывается пропорциональная неконтрольному пакету часть общей стоимости, после чего вычитается скидка на неконтрольный характер. [c.229]

Если метод компании-аналога подразумевает расчет и использование мультипликаторов, опирающихся на котируемую цену акций сходных с оцениваемым предприятием фирм, по которым фактически происходили продажи неконтрольных (достаточно мелких) пакетов акций, что является более обычным, то такая разновидность данного метода называется "методом рынка капитала" и предполагает получение оценки стоимости предприятия в расчете на инвестора (как бы "глазами инвестора"), приобретающего неконтрольный пакет акций. [c.81]

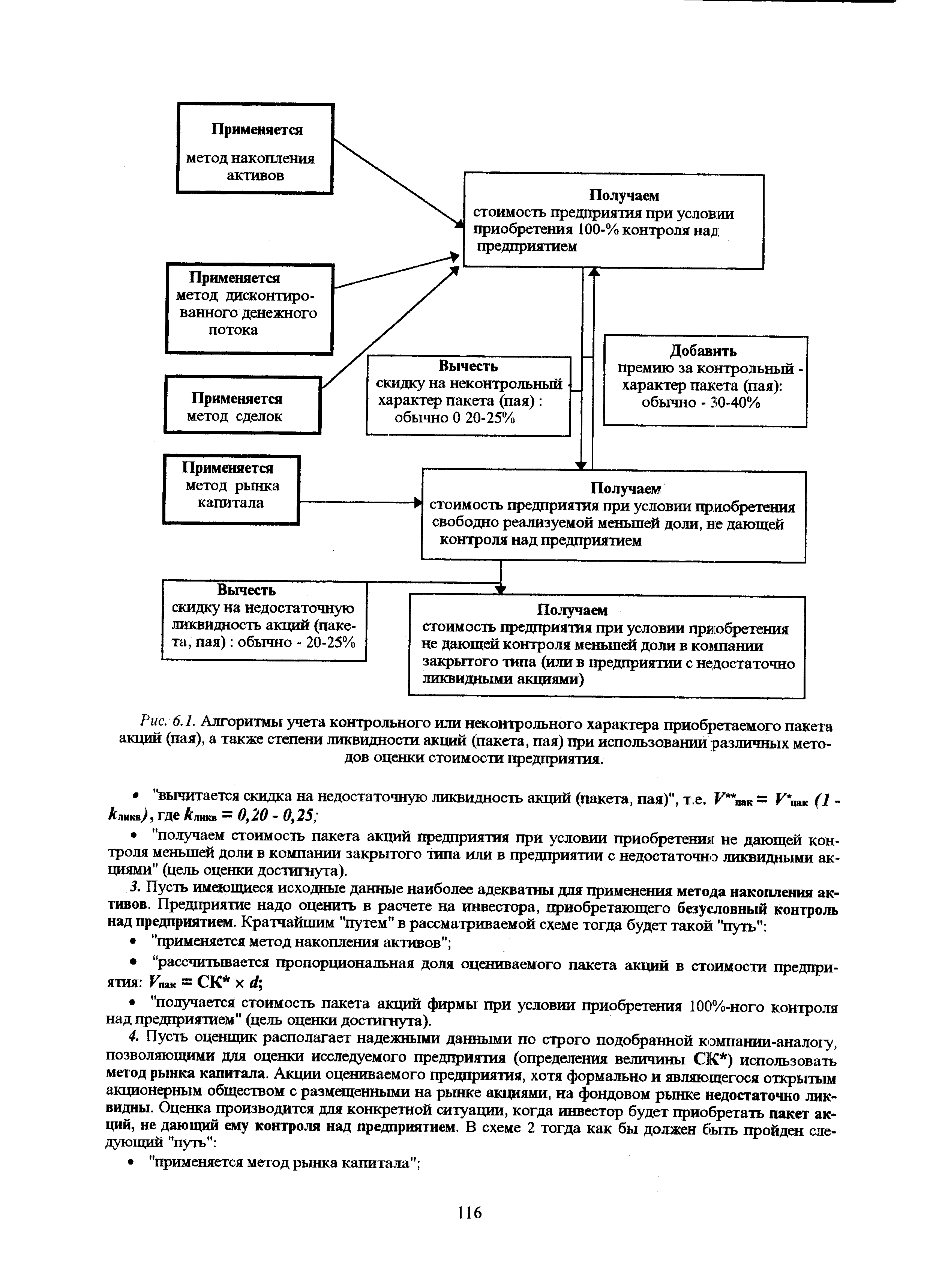

Если же стоимость предприятия и одной его акции в составе приобретаемого пакета оценивается для инвестора, который приобретает не дающую контроля долю меньшинства в фирме, то, наоборот, нужно, очевидно, уменьшить полученную методом сделок величину СК на определенную "скидку за неконтрольный характер" рассматриваемого пакета (пая). По данным международной статистики фондовых рынков, эта скидка составляет обычно 20 - 25% от предварительной оценки стоимости предприятия. [c.114]

Такие же последствия как и использование метода сделок, имеет в этом смысле применение метода дисконтированного денежного потока и метода накопления активов. Они также выводят сразу на оценку стоимости предприятия при обладании контроля над ним (следовательно, не требуют добавления к величине СК какой-либо "премии за контроль", если в реальном рассматриваемом случае будет предлагаться либо приобретаться контрольный пакет акций - или контрольный пай - предприятия напротив, если в реальном рассматриваемом случае в оцененном этими методами предприятии будет предлагаться либо приобретаться неконтрольная доля меньшинства, то необходима указанная скидка за неконтрольный характер пакета или пая). [c.114]

Пусть располагаемые для оценки предприятия наиболее удобны для применения метода дисконтированного денежного потока. Однако целью оценки является определить стоимость предприятия для последующего расчета на ее основе стоимости свободно не реализуемого (неликвидного) неконтрольного пакета акций (пая) (предприятие является закрытой компанией). Это означает, что в приведенной схеме необходимо как бы пройти следующий "путь" [c.115]

| Рис. 6. L Алгоритмы учета контрольного или неконтрольного характера приобретаемого пакета акций (пая), а также степени ликвидности акций (пакета, пая) при использовании различных методов оценки стоимости предприятия. |  |

Важно еще и то, что стоимость этих пакетов неодинакова в расчете на 1 акцию. Это означает, что оценщик должен применять либо скидку за неконтрольный характер миноритарного пакета акций, либо премию за контроль — в отношении контрольного (мажоритарного) пакета. Только применив или скидку, или премию, оценщик может получить достаточно обоснованную оценку. В основе такой оценки лежит выявление вначале пропорциональной доли стоимости бизнеса безотносительно к наличию или отсутствию дополнительных прав контроля. И уже после этого выполняется указанная процедура корректировки. [c.43]

Действующие в отдельных странах условия оценки стоимости бизнеса предполагают выделение контрольной и неконтрольной долей на основании достаточно простой оценки контрольная доля — это такой пакет, в котором 50 % + 1 голосующая акция неконтрольная доля охватывает совокупность акций [c.47]

Представление о взаимозависимости скидки и премии важно при проведении практических расчетов. Если в их рамках установлен, скажем, тот или иной размер премии за контроль, то скидка за его (контроля) недостаток не может быть установлена изолированно. Ее следует оценить в соответствии с приведенной формулой. Так, согласно представленным в Руководстве по оценке стоимости бизнеса показателям премии за контроль в 41,0 % соответствует скидка за неконтрольный характер пакета, равная 25,8 %, а размеру премии в 38,7 % — скидка в 27,9 % (с. 286 Руководства). Здесь премия за контроль оценивается при приобретении той или иной компании целиком и исчисляется в процентах превышения цены сделки относительно рыночной цены акций продавца за пять рабочих дней перед объявлением о сделке (см. примечание к таблице на с. 286 Руководства). Почему за пять дней Это крайний срок, в течение которого можно рассчитывать на то, что информация о возможной сделке, связанная с приобретением компании целиком, не просочится в средства массовой информации. Как только эта информация становится широко известной, котировки акций таких компаний быстро растут. [c.56]

В методах ДДП и/или дивидендов денежные поступления рассчитываются для каждого из нескольких будущих периодов. Денежный поток для каждого года прогнозного периода затем приводится к текущей стоимости по ставке дисконтирования, отражающей уровень риска инвестиций в данный объект. Ставка дисконтирования должна соответствовать принятому уровню денежного потока. Может использоваться множество определений денежного потока. На практике обычно используются чистый денежный поток (для оценки контрольных пакетов) или фактические дивиденды (для неконтрольных пакетов акций). Стоимость объекта оценки будет зависеть от денежного потока и остаточной стоимости в конце прогнозного периода, продолжительности периода и уровня риска. [c.24]

В зависимости от целей оценки направления анализа финансового состояния фирмы меняются. Например, если оценивается стоимость миноритарного (неконтрольного) пакета акций предприятия, то потенциального инвестора в большей степени будут интересовать прогнозная оценка рентабельности фирмы, ее способности выплачивать дивиденды. [c.73]

В результате оценки предприятия методом ДЦП получается стоимость контрольного ликвидного пакета акций. Если же оценивается неконтрольный пакет, то необходимо сделать скидку. [c.121]

Оценка стоимости контрольных и неконтрольных пакетов [c.224]

При оценке контрольного пакета, если отсутствуют какие-либо отдельные элементы контроля, величина премии за контроль должна быть уменьшена на стоимость, приходящуюся на данные элементы. Напротив, если неконтрольному пакету акций присущи какие-то отдельные возможности элементов контроля, то это должно быть отражено в его стоимости. Рассмотрим подробнее расчеты премий и скидок. [c.229]

Обычно проблема оценки пакетов акций АО переводится в плоскость рассмотрения соотношений стоимости контрольных и миноритарных пакетов акций. Выяснив эти взаимосвязи, можно представить, как среди собственников распределен акционерный капитал, т.е. как соотносятся его контрольные и неконтрольные доли, кому они принадлежат и, стало быть, от кого зависит принятие основных решений об условиях развития компании в целом. [c.43]

В процессе оценки часто требуется определение рыночной стоимости не всего предприятия, не всех 100% акций (паев) предприятия, а лишь конкретного пакета (пая). Здесь необходимым становится определение влияния на стоимость пакета следующих факторов какой - контрольной или неконтрольной (миноритарной) - является доля оцениваемого пакета каково воздействие на эту стоимость степени ликвидности акций предприятия и др. [c.224]

Оценщику при выведении итоговой величины стоимости нужно знать какие поправки и в каком объеме использовать. В каждом конкретном случае это зависит, во-первых, от того, какая доля владения акциями оценивается. Она может быть неконтрольным (миноритарным) или контрольным пакетом. Степень контроля влияет на стоимость оцениваемой доли, поэтому очень важно определить стоимость контроля. Во-вторых, размер скидки или премии обусловлен методами оценки. [c.224]

Это означает, что исходно количественные размеры или скидки, или премии не могут устанавливаться по определенному шаблону. Каждый раз решение об этом должно быть привязано к конкретным обстоятельствам, характеризующим условия приобретения акций той или иной компании. Так, весной 2002 г. по договору с Российским фондом федерального имущества я участвовал в работе по оценке стоимости неконтрольного пакета акций ОАО Лукойл-Нижегороднеф-тепродукт . Казалось бы, стоимость этого пакета нужно было определить с учетом скидки за недостаток контроля, если исходить из того, что возможные претенденты на обладание этим пакетом неизвестны. Однако было нетрудно догадаться, что таким покупателем будет ОАО НК Лукойл , которое еще осенью [c.56]