Одним из способов торговли с помощью фракталов является открытие позиции во внешнем направлении от фрактальной точки каждый раз, когда рынок превышает внешний крайний максимум восходящего фрактала или опускается ниже минимума нисходящего фрактала. , [c.136]

Профиль пиков и впадин OBV важнее, чем его абсолютные уровни. Уровни зависят от того, когда начат расчет OBV. Когда объем повышается или понижается одновременно с ценами, он подтверждает тенденцию. Если и объем, и цена достигают новой высоты, восходящая тенденция, вероятно, продолжится. Если оба падают на новые минимумы, нисходящая тенденция, вероятно, пойдет еще ниже. Поэтому надежнее торговать в направлении тенденции, подтвержденной OBV (рис. 33-1). [c.196]

До первой мировой войны (1914—1918 гг.) обложение составляло 10-15% суммы наследства. В военный и послевоенный периоды доля обложения значительно возросла и достигала для самых крупных наследств и для дальних родственников 50% и более. Личный характер налога проявлялся в том, что устанавливался минимум наследственного имущества, свободный от обложения, и в том, что долги по наследству вычитались из облагаемой суммы наследства. В СССР наследственный налог в 20-е гг. не играл роли в доходах государства, потому что само наследование допускалось в очень ограниченных размерах. Круг лиц, которым разрешалось наследовать, ограничивался прямыми нисходящими родственниками (детьми, внуками и т.д.) и пережившим супругом умершего, а также нетрудоспособными и неимущими лицами, состоявшими на полном иждивении умершего в течение не менее года до его смерти. Наследства до 1 тыс. руб. не облагались налогом. Наследства от 1 тыс. руб. облагались прогрессивным налогом от 1 до 3 тыс. руб. - 1%, от 3030 до 6 тыс. руб. - 2%, от 6125 до 10 тыс. руб. - 4% и т.д. Ввиду незначительных размеров переходящих наследств доход от налога за первую половину 1923/24 финансового года составил всего 32 тыс. руб. [c.209]

Одно из основных положений теории Чарльза Доу состоит в том, что цены движутся направленно. Ценовые тенденции, или тренды, часто выявляются и измеряются с помощью линий тренда . Линия тренда — это наклонная линия, проведенная через две или несколько важных точек на ценовом графике. Восходящая тенденция обозначается линией тренда, которая проводится через две или несколько впадин (минимумов) и служит линией поддержки. Нисходящая тенденция обозначается линией тренда, которая проводится через два или несколько пиков (максимумов) и служит линией сопротивления. [c.112]

Кроме того, как было отмечено ранее, подсчеты волн от этого минимума октября 1998, несмотря на некоторые, наиболее импульсивные повышения в истории, не позволяют сделать простой подсчет с пятью волнами. Это подразумевает, что хотя движения и были внушительными, они могли бы быть частью большей консолидации. Обратите внимание также, что нисходящая часть движения Волны-П была очень коротка и правильна (регулярна). Не было бы удивительным, что Волна-IV будет длинной и сложной (иррегулярной). [c.196]

Теперь вопрос — действительно ли это было всего лишь необходимой передышкой на бычьем рынке или это что-то большее Факты следующие SPX (наличный S P) на 1 пункт не дотянул до 50% восстановления от своего абсолютного максимума к минимуму весны 2001 года. NDX не восстановил даже 25% нисходящего движения от максимумов марта 2000 года. [c.69]

Нисходящий тренд характеризуется более низкими максимумами и более низкими минимумами. Рынок перемещается вниз, потому что на нем больше продавцов, чем покупателей. С точки зрения рыночной активности, господство продавцов означает, что покупатели из-за увеличения предложения могут платить меньшую цену за то, что они хотят купить. Продавцы, тем временем, должны снижать свои цены из-за уменьшающегося спроса. [c.88]

Когда вы выбираете на графике точки покупки и продажи, часть этого процесса основывается на предыдущих максимумах, минимумах и консолидациях, известных как сопротивление и поддержка. Сопротивление — это уровень цен, на котором восходящее движение затормозится или остановится (думайте о потолке). Поддержка — уровень цен, на котором нисходящее движение затормозится или остановится (думайте о поле). Каждый начинающий трейдер быстро узнает следующее уровень цен — сопротивление на пути вверх — превращается в поддержку после того, как этот уровень цен пробивается и рынок уходит выше. Точно так же уровень поддержки превратится в сопротивление, когда рынок уйдет ниже него. (Думайте о многоэтажном здании. Уровень может быть и полом, и потолком в зависимости от того, вверху или внизу находится ваша квартира.) [c.68]

Поэтому, изучая график, сначала старайтесь увидеть "картину", которую он рисует, — острые восходящие и нисходящие склоны горы, более постепенные повышения и снижения, напоминающие холм или "плато", образованное восходящим движением, боковым перемещением и последующим спуском вниз. Затем коррелируете это изображение с фактическими уровнями цен, определяя, где рынок достиг предыдущих максимумов и минимумов. Используя эти базовые уровни поддержки и сопротивления цены, вы получаете рудименты технического анализа. [c.69]

На 1158,50 рынок попробовал устремиться вверх, но не смог. Когда это произошло, я увеличил свою короткую позицию. Поскольку это был старый минимум контракта, я знал, теперь 1158,50 будет существенным сопротивлением при восходящем движении. А поскольку мы торговали ниже этого уровня, нисходящее движение, по всей вероятности, должно было ускориться, скорее всего, до минимума предыдущего дня где-то в районе 1151. [c.167]

Фрактал должен иметь два предыдущих и два последующих бара с более низкими максимумами (более высокими минимумами при нисходящей тенденции). Для фрактала на покупку нас интересует только максимальные значения баров. Для фрактала на продажу нас интересует только минимальные значения баров. [c.42]

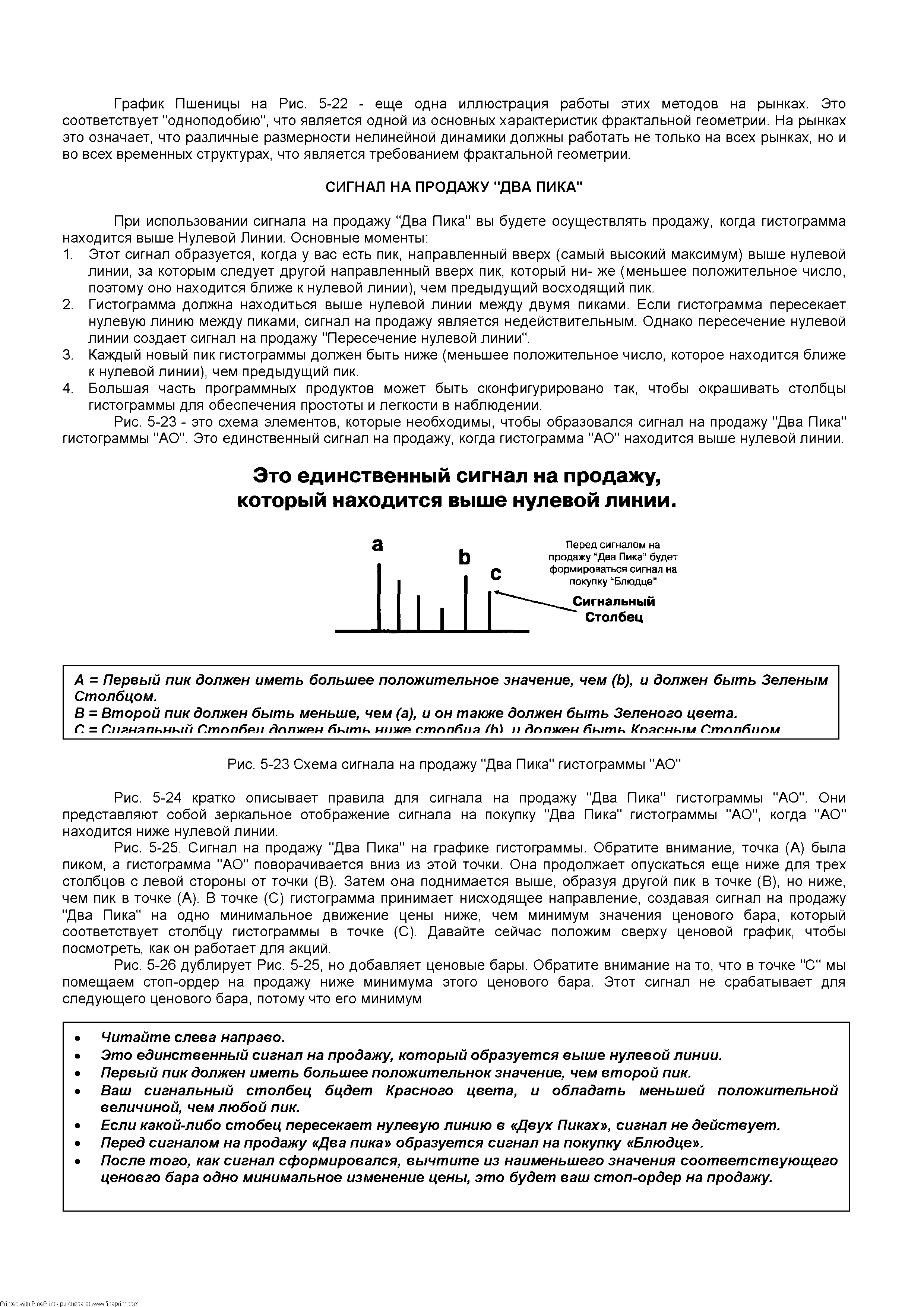

Стоп-ордер на продажу помещается на одно минимальное значение ниже минимума ценового бара, который соответствует первому нисходящему столбцу (столбец "с" на гистограмме). [c.61]

| Рис. 5-25. Сигнал на продажу "Два Пика" на графике гистограммы. Обратите внимание, точка (А) была пиком, а гистограмма "АО" поворачивается вниз из этой точки. Она продолжает опускаться еще ниже для трех столбцов с левой стороны от точки (В). Затем она поднимается выше, образуя другой пик в точке (В), но ниже, чем пик в точке (А). В точке (С) гистограмма принимает нисходящее направление, создавая сигнал на продажу "Два Пика" на одно минимальное движение цены ниже, чем минимум значения ценового бара, который соответствует столбцу гистограммы в точке (С). Давайте сейчас положим сверху ценовой график, чтобы посмотреть, как он работает для акций. |  |

Всякий раз, когда у нас есть пять последовательных баров одного цвета (красного или зеленого), мы помещаем стоп на одно минимальное изменение цены ниже минимума самого последнего завершенного бара во время восходящего движения, и на одно минимальное изменение цены выше максимума самого последнего завершенного бара при нисходящем движении. [c.119]

Я хочу сказать, мы пытаемся делать два очень трудных дела добиться способности идентифицировать изменения тренда и побить собственные мозги , перехитрив самих себя. Это — вызов. Моя первая техника определения изменений тренда родилась из концепции краткосрочных окруженных максимумов и минимумов, которую мы уже изучили в главе 1. Эта концепция позволяет нам идентифицировать краткосрочные точки разворотов. Изменение тренда с восходящего на нисходящий происходит, когда превышается краткосрочный максимум, а изменение краткосрочного тренда с нисходящего на восходящий узнается по цене, опускающейся ниже самого последнего краткосрочного минимума. На рисунке 9.1 изображены подобные изменения тренда в классической манере. Изучите его хорошо, потому что реальная деятельность не за горами [c.156]

Кажется, все мы являемся или думаем, что мы очень умные ребята. Потому что мы знаем лучше , мы спорим по поводу политики, религии и, хуже всего, о рынках. Таким образом, когда мы явно видим, что рынок находится в нисходящем тренде, то стараемся поймать минимум, пытаясь переспорить сам рынок. [c.221]

Легче всего рассчитывается ценовой проектор 1, однако он обладает наименьшей точностью. Его можно определить следующим образом когда происходит ценовой прорыв нисходящей TD-линии, цены обычно продолжают двигаться вверх, по крайней мере, до отметки, соответствующей расстоянию, между ценовым минимумом ниже TD-линии и ценовой точкой на TD-линии непосредственно над ним, прибавленному к значению цены в точке прорыва TD-линии вверх. Это описа-ние, кажущееся громоздким, легко понять, если посмотреть на график (см. рис. 1.16). [c.20]

Определите наибольший максимум выше восходящей TD-линии (наименьший минимум ниже нисходящей TD-линии) и цену в точке TD-линии непосредственно под наибольшим максимумом (над наименьшим Затем найдите разность минимумом). Затем найдите разность между наибольшим максимумом (наименьшим минимумом) и этой точкой на TD-линии вычтите эту разность из цены прорыва (или прибавьте ее к цене прорыва). [c.22]

TD ценовой проектор 2 немного сложнее. Например, если прорывается вверх нисходящая TD-линия, то выбирается не минимальное ценовое значение ниже нее, а внутридневной минимум под TD-линией в день с наименьшей ценой закрытия. А уж затем эта величина прибавляется к цене прорыва. Очень часто наименьший внутридневной минимум фиксируется в день с наименьшей ценой закрытия. В этом случае ценовой проектор 1 тождественен ценовому проектору 2. Если минимальная цена закрытия и наименьший внутридневной минимум фиксируются в разные дни, то эти два ценовых проектора не совпадают. Поясним различие между двумя методами на ряде примеров (см.. рис. 1.20 — 1.22). [c.23]

Может показаться, что TD ценовой проектор 2 точнее и консервативнее, чем TD ценовой проектор I, но это не всегда так. Например, если скорость роста или падения особенно высока, а минимальная цена закрытия в случае нисходящей тенденции или максимальная цена закрытия в случае восходящей тенденции (ключевой день для ценового проектора 2) появляется раньше внутридневного минимума или максимума, то ценовой ориентир, получаемый с помощью ценового проектора 2, больше. И, наоборот, если минимальная или максимальная цена закрытия ниже или выше линии тренда появляется после внутридневного минимума или максимума, ценовой проектор 2 дает меньший ценовой ориентир. Лично я предпочитаю ценовой проектор 1, но полагаю, что в некоторых случаях можно успешно применять ценовой проектор 2. [c.25]

Еще более консервативным является TD ценовой проектор 3. Чтобы рассчитать величину ценовой проекции при нисходящей TD-линии, нужно найти разность между TD-ли-нией и ценой закрытия ниже нее в день, когда зафиксировано минимальное внутридневное значение цены именно ценой закрытия, а не самим внутридневным минимумом (см. рис. 1.25 — 1.27). [c.27]

Из всех рассмотренных выше TD ценовой проектор 3 дает самые точные и самые умеренные прогнозы движения цен. Однако каждый трейдер сможет выбрать наиболее удобный для себя подход экспериментальным путем. Тем не менее, я настоятельно рекомендую при расчете ценовой проекции вычитать один тик из ценового максимума, минимума, и ценового значения на TD-линии, независимо от того, какой проектор вы выбрали. Это как-то компенсирует неточность расчетов и увеличит вероятность достижения ценового ориентира. В частности, если произошел прорыв восходящей TD-линии, следует вычесть один тик из внутридневного максимума или цены закрытия (в зависимости от применяемого ценового проектора) и прибавить один тик к соответствующему ценовому значению на TD-линии. И, наоборот, если произошел прорыв нисходящей TD-линии, нужно вычесть один тик из ценового значения на TD-линии и прибавить один тик к внутридневному минимуму или цене закрытия (в зависимости от того, какой ценовой проектор используется). [c.30]

СИГНАЛ К ПОКУПКЕ найдите разность между внутридневным минимумом, зафиксированным в день с минимальной ценой закрытия, ниже нисходящей TD-линии и точкой на TD-линии непосредственно над ним и прибавьте полученную величину к ценовому значению в точке прорыва. [c.30]

СИГНАЛ К ПОКУПКЕ найдите разность между ценой закрытия в день с внутридневным минимумом ниже нисходящей TD-линии и точкой на TD-линии непосредственно над ней и прибавьте полученную величину к ценовому значению в точке прорыва. СИГНАЛ К ПРОДАЖЕ найдите разность между ценой закрытия в день с внутридневным максимумом выше восходящей TD-линии и точкой на TD-линии непосредственно под ней и вычтите эту величину из ценового значения в точке прорыва. [c.31]

Более ранние работы по этому предмету, как и некоторые широко распространенные теории, предлагают рассматривать расширение, начиная от максимума или минимума "В", а не из Точки разворота "С". Мои исследования и опыт убедили меня не соглашаться с этим. Используйте точку "С" для начала расчета расширения. Учтите, если оно на нисходящей волне уходит ниже нуля, то отрицательные числа не "признаются". Иначе кто-то платил бы вам, чтобы забрать свой скот или кукурузу у себя самого. Я не знаю, где подобное возможно, за исключением некоторых оффшорных зон. [c.136]

Чтобы Фокусное Число "имело" или было связано с данным максимумом реакции при нисходящем движении, оно должно быть самым низким минимумом после проявления реакции. [c.162]

В этой первой на графике схеме продажи мы открываем короткую сделку на пробитии минимума первого часа. Рынок закрывается на минимуме дня, поэтому мы оставляем сделку до следующего дня. Следующим утром рынок открывается с нисходящим разрывом, и мы берем прибыль от нашей короткой продажи. [c.35]

Мы сконцентрируемся на правилах для дня покупки и дня короткой продажи. День покупки образуется после того, как рынок один-два дня распродается. (При нисходящем тренде рынку может потребоваться для распродажи еще один дополнительный день.) Идеальный день покупки открывается па своем минимуме и закрывается на максимуме. Утром день покупки должен найти поддержку на минимуме предыдущего дня. Иногда он сделает слегка более высокий минимум или более низкий минимум, но эта проба (то есть минимум, сделанный в день покупки первым) является тем, что определяет уровень поддержки. Это позволяет нам увидеть точку риска, куда мы можем поставить защитный стоп и открыть длинную позицию. [c.38]

Нисходящий ценовой тренд характеризуется рядом понижающихся максимумов и более низких минимумов, как это показано на рис. 5. Нисходя- [c.68]

На следующем рисунке показаны графики индекса суммирования Макклеллана и индекса Ньюйоркской фондовой биржи. В точке А индекс суммирования опустился ниже 1300. Это означало окончание длительной нисходящей тенденции. Буквой В отмечено начало сильного бычьего рынка индекс суммирования превысил +1900 после подъема более чем на 3600 пунктов от предыдущего минимума. [c.114]

Молот (Hammer). Эта свеча является бычьей, если образуется после значительной нисходящей тенденции. Если она возникает после значительной восходящей тенденции, то называется повешенный . Молот характеризуется маленьким телом (т.е. близостью цен открытия и закрытия) и длинной нижней тенью (т.е. минимум намного ниже цены открытия, максимума и цены закрытия). Тело свечи может быть белым или черным. [c.271]

Повешенный (Hanging Man). Эти свечи являются медвежьими, если образуются после значительной восходящей тенденции. Если они возникают после значительной нисходящей тенденции, то носят название молот . Повешенные характеризуются небольшим телом (т.е. близостью цен открытия и закрытия) и длинной нижней тенью минимум намного ниже цены открытия, максимума и цены (закрытия). Тела свечей могут быть белыми или черными. [c.273]

Каналы тренда (trend hannels) в пределах отдельной ценовой конфигурации (а также фигур восходящего, нисходящего и бокового тренда) можно построить соединением двух или более максимумов (верхняя граница канала) и двух или более минимумов (нижняя граница канала). Эти линии канала определяют внешние "границы" ценовой фигуры. Если тренд продолжается, цены должны оставаться в пределах этих границ. Если тренд прорывается в том или ином направлении, цены пересекут линии канала. [c.37]

Стохастики стохастический осциллятор (Sto hasti Os illator) сравнивает цену закрытия с диапазоном цен данного периода времени. В основе индикатора лежит идея, что во время восходящего тренда закрытия стремятся располагаться около максимума, а во время нисходящего тренда закрытия — около минимума. Стохастический осциллятор наносится на график со значениями от 0 до 100 для определенного периода времени. Осциллятор отображается как две линии линия "%К" основана на максимуме, минимуме и закрытии. "%D" — это скользящая средняя линии "%К". Как правило, значение стохастика 80 или выше считается "сильным" и указывает, что цена закрывается около максимума. Значения ниже 20 также "сильные" и указывают, что цена закрывается около минимума. [c.43]

Природа предыдущих максимумов, минимумов и консолидации (областей скопления, где рынок проводит известное количество времени) такова, что они привлекают много внимания. В некоторых случаях эти уровни, подобно магнитам, привлекают на рынок покупателей и продавцов. При нисходящем тренде, например, рынки часто стремятся к одному уровню поддержки и, если он пробит, рванут к следующему, более низкому уровню. Или при восходящем тренде, если рынок проби- [c.68]

Bearish Key Reversal Ключевой медвежий разворот. Конфигурация графика, образующаяся на рынке с восходящим трендом, когда максимум дня выше, минимум ниже, а закрытие — ниже предыдущего дня. Может служить сигналом о приближении нисходящего тренда. [c.226]

Downtrend Нисходящий тренд. Ценовой тренд, характеризуемый более низкими максимумами и более низкими минимумами. [c.230]

Нисходящая тенденция может поменять свое направление, если зарегистрирована цена открытия или цена закрытия, которая превышает цену закрытия за четыре дня до последнего TD-минимума (TD Point Low). Это должно произойти в течение четырех дней после регистрации TD-минимума. Если в течение двух дней до первого дня с ценой закрытия в противоположном тенденции направлении, включая этот день, зарегистрированы два ценовых разрыва, то перелом тенденции ставится под сомнение. Восходящая тенденция может поменять свое направление, если зарегистрирована цена открытия или цена закрытия меньше цены закрытия за четыре дня до последнего TD-максимума (TD Point High). Это должно произойти в течение четырех дней после регистрации TD-максимума. Если в течение двух дней до первого дня с ценой закрытия в противоположном тенденции направлении, включая этот день, зарегистрированы два ценовых разрыва, то перелом тенденции ставится под сомнение. [c.153]

Рисунок 5-7 показывает пятиминутные S P при сильном движении вниз. Трудно видеть масштабы движения, так как представление ценовых баров ограничивается только одной третьей частью графика. Это сделано специально, чтобы я мог показать вам работу MA D и Стохастика. Сначала оба индикатора посылают сигналы на продажу. Затем достигается промежуточный ценовой минимум, и Стохастик переходит в режим покупки. Это выводит на рынок слабые длинные позиции и избавляет его от слабых коротких. Нисходящий тренд, определяемый MA D, остается неизменным. Наблюдение за этим типом действий покажет вам, как передвигаемые стопы, расставленные в неподходящих областях, дают знающим игрокам прекрасную возможность забирать позиции слабых игроков, то есть покупать при падениях или продавать на подъемах в направлении преобладающего Тренда. Рисунок 5-7 демонстрирует, как срабатывают покупающие стопы, ведя рынок к сопротивлению, выявленному на основе чисел Фибоначчи. После хода вверх Стохастик разворачивается в обратном направлении, совпадающем с указанием от MA D, и рынок возвращается к своему предыдущему движению, возможно устремляясь к новым минимумам. Это действие повторяется снова и снова на графиках различных Временных Структур. Только убедитесь, что вы действительно находитесь на быстро двигающемся рынке, чтобы избежать возможного получения "двойных убытков". [c.61]

При открытии рынок образовал ценовой разрыв вниз от уровня закрытия вечерней сессии. Будучи неуверен в том, где ему придется закрывать контракты, Дэн подождал обратного движения наверх, прежде чем направил на исполнение свои ордера. Мы имеем дело с нисходящей волной, поэтому Фокусным Числом является минимум текущего хода 11411. Первой Точкой Реакции служит максимум на 11508. Хотя мы и могли присвоить максимуму дня (6/29) Номер Реакции разрыва "G", давайте сделаем этот пример как можно проще. Позднее мы получим некоторые дополнительные комментарии. Ниже, на распечатке программы FibNodes , показаны Коррекции Фибоначчи. [c.201]

Треугольники могут отмечать точки разворота цен или области ценоной консолидации. Как и с прямоугольниками, здесь есть ключевые моменты. Нисходящий треугольник в конце длинного восходящего ценового движения несет в себе предположение о возможном развороте. Восходящий треугольник на длительном медвежьем рынке имеет высокую вероятность зафиксировать минимум. [c.248]

Pa ipu (gap) — это диапазон цен на графике, где не нелось торговли. завтра при открытии минимум окачынается выше сегодняшнего максимума при закрытии, то два последовательных ценовых диапазона не будуг накладываться друг- на друга на диаграмме останется белое пятно, и (врачуется носходящии разрыв. Если же сегодняшний максимум при открытии ниже вчерашнего минимума при -закрытии, образуется нисходящий разрыв. [c.251]

На 6-й и 7-й Дни нисходящий трснл продолжился. Однако па рынок мы не входили, потому что нового минимума не было. В Дет, Н максимальная цена достигла 91,63. Это превышает наш трехклеточный критерий разворота, поэтому мы перемещаемся на одну колонку вправо, вписывая крестики в клетки 91,10, 91,20, 91,30, 91,40 и 91,50. Чтобы поместить "X" и клетку 91,60, нужно, чтобы цены достигли 91,70 или выше рост остановился па 91,63, поэтому оставляем клетку 91,60 пустой. [c.262]