Объем торговли и открытая позиция. Обычно цена рассматривается в качестве первичного индикатора, а объем торговли и открытая позиция — как вторичные индикаторы. Объем торговли представляет собой число контрактов, заключенных за определенный период. Обычно он включается в дневные графики, иногда в недельные, но не используется в месячных графиках. Каждая заключенная сделка увеличивает этот показатель. Пока сделки отсутствуют, показатель не меняется. Объем торговли считается индикатором, усиливающим ценовые тенденции. Высокий объем торговли показывает, что существующая тенденция имеет инерцию и, вероятно, сохраняется. Падение объема торговли может быть сигналом того, что тенденция теряет силу. [c.109]

Каковы ожидаемые будущие ценовые тенденции Почему [c.216]

Каковы ценовые тенденции для комплектующих Каковы ожидания [c.238]

Зависит ли какой-либо исходный материал, используемый компанией, от ежегодного урожая Какой процент от затрат на сырье приходится на данный исходный материал Каковы ценовые тенденции для этих материалов за последние три года Как компания управляет рисками, связанными с ценовыми колебаниями на эти материалы [c.238]

Ганн заметил, что каждый из вышеперечисленных лучей может служить поддержкой или сопротивлением в зависимости от направления ценовой тенденции. Например, при восходящей тенденции луч 1x1 обычно является важнейшей линией поддержки. Падение цен ниже линии 1x1 свидетельствует о развороте тенденции. Согласно Ганну, далее цены должны опуститься до следующей линии тренда (в данном случае это луч 2x1). Другими словами, если один из лучей прорван, следует ожидать консолидации цен вблизи следующего луча. [c.73]

Одно из основных положений теории Чарльза Доу состоит в том, что цены движутся направленно. Ценовые тенденции, или тренды, часто выявляются и измеряются с помощью линий тренда . Линия тренда — это наклонная линия, проведенная через две или несколько важных точек на ценовом графике. Восходящая тенденция обозначается линией тренда, которая проводится через две или несколько впадин (минимумов) и служит линией поддержки. Нисходящая тенденция обозначается линией тренда, которая проводится через два или несколько пиков (максимумов) и служит линией сопротивления. [c.112]

Расхождения (см. стр. 30) между индикатором накопления/распределения и ценой бумаги свидетельствуют о предстоящем изменении цен. Обычно в случае расхождения ценовая тенденция изменяется в направлении движения индикатора. Так, если индикатор растет, а цена бумаги падает, то следует ожидать разворота цен. [c.125]

Система направленного движения помогает определить наличие ценовой тенденции. Ее разработал и подробно описал в книге Новые концепции технических торговых систем . [c.127]

Назначение индикатора видно уже из его названия — он позволяет прогнозировать цены следующего периода. Такая оценка основана на ценовой тенденции бумаги за заданный период (напр., 20 дней). Если текущая тенденция сохраняется, значение индикатора прогноза временных рядов и есть прогноз цены на следующий период. [c.168]

Переход к новому столбцу означает изменение в ценовой тенденции. Если на графике появляется новый столбец крестиков, значит цены растут. Если же появляется новый столбец ноликов — цены движутся вниз. [c.176]

Пересечение индексом спроса нулевого уровня обычно происходит после разворота ценовой тенденции и служит его подтверждением (индекс — подтверждающий индикатор). [c.210]

Если индекс спроса постоянно колеблется около нуля, значит текущая ценовая тенденция имеет слабый потенциал и не продлится долго. [c.210]

Автор отдает себе отчет в том, что некоторые читатели сочтут странным рассмотрение фундаментального анализа в книге, посвященной техническому анализу, но вопреки распространенному мнению оба подхода имеют довольно много общего. Сегодня стало обычным применение технических инструментов для анализа графиков фундаментальных показателей например, тенденции изменения процентных ставок часто сравнивают с ценовыми тенденциями на различных финансовых рынках. Также обычной стала практика использования фундаментального анализа с целью выбора объекта инвестирования, а технического анализа — для определения времени проведения конкретных торговых операций. Знание основ фундаментального анализа будет полезным даже для ортодоксальных технарей (как и знание технического анализа для убежденных сторонников анализа фундаментального). [c.251]

Произошел прорыв противоположно направленной TD-линии, в результате чего возник новый сигнал, противоречащий первоначальному. В данном случае новый прорыв, сигнализирующий о начале новой, противоположной тенденции, становится действующим, замещая предыдущий. Чаще всего ценовая тенденция прекращает свое существование именно таким образом, а рассчитанные с ее помощью ценовые ориентиры аннулируются (см. рис. 1.30). [c.31]

Одно из любимых занятий как трейдеров, так и инвесторов — рассуждения о природе финансовых рынков. Однако многие из них на самом деле весьма смутно представляют себе, например, в чем заключается разница между такими важными понятиями, как длительность и степень ценовой тенденции. Самые распространенные термины, используемые для описания тенденции, — краткосрочная, среднесрочная (промежуточная) и долгосрочная. Держу пари, что большинство аналитиков (если не все) определяют эти понятия как временные. Хотя временной интервал может несколько варьироваться, как правило, считается, что краткосрочная тенденция длится менее месяца, среднесрочная — от одного до шести месяцев, долгосрочная — более шести месяцев. Может быть, такие определения и были справедливы до восьмидесятых годов, но с тех пор, в связи с ростом нестабильности финансовых рынков, они явно устарели. Те изменения цен, на которые раньше уходили недели или месяцы, сегодня происходят за считанные дни и даже часы. В связи с ростом ликвидности рынков, скорости распространения информации, под влиянием стадного инстинкта управляющих инвестиционными фондами, а также многих других факторов эти временные рамки продолжают сужаться. Вот почему я буду использовать термины "краткосрочный", "среднесрочный" и "долгосрочный" не по отношению к временным интервалам, а применительно к процентной величине изменения цен. [c.59]

В то время как движение цен в течение длительного промежутка времени определяется фундаментальными факторами, краткосрочные изменения цен лучше всего анализировать с помощью методик и инструментов технического анализа. Иногда краткосрочные движения цен успешно маскируют глубинные ценовые тенденции, в основе которых лежит деятельность крупных участников рынка. Однако, поскольку объем обычно опережает цены, в этих случаях господствующую тенденцию можно определить, анализируя изменение цены и объем торговли. [c.80]

Мы уже говорили, что более удачным термином для этого аспекта цены компании считаем выражение центральная стоимость. У типичного выпуска инвестиционного класса всегда есть центральная ценовая тенденция, которая закономерно связана с нормальным уровнем и расчетом на рост доходов и дивидендов, а также со степенью риска, сопутствующего этим расчетам. Именно эта закономерная связь делает [c.55]

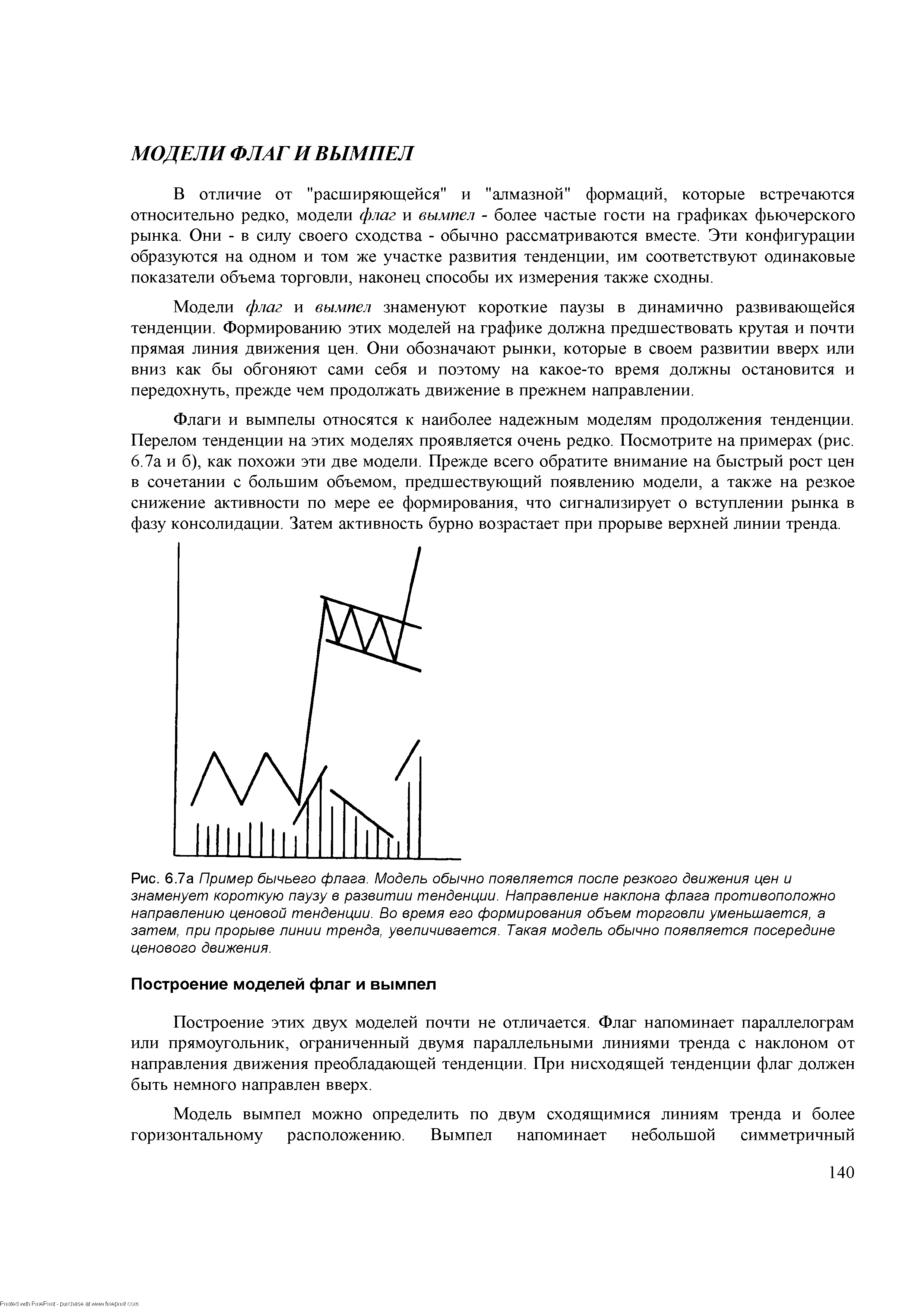

| Рис. 6.7а Пример бычьего флага. Модель обычно появляется после резкого движения иен и знаменует короткую паузу в развитии тенденции. Направление наклона флага противоположно направлению ценовой тенденции. Во время его формирования объем торговли уменьшается, а затем, при прорыве линии тренда, увеличивается. Такая модель обычно появляется посередине ценового движения. |  |

Показатель объема отражает степень интенсивности или силы ценовой тенденции. Увеличение объема свидетельствует о том, что давление на цены, которое заставляет их изменяться, возрастает. Отслеживая уровень объема наряду с ценами, проще определить степень давления, оказываемого на движение цен той или иной групой участников рынка (покупателями или продавцами). Такая информация может подтверждать направление движения цен на рынке или, наоборот, предупреждать о том, что такому ценовому движению доверять нельзя (рис. 7.3 и 7.4). [c.160]

Это правило можно сформулировать следующим образом объем должен увеличиваться в направлении существующей ценовой тенденции. При восходящей тенденции объем должен увеличиваться по мере роста цен и уменьшаться при промежуточных падениях. В этом случае считается, что объем подтверждает направление движения рынка. [c.162]

Анализируя сочетание этих двух показателей, мы фактически используем два разных инструмента для измерения одного и того же - давления. По росту цен можно определить, что рынок испытывает более сильное давление со стороны покупателей, чем продавцов. Поэтому вполне логично, что увеличение объема должно соответствовать движению цен в направлении господствующей тенденции. Одно из положений технического анализа заключается в том, что объем всегда идет впереди цен, то есть спад давления со стороны покупателей при восходящей тенденции, так же как спад давления со стороны продавцов при нисходящей тенденции в первую очередь фиксируется показателями объема - еще до того, как он проявляется непосредственно в переломе ценовой тенденции. [c.163]

Рис. 9.1 а Пример комбинации десяти- и сорокадневного простых средних скользящих. Обратите внимание, насколько точно движения ценовой тенденции повторяются коротким, десятидневным средним скользящим. Сорокадневное среднее скользящее "отстоит" от движения цен несколько дальше. Средние скользящие значения сглаживают ценовой разброс, однако всегда отстают во времени от динамики рынка. Десятидневное среднее скользящее обозначено сплошной линией, сорокадневное - пунктиром. [c.210]

Тот факт, что такие индикаторы оказываются почти бесполезными в течение довольно значительных периодов времени, является серьезным аргументом против слепого доверия среднему скользящему - это может оказаться слишком опасным. Как мы уже не раз подчеркивали, трейдер должен иметь в своем арсенале множество разных инструментов технического анализа. При определенных обстоятельствах - когда на рынке четко прослеживаются ценовые тенденции - вряд ли найдется метод, который может сравниться по эффективности со средними скользящими. Можно просто включить программу в автоматический режим и идти на рыбалку. В других случаях лучше использовать один из методов, эффективных в отсутствие тенденции, например, осцилляторы, показывающие вступление рынка в область перекупленное или перепроданное . Кстати, мы собирается рассматривать тему осцилляторов в следующей главе. [c.236]

По мере совершенствования компьютерных технологий было проведено большое количество исследований по развитию технических систем торговли на рынках товарных фьючерсов. По своей природе такие системы чисто автоматические (или механические), что подразумевает полное исключение из процесса человеческих эмоций и суждений. За последнее время такие системы были значительно усовершенствованы. Сначала при анализе использовались простые средние скользящие. Затем стали применяться методы двойного и тройного пересечения. Впоследствии появились линейно-взвешенные и экспоненциально-сглаженные средние скользящие. А совсем недавно в торговые системы стали включать также и довольно сложные статистические методы - например, метод линейной регрессии. Все эти системы прежде всего являются системами следования за тенденциями, то есть сначала они определяют основную ценовую тенденцию, а затем следуют за ней. [c.238]

Пересечение нулевой линии также может служить важным сигналом к действию, если его направление совпадает с направлением ценовой тенденции. [c.247]

В силу специфики своего построения кривая темпа всегда несколько опережает фактическое движение цен. Она поворачивает вверх (вниз) за несколько дней до того, как начинается рост (падение) цен, а затем выравнивается, хотя текущая ценовая тенденция все еще сохраняется. Потом кривая поворачивает в противоположную сторону, в то время как движение цен начинает выравниваться. [c.250]

На рисунке 3.5 более подробно представлены ценовые тенденции 1987 года и демонстрируется обратная зависимость между индексом СКВ и ценами на облигации в этот период. Первая половина 1987 года характеризовалась повышением товарных рынков и понижением рынка облигаций. В течение большей части октября цены на облигации стремительно падали, что сопровождалось укреплением товарных рынков. Резкий подъем цен на рынке облигаций в конце октября (следствие оттока капитала в этот более безопасный сектор после крушения рынка акций) совпал со значительным спадом на товарных рынках. В ноябре товарные рынки опять пошли вверх, а на рынке облигаций возобновилось падение. В самом конце 1987 -начале 1988 года ситуация развивалась необычно оба рынка одновременно росли. Однако это продолжалось недолго. [c.40]

Главная ценность этих девяти групповых фьючерсных индексов состоит в том, что они позволяют изучать динамику групп рынков, а не каждого рынка в отдельности. Иногда в течение некоторого периода в группе доминирует какой-то один рынок (например, платина - в секторе металлов или мазут — в секторе энергоносителей). Однако о наличии серьезной ценовой тенденции можно говорить только в том случае, если динамика одного или двух отдельных рынков подтверждается динамикой группового индекса. Анализ групповых индексов также облегчает оперативное сравнение всех девяти секторов, включая товарные и финансовые группы. Добавьте сюда любой из распространенных индексов рынка акций, и перед вами предстанет весь финансовый спектр рынков валют, товаров, процентных ставок и акций, что значительно упростит межрыночные сравнения. [c.129]

При выработке денежно-кредитной политики ФРС внимательно следит за динамикой товарных цен. Это объясняется тем, что значительные ценовые тенденции на товарных рынках со временем оказывают воздействие на индекс цен производства (PPI) и индекс потребительских цен ( PI). [c.140]

Рост цен на мировых денежных рынках (т.е. снижение краткосрочных процентных ставок) оказывает бычье воздействие на мировые рынки акций, а падение цен на мировых денежных рынках (т.е. повышение краткосрочных процентных ставок) - медвежье. Важные развороты ценовых тенденций на денежных рынках обычно опережают развороты цен на рынках акций. Как видно на рисунке, глобальное повышение рынков акций, начавшееся в 1982 году, поддерживалось ростом цен на денежных рынках. Однако с 1987 года рынки акций продолжают устанавливать новые максимумы, а цены денежных рынков падают. Это расхождение, если оно сохранится, несет в себе потенциально медвежьи последствия для мировых рынков акций. [c.163]

В этой главе мы вывели межрыночный анализ на международный уровень. Читатель имел возможность убедиться, что тенденции товарных цен (инфляция), процентных ставок и рынков акций действуют в мировом масштабе. Несомненную важность представляет также динамика международных валютных рынков. Для глобальных сравнений основных финансовых секторов разработаны специальные индексы. Все мировые рынки взаимосвязаны. Американские рынки, при всей их значимости, функционируют не в вакууме. Межрыночный анализ можно и должно проводить в международном масштабе. Наблюдение за зарубежными рынками акций, особенно за британским и японским, необходимо для выявления признаков подтверждения или расхождения с рынком акций США. Анализ зарубежных рынков облигаций нужен для прогнозирования динамики мировых процентных ставок. Последнее также требует анализа ценовых тенденций на мировых товарных рынках. С этой целью можно использовать товарный индекс журнала Экономист наряду с ценами на некоторые ключевые товары, такие как золото и нефть. [c.168]

Если ценовые тенденции облигаций и акций, чувствительных к процентным ставкам, направлены в одну сторону, то индекс СКВ должен двигаться в противоположном обоим рынкам направлении. На рисунке 9.17 сравниваются индекс ссудно-сберегательных акций и индекс СКВ. Повышение индекса СКВ должно оказывать медвежье воздействие на ссудно-сберегательные акции, а его понижение - бычье. Именно это и отражено на рисунке 9-17 в 1986—87 годах индекс СКВ сформировал модель основания голова и плечи , а индекс ссудно-сберегательных акций - модель вершины голова и плечи . Но [c.188]

Скользящие средние и MA D — это примеры следующих за тенденцией, или запаздывающих , индикаторов (см. рис. 30). Такие индикаторы превосходно действуют при относительно длительных ценовых тенденциях. Они не предупреждают о предстоящих изменениях цен, а просто сообщают о направлении их движения (т.е. росте или падении), ориентируя вас на соответствующие действия. Покупая и продавая по сигналам индикаторов, следующих за тенденцией, вы лишите себя возможности более раннего входа в рынок, но зато значительно сократите степень риска, так как всегда будете играть в направлении господствующей тенденции. [c.31]

На следующем рисунке представлены графики курса акций Lin oln National и 39недельного экспоненциального скользящего среднего. Хотя скользящее среднее не улавливает непосредственно моменты разворота, оно очень хорошо показывает общее направление ценовой тенденции. [c.199]

В течение многих лет считалось, что цена и объем должны расти и падать одновременно, и любое нарушение этой взаимосвязи является признаком возможной смены ценовой тенденции. Концепция балансового объема (OBV) Гранвилла, — согласно которой весь объем в день роста цен рассматривается как накопление, а в день спада — как распределение, — приемлема, но слишком упрощена и потому малоценна. Дело в том, что в очень многих случаях важные пики и впадины цен (как краткосрочные, так и среднесрочные) подтверждаются OBV. Однако, если образование ценового экстремума все же сопровождается расхождением линии OBV — это, как правило, служит надежным техническим сигналом, за которым следует разворот цен. [c.263]

Существует и другой способ использования осциллятора Чайкина, при котором изменение его направления считается сигналом к покупке или продаже, но только если оно совпадает с направлением ценовой тенденции. Так, если акция на подъеме и ее цена выше 90дневного скользящего среднего, то поворот кривой осциллятора вверх в области отрицательных значений можно считать сигналом к покупке (но только если цена акции выше 90дневного скользящего среднего — не ниже него). [c.264]

Харами (Harami ("pregnant" in English)). Эта модель (в переводе беременная ) указывает на ослабление темпа ценовой тенденции. Она образуется, когда свеча с маленьким телом оказывается в пределах сравнительного большего тела предыдущей свечи. В данном примере за бычьей (белой) свечой с длинным телом следует слабая медвежья (черная) свеча, что означает замедление темпа восходящей тенденции. [c.277]

Крест карами (Harami ross). Эта модель также указывает на ослабление темпа ценовой тенденции. Она отличается от харами лишь тем, что ее вторая свеча представлена дожи (что означает неопределенность). [c.277]

Я всегда считал технических аналитиков своего рода паразитами, поскольку они зачастую не знают, да и не желают знать никаких фундаментальных факторов, определяющих ту или иную инвестиционную политику. Их единственная цель — определить тенденцию и "оседлать" ее. Подтверждением моих слов может служить история, случившаяся несколько лет тому назад, в которой представлены типичные черты "чистого" трейдера. Как-то я познакомил своего близкого друга с одной из своих торговых систем. Его буквально заворожила ее способность механически определять и прогнозировать развитие ценовых тенденций, и он заключил сделку, вложив в нее собственные деньги, основываясь на сигнале этой системы. Мне об этом мой друг ничего не сказал. Во время случайного разговора со мной по телефону он на секунду отвлекся, чтобы прослушать информацию о розничных продажах. Очевидно, новости оказались неожиданными для него, и я услышал, как он пробормотал "Плакали мои денежки." На мой вопрос, что он имеет в виду, приятель рассказал, как, находясь под впечатлением моей системы, он последовал ее сигналу и открыл позицию по акциям одной компании. А только что услышанные им новости фундаментального характера могут полностью перечеркнуть сделанный им выбор. Я заметил, что он не фундаменталист и что ему не следует обращать особое внимание на новости. Приятель согласился, но удивленно заметил, что, в то время как другие акции отрицательно реагируют на полученные новости, его позиция становится более выгодной. На мой вопрос, по каким акциям он заключил сделку, последовал ответ "Дискаунт Корпорейшн". И я не смог сдержать смеха. Мой приятель представлял собой истинный образец рыночного аналитика. О компании, в которую он вложил свои средства, он не знал абсолютно ничего и не имел ни малейшего представления о том, чем она занимается. Он думал, что сфера интересов его компании — розничная торговля, а она оказалась брокером по правительственным ценным бумагам. Этот трейдер был техническим аналитиком до мозга костей и, за исключением описанного случая, не позволял, чтобы экономическая информация как-то влияла на сигналы, выдаваемые его системой. Этот пример, безусловно, крайность тем не менее он демонстрирует, насколько некоторые трейдеры отрицают значение фундаментальной информации и концентрируют внимание на сигналах своих торговых систем. Для них не существует серого цвета — только белый и черный. [c.80]

Кроме правила 50%-ной коррекции, которое даже правилом-то трудно назвать, ибо это скорее закономерность, существуют еще минимальные и максимальные процентные параметры, признаваемые большинством аналитиков, - коррекция на 1/3 и на 2/3. Другими словами, ценовая тенденция условно делится на три части. Как правило, минимальная коррекция составляет 33%, а максимальная - 66%. Это означает, Лгго e -ira тенденция сильная74 корЕекция.. буд т..состав-лЯть"приЛлизительно одну треть предшествующего движения рЫнка. Эта информация чрезвычайно важна по целому ряду причин. Если трейдер намерен покупать ниже рынка, то он должен отметить на графике 33%-50%-ную зону коррекции и именно в таких рамках планировать свои возможности купить (см. рис. 4.20 а и б). [c.83]

В анализе кривой OBV могут применяться различные технические индикаторы, так же как они используются в анализе самой ценовой тенденции. Например, на линии объема хорошо видны пики (сопротивление) и спады (поддержка). Кроме того, для выявления надвигающегося развол-рота кривой OBV ее можно анализировать с помощью линий тренда и средних скользящих. Также вполне логично построение осцилляторов на основании значений индикатора OBV. На графиках приведены примеры работы этого индикатора. [c.165]

Мы уже установили, что чем "короче" среднее скользящее, тем ближе оно следует за ценовой тенденцией. Понятно, что самое короткое значение из всех трех (четырехдневное среднее скользящее) наиболее близко следует за ценовой тенденцией, за ним идет девятидневное, а затем восемнадцатидневное. Таким образом, при восходящей тенденции эти три линии будут расположены следующим образом выше всех четырехдневное среднее скользящее, затем девятидневное, и в самом низу - восемнадцатидневное. При нисходящей тенденции эти индикаторы будут располагаться в обратном порядке. В самом низу четырехдневное, выше - девятидневное, за ним - восемнадцатидневное среднее скользящее (см. рис. 9.7 аи б). [c.221]

Одним из самых больших преимуществ средних скользящих и одной из причин, почему они так широко используются в качестве систем следования за тенденцией, является то, что они воплощают в себе некоторые старейшие принципы успешной биржевой игры. Они позволяют торговать в направлении ценовой тенденции. Такие индикаторы помогают как можно дольше сохранять прибыльные позиции и вовремя закрывать убыточные. Наверное, вы уже когда-то это слышали, верно Несомненно, что даже каждый начинающий трейдер знает эти золотые правила успеха на бирже. Очень важно то, что система, основанная на использовании средних скользящих, заставляет трейдера подчиняться этим правилам, выдавая четкие и недвусмысленные сигналы открытия длинных и коротких позиций, также основаные на данных принципах. [c.236]

Рис. Ю. 1а Десятидневная кривая темпа в сравнении со столбиковым графиком цен контрактов на немецкую марку. Кривая темпа колеблется вокруг нулевой линии. Предельные значения индикатора свидетельствуют о вступлении рынка в состояние перекупленности или перепро-данности. Сигналом к открытию той или иной позиции служит пересечение нулевой линии в направлении ценовой тенденции. [c.248]

Но даже тогда выход из игры может оказаться преждевременным - во всяком случае, пока не появятся признаки изменения самой ценовой тенденции. В таких случаях лучше всего, видимо, использовать защитные стоп-прика-зы, устанавливая их уровни вплотную к текущему уровню цен. [c.268]

В свете вышесказанного, чувствительность пункто-цифро-вого графика можно либо повысить, уменьшая количество клеток, регистрирующих реверсировку, либо снизить, увеличивая его. Одноклеточная реверсировка используется при анализе краткосрочной динамики рынка, пятиклеточная лучше всего отражает долговременные ценовые тенденции. То же самое относится и к изменению параметров клеток. На графиках, приведенных выше, цена клетки равна одному пункту. При уменьшении этого значения наполовину, в пять или десять раз график становится все более чувствительным к менее значительным изменениям рыночной динамики. Высокая гибкость, позволяющая легко изменять графические параметры и тем самым наилучшим образом удовлетворять конкретные цели и частные задачи участника рынка, является одним из важнейших преимуществ пункто-цифрового метода. [c.292]