Облигации отзывные, безотзывные и частично отзывные. [c.413]

Облигации отзывные — облигации, которые эмитент может досрочно отозвать (погасить) по цене, большей лицевой стоимости облигации. [c.74]

ОБЛИГАЦИЯ ОТЗЫВНАЯ -см. ОТЗЫВНАЯ ОБЛИГАЦИЯ [c.456]

ОБЛИГАЦИИ ОТЗЫВНЫЕ - облигации, которые могут быть выкуплены до наступления срока погашения по заранее обусловленной цене. [c.254]

Оценка отзывных облигаций с постоянным доходом [c.461]

P . 11.6. Денежный поток при оценке отзывной облигации с высокой вероятностью ее досрочного погашения [c.462]

Отзывной риск — риск потерь вследствие отзыва эмитентом своих облигаций в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом. [c.269]

Отзывные облигации. При выпуске облигаций с фиксированным процентным доходом на длительный период времени эмитент несет процентный риск, связанный со снижением процентных ставок в будущем. Для того чтобы застраховать себя от потерь при выплате фиксированного купонного дохода в условиях падения процентных ставок, компании прибегают к праву досрочного выкупа своих облигаций, т. е. до истечения официально установленной даты погашения облигаций эмитент может осуществлять их выкуп. Чтобы проводить такие операции, в условиях выпуска облигаций должно быть оговорено право на досрочный выкуп. [c.215]

Вы можете заметить, что корпоративные облигации несколько опережают правительственные, имея более низкую изменчивость. Это не должно вас волновать. Проблема в том, что трудно найти две группы облигаций, которые были бы идентичны во всех отношениях. Например, большинство корпоративных облигаций являются отзывными (т. е. компания имеет право выкупить их по их номинальной стоимости). Правительственные облигации не могут выкупаться до срока погашения. Кроме того, по корпоративным облигациям выплачиваются более высокие проценты, поэтому те, кто вкладывает средства в облигации корпораций, возвращают свои деньги быстрее. А это, как мы увидим в главе 25, также снижает степень изменчивости облигаций. [c.145]

Консоли — облигации, по которым регулярно производится выплата процентов, а срок выкупа конкретно не определен. По экономической сущности это долгосрочные отзывные облигации. Очень часто упоминаются облигации с дисконтом. Это беспроцентные облигации, так как они продаются со скидкой (дисконтом), а облигационер получает прибыль при погашении этих облигаций по более высокой цене. Отметим, что проценты по облигациям, как и сумма погашения, могут выплачиваться ценными бумагами, деньгами или иным имуществом, если это предусмотрено условиями выпуска займа. [c.36]

Возврат (частичный или полный) отзывных облигаций или привилегированных акций в случае их отзыва эмитентом до срока погашения [c.181]

Облигации становятся отзывными (ликвидационными), когда эмитент резервирует за собой право выплатить долг прежде той даты, в которую он должен осуществить платеж. Для выпуска (погашения) облигаций эмитент может создать отложенный фонд, формируемый из прибыли. [c.413]

Облигации с возможностью досрочного погашения, в отличие от отзывных облигаций, погашаются досрочно по желанию их владельца. [c.413]

Государственные облигации также можно купить без уплаты комиссионных непосредственно в Казначействе или в любом из федеральных резервных банков. Как правило, они имеют довольно низкий номинал 1000 дол. Они во многом похожи на прямые корпоративные облигации. По ним выплачивается фиксированный процент, для них устанавливается также фиксированный срок погашения, но некоторые из них могут быть погашены досрочно. Если условия выпуска предусматривают возможность отзыва, то срок погашения таких отзывных облигаций обычно указывается в газетах двумя датами через тире. Например 1990—1995 означает, что срок погашения облигации наступает в 1995 г., но облигация может быть отозвана и досрочно начиная с 1990 г. [c.213]

Кроме того, некоторые ценные бумаги имеют включенные в них опционы. Например, отзывные облигации (ем. гл. 14) позволяют эмитентам осуществить их погашение по своему усмотрению. Они делают это только тогда, когда процентная ставка изменяется 8 их пользу. Жилищная ипотека (см. гл. 14 имеет похожие свойства по предоплате. Поэтому ее доходность также не является нормально распределенной. [c.181]

Для отзывных выпусков доходность к погашению вычисляется на основе цены продажи. Если эта цена превышает номинальную, то доходность к погашению основана на предположении, что облигация будет отозвана в самый ближайший из намеченных сроков. В остальном же облигации сходны с билетами Казначейства США. Назначенные для них дилерами цены покупки и продажи даются в одинаковом виде. [c.387]

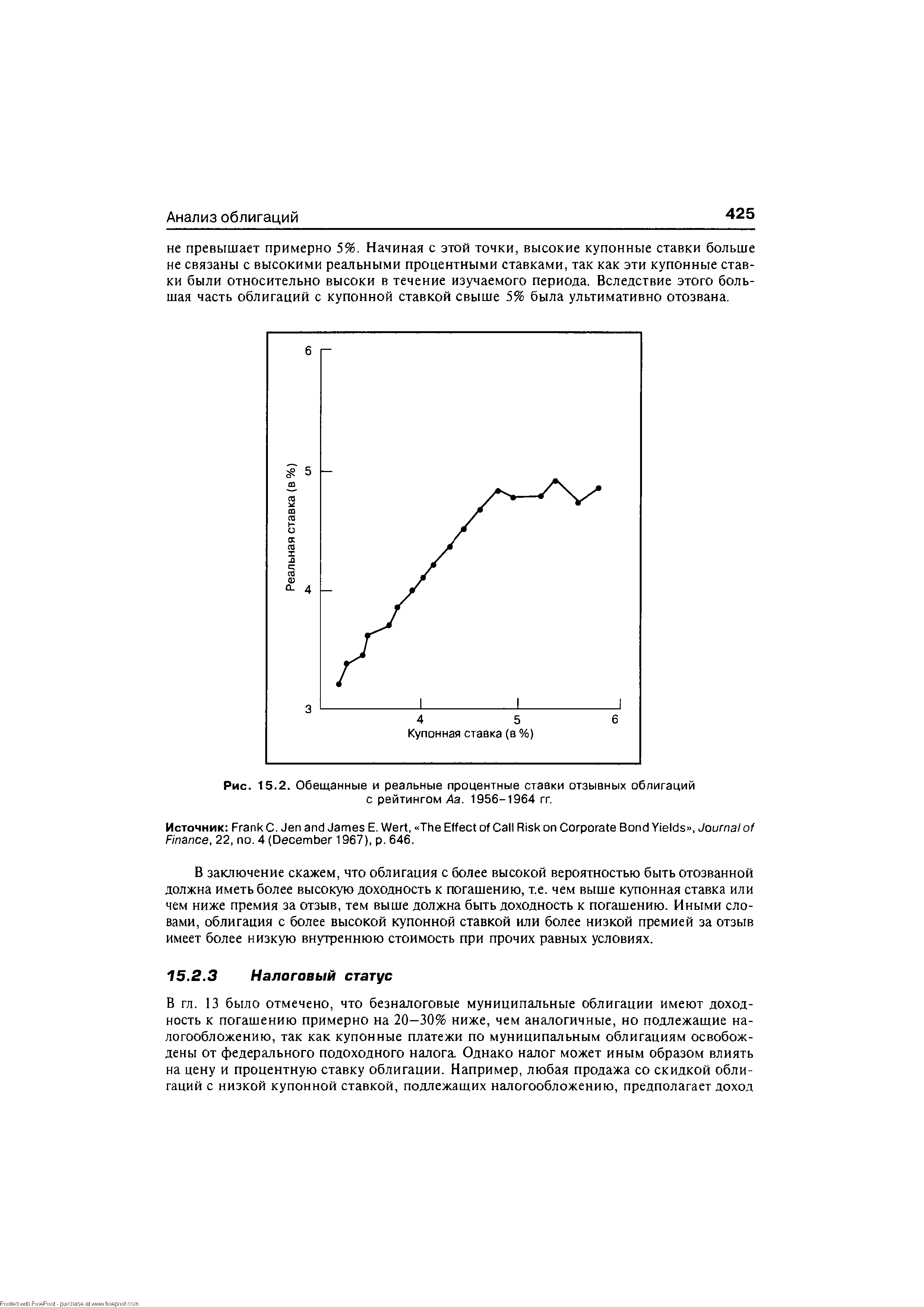

| Рис. 15.2. Обещанные и реальные процентные ставки отзывных облигаций с рейтингом Аа. 1956-1964 гг. |  |

Кредитный риск — риск того, что эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать процент по ним или основную сумму долга. Наиболее характерным приемом реализации такого риска у нас являются некоторые государственные долговые обязательства. Инфляционный риск — риск того, что при инфляции доходы, получаемые инвесторами от ценных бумаг, обесценятся (с точки зрения покупательной способности) быстрее, чем вырастут, и инвестор понесет реальные потери. Высокий уровень инфляции разрушает рынок ценных бумаг. Процентный риск — риск потерь, которые может понести инвестор в связи с изменениями процентных ставок на рынке. Рост рыночного уровня процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента возможен массовый сброс ценных бумаг, эмитированных под более низкие (фиксированные) проценты и способных быть, по условиям выпуска, досрочно возвращенными эмитенту. Наконец, отзывной риск — риск потерь для инвестора, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом. [c.142]

Отзывной риск - возможные потери инвестора, если эмитент отзовет свои облигации с [c.68]

Для этих облигаций характерны фиксированные сроки погашения. Обычно они являются отзывными, т. е. эмитент по истечении определенного срока может погасить облигации (раньше фиксированного срока обращения). Срок погашения облигаций, обеспеченных доходом от проекта, может быть от 20 до 30 лет. [c.51]

Выкупная стоимость — сумма, выплачиваемая акционерным обществом за приобретение собственных акций или при досрочном погашении облигаций (стоимость так называемых "отзывных" акций и облигаций). [c.460]

Отзывные облигации. См. Долгосрочная задолженность [c.405]

Продолжим рассмотрение предшествующего примера. Предположим, что при выпуске облигаций предусмотрен их возможный досрочный выкуп через 5 лет, тогда отзывная цена составит 1080 руб. (номинал плюс годовые проценты). Доходность в этом случае поднимется до 9,4 %. [c.177]

Как следует из расчетов, стоимость облигаций существенно увеличилась, но это может быть выгодно эмитенту, так как взамен отзывных облигаций он может выпустить новый заем с более низкой доходностью. Обычно это делается при изменении процентных ставок. [c.178]

Условия досрочного выкупа облигаций. Такие условия разрабатываются только по отзывным долгосрочным облигациям с большим периодом обращения и оформляются специальным Положением о досрочном их выкупе. Возможность досрочного выкупа облигаций позволяет предприятию управлять стоимостью облигационного займа в условиях нестабильной конъюнктуры финансового рынка, в первую очередь, при существенном снижении уровня ссудного процента. В этом случае оговорка условий досрочного выкупа облигаций позволяет приобрести их у инвестора по более низкой цене. Выкупная цена облигации устанавливается в процентах к их номинальной стоимости на каждый год общего периода их эмиссии — по этой цене они могут быть выкуплены предприятием при уведомлении инвесторов (как правило, за месяц). [c.324]

Отзывные облигации предусматривают возможность их досрочного погашения по желанию владельцев. При этом решением о выпуске облигаций определяются стоимость погашения и срок, не ранее которого облигации могут быть предъявлены к погашению досрочно. [c.45]

Оценка стоимости подобной облигации выполняется по формуле (11.19) эта же формула, как было показано в предыдущем разделе, может использоваться для оценки доходности отзывной облигации. Предполагается, что в этой формуле известны все показатели кроме г. Разрешая уравнение относительно г, определяем общую доходность данной облигации. Этот показатель з отечественной финансовой прессе иногда называется доходностью к погашению и обозначается YTM по аналогии с англоязычной терминологией (Yield to Maturity). [c.468]

Нет ничего более запутанного, чем конвертируемые отзывные облигации с нулевым купоном и правом досрочной продажи. В августе 1989 г. фирма hemi al Waste Management выпустила такие облигации по цене 30,7% с нулевым купоном и со сроком погашения 20 лет, конвертируемые в фиксированное количество акций в любое время, хотя компания имела возможность вместо этого выплатить эквивалент стоимости акций в денежной форме. В дополнение к этому облигационеры обладали опционом на продажу облигаций самой компании за [c.664]

Отзывную облигацию можно представить как комбинацию неотзывной облигации и опциона. Объясните корректность такого предположения. Объясните, как эти две составляющие отзывной облигации влияют на ее цену. [c.414]

С практической точки зрения конвертируемая облигация - это облигация с неотделяемым варрантом плюс условие о том, что только облигация (по номиналу) может быть использована для оплаты цены исполнения. Если облигация не содержит условия отзыва, то сумма данного пакета равна стоимости простой неотзывной облигации (т.е. оценочной инвестиционной стоимости) плюс стоимость варранта. Однако большая часть конвертируемых облигаций является отзывными и, таким образом, включает двойной опцион держатель имеет право обменять облигацию на акцию, а корпорация имеет право выкупить облигацию у инвестора. [c.684]

Отзывные облигации ( allable bonds). Облигации, эмитент которых располагает опционом (возможностью) до срока погашения выкупить их у держателей по оговоренной цене, обычно превышающей номинал. [c.379]

Пример Предприятие-эмитент Выпустило отзывную облигацию номиналом ЮОусл.ден.ед. с пятилетним периодом обращения со среднегодовым уровнем процентного дохода в размере 30%. Выкупная цена установлена В следующих размерах В процентах к номинальной стоимости [c.324]

Казначейские векселя существуют в безбумажной форме — в виде записей на счетах, все проводки их с одного счета на другой осуществляются через компьюте рную систему. Казначейские среднесрочные облигации — это либо бескупонные, либо балансовые безотзывные облигации, погашение которых нрвозможно до конца их срока. Казначейские долгосрочные облигации обычно имеют прилагаемый к ним отзывной опцион, предоставляющий право на получение капитала за 3—5 лет до срока их погашения (это сопровождается рядом условий). [c.59]