Мы представили три точки зрения на причины различия долгосрочных и краткосрочных процентных ставок. Первая точка зрения, теория ожиданий, в некотором роде крайняя и не вполне подтверждается фактами. Например, если мы обернемся назад и рассмотрим период 1926—1988 гг., то обнаружим, что среднегодовая доходность долгосрочных казначейских облигаций составляла 4,7%, а краткосрочных казначейских векселей — 3,6%20. Возможно, конечно, что рост краткосрочных процентных ставок отставал от ожиданий инвесторов, но вероятнее всего, инвесторы просто хотели получать более высокий доход за держание долгосрочных облигаций, и в среднем они его получали. Если так, то теория ожиданий ошибочна. [c.631]

Торговля процентными фьючерсами в США впервые была открыта в 1975 г. Эти рынки стали быстро расти по объему и размаху операций. В настоящее время существуют рынки процентных фьючерсов для шести инструментов казначейских векселей США среднесрочных казначейских облигаций США долгосрочных казначейских облигаций США ценных бумаг, обеспеченных закладной, которые выпускает Государственная национальная ипотечная ассоциация депозитных сертификатов банков США евродолларов. [c.109]

Актины ФРС Первостепенными активами ФРС являются государственные ценные бумаги США, которые обычно составляют более 3/4 ее суммарных активов. Большинство ценных бумаг ФРС — казначейские векселя и среднесрочные казначейские облигации, хотя более /1П составляют долгосрочные казначейские облигации. В каж- [c.405]

КАЗНАЧЕЙСКОЕ ОБЯЗАТЕЛЬСТВО ГОСУДАРСТВА — вид размещаемых на добровольной основе среди населения государственных ценных бумаг, удостоверяющих внесение их держателями денежных средств в бюджет и дающих право на получение фиксированного дохода в течение всего срока владения этими ценными бумагами. Долгосрочные казначейские обязательства выпускаются государством от 5 до 25 лет на предъявителя. Порядок определения продажной стоимости долгосрочных казначейских обязательств устанавливается Минфином России и Минфинами автономных республик, исходя из времени их приобретения. Доход по казначейским обязательствам начинает выплачиваться в году, следующем после года их приобретения. Выплаты дохода по казначейским обязательствам осуществляются ежегодно по купонам или при погашении обязательств путем начисления процентов к номиналу ежегодных выплат. [c.101]

Среднесрочные казначейские обязательства выпускаются Минфином России на срок от одного до 5 лет и не имеют купонов. Выпуск среднесрочных казначейских обязательств осуществляется в том же порядке, что и выпуск долгосрочных казначейских обязательств. Осуществляется в том же порядке, что и выпуск долгосрочных обязательств. Производится ежегодно на основе тиражей, проводимых Минфином России и Минфинами других государств бывшего СССР, автономных республик, входящих в эти государства. Доходы держателям среднесрочных казначейских обязательств выплачиваются путем начисления процентов к номиналу без ежегодных выплат при их выкупе в зависимости от срока, прошедшего от выкупа обязательств до его погашения. [c.101]

Долгосрочные казначейские облигации Акции [c.31]

Финансовыми фьючерсами называют фьючерсы на финансовые инструменты, среди которых кратко- и долгосрочные казначейские обязательства, депозиты, валюты, фондовые индексы. Они являются соглашением на покупку или продажу стандартной величины финансового инструмента в определенный момент в будущем по зафиксированной в соглашении цене. [c.51]

Существовали и другие сегменты рынка. Рынок краткосрочных инструментов состоял преимущественно из векселей Казначейства США. В 1970-х годах на основе депозитных сертификатов и коммерческих векселей возник довольно важный рынок. Казначейство США и различные правительственные агентства выпускали кратко-, средне- и долгосрочные облигации. Однако срок жизни среднесрочных казначейских облигаций был меньше 7 лет, а долгосрочных — 25—30 лет. Так что даже по казначейским облигациям кривая доходности была неоднородной и содержала большие разрывы. Более того, закон запрещал Казначейству США выпускать облигации с купонной ставкой более 4,25%. (Этот причудливый закон все еще действует, хотя уже в 1973 г. Конгресс узаконил определенные исключения.) Когда в середине 1960-х годов ставки процента поднялись выше этого уровня и надолго там остановились, все долгосрочные казначейские облигации сильно подешевели. В результате рынок казначейских облигаций превратился в полумертвый вторичный рынок. Но когда долгосрочные 3,5- и 4,25-процентные казначейские облигации стали продавать по особой цене для уплаты налогов штатов, полумертвый рынок стал рынком похоронным . Попросту говоря, стало возможным вносить облигации по их полной номинальной стоимости в счет налога на наследство. Поскольку при высоких ставках процента эти облигации можно было купить с немалой скидкой, собравшийся умирать инвестор мог купить на 70 центов этих облигаций (облигации-венки) и заплатить полновесный доллар налогов. Такое достаточно специализированное использование скоро стало основным для рынка долгосрочных казначейских облигаций, что привело к росту цен на них и к понижению доходности ниже купонного уровня. [c.437]

Все, вместе взятое, сделало относительно малодоходный и чисто вторичный рынок долгосрочных казначейских облигаций решительно непригодным для нормальных долгосрочных инвесторов (см. табл. 23.1). [c.437]

Проблему осложняет то, что многие облигации предполагают право досрочного погашения. Это создает так называемую проблему выпуклости, которая резко ограничивает эффективность показателя продолжительности как измерителя чувствительности цены к изменениям процента. Например, большинство корпоративных облигаций (так же как облигации многих государственных агентств и долгосрочные казначейские облигации) могут быть отозваны с рынка в некий определенный момент будущего. Обычно эмитент имеет право отозвать облигации, если рыночный процент падает существенно ниже величины купонного [c.449]

Узаконив исключения из закона, запрещавшего эмиссию долгосрочных казначейских облигаций с доходностью выше 4,25%, правительство США начало в 1973 г. эмитировать облигации по всему спектру доходности. Это сопровождалось ростом бюджетного дефицита, что стало причиной усиленной эмиссии облигаций всех сроков. Рынок казначейских облигаций на практике познал свою предписанную теорией роль быть точкой отсчета для буквально всех секторов рынка облигаций. [c.461]

В отличие от акций, фьючерсные контракты имеют ограниченный срок действия. Например, срок действия мартовского 1985 года фьючерсного контракта на долгосрочные казначейские обязательства истекает в марте 1985 года. Обычно фьючерсный контракт "живет" около полутора лет. Таким образом, одновременно на рынке существует несколько контрактов на один и тот же товар, но с различными месяцами исполнения. Трейдер должен знать, какими контрактами ему стоит торговать, а какими не стоит (об этом речь пойдет впереди). Ограниченный срок действия фьючерсов создает некоторые проблемы для долгосрочного прогнозирования цен. Возникает необходимость создавать новые графики каждый раз, когда торги по старым контрактам перестают проводиться. Графики истекших контрактов становятся не нужны. Им на смену приходят графики новых контрактов со своими техническими индикаторами. Эта постоянная ротация очень усложняет функционирование нашей своеобразной "библиотеки" текущих графиков. Использование компьютера также не облегчает задачи, так как постоянное обновление баз данных по мере истечения срока действия старых контрактов требует дополнительного времени и средств. [c.22]

Pu . 3.4 Внутридневной столбиковый график контракта на долгосрочные казначейские [c.41]

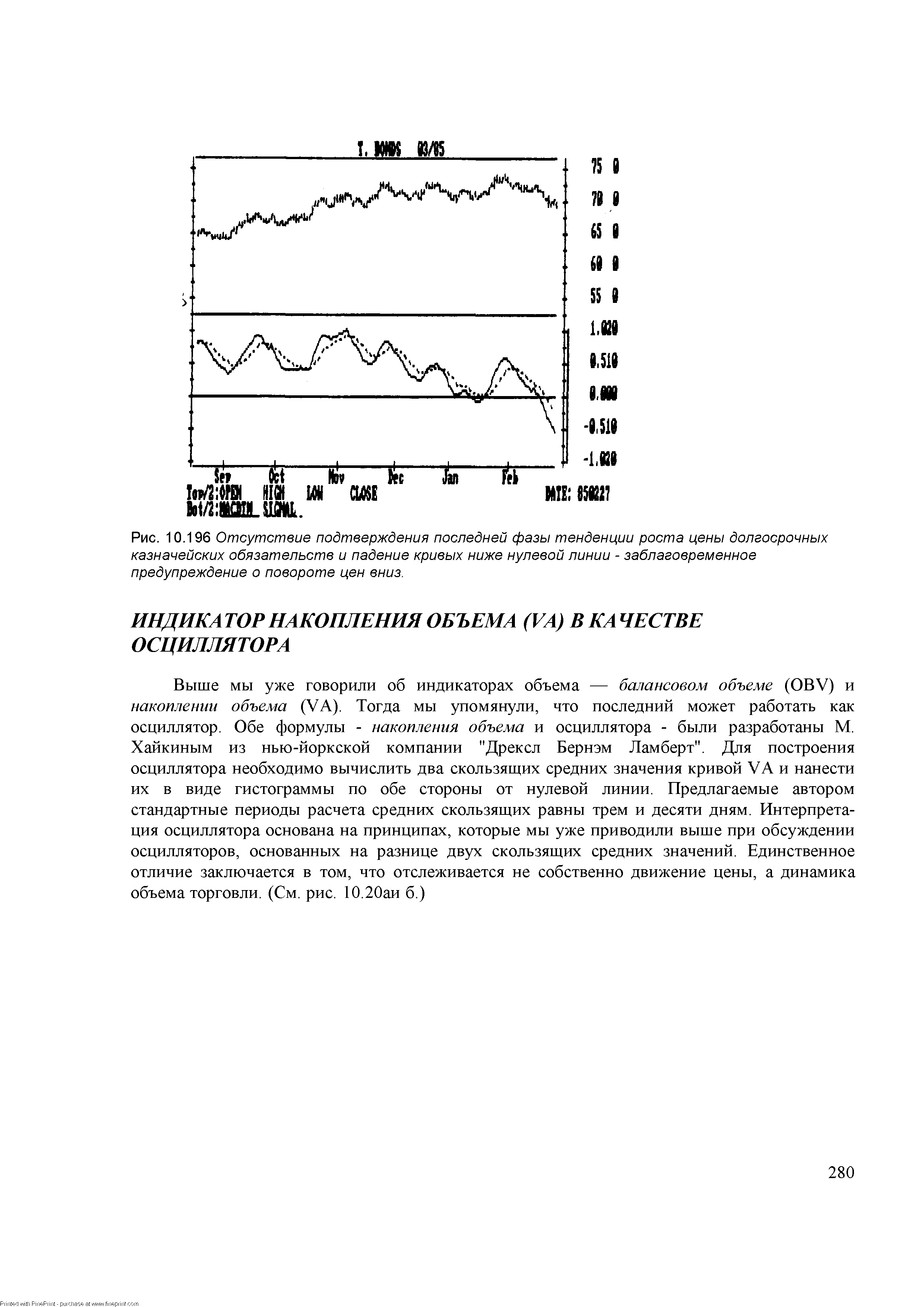

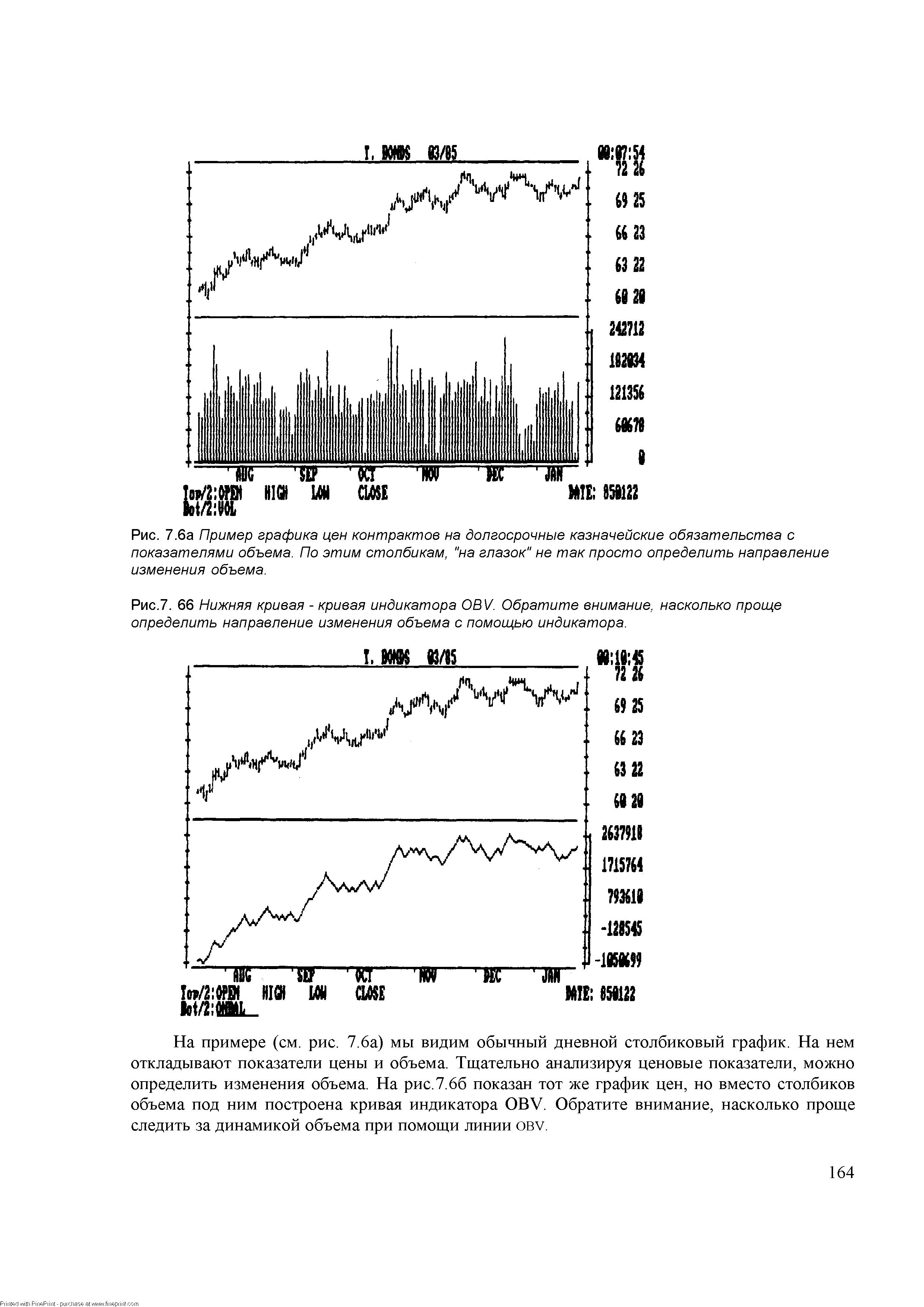

| Рис. 7.6а Пример графика цен контрактов на долгосрочные казначейские обязательства с показателями объема. По этим столбикам, "на глазок" не так просто определить направление изменения объема. |  |

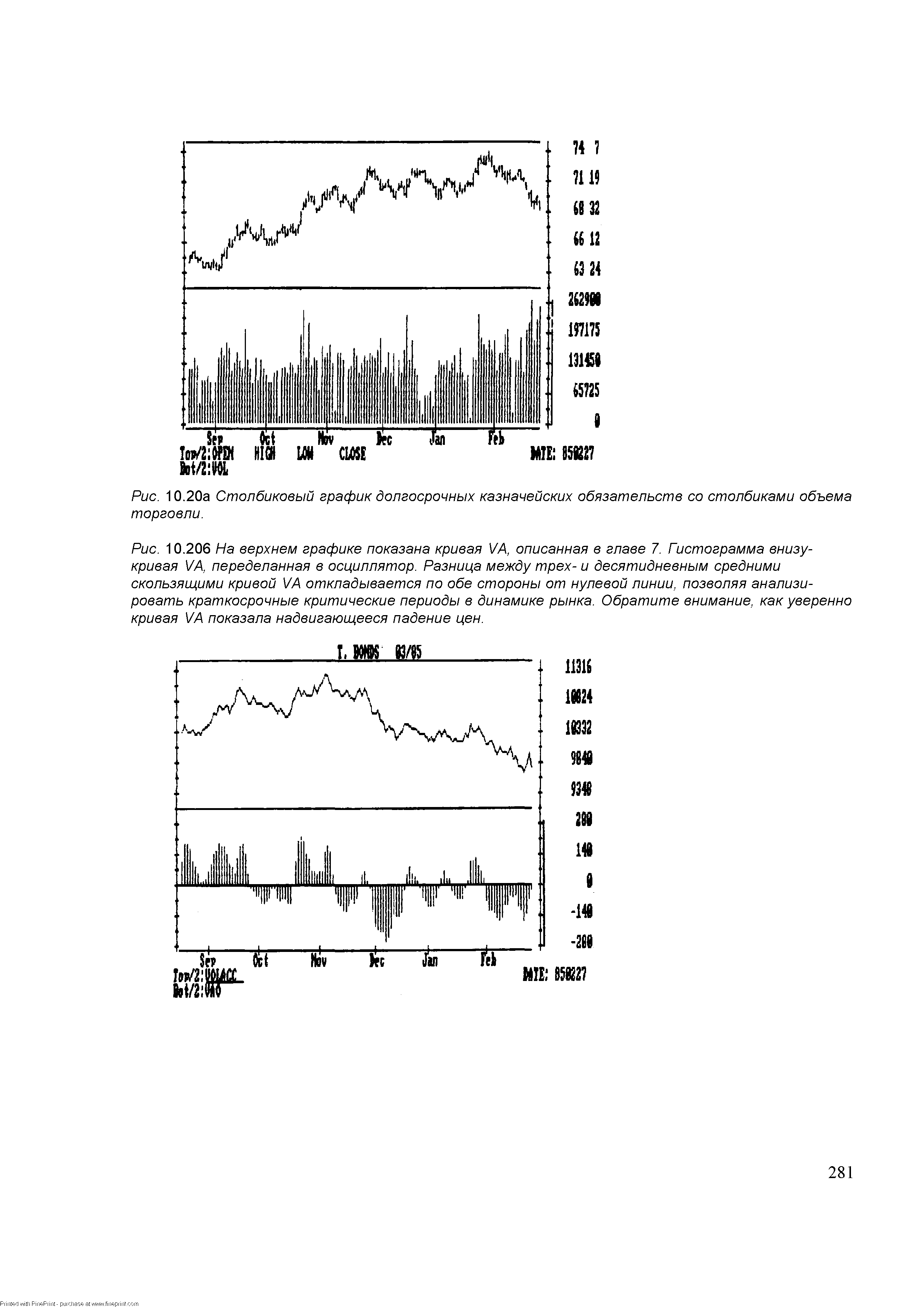

| Рис. 10.20а Столбиковый график долгосрочных казначейских обязательств со столбиками объема торговли. |  |

В свою систему Уайлдер включил фактор ускорения. Каждый день уровень защитной приостановки движется в направлении новой тенденции. Поначалу это движение проходит сравнительно медленно - надо дать тенденции время набрать силу. По мере ускорения движения цен линия SAR также начинает двигаться быстрее, постепенно все плотнее приближаясь к ценам. При сбоях тенденции (или если она так и не реализовалась) поступает сигнал "остановки и разворота". На примерах видно, что на рынке с четко выраженной тенденцией параболическая система работает безукоризненно. Так, система точно следовала тенденциям цен контрактов на немецкую марку и сырую нефть (см. рис. 15.5, 15.6). Однако графики цен контрактов на индекс S P 500 и долгосрочные казначейские обязательства (см. рис. 15.7 15.8) показывают несколько иную картину. Обратите внимай ние, что хотя система уверенно работала на участках четкого проявления тенденции, в периоды "застоя" и неопределенности она давала постоянные сбои. [c.410]

Предположим, трейдер принял решение войти в рынок. Он определил наиболее выгодное время для открытия позиции и теперь должен решить, сколько контрактов ему следует заключить. Здесь можно использовать правило "десяти процентов". Умножьте общую величину капитала (100 000 долларов) на 10%, и полученное произведение, в данном случае 10 000 долларов, является максимально допустимым вложением в данную сделку. Допустим, размер гарантийного взноса для контракта на золото составляет 2 500 долларов. Значит трейдер может купить или продать четыре контракта (10 000/2 500 = 4). Если размер гарантийного взноса на рынке долгосрочных казначейских обязательств равен 5000 [c.429]

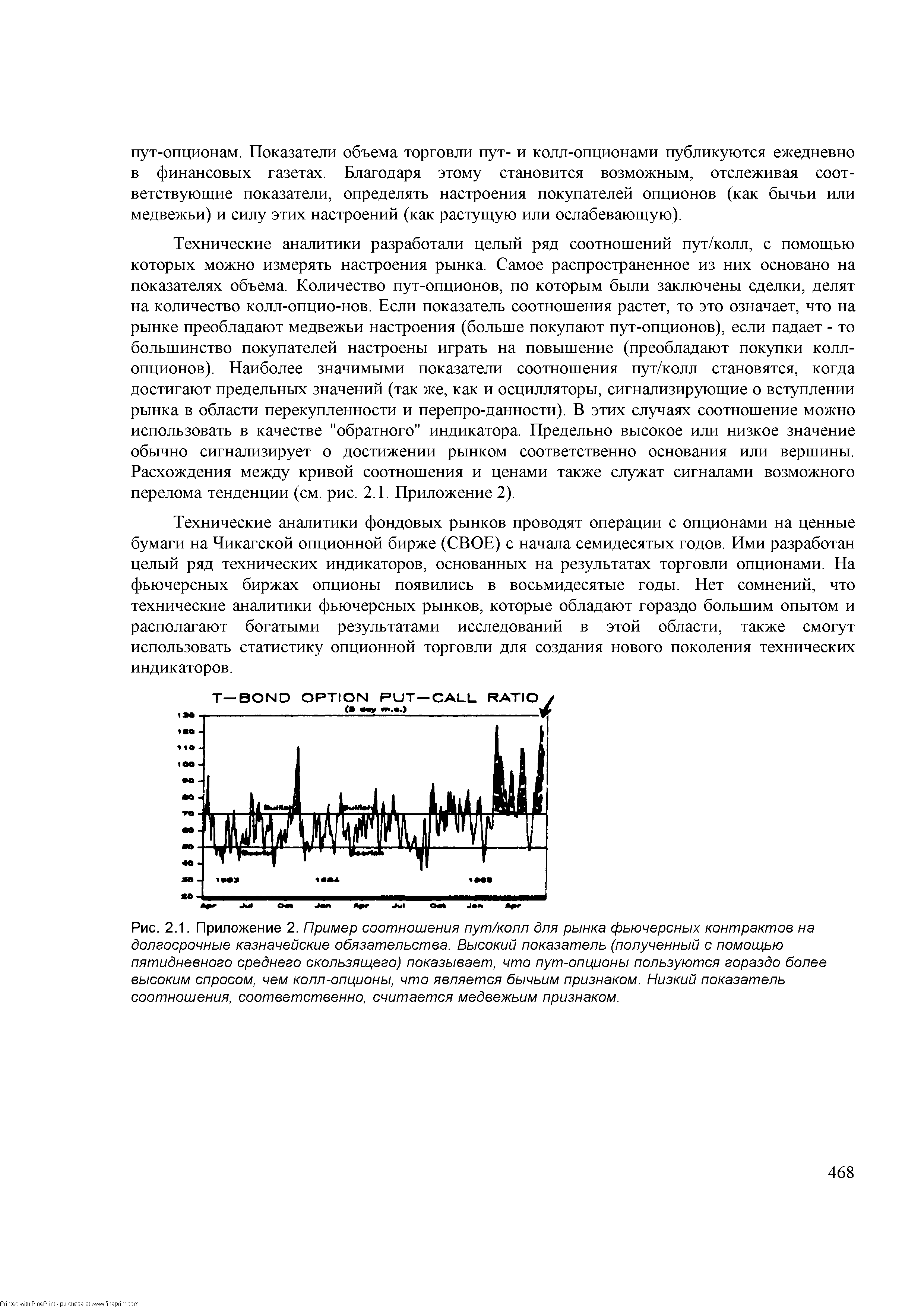

| Рис. 2.1. Приложение 2. Пример соотношения пут/колл для рынка фьючерсных контрактов на долгосрочные казначейские обязательства. Высокий показатель (полученный с помощью пятидневного среднего скользящего) показывает, что пут-опционы пользуются гораздо более высоким спросом, чем колл-опционы, что является бычьим признаком. Низкий показатель соотношения, соответственно, считается медвежьим признаком. |  |

Другой способ применения результатов этого анализа заключается в том, что внутренняя ставка доходности портфеля акций может быть сопоставлена с ожидаемой доходностью по облигациям. (Последняя, как правило, представлена текущей доходностью к погашению по долгосрочным казначейским облигациям.) Говоря более конкретно, разница в доходности между акциями и облигациями может использоваться для рекомендаций относительно размещения активов. Другими словами, используя эту информацию, можно дать рекомендации относительно того, какой процент средств инвестору следует вкладывать в акции, а какой в облигации. Например, чем выше внутренняя ставка доходности по акциям по сравнению с облигациями, тем большую часть средств следует использовать для приобретения обыкновенных акций. [c.571]

Оценка безрисковой доходности в этой модели может представлять известные затруднения. Для российского финансового рынка в качестве безрисковой доходности обычно рекомендуют доходность депозитов наиболее надежных банков. Американские экономисты в качестве типичных условных безрисковых активов принимают в первую очередь долгосрочные казначейские облигации США, во вторую очередь — казначейские векселя США. [c.186]

Подписка (subs ription) — предложение новых выпусков среднесрочных и долгосрочных казначейских облигаций США с объявленной купонной ставкой. [c.115]

Самым главным инструментом денежно-кредитной политики в США являются операции на открытом рынке (open-market operations). Они представляют собой покупку и продажу ФРС государственных ценных бумаг США. Как отмечалось в главе 5, эти ценные бумаги включают в себя казначейские векселя, среднесрочные и долгосрочные казначейские облигации. На самом деле ФРС обычно поводит операции на открытом рынке через покупку и продажу казначейских векселей. К тому же операции на открытом рынке включают в себя покупку и продажу ценных бумаг федеральных агентств, например сертификатов Федеральной национальной ипотечной ассоциации, и, в меньшей степени, банковские акцепты. [c.427]

Долгосрочные казначейские облигации (Treasury bonds) — долгосрочные (на 10 лет и более) долговые обязательства, выпускаемые Казначейством IJJA и обеспеченные всем достоянием Соединенных Штатов . [c.829]

Опционы по фьючерсным контрактам и операции с биржевыми индексами. С 1982 г. на биржах началась торговля опционами по некоторым фьючерсным контрактам (futures options), в том числе опционами, которые дают право купить или продать фьючерсный контракт по долгосрочным казначейским облигациям. Эта форма уже иррациональна, ее можно считать торговлей капиталом третьего порядка. Если в случае с опционами и фьючерсами сделка урегулируется поставкой тех же акций или финансовых инструментов, на которые они выписаны, то в случае опциона по фьючерсам сделка урегулируется не только поставкой акций, но и фьючерсных контрактов на эти акции или финансовые инструменты. [c.33]

Эта книга является своевременной по многим причинам. Во-первых, технический анализ популярен, как никогда ранее. Благодаря появлению мощных компьютеров и недорогого программного обеспечения даже мелкие инвесторы и трейдеры получили доступ в таинственный мир технического анализа. В последнее время растет популярность фьючерсной и опционной торговли, такие сделки стали заключаться даже на фондовые индексы, долгосрочные казначейские обязательства и иностранные валюты. Чтобы не отстать от этих быстро меняющихся рынков, трейдерам приходится все чаще обращаться к инструментам и методам технического анализа. Вследствие усиления межрыночных связей между четырьмя основными секторами рынка — товарным, валютным, фондовым и рынком долгосрочных обязательств — трейдер вынужден одновременно следить за развитием гораздо большего числа рынков. Глобальные связи между различными финансовыми рынками также заставляют его обращаться к методам, позволяющим мгновенно реагировать на стремительные изменения рыночной динамики, а именно — к методам технического анализа. Росту популярности технического анализа в большой степени способствует и телевидение. В ежедневных деловых новостях на канале NB , транслируемых на весь мир, техническому анализу уделяется очень пристальное внимание. Никогда ранее финансовые прогнозы, составляемые на основе технических методов, не обсуждались ежедневно перед столь широкой аудиторией. Даже научный мир стал относиться к техническому анализу более благосклонно, а во многих учебных заведениях его начинают преподавать в качестве самостоятельной учебной дисциплины. [c.4]

Pu . 11. If Пример внутридневного пункто-цифрового графика, распространяемого по системе "Маркет Вижн". Заполнение графиков - традиционное, с помощью крестиков и ноликов. Обратите также внимание на значительный пробел в верхней левой части графика. График показывает пятидневную динамику цен сентябрьского контракта на долгосрочные казначейские обязательства. На экране монитора соседние дни высвечены разным цветом (зеленым и черным). [c.306]

Скорость изменения индекса фьючерсных иен RB и доходности долгосрочных казначейских облигаиий (12 мес.) [c.39]

Доходность долгосрочных казначейских облигаиий [c.39]

Т (1) Сокр. Treasury (казначейский (например, казначейский вексель, долгосрочное казначейское обязательство, налоговый сертификат казначейства)). (2) В газетных отчетах, обозначение фондовой биржи Торонто. [c.329]

U.S. government se urities (ценные бумаги правительства США) Прямые государственные эмиссии долговых обязательств правительства США, например, казначейские векселя и ноты, сберегательные облигации, долгосрочные казначейские обязательства, в отличие от эмиссий агентств, финансируемых правительством. [c.356]

Летом 1981 года никто не думал, что фонд Сороса окажется на мели. Но многие искренне опасались за состояние дел фонда. А затем наступил крах рынка федеральных облигаций. Пролемы Сороса на этом рынке обозначились еще в конце 1979 года, когда Пол Волкер решил переломить хребет инфляции. Учетные ставки подскочили с 9 до 21% годовых, и Сорос резонно решил, что это вредно скажется на экономике. Когда летом оживился рынок федеральных облигаций, Сорос начал скупать их. Долгосрочные казначейские обязательства, срок погашения которых наступал в 2011 году, в июне покупали за 109% от номинальной стоимости. Но к концу лета их цена упала лишь до 93%. [c.48]