Опционы являются производными финансовыми инструментами, потому что в их основе лежат другие инвестиционные активы - акции, государственные облигации, фондовые индексы, фьючерсные контракты, валюты. Два основных вида опционов - опционы "колл" и "пут". Опцион "колл" дает своему владельцу право, не порождая обязательства, купить определенное количество ценных бумаг, лежащих в его основе, по определенной цене и в течение определенного периода времени (чаще всего предметом стандартного контракта является 100 акций). Опцион "пут" дает своему владельцу право, не порождая обязательства, продать 100 лежащих в его основе ценных бумаг по определенной цене в течение определенного периода времени. Ценность опциона сохраняется в течение некоторого срока и постепенно снижается. При правильно угаданном направлении движения рынка сделки с опционами могут принести существенную прибыль. [c.19]

Индекс фьючерсных контрактов [c.338]

Наличный индекс Фьючерсный рынок [c.120]

Глава 8 посвящена важной области графического анализа -использованию недельных и месячных графиков долгосрочного развития, которым часто уделяют недостаточно внимания. Долгосрочные графики дают более ясное представление об общей тенденции развития рынка, чем дневные. Кроме того, обосновывается необходимость отслеживания показателей обобщенных индексов товарных рынков, таких как индекс фьючерсных цен Бюро исследования товарных рынков (СКВ) и индексы различных групп рынков. [c.9]

Например, там указывается, что значения индекса СКВ тесно связаны с динамикой индекса объема промышленного производства, в том смысле, что индекс фьючерсных цен, как правило, предвосхищает изменение значений второго индекса. В статье говорится "Очевидная взаимосвязь между значениями индекса RB и индекса объема промышленного производства указывает на эффективность индекса СКВ как широкого экономического индикатора". (Стивен Кокс, "Индекс фьючерсных цен СКВ - потребительская корзинка из 27 наименований товаров, которая в скором будущем может стать предметом фьючерсных контрактов", стр. 4). От себя я могу лишь добавить, что мы вычерчиваем графики и анализируем динамику индекса СКВ вот уже много лет, и всегда с неизменным успехом. [c.20]

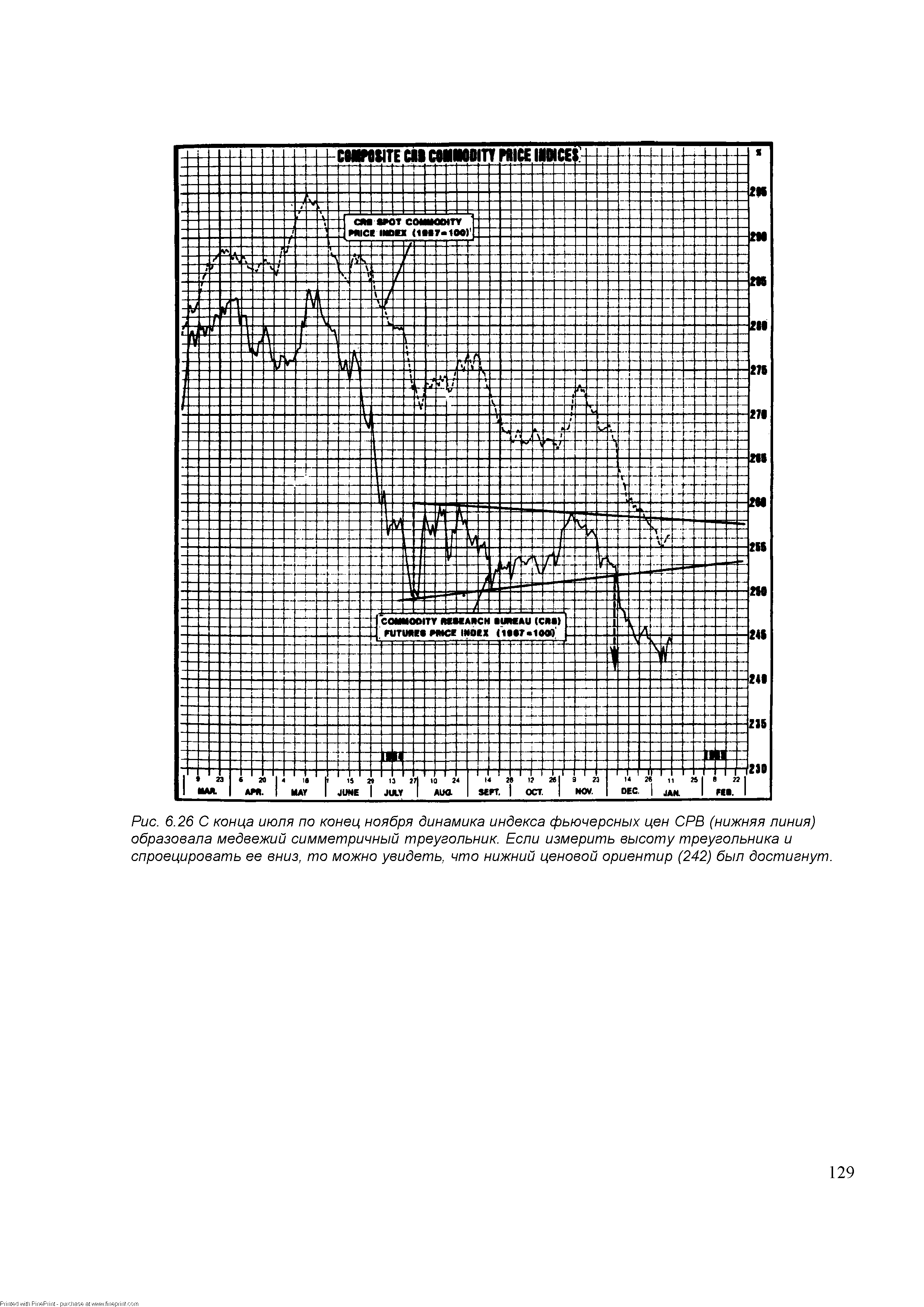

| Рис. 6.26 С конца июля по конец ноября динамика индекса фьючерсных цен СРВ (нижняя линия) образовала медвежий симметричный треугольник. Если измерить высоту треугольника и спроецировать ее вниз, то можно увидеть, что нижний ценовой ориентир (242) был достигнут. |  |

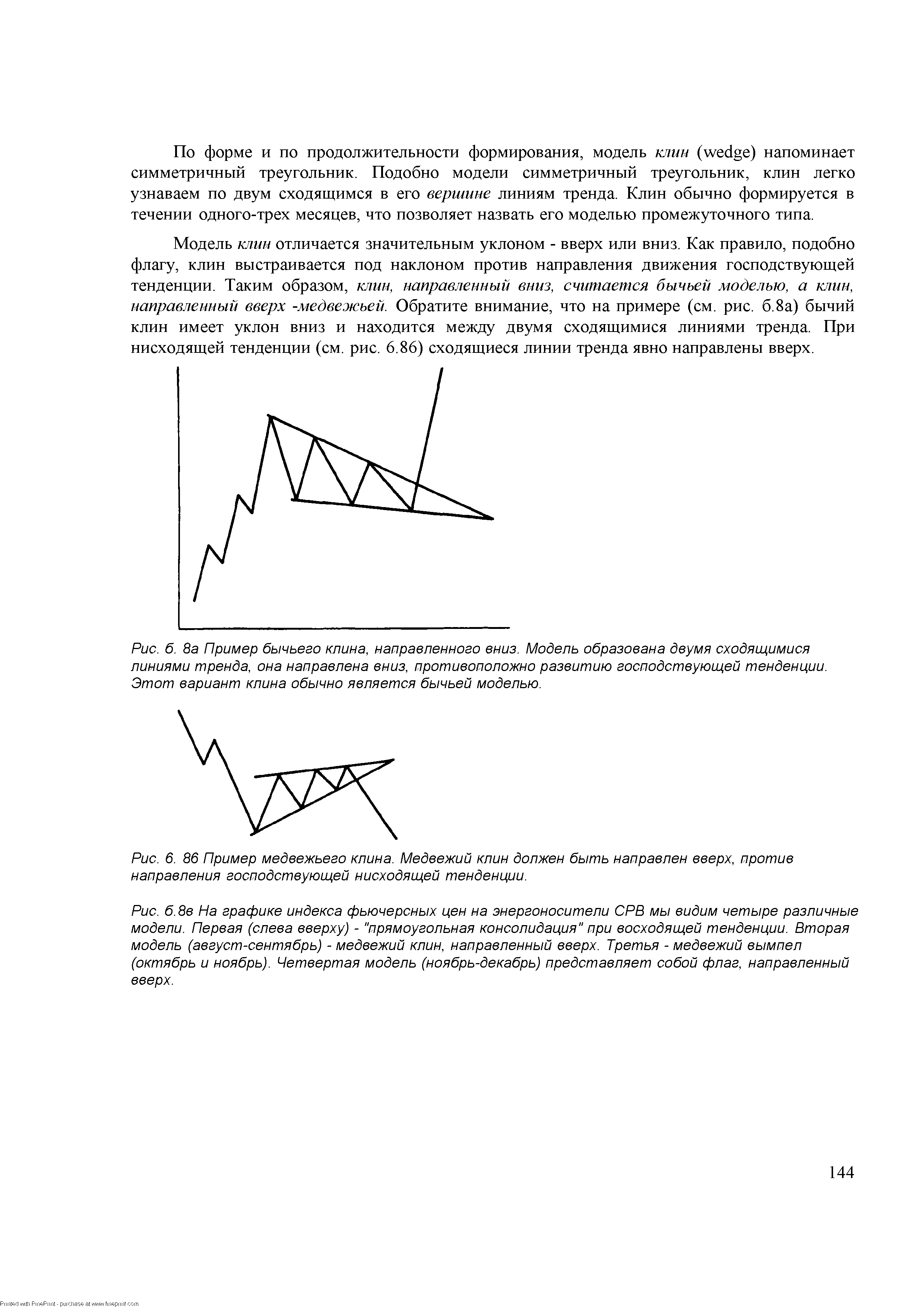

| Рис. 6.8в На графике индекса фьючерсных цен на энергоносители СРВ мы видим четыре различные модели. Первая (слева вверху) - "прямоугольная консолидация" при восходящей тенденции. Вторая модель (август-сентябрь) - медвежий клин, направленный вверх. Третья - медвежий вымпел (октябрь и ноябрь). Четвертая модель (ноябрь-декабрь) представляет собой флаг, направленный вверх. |  |

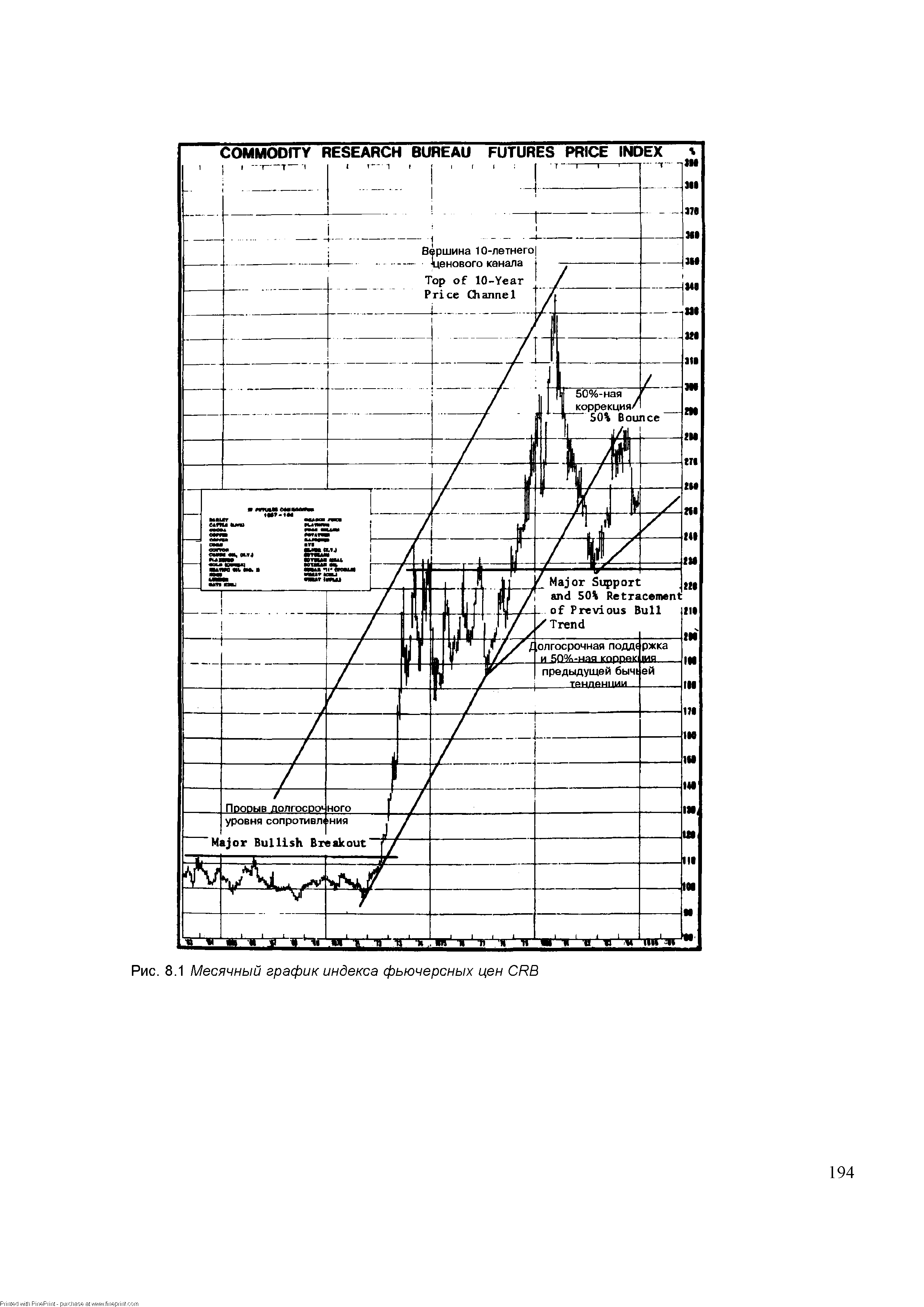

На таких графиках особенно эффективен анализ с помощью линий тренда. При тенденции роста основную восходящую линию тренда проводят через точки спадов. Считается, что восходящая тенденция длится до тех пор, пока такая линия тренда не оказывается пересеченной. Нисходящая линия тренда направлена вправо вниз вдоль пиков, достигнутых во время оживлений рынка. Иногда рынок образует ценовые каналы. При построении ценового канала вычерчиваются параллельные линии тренда, проходящие сверху и снизу вдоль границ ценовых колебаний. На рис. 8.1 показан десятилетний ценовой канал на графике индекса фьючерсных цен СКВ. [c.189]

Суммируя все вышеизложенное, можно сказать, что наиболее правильно начинать тщательный анализ тенденций с рассмотрения месячного графика индекса фьючерсных цен СКВ за последние 20 лет, затем анализируется недельный график за последние пять лет и, наконец, дневной график. После этого рекомендуется внимательно изучить долгосрочные недельные и дневные графики индексов СКВ для различных групп рынков (или для отдельной группы, интересующей аналитика). И наконец, следует проанализировать месячные, недельные и дневные графики отдельных рынков именно в этом порядке. В соответствии с такой стратегией, первым графиком, приведенным на рис. 8.1, является месячный график непрерывного развития индекса фьючерсных цен СКВ за последние 20 лет. [c.191]

| Рис. 8.1 Месячный график индекса фьючерсных цен RB |  |

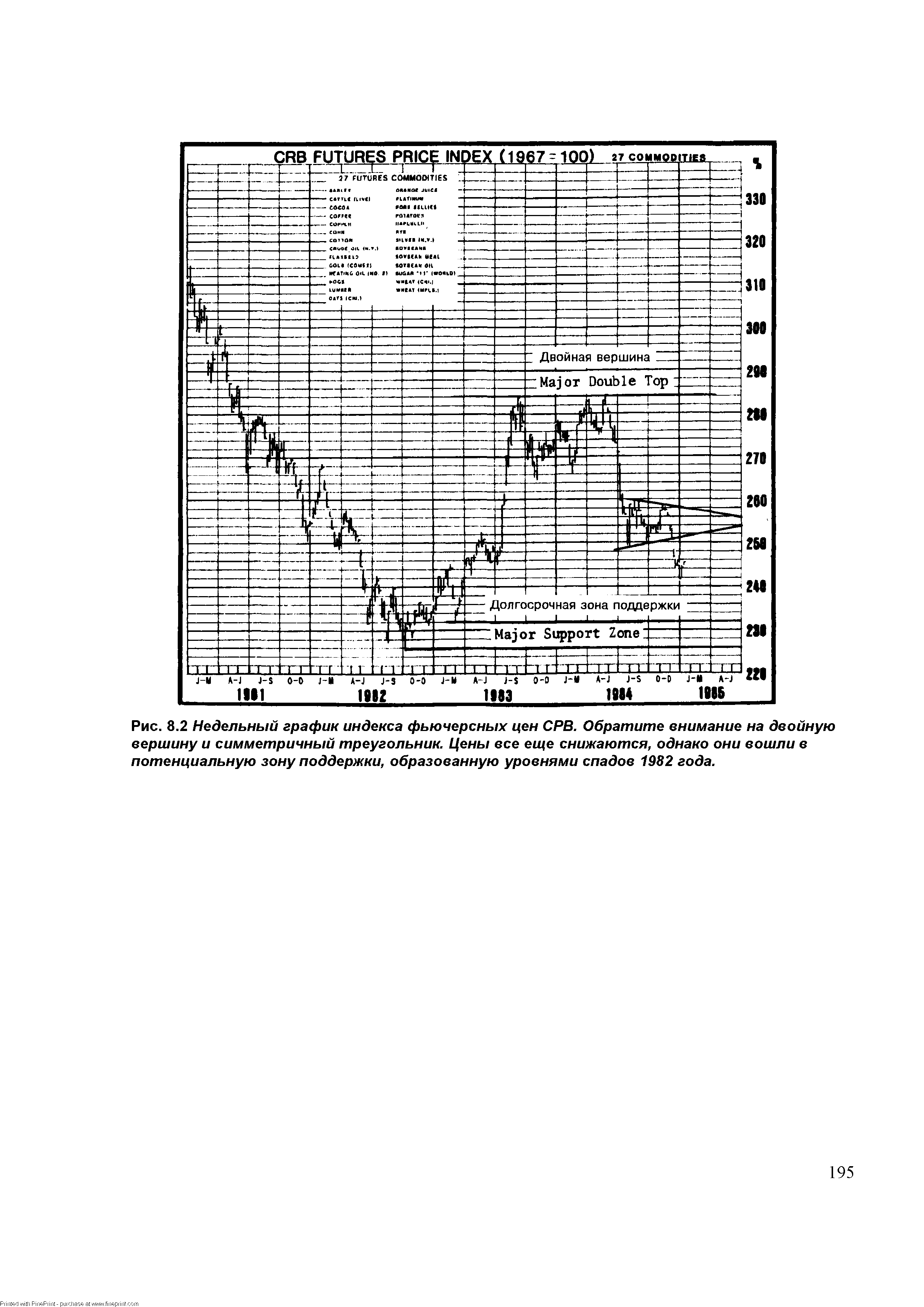

| Рис. 8.2 Недельный график индекса фьючерсных цен СРВ. Обратите внимание на двойную вершину и симметричный треугольник. Цены все еще снижаются, однако они вошли в потенциальную зону поддержки, образованную уровнями спадов 1982 года. |  |

Каково направление индекса фьючерсных цен RB [c.450]

Простое наблюдение за тем, что товарные цены и доходность облигаций движутся в одном направлении натолкнуло меня на мысль, что ценовые графики содержат гораздо больше информации, чем кажется на первый взгляд, и дало толчок всем моим дальнейшим исследованиям межрыночных связей. Первоначальным объектом моего внимания стала зависимость между рынками товаров и акций я был консультантом Нью-йоркской фьючерсной биржи во время введения фьючерсных контрактов на индекс фьючерсных цен СКВ, а фьючерсные контракты на индексы акций на бирже уже существовали. Кроме того, я следил за всеми исследованиями корреляций между различными финансовыми секторами товаров, акций и казначейских облигаций. Результаты этих исследований подтверждали то, что я видел на графиках, а именно рынки товаров, облигаций и акций тесно связаны между собой, и полноценный анализ одного из секторов невозможен без учета двух других. Позднее я расширил рамки свей работы, включив в нее доллар, ввиду его непосредственного влияния на товарные рынки и опосредованного - на рынки облигаций и акций. [c.11]

В семидесятых годах на нью-йоркских товарных биржах традиционный набор товарных фьючерсов пополнился контрактами на товары, чувствительные к инфляции золото и энергоносители. В 1972 году на Чикагской товарной бирже появились первые финансовые фьючерсные контракты на иностранную валюту. Начиная с 1976 года чикагские биржи ввели новую группу финансовых фьючерсов-, контракты на казначейские облигации и казначейские векселя. Позднее появились фьючерсные контракты и на другие процентные инструменты на евродоллар и казначейские ноты. В 1982 году были введены фьючерсные контракты на индексы акций. В середине восьмидесятых годов в Нью-Йорке начали заключать контракты на индекс фьючерсных цен RB и индекс доллара США. [c.22]

Связь между товарными рынками и рынком казначейских облигаций является важнейшим из межрыночных отношений, исследуемых в книге. Это своего рода ось, вокруг которой выстраиваются все остальные связи. Именно обратная зависимость между товарными рынками (представленными индексом фьючерсных цен RB) и ценами на казначейские облигации является связующим звеном между товарными рынками и финансовым сектором. [c.36]

Сравнение рынка облигаций и товарных рынков начинается с событий, предшествующих и следующих за важнейшими разворотами 1980—81 годов, когда завершилась инфляционная спираль семидесятых и начался период дезинфляции восьмидесятых годов. Это подготовит читателя к более подробному рассмотрению динамики рынков за последние пять лет. Главная цель данной главы - показать, что между индексом СКВ и рынком казначейских облигаций существует сильная обратная зависимость и предложить трейдеру и аналитику способы практического использования этой зависимости. Поскольку основное внимание будет сосредоточено на индексе фьючерсных цен СКВ, необходимо дать краткие пояснения. [c.38]

Одним из ключевых аспектов межрыночных исследований, важность которого постоянно подчеркивалась в предшествующих главах, является включение в финансовое уравнение товарных цен. С этой целью в качестве представителя товарных рынков мы использовали индекс фьючерсных цен Бюро по исследованию товарных рынков (СКВ). Этот индекс - один из наиболее популярных барометров общего уровня товарных цен, поэтому он и далее будет использоваться в нашем исследовании как главный инструмент анализа динамики товарных рынков. Чтобы понять, как работает индекс СКВ, необходимо рассмотреть его состав. Хотя все рынки, входящие в индекс, имеют один и тот же вес, значимость каждого из них неодинакова. Мы рассмотрим влияние различных товарных рынков на индекс СКВ и выясним, почему необходимо отслеживать каждый из них в отдельности. [c.114]

Помимо наблюдения за отдельными товарными рынками, входящими в индекс СКВ, полезно также учитывать групповые индексы фьючерсных цен, публикуемые Бюро по исследованию товарных рынков. Бегло просмотрев групповые индексы, аналитик может в любой момент определить наиболее сильные и слабые группы товарных рынков. Некоторые из этих фьючерсных групп оказывают более существенное воздействие на индекс СКВ и заслуживают особого внимания. К их числу относятся группы энергоносителей и драгоценных металлов, определяющие общий уровень товарных цен и являющиеся общепризнанными барометрами инфляции. Мы покажем, что каждую группу можно рассматривать как единое целое, а не как набор отдельных рынков. Будет рассмотрена взаимосвязь между секторами энергоносителей и драгоценных металлов с целью установить, насколько изучение одного сектора позволяет определять перспективы развития другого. И, наконец, мы сопоставим динамику этих двух секторов с процентными ставками и попытаемся выявить наличие корреляции между ними. [c.114]

Сначала мы сравним индекс фьючерсных цен СКВ с индексом спотовых цен СКВ. Аналитики часто путают эти два индекса. Разница между ними состоит в том, что индекс спотовых цен СКВ строится на основе спотовых (наличных), а не фьючерсных цен, и промышленное сырье имеет в нем больший вес, чем в индексе фьючерсных цен. Индекс спотовых цен СКВ подразделяется на два индекса индекс [c.114]

Выше много говорилось о важности индекса СКВ, поэтому настало время показать, как он строится и какие рынки в наибольшей степени определяют его динамику. Индекс фьючерсных цен RB был введен Бюро по исследованию товарных рынков в 1956 году. За последние тридцать лет индекс претерпел ряд изменений, и в настоящее время он включает в себя 21 активный товарный рынок. Индекс RB не содержит ни одного финансового фьючерсного рынка. Это чисто товарный индекс. Расчет индекса СКВ состоит из трех этапов [c.115]

ЗАВИСИМОСТЬ МЕЖДУ ИНДЕКСОМ ФЬЮЧЕРСНЫХ UEH RB И ИНДЕКСОМ СПОТОВЫХ UEH RB [c.117]

Результаты шестилетних исследований, упоминавшихся в разделе Исследование корреляций различных групп главы 7 (стр. 123), также содержат важные статистические данные, имеющие непосредственное отношение к нашей следующей теме -взаимосвязи индексов фьючерсных и енотовых цен СКВ. Корреляция между этими индексами в течение шести лет, с 1984 по середину 1989 года, выражалась весьма внушительным числом - 87%. На протяжении четырех из указанных шести лет корреляция превышала 90%. Эти цифры подтверждают, что, несмотря на различия в составе, оба индекса СКВ движутся преимущественно в одном направлении. [c.117]

Выше уже подчеркивалась главенствующая роль индекса фьючерсных цен СКВ в межрыночном анализе, однако для подтверждения его показаний следует привлекать и другие товарные индексы с широкой базой. Расхождение между товарными индексами обычно служит важным сигналом о возможной смене текущей тенденции. Некоторые товарные индексы иногда опережают индекс фьючерсных цен СКВ, что также имеет большое прогностическое значение. Кроме того, в связи с изучением индекса спотовых цен СКВ существует необходимость в более глубокой оценке относительной важности цен на промышленное сырье и их влияния на динамику индекса. [c.117]

Прежде всего, индекс спотовых цен СКВ строится на основе не фьючерсных, а текущих (спотовых) цен. Во-вторых, в него включены некоторые товары, отсутствующие в индексе фьючерсных цен СКВ. В-третьих, цены на промышленное сырье имеют [c.117]

Несмотря на различный состав, индексы фьючерсных и спотовых цен RB обычно движутся в одном направлении. Для объяснения возникающих в отдельные периоды расхождений необходимо рассмотреть два компонента индекса спотовых цен RB индекс спотовых цен на промышленное сырье и индекс спотовых цен на продукты питания. Действительно, в этих секторах иногда возникают совершенно разные тенденции. Например, индекс спотовых цен на промышленное сырье достиг минимума и повернул вверх летом 1986 года, а индекс спотовых цен на продукты питания - только в первом квартале 1987 года. С другой стороны, пик спотовых цен на продукты питания появился в середине 1988 года, после чего индекс быстро падал в течение года. А индекс спотовых цен на промышленное сырье продолжал повышаться до конца первого квартала 1989 года. Если в середине 1986 года первым повернул вверх индекс спотовых цен на промышленное сырье, то в середине 1988 года первым повернул вниз индекс спотовых цен на продукты питания. [c.118]

При анализе фондового рынка движению таких средних рыночных показателей, как индекс Доу-Джонса и индекс Standard Poor s 500, придается колоссальное значение по сути дела, это отправной пункт для технического анализа фондового рынка. На товарном рынке дело обстоит иначе. Здесь также существует целый ряд индексов, с помощью которых определяется общее направление движения цен на товарном рынке, например, индекс фьючерсных цен СКВ. Динамика этих индексов внимательно изучается и принимается в расчет при составлении прогнозов. Однако по своему значению для анализа рынка товарные индексы не сопоставимы с фондовыми. [c.23]

Девяти-двенадцатимесячный цикл движения индекса фьючерсных цен СКВ [c.381]

На каждом фьючерсном рынке существует свой собственный, присущий только этому рынку, набор циклов различной протяженности. Однако одновременно можно выделить некоторые циклы, которые оказывают воздействие на развитие всех товарных рынков в целом. Эти универсальные циклы лучше всего видны в поведении обобщенных индексов товарных цен, таких как, например, индекс фьючерсных цен СКВ (см. рис. 14. 15). Мы уже говорили о пятидесятичетырехлетнем цикле экономического развития. Есть и более короткие циклы протяженностью пять с половиной и одиннадцать лет. С точки зрения биржевой игры наиболее значим цикл движения индекса RB протяженностью от девяти до двенадцати месяцев. В среднем он составляет десять с половиной месяцев при измерении от основания до основания. [c.381]

Его показатели выражаются по процентной шкале от 0 до 100%. Индикатор работает по принципу осциллятора и показывает моменты вступления всего товарного рынка (в целом) в период перекупленности и перепро данности. Традиционно считается, что когда показатель индикатора превышает отметку 70%, товарные рынки находятся в состоянии перекупленности и возможен скорый спад, показатель ниже 20% свидетельствует, что рынок вступает в состояние перепро-данности и скоро цены достигнут основания рынка, после которого начнут расти. Этот инструмент широкоохватного анализа, хорошо отражающий настроения рынка, может быть эффективно использован для отслеживания движения индекса фьючерсных цен СКВ. [c.424]

Как и большинство технических аналитиков, в течение многих лет я придерживался традиционного графического анализа, опираясь на множество внутренних технических индикаторов. Однако примерно пять лет назад направление моей технической работы изменилось. В качестве консультанта Бюро исследования товарных рынков ( ommodity Resear h Bureau - далее СКВ) мне пришлось вплотную заняться анализом индекса фьючерсных цен СКВ, который отражает общие тенденции товарных цен. Я и прежде всегда использовал индекс СКВ при анализе товарных рынков, подобно тому, как аналитик рынка акций использует промышленный индекс Доу-Джонса. Однако постепенно я стал замечать, что между товарными и другими рынками существуют весьма любопытные корреляции. Особый интерес у меня вызвала взаимосвязь товарных рынков и рынка облигаций. [c.11]

Пены на облигации и товары обычно движутся в противоположных направлениях. Эта обратная зависимость четко прослеживается в 19В9 голу на примере фьючерсов на казначейские облигации и индекса фьючерсных иен RB. [c.25]

Скорость изменения индекса фьючерсных иен RB и доходности долгосрочных казначейских облигаиий (12 мес.) [c.39]

Индекс спотовых цен RB включает 23 товара, в то время как индекс фьючерсных цен RB - 21. В индексе фьючерсных цен отсутствуют следующие товары, входящие в индекс спотовых цен RB говяжий жир, джутовая ткань, канифоль, каучук, набивная ткань, олово, свинец, свиное сало, сливочное масло, стальной лом, стриженая шерсть, цинк, шкуры. Еще одно важное отличие состоит в удельном весе промышленного сырья. 13 из 23 товаров в индексе спотовых цен RB - это промышленное сырье, доля которого в индексе составляет 56%. Это разительно контрастирует с 38/6-ной долей промышленного сырья в индексе фьючерсных цен RB. Расхождения, возникающие иногда между двумя индексами, объясняются в первую очередь разным удельным весом промышленного сырья. Чтобы понять, почему увеличение удельного веса цен на промышленное сырье оказывает существенное влияние на динамику индекса спотовых цен RB, разобьем этот индекс на два подиндекса спотовых цен на промышленное сырье и спотовых цен на продукты питания. [c.118]

Сравнение динамики цен на промышленное сырье и продукты питания позволяет лучше понять, почему некоторые товарные индексы с широкой базой иногда ведут себя по-разному. В некоторых индексах преобладают цены на сырье, другие (например, индекс фьючерсных цен RB) в большей степени ориентированы на рынки продуктов питания. Многие экономисты считают, что цены на промышленное сырье точнее отражают давление инфляции и общее состояние экономики, чем цены на продукты питания. Последние больше определяются такими факторами, как сельскохозяйственные субсидии, погодные условия и соображения политического характера. Правда, роль цен на продукты питания в инфляционной картине ни у кого не вызывает сомнения. Один из популярных товарных индексов решает эту проблему весьма радикально - он вообще не учитывает цены на продукты питания. Я имею в виду индекс Journal of ommer e (JO ), который с момента его создания в 1986 году приобрел немало сторонников среди экономистов и рыночных аналитиков, считающих его надежным индикатором давления на товарные цены . [c.118]