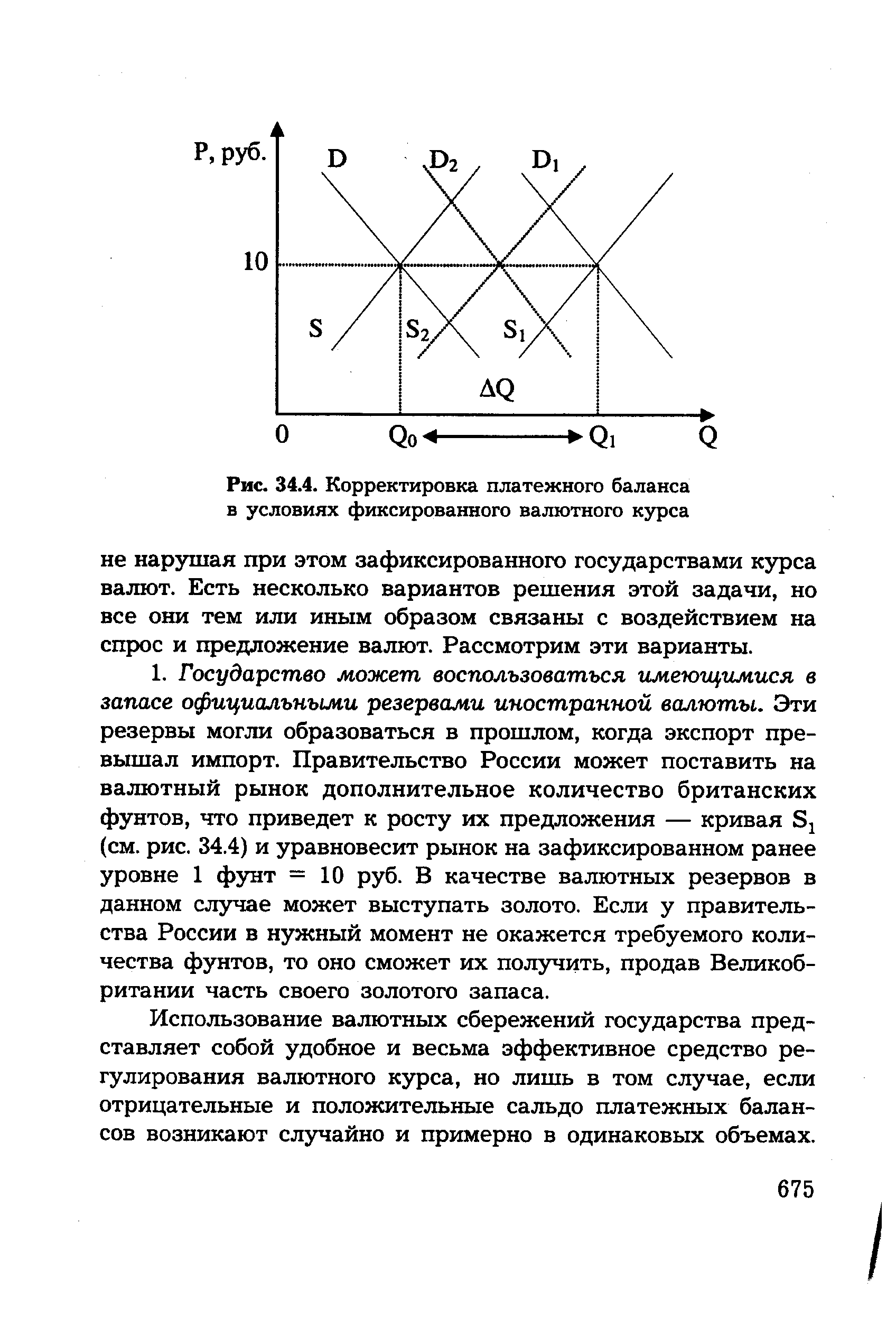

| Рис. 34.4. Корректировка платежного баланса в условиях фиксированного валютного курса |  |

Недостатки корректировки платежного баланса [c.310]

Одним из важнейших достоинств системы является то, что при этом происходит автоматическая корректировка платежного баланса и нет необходимости в использовании валютных резервов. Среди других достоинств системы гибких курсов можно отметить возможность более эффективного использования преимуществ международного разделения труда, облегчение задач поддержания внутреннего равновесия. В этом случае кредитно-денежная политика, свободная от решения задач урегулирования платежного баланса, т. е. внешнеэкономического равновесия, может использоваться в целях достижения внутриэкономического равновесия антиинфляционной политики, борьбы со спадами и безработицей и др. [c.569]

Корректировка платежного баланса 310, 569, 589 [c.791]

Российская Федерация является участником МБРР со своей установленной долей вклада в капитал. МБРР и Российская Федерация подписали ряд соглашений по займам, связанным с корректировкой платежного баланса, поддержки приватизации, нефтяной промышленности, социальной защиты населения и т. п. МБРР участвует в совместном финансировании жилищного строительства, производства стройматериалов, реконструкции некоторых отраслей и в других проектах. Однако такое финансирование является узкоспециализированным и поэтому ограниченным в объемах средств. [c.199]

Но в любом случае обоснование величины добавленной стоимости в денежной форме и направлений ее использования составляет одну из ведущих задач финансово-экономической службы предприятия. Последующий контроль и анализ образования и использования добавленной стоимости позволяют внести определенные корректировки в производственную программу предприятия и платежный баланс, отрегулировать своевременное оформление договоров, платежно-расчетных документов и актов выполненных работ. При этом вполне строго решается вопрос о приобретении товарно-материальных ценностей и услуг. Размер кредиторской задолженности образованной должен полностью соответствовать сформированным бюджетам закупок и продаж, обеспеченных конкретными платежными средствами. С другой стороны, начисленные доходы к выплатам должны быть заработаны в отчетном периоде. Если, скажем, не вся отгруженная продукция оплачена покупателем, то заработная плата хотя и может быть начислена полностью, но не может быть выплачена в полном объеме, поскольку какая-то ее часть еще не заработана и, следовательно, еще не обеспечена реально поступившим доходом. [c.187]

Необходимо решить проблему трансформации сбережений населения в инвестиции путем привлечения денежных средств, включая иностранную валюту, хранящихся на руках у населения, в кредитные организации. Однако пока рынок наличной валюты остается альтернативным банковским вкладам и депозитам источником спекулятивного дохода для населения, эту проблему решить не удастся. Целесообразно при сохранении текущей конвертируемости рубля ввести административные меры регулирования валютного курса посредством корректировки политики плавающего валютного курса на базе изменения принципов валютного регулирования и контроля, тем более что такая политика, как свидетельствует мировой опыт, эффективна в отношении свободно конвертируемых валют. Применение плавающего валютного курса для ограниченно конвертируемых валют воспроизводит неуравновешенность платежного баланса и диспаритет цен. В российских условиях эта политика не решает главной проблемы — не предотвращает утечку капитала за рубеж. [c.758]

Создать систему фиксированных обменных курсов и разработать методы корректировки неравновесия платежных балансов различных стран. [c.782]

Таким образом, фиксированный обменный курс приобрел некоторую гибкость, а плавающий курс стал мало чем отличаться от фиксированного вследствие политического давления, оказываемого для противодействия перераспределению ресурсов последнее связано с необходимостью приспособления к условиям, нарушающим равновесие платежного баланса. В этом отношении если бы страны не желали платить за соответствующую корректировку изменений обменного курса, то было бы безразлично, какой системы придерживается мир фиксированных обменных курсов или плавающих. [c.794]

Практика экономического анализа в международных финансовых организациях показывает, что всегда, когда имеются серьезные искажения торгового режима, пограничные цены (ФОБ или СИФ) необходимо перевести во внутреннюю валюту, применяя теневой, а не официальный (рыночный) валютный курс. Теневой валютный курс целесообразно применять даже тогда, когда нет проблем с платежным балансом и допускается свободная корректировка официального курса. [c.294]

Кратковременный отток капитала, вызванный финансовыми потрясениями, создает нарушение платежного баланса, вызывая необходимость корректировки обменного курса для восстановления платежного равновесия. Спекулятивные устремления, неустойчивость товарного рынка и наличие кратковременных движений капитала вызывают волатильность курса. Степень изменения обменного курса является функцией эластичности потребительского спроса. Поскольку финансовые рынки более приспосабливаемы к изменчивым рыночным условиям, чем товарные, курсовая стоимость валюты подвержена влиянию кратковременных изменений на рынке капитала и долгосрочных изменений на товарных рынках. [c.17]

Кратковременный отток капитала, вызванный финансовыми потрясениями, создает нарушение платежного баланса, вызывая необходимость корректировки обменного курса для восстановления платежного равновесия. Спекулятивные устремления, неустойчивость товарного рынка и наличие кратковременных движений капитала вызывают волатильность курса. Степень изменения обменного курса [c.38]

Валютные отношения возникают при функционировании денег в международном обороте при обмене товарами и услугами между странами. В настоящее время нет надгосударственных структур, которые выпускали бы валюту, принимаемую всеми государствами. Поэтому в качестве основы международной валютной системы выступают национальные валютные системы с соответствующими принципами их организации и регулирования, зафиксированными законодательством. Международная валютная система представляет собой государственно-правовую форму организации валютных отношений, закрепленную межгосударственными договоренностями. Функциональными элементами валютной системы являются порядок создания, распределения и использования средств международных расчетов и платежей механизм установления и корректировки обменных курсов валют механизм регулирования платежных балансов институциональная структура валютной системы, то есть регулирующие органы. Субъектами валютных отношений могут быть предприятия, банки и другие организации, осуществляющие внешнеэкономическую деятельность, а также физические лица и отдельные государства. [c.212]

При наличии отклонений в утвержденном Бюджете доходов и расходов, Платежном балансе от проектных показателей производят корректировку бюджетов и планов расчётов ЦФО на планируемый период. [c.58]

План Кейнса предусматривал участие стран, имевших активный платежный баланс, в корректировке неравновесия платежных балансов. Кейнс рассматривал свой Компенсационный союз как своего рода банк центральных банков стран-членов, наделенный рядом специальных полномочий, включая корректировку обменных курсов для уравновешивания платежных балансов. План Уайта предполагал в этом случае корректировку паритетов, принятие решения о которой требовало подавляющего большинства голосов стран-членов. Другими словами, все проблемы по восстановлению равновесия платежного баланса ложились на страны, имевшие дефицитные балансы, которые и должны были применять дефляционные меры. Страны же с активным балансом не несли никаких обязательств. [c.281]

Важнейшим достоинством системы плавающих обменных курсов является происходящая автоматическая корректировка платежного баланса и, следовательно, отсутствие необходимости в использовании валютных резервов. Активное сальдо, или дефицит платежного баланса, сводится к нулю соответствующим увеличением или снижением курса национальной валюты и не существует без интервенции со стороны государства. Из других достоинств системы гибких курсов можно выделить возможность наиболее эффективного использования преимуществ международного разделения труда, облегчение целей поддержания внутреннего равновесия. В данном случае кредитно-денежная политика, освобожденная от решения задач регулирования платежного баланса, т. е. внешнеэкономического равновесия, используется для достижения внутриэконо-мического равновесия — противоинфля-ционной политики, т. е. борьбы со спадами и безработицей и др. К числу недостатков системы гибких курсов можно отнести неопределенность и нестабильность, которые связаны с неконтролируемым колебанием обменного курса. [c.589]

Если в стране сальдо текущих операции LA положительно счет движения капитш в равновесии то для корректировки платежною баланса необходимо провести операции, связанные с валютной инлсрвенцией [c.32]

Вследствие указанных различий сальдо платежных балансов стран не вполне сопоставимы. Так, чтобы привести показатели сальдо балансов официальных расчетов к сопоставимому виду, например по методике ОЭСР к американскому показателю, надо добавить показатели распределения СДР и досрочных выплат иностранцами по долгосрочным кредитам американского правительства, к английскому — присоединить обязательства иностранным валютным органам помимо тех, которые возникли по линии поддержания резервов, и вычесть заимствования иностранной валюты английским правительством из показателя ФРГ надо отнять стоимость приобретенных Бундесбанком облигаций МБРР. Однако отмеченные корректировки невелики по масштабам, а в отдельных случаях вовсе незначительны, что позволяет в практических целях осуществлять сравнение указанных страновых показателей. [c.146]

Таким образом, страны—члены МВФ взяли на себя обязательства осуществлять интервенции на валютных рынках для поддержания курса национальной валюты в пределах объявленного номинального курса 1%. США, которые к тому времени владели большей частью добытого золота, также обязались поддерживать цену на золото в пределах 35 долл. за тройскую унцию золота 1%. С этого момента страны—члены фонда могли изменять номинальные обменные курсы только с одобрения МВФ, за исключением переходных мероприятий для одноразовой корректировки номинальных курсов в размере до +10% от их уровня. В соответствии с этим положением такое одобрение могло быть дано только при фундаментальном неравновесии платежною баланса. Однако этот термин так и не был официально определен. и жа. , ia фиксации иомсппых курсив Именно на этой концепции основыва- [c.782]

Короче говоря, система фиксированных обменных курсов требует от каждого государства подчинения всех ее основных целей одной задаче — достижению равновесия платежного баланса. Если страна не намерена следовать этим правилам (т. е. она осуществляет стерилизацию золота, чтобы предотвратить инфляцию или дефляцию), то данная система будет давать сбои. При этом установится длительное хроническое неравновесие платежного баланса и изредка будут проводиться официальные корректировки обменных курсов (иногда не так уж и редко). Рисунок 28-3 показывает, что члены Европейской валютной системы (ЕВС European Monetary System, EMS), в которую входят многие страны, в каждой из которых есть независимый центральный банк, на самом деле удачно координировали свои действия. Обменные курсы этих стран изменяются вместе для этого каждое государство должно координировать свою стабилизационную политику. [c.791]

Хотя утверждается, что золотой стандарт имеет преимущество стабильных обменных курсов и автоматической корректировки дефицита и излишка платежного баланса, его недостатком является то, что страны должны осуществлять внутренние приспособления в таких неприятных формах, как безработица и падение доходов, с одной стороны, или инфляция, с другой. При использовании золотого стандарта страны должны подвергнуть свои внутренние экономики болезненным макроэкономи- [c.853]

Фундаментальные нарушения платежного баланса корректировка. Система фиксированных валютных курсов, подобная Бреттон-Вудсской, хорошо функционирует до тех пор, пока положительные и отрицательные сальдо платежных балансов отдельных стран возникают более или менее случайно и примерно равны по величине. Если прошлогодний излишек платежного баланса страны дает достаточную прибавку к валютным резервам для финансирования дефицита платежного баланса в этом году, [c.854]

Возможность, которую предоставляла Бреттон-Вудсская система, состояла в урегулировании серьезных дефицитов платежного баланса путем девальвации, то есть за счет упорядоченного снижения фиксированного валютного курса страны. При Брет-тон-Вудсской системе МВФ позволял каждой стране-участнице без особого разрешения фонда изменять стоимость валюты на 10% с целью корректировки значительного ухудшения платежного баланса. Более крупные изменения валютных курсов требовали санкции совета директоров фонда. Требуя получения разрешения на осуществление крупных изменений валютного курса, фонд пытался поставить преграду произвольным девальвациям валют странами, которые хотели использовать их как быстрый стимул для развития своей экономики. В нашем примере девальвация доллара увеличила бы американский экспорт и снизила бы американский импорт, тем самым способствуя выравниванию постоянного дефицита платежного баланса. [c.855]

Аналогичные факторы вызвали упадок государственного планирования и в Японии. Так же как и в Италии, долгосрочное планирование ориентировалось здесь прежде всего на достижение высоких темпов экономического роста за счет наращивания экспортного потенциала. Вследствие ухудшения общемировой экономической конъюнктуры в 70-х годах внимание было перенесено на трудности, связанные с платежным балансом, и инфляцию. Другими словами, политика правительства переключилась на корректировку краткосрочных периодов нестабильности21. В результате развития процессов концентрации и интернационализации японские корпорации приобрели столь значительное влияние, что Зайбацу опередили правительство в долгосрочном планировании. В то же время облегчился доступ иностранных капиталов в экономику Японии. Первая уступка в этом отношении датируется 1963 г., когда было разрешено участие иностранного капитала в японских предприятиях в пропорции 50/50%. В последующие годы, особенно с марта 1969 г., все более возраставшее число отраслей японской промышленности оказалось полностью открытыми для иностранных инвестиций5. В долговременной перс- [c.210]

В первой половине 1971 г. новое ухудшение состояния платежного баланса США еще более усилило волну спекуляций. Доклад Рабочей группы № 3 ОЭСР сделал вывод об общем неравновесии мировых балансов, которое может устранить лишь корректировка обменных курсов. Весь мир был согласен в том, что доллар значительно переоценен и что неизбежно принятие специальных мер. Ситуация достигла своего пика в августе 1971 г. Марка испытала новое повышение по отношению к доллару, цены на золото на свободном рынке поднялись до 44 долл. за унцию, тогда как продажи долларов достигли неслыханной интенсивности. [c.315]

Враждебность, вызванная августовскими решениями, убедила как США, так и другие государства Запада в существовании фундаментальных лакун в системе золотого эталона доллара. Отныне стало очевидным фактом прекращение функционирования механизма корректировки платежного дисбаланса. Переход от принципа управляемых гибких курсов 1944 г. к более строгой системе регулируемых механизмов начала 50-х стал причиной глубокой нестабильности. В первую очередь такой механизм оказался несовместим с применяемой после войны политикой обеспечения полной занятости. Во-вторых, он способствовал спекуляции - как частной, так и профессиональной. В условиях жестких паритетов такая спекуляция не могла не приносить выгоды2. Другой лакуной было наличие асимметрии между различными государствами в области распределения их политической власти и экономических возможностей. Что же касалось мировой наличности, весь мир очутился в сильной зависимости от состояния платежного баланса США. При его избытке не хватало резервов и дефляционистский климат создавал угрозу для текущего товарооборота. В обратном случае увеличивалась наличность и возрастала [c.319]

План Волькера также уделял большое внимание механизмам корректировки и компенсации. Так как именно неудовлетворительное функционирование этих механизмов рассматривалось в качестве основной причины краха золотого эталона доллара, возникала острая необходимость в их улучшении. Это предполагало лучшее равновесие между дефицитами и излишками платежных балансов разных стран, и, помимо этого, большую симметрию в решении этих проблем. Корректирующие меры принимались обеими сторонами. Для достижения этой двойной цели предполагалось создание системы "объективных резервных индикаторов". Каждой стране устанавливался базовый уровень хранения мировых резервов. Если он отклонялся в сторону повышения или понижения, страны автоматически подпадали под действие строгих норм, которые требовали восстановления равновесия7. [c.321]

Эти предложения, однако, не вызвали особого энтузиазма ни со стороны европейских государств, ни со стороны Японии8. Их больше устраивала симметрия не между обязательствами стран с положительным и отрицательным сальдо платежного баланса, а между государствами, располагавшими ключевой или какой-либо другой валютой. План Волькера вызвал три основных возражения. Прежде всего Франция и малые европейские государства подчеркивали важность и полезность стабильных обменных курсов, считая, что предложения американцев придают слишком большую мягкость монетарной системе. Они с особой силой выступали против доллара, который имел бы статус мировой резервной валюты. Как и ФРГ, эти государства опасались возможных отрицательных последствий, к которым мог привести дефицит платежного баланса США, для нового увеличения мировой наличности и роста инфляции. Конвертируемость же доллара в СДР в этой ситуации ничем не ограничивалась. Франция даже предлагала в этих условиях вернуться к системе золотого эталона. Второе возражение вызывало введение так называемой системы "резервных индикаторов". Германия и Япония — две крупные экспортные державы - опасались поддерживать корректировку курсов за счет ревальвации собственных валют в условиях, когда страны с дефицитом могли бы занять пассивную позицию. Такой механизм вместо укрощения инфляции мог способствовать лишь ее оживлению. К тому же, считали эти страны, такая позиция могла бы вызвать усиление потоков спекулятивного капитала. Будущие корректировки курсов были бы затруднительны. Третье возражение против плана связывалось с постоянством долларовых активов нерезидентов. Чтобы сократить и, в конечном итоге, ликвидировать их излишек, Италия предложила создание СДР в качестве замены долларов через субституционный счет МВФ. Такая операция привела бы к накоплению долларов в этом институте. Со временем США возобновили бы владение этими суммами в рамках системы добровольной консолидации9. [c.321]

Американское правительсгво прибегало впоследствии к помощи долларового эталона, чтобы финансировать дефицит своего платежного баланса, однако новая ситуация вскоре разочаровала США. По мнению американских экспертов, Вашингтонские соглашения не позволяли проводить достаточные корректировки, выгодные этой стране. Ревальвации по отношению к доллару были сочтены ими слишком ограниченными. Развитие торгового баланса США, даже с учетом последствий кривой/8, подтверждало такую интерпретацию. Помимо этого, не наблюдалось процесса репатриации капиталов в США, что усилило климат беспокойства. Американцы, таким образом, не были склонны любой ценой поддерживать Вашингтонские соглашения. [c.325]

Прагматичная политика правительства Раймонда Барра не смогла тем не менее противостоят п последствиям второго нефтяного шока, приведшего к росту безработицы и инфляции. Приоритет был отдан борьбе с повышением цен. Экономика же вступила в фазу стагнации, а безработица продолжала расти. Резкие перемены произошли в 1981 г. Социалисты вели избирательную кампанию под лозунгом "изменений". Одержав победу, они начали проводить в жизнь политику придания нового импульса экономической конъюнктуре и промышленной перестройке. Составной частью этой стратегии стала борьба с рецессией методами кейнсианской классической "терапии". Другими словами, правительство пошло на стимулирование спроса. Оно подняло минимум заработной платы, создало 200 тыс. дополнительных мест в государственном секторе и с помощью субвенций поощряло инвестиции. Благодаря этому темпы экономического роста Франции в 1982 г. (в то время как весь остальной мир переживал период рецессии) составили 2,5%. Но инфляция продолжала расти. Экспорт стагнировал, тогда как увеличился импорт из тех государств, где рост цен замедлился. Таким образом, плоды политики стимулирования спроса в большей мере достались другим государствам, чем самой Франции. Торговый баланс испытывал серьезные трудности. Ситуация обострилась также массовым оттоком капиталов из страны, к которому прибегли те, кто недоверял структурной политике государства. Основанная на национализации основных промышленных отраслей и банковского сектора, она ставила своей задачей способствовать процессу модернизации. Углубление дефицита торгового баланса, массовый отток капиталов и сокращение инвестиций грозило стране экономической катастрофой. Перед лицом этой угрозы правительство вынуждено было пойти на корректировку курса. С июня 1982 г. оно сосредоточилось на реализации двух самых важных задач борьбе с инфляцией и восстановлении равновесия платежного баланса. Понадобилось провести три девальвации, чтобы остановить спекуляцию против французского франка. В марте 1983 г. правительство положило конец своей [c.354]