Имущественное страхование представляет собой отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах его экономическое назначение — возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть имущество, как являющееся собственностью страхователя, так и находящееся в его владении, пользовании, распоряжении. Субъектами выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность. Имущественное страхование подразделяется на подотрасли по форме собственности и социальным группам страхователей. По этим признакам различают имущество экономических субъектов государственное, частное, арендуемое и отдельных граждан. Особое значение в классификации имущественного страхования имеет выделение опасностей, не связанных между собой, на основе которых определяются виды страхования [c.332]

Страхование ответственности — отрасль страхования, где объектом выступает ответственность перед третьими лицами, которым может быть причинен ущерб вследствие какого-либо действия или бездействия страхователя. Через страхование ответственности реализуется страховая защита экономических интересов возможных причинителей вреда, которые в каждом данном страховом случае находят свое конкретное денежное выражение. В страховании ответственности выделяют следующие [c.332]

Назовите отрасли страхования. [c.340]

Финансовой основой страховых операций является страховая премия. Страховая премия представляет собой сумму, выплачиваемую страхователем в качестве компенсации за гарантии, предоставленные страховой компанией. Она включает чистую премию, которая соответствует цене риска, и не включает различные административные издержки и комиссии посредников коммерческую премию, равную чистой премии, к которой добавляются административные издержки и комиссии посредников полную премию, которая равна коммерческой премии, увеличенной на сумму налогов. За счет части собранных премий образуются страховые резервы — суммы денежных средств, предназначенные для обеспечения выполнения обязательств перед застрахованными лицами или выгодоприобретателями. Они отличаются в зависимости от отрасли страхования (личное страхование, страхование имущества, страхование гражданской ответственности). Страховые резервы трансформируются в учете в совокупность конкретных резервов (рис. 10.1). [c.384]

Капитализация — 1. Договор, в соответствии с которым общество за уплату страховых премий или взносов обязуется выплатить обладателю ценной бумаги или накопительного бона определенную сумму в будущем. Это чисто финансовая операция, не связанная с реализацией риска. 2. Принцип страхования, по которому договоры страхования заключаются на долгий срок и премии капитализируются на основе сложного процента. Отрасли страхования, управляемые по принципу капитализации, — это страхование жизни, капитализация, коллективное страхование жизни. [c.732]

Страхование можно классифицировать по сферам деятельности, формам проведения, видам (отраслям) страхования. [c.362]

Необходимость выделения четырех видов (отраслей) страхования характерна для российского национального страхового рынка. Подобная классификация определяется перечнем объектов и рисками, подлежащими страхованию. [c.362]

Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования выступают жизнь, здоровье и трудоспособность человека. [c.362]

Важным фактором минимизации потерь в отрасли страхования финансовых гарантий следует считать то, что более чем 40 процентов всех застрахованных обязательств имеют резервные фонды на обслуживание долга, которые используются в случае нехватки средств, имеющихся для выплаты основной части долга и процентов по нему. [c.595]

В сфере страховых отношений каждое из звеньев, представленное особой отраслью страхования, подразделяется по видам страхования а) личное страхование б) имущественное страхование в) страхование ответственности г) страхование предпринимательских рисков д) перестрахование. [c.13]

В сфере страховых отношений каждое из звеньев, представленное особой отраслью страхования, подразделяется по видам страхования. В составе государственных финансов группировка финансовых отношений внутри звеньев осуществляется в соответствии с уровнем государственного управления (федеральный, субъектов федерации, местный). [c.13]

Отрасли страхования, их роль в жизни общества [c.101]

В имущественном страховании в качестве объектов выступают материальные ценности в социальном -уровень доходов гражданина, в личном - его жизнь, здоровье и трудоспособность. Социальное и личное страхование могут быть объединены в более крупную отрасль - страхование семейных доходов. Если в связи с последствиями определенных событий уровень семейных доходов понижается, то на помощь приходит страхование. При страховании ответственности в качестве объектов выступает обязанность страхователей выполнять договорные условия по поставкам продукции, погашению задолженности кредиторам или возмещению материального и иного ущерба, если он был нанесен другим лицам. Например, если при автоаварии владелец средства транспорта нанес ущерб имуществу и здоровью другого лица, то в силу действующего гражданского законодательства о возмещении вреда он обязан оплатить соответствующие расходы пострадавшему. При страховании ответственности возмещение ущерба производит страховая организация. Такой же порядок принят при страховании ответственности по погашению задолженности. Объектом страхования предпринимательских рисков является риск неполучения прибыли или образования убытка. [c.101]

Указанные отрасли страхования играют существенную роль в обеспечении непрерывности и бесперебойности общественного производства. Они могут охватывать необходимой страховой защитой все звенья народного хозяйства и жизненный уровень населения. Для повышения указанной роли необходимо постоянное расширение сферы применения страхования как метода организации страховой защиты общества, увеличение числа рисков, от которых проводится страхование, повышение уровня возмещения ущерба до полной стоимости застрахованного имущества и уровня возмещения потерь в семейных доходах. Должны быть созданы условия для максимальной концентрации средств страхового фонда, что является главным условием организации замкнутых перераспределительных отношений между участниками страхования. [c.101]

Альтернативные страховые общества (акционерные, кооперативные, взаимные, ведомственные) начинают проводить виды страхования, относящиеся к особой отрасли - страхованию предпринимательских рисков. Поскольку главным стимулом предпринимательской деятельности служит стремление к получению прибыли (дохода), то риск возможности неполучения прибыли или дохода, снижения уровня рентабельности или даже образования убытков и является объектом данного страхования. Здесь возможны также, например, виды страхования страхование на случай неплатежа по счетам поставщика продукции, страхование на случай снижения заранее оговоренного уровня рентабельности, страхование на случай непредвиденных убытков, страхование упущенной выгоды по неудавшимся сделкам, по случаям искажения или задержки деловой информации, страхование от простоев оборудования, перерывов в торговле и другие. Финансовая устойчивость страхования предпринимательских рисков зависит от степени развитости рыночных отношений и прочности деловых связей между юридическими лицами. [c.114]

Страхование отражает движение денежных потоков, но за некоторым исключением. Еще в глубокой древности страховые фонды формировались и в натуральном выражении. Натуральные резервы существуют и в настоящее время, прежде всего, это семенной и фуражный фонды, создаваемые в аграрном секторе России. На промышленных предприятиях создаются резервы сырья, запасных частей, топлива и т.п. Функционирование системы страхования обусловлено существованием государства прежде всего в тех отраслях страхования, которые носят обязательный характер, например, пенсионном страховании, страховании от несчастных случаев военнослужащих, пассажиров и др. В добровольных видах страхования нет такой жесткой зависимости. Но поскольку профессиональные страховые организации осуществляют одну из важнейших функций государства — материальную защиту граждан и юридических лиц, а также самого государства от неожиданных негативных событий, то оно жестко регламентирует и всесторонне контролирует деятельность страховщиков через систему государственного страхового надзора. В нашей стране ее возглавляет Департамент страхового надзора Министерства финансов Российской Федерации. [c.284]

Объект страхования — имеет разные значения в разных отраслях страхования [c.286]

Страховое возмещение — имеет разные значения в различных отраслях страхования. В имущественном страховании и личном (кроме видов страхования жизни) возмещение означает действия страховщика, направленные на то, чтобы страхователь оказался в том же материальном положении, как если бы страховой случай не произошел. В страховании жизни под возмещением понимается выплата страхователю (застрахованному) или назначенному правопреемнику обусловленной суммы при наступлении страхового события. [c.288]

Классификация страхования представляет собой систему деления страхования на отрасли, виды, формы страховых отношений. В основе такого деления лежат различия в объектах страхования, категориях страхователей, объеме страховой ответственности. Исходя из объектов страхования различают три отрасли страхования имущественное, страхование ответственности, личное. [c.144]

Личное страхование — это отрасль страхования, с помощью которой осуществляется страховая защита семейных доходов граждан, укрепление достигнутого семейного благосостояния. Основной целью страхования жизни является предотвращение критического ухудшения уровня жизни людей. Страхование жизни носит долгосрочный характер, т.к. договоры заключаются на несколько лет или пожизненно. Оно предусматривает выплату страховой суммы страхователю или другому лицу в связи с дожитием до обусловленного срока или события, либо до пенсионного возраста с последующей выплатой ежемесячной пенсии в установленном размере. [c.145]

Имущественное страхование — отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах и имущественные интересы. Экономическим назначением имущественного страхования является возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть как собственное имущество страхователя, так и находящееся в его владении, пользовании и распоряжении. Имущественное страхование включает страхование наземного транспорта, воздушного транспорта, водного транспорта, страхование грузов, страхование финансовых рисков. Имущественное страхование может быть добровольным и обязательным. [c.146]

В начале XXI века КМСФО работает над новыми Стандартами Сельское хозяйство (уже утвержден), Добывающие отрасли , Страхование , Дисконтирование , Активы пенсионного плана , Налоговые последствия дивидендов . Предполагается внести изменения в стандарты по раскрытию информации банками и аналогичными финансовыми институтами, составлению отчета о финансовых результатах, объединению компаний. [c.16]

ИМУЩЕСТВЕННОЕ СТРАХОВАНИЕ — отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах его экономическое назначение — возмещение ущерба, возникшего вследствие страхового случая. [c.117]

СТРАХОВАНИЕ ИМУЩЕСТВЕННОЕ. В РФ отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах. Экономическое назначение С.и. — возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть имущество, как являющееся собственностью страхователя, так и находящееся в его владении, пользовании и распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность. [c.267]

В российском законодательстве отсутствует последовательный подход к классификации отраслей и видов страхования. Закон О страховании выделяет три отрасли страхования личное страхование, С.и. и страхование ответственности. ГК РФ внес изменения в принятую законом классификацию вместо трех отраслей кодекс выделяет две — личное страхование (страхование жизни и здоровья) и С.и., в которое, согласно кодексу, входит и страхование ответственности. [c.267]

СТРАХОВАНИЕ ЛИЧНОЕ. В соответствии с Законом РФ О страховании (ст. 3) договоры С.л. могут заключаться в отношении не противоречащих действующему законодательству имущественных интересов граждан, связанных с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением. На этом основании выделяется отрасль страхования — С.л., которая включает следующие виды страховой деятельности а) страхование жизни б) страхование от несчастных случаев и болезней в) медицинское страхование. [c.269]

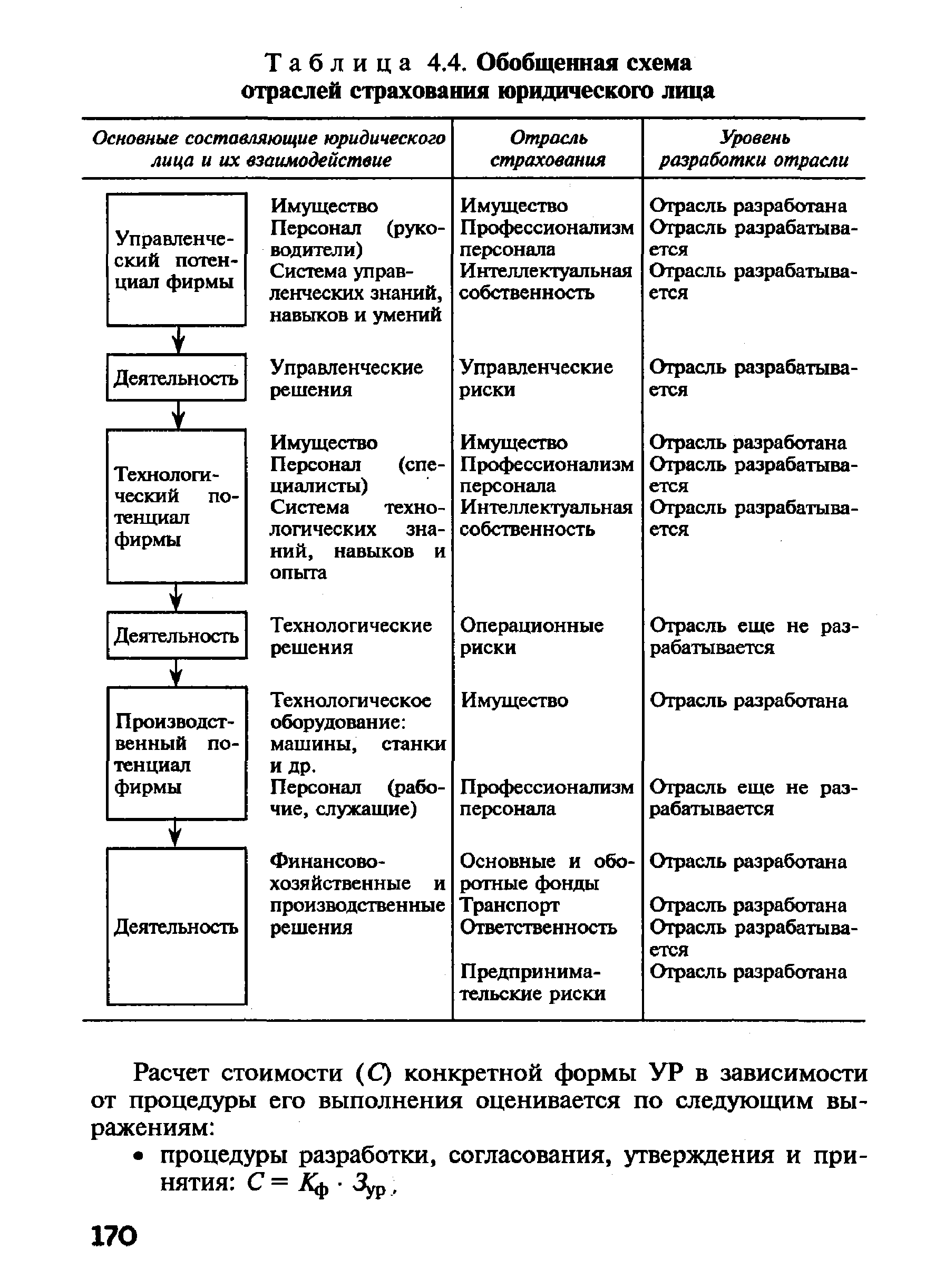

Учет реальных рисков в процессе производства и управления организацией показывает возможность существенного расширения перечня отраслей страхования. В настоящее время объектами страхования в основном являются конечные результаты деятельности фирм, компаний. Например, страхование готовой продукции, страхование перевозок, страхование убытков и др. Конечный риск может наступать в трех основных случаях [c.168]

Таким образом, для комплексного страхования юридического лица необходимо реализовать девять отраслей страхования, среди которых [c.169]

| Таблица 4.4. Обобщенная схема отраслей страхования юридического лица |  |

В Гражданском кодексе РФ (гл. 48 Страхование ) выделяются две отрасли страхования личное страхование (страхование жизни и здоровья) и имущественное страхование. В свою очередь, имущественное страхование подразделяется на три подотрасли, т. е. по договору имущественного страхования могут быть застрахованы следующие имущественные интересы [c.536]

До последнего времени в отечественном страховании в зависимости от объектов страхования было принято выделять три отрасли страхования личное, имущественное и страхование ответственности. С выходом в свет второй части ГК РФ классификация проводится по двумя отраслям личное страхование и имущественное. В последнюю входят страхование риска утраты (гибели), недостачи или повреждения определенного имущества, страхование ответственности за причинение вреда и ответственности по договору, а также страхование предпринимательского риска. [c.538]

В зависимости от особенностей объектов страхования и рисков (объема ответственности страховщика) отрасли. страхования подразделяются на подотрасли и конкретные виды страхования. [c.538]

В настоящее время выделяют пять отраслей страхования, которые различаются в зависимости от объектов имущественное, личное, социальное, страхование ответственности и страхование предпринимательских рисков. [c.70]

Деление страхования на отрасли выявляет только основные направления страховых интересов граждан, предприятий и организаций. Для конкретизации этих интересов отрасли страхования делятся на подотрасли, а те в свою очередь — на конкретные виды страхования. Видами имущественного страхования, например, может быть страхование строений, домашнего имущества, транспорта, грузов, урожая. При страховании ответственности осуществляется страхование непогашения кредита или другой задолженности, гражданской ответственности владельцев транспортных средств, ответственности на случай нанесения вреда в процессе хозяйственной деятельности и др. Виды страхования учитывают конкретные страховые интересы юридических и физических лиц, позволяют им защищаться от различных неблагоприятных обстоятельств. [c.70]

Рассмотрим подробнее каждую отрасль страхования. [c.70]

Объектом страхования этой отрасли страхования выступает ответственность перед третьими лицами, которым может быть причинен ущерб вследствие какого-либо действия или бездействия страхователя. Сущность такого страхования — защита экономических интересов возможных причинителей вреда и лиц, которым в конкретном страховом случае причинен вред (ущерб). В настоящее время для этой чрезвычайно [c.73]

Страхование экономических рисков — это отрасль страхования, где объектом является ушерб, который возникает в процессе предпринимательской деятельности. В страховании экономических рисков выделяются две подотрасли страхование риска прямых и косвенных потерь. К прямым потерям могут быть отнесены, например, потери от недополучения прибыли, убытки от простоев оборудования, вследствие недопоставок сырья, материалов и комплектующих изделий, забастовок и других объективных причин. Косвенные потери — страхование упущенной выгоды, банкротство предприятия и пр. [c.333]

Страхование ответственности — отрасль страхования, где объектом защиты является гражданская ответственность страхователя (застрахованного) лица перед третьими лицами, которым может быть причинен ущерб по вине страхователя (застрахованного). Распространены следующие его виды автогражданское страхование, страхование профессиональной ответственности врачей, но- [c.111]