Вторая точка каждой их прямых — это прибыль до выплаты налогов и процентов, необходимая для покрытия всех постоянных финансовых издержек по данному варианту. Она откладывается на горизонтальной оси. Так как при эмиссии обыкновенных акций постоянные издержки отсутствуют, прямая начинается в точке 0. При выборе второго варианта финансирования необходимый для покрытия процентных издержек уровень прибыли до выплаты налогов и процентов составляет 600 000 дол., поэтому на горизонтальной оси откладываем 600 000 дол. При эмиссии привилегированных акций объем прибыли до выплаты налогов и процентов, необходимый для выплаты дивидендов, равен сумме дивидендов за год, поделенной на единицу, минус ставка налогообложения. Таким образом, необходимый для выплаты дивидендов в объеме 550 000 дол. при ставке налогообложения 40% уровень прибыли до выплаты налогов и процентов составляет 916 667 млн. дол. [c.453]

Ставка доходности активов Цена на акцию Покрытие процентных выплат [c.515]

Коэффициент покрытия процентных расходов особенно важен при анализе фирм, имеющих долгосрочные обязательства. Сте- [c.303]

Компании другой категории вынуждены привлекать капитал, выпуская ценные бумаги. Конечно, они придают большое значение тому, какие виды ценных бумаг и когда выпускать. Подобные компании, как правило, отличаются тем, что в какой-то момент их планы финансирования сталкиваются с рядом ограничений, обусловленных предшествующими эмиссиями долговых ценных бумаг. Например, в электроэнергетическом комплексе при выпуске облигаций корпорациям запрещается осуществлять дополнительные эмиссии долговых ценных бумаг, если коэффициенты покрытия процентных платежей эмитента падают ниже некоторого установленного уровня. Обычно в качестве такого порогового значения используется величина прибыли, двукратно превышающая сумму процентных выплат. [c.772]

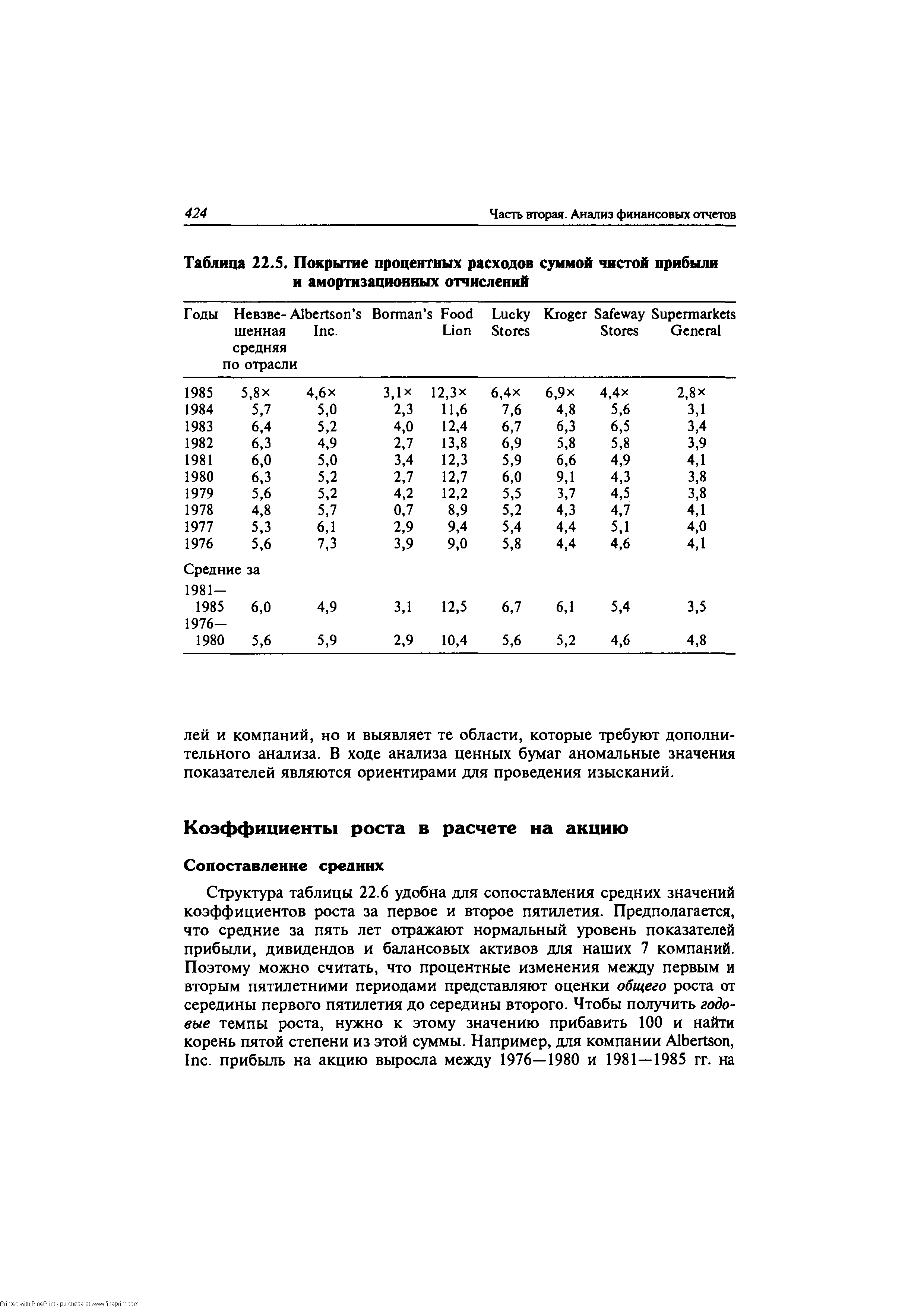

| Таблица 22.5. Покрытие процентных расходов суммой чистой прибыли и амортизационных отчислений |  |

Статистика значения показателя покрытия процентных расходов потеряла почти всякий смысл. Более того, этот показатель никогда и не был адекватной заменой действительного показателя покрытия расходов на обслуживание долга, то есть покрытия общих расходов на выплату процентов плюс расходы на погашение основной суммы долга (если предположить, что возможность обслуживания долга определяется не [c.475]

В предыдущей главе мы уже говорили, что кратность покрытия процентов чистой прибыли до выплаты процентов и налогов стала реальной проблемой из-за широких колебаний уровня процента в 1970-х годах. Для вычисления покрытия процентных обязательств можно использовать скользящую среднюю за 10-летний период, оканчивающийся в 1986 г., которая составляет 12% для новых выпусков корпоративных облигаций инвестиционного класса (с рейтингом А). Может быть, стоит по той же ставке капитализировать рентный доход, чтобы избежать искажений, создаваемых неблагоприятными условиями при открытии нового финансирования. [c.496]

Если величина процентных платежей нормальна, минимально достаточным обеспечением облигаций служит пятикратное покрытие средним доналоговым доходом для промышленных компаний и трехкратное — для транспортных. (При этих вычислениях используют сумму всех процентных обязательств, не вычитая капитализированных процентов, а в случае компаний коммунального хозяйства — достаточно большие статьи скидок на средства, израсходованные на строительство.) В тех случаях, когда прибыль компании колеблется в очень широких пределах, критерием для большинства заемщиков является двойное покрытие процентных платежей прибылью за самый неудачный год. [c.496]

В таблице 33.3 представлена более реалистичная реакция рынка на структуру капитала наших трех компаний. Доля долга в структуре капитала компании В сочтена приемлемой. Долг составляет 30% капитала и коэффициент покрытия процентных расходов доналоговой прибылью равен 5,3. Оба показателя близки к верхней границе консервативной политики заимствования, характерной для обычной промышленной компании. Для такой компании умеренный финансовый рычаг, создаю- [c.616]

Компания С чрезмерный долг. Теперь рассмотрим другой крайний случай — компанию С. Ее структура капитала имеет отчетливо спекулятивный характер, обеспечивающий нестабильность и даже вероятность банкротства. Поскольку покрытие процентных платежей не очень надежно (доналоговая прибыль только в 2,0 раза больше, чем сумма процентных платежей), ее ценные бумаги явно не уместны в портфеле консервативного инвестора. По этой причине ее облигации будут обычно продаваться со скидкой от номинала, а обыкновенные акции — при относительно низком значении мультипликатора относительно ее средней или текущей прибыли. Присутствие в структуре капитала большого долга делает мало предсказуемой рыночную стоимость компании. При благоприятном финансовом климате компания С может быть оценена выше, чем составляющие ее капитал 10 млн дол., но при неблагоприятном или даже нейтральном настроении рынка цена вполне может оказаться ниже ее балансовой стоимости. В такие времена опасности, создаваемые избыточным долгом, могут более чем перекрыть выгоды, создаваемые мощным финансовым рычагом и экономией на налогах. Поэтому результаты вычислений в таблице 33.2, базирующихся на предположении, что мультипликатор прибыли для компании С будет таким же, как и у двух других компаний, неверны. Это предположение совершенно нереалистично и было сделано нами только для иллюстративных целей. [c.618]

При рационализации финансового управления корпорацией необходимо особое внимание уделять норме покрытия процентных платежей, которая является той частью прибыли, которая должна быть направлена на выплату процентов, так как на эту величину сократится получаемая корпорацией операционная прибыль (если норма покрытия составляет 19%, то остающаяся у корпорации прибыль будет меньше полученной прибыли и будет составлять 81% от нее). [c.276]

При определении источников финансирования необходимо добиваться, чтобы норма покрытия процентных платежей не превышала установленной руководством корпорации величины, что вызвано требованиями к финансовой безопасности корпорации. [c.276]

RK — рентабельность вложенного предприятием капитала Ср — полная себестоимость реализованной продукции К — весь используемый капитал (основной и оборотный) Рр — прибыль от реализации продукции Рв — общая величина полученной валовой прибыли Сбп — величина суммы начисленных процентов за банковский кредит К — коэффициент покрытия процентных платежей Кл — коэффициент ликвидности [c.292]

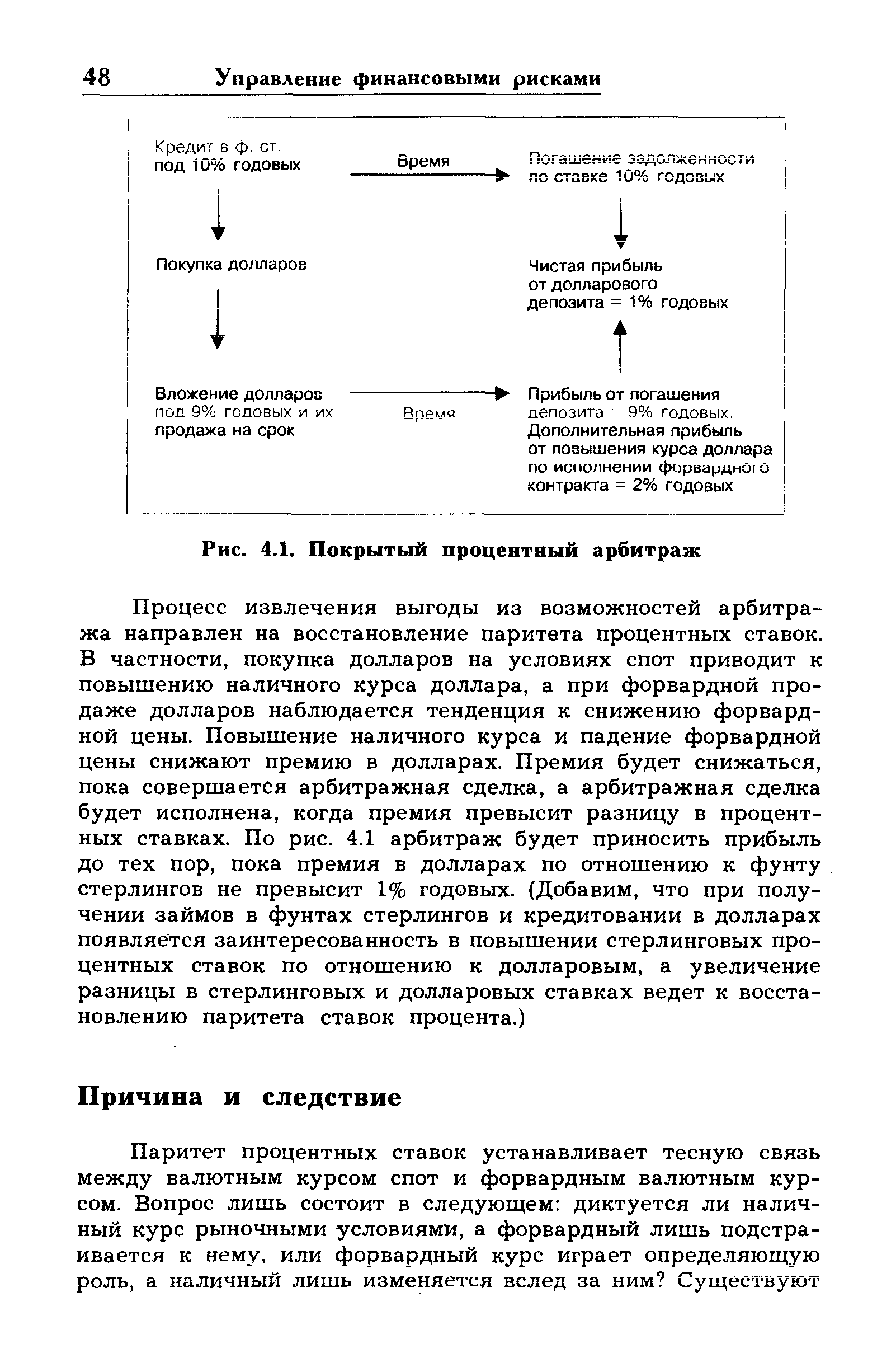

Паритет процентных ставок поддерживается через механизм покрытого процентного арбитража. Такой арбитраж предполагает получение прибыли от разницы в процентных ставках, с одной стороны, и премии (дисконта) от изменения валютного курса спот (в процентах), с другой стороны. [c.47]

| Рис. 4.1. Покрытый процентный арбитраж |  |

Без форвардного покрытия процентный арбитраж - это покупка валюты по курсу СПОТ с последующим размещением ее в депозит и обратной конверсией по курсу СПОТ по истечении срока депозита. Эта форма процентного арбитража связана для арбитражера с валютным риском, так как его результат зависит не только от соотношения процентных ставок по валютам, но и от изменения валютного курса в течение срока депозита. [c.318]

ПОКРЫТИЕ ПРОЦЕНТНОЕ -см. ПРОЦЕНТНОЕ ПОКРЫТИЕ [c.542]

Совершенно верно, — отвечал Мэтью. — Как ты только что сказал, можно рассматривать это выражение в качестве некоего буфера, выделяемого в пределах прибыли до выплаты процентов и налогов для покрытия процентных платежей". [c.245]

Выгода от финансовой зависимости определяется наличием достаточной операционной прибыли для покрытия процентных платежей. [c.510]

Надо помнить, что величина прибыли базируется на концепции начисления, в результате чего даже при наличии достаточной прибыли для покрытия расходов на выплату процентов поток денежных средств может быть недостаточным для покрытия процентных платежей, а тем более — для покрытия выплаты соответствующей суммы долга. Когда подойдет время выплачивать проценты и основную сумму долга, то предприятию будет необходима не прибыль, а денежные средства. Если представленная в отчетах прибыль недостаточна в денежной форме, то даже если [c.512]

ПОКРЫТИЕ ПРОЦЕНТНОЕ — наличие у заемщика денежных средств, которое позволяет ему оплачивать проценты по наступившим платежам долгового обязательства. [c.471]

Планы правительства фактически подразумевали необходимость полного рефинансирования основной части государственного долга за счет новых займов и покрытие процентных платежей за счет доходов бюджета - нулевой первичный дефицит. Но было понятно, что даже если крупные инвесторы будут продолжать поддерживать рынок, отток мелких инвесторов неизбежен, и для предотвращения долгового и валютного и долгового кризиса необходима либо более быстрая корректировка налогово-бюджетной политики, либо крупные кредиты международных финансовых организаций. [c.31]

Во-первых, определяется надежность компании по осуществлению процентных выплат. С этой целью производится сопоставление дохода, получаемого компанией в течение года, с суммой процентных платежей по всем видам займов. Величина дохода в 2—3 раза должна превышать размер процентных выплат, что свидетельствует об устойчивом финансовом состоянии корпорации. Анализ целесообразно производить в динамике за ряд лет. Если тренд возрастающий, то фирма наращивает свои возможности для покрытия процентных платежей. Если же тренд понижающийся, то это свидетельствует о нестабильности деятельности компании и с течением времени она не сможет в полном объеме обеспечить процентные выплаты. [c.102]

Увеличение значения этих коэффициентов (К задолженности, К2 задолженности) говорит о негативной тенденции, складывающейся в экономической и финансовой системах, так как все большая доля валового внутреннего продукта и консолидированного бюджета идет не на внутреннее потребление или внутренние (или, что лучше, внешние) инвестиции, а на покрытие процентного внешнего долга. Из трех видов долгов процентный внешний, процентный внутренний, беспроцентный внутренний (эмиссия денег) — самым лучшим считается последний. [c.393]

Построенные на этих допущениях прогнозные формы финансовой отчетности приведены в таблице 28-2. Отметим, что прогнозная чистая прибыль возросла на 23% и составила 111 000 дол., что выглядит весьма привлекательно. Одного взгляда на отчет об источниках и использовании капитала достаточно, чтобы заметить потребность в привлечении 404 000 дол. как для финансирова -ния оборотного капитала, так и для замены и увеличения основных средств8. Решение компании о сохранении высокого коэффициента дивидендных выплат и решение отказаться от нового выпуска акций означают, что 255 600 дол. должны быть получены в форме займов. В результате коэффициент долговой нагрузки на активы возрастет до 50%, а коэффициент покрытия процентных платежей упадет до 4,8 (прибыль до выплаты налогов и процентов, деленная на расходы по выплате процентов, или 281/59=4,8). [c.778]

Применение компанией "Маркер" заемных средств представляется хорошо контролируемым. У компании отмечается тенденция к использованию более низкой доли заемного капитала в ее финансовой структуре, нежели в среднем по швейной промышленности. Способность погасить долги в соответствии с соглашениями отражена в коэффициенте "покрытия" процентных платежей, величина которого выше отраслевого показателя. Прибыльность "Мэркор" также имеет достаточный уровень нормы рентабельности, доходности активов и доходности собственного капитала улучшились и по-прежнему заметно выше отраслевых. Таким образом, проведенный анализ позволяет сделать вывод о том, что данная компания (возможно, за исключением отношений с дебиторами) является эффективно управляемой и прибыльной. Эти результаты отражены в показателях состояния рынка по обыкновенным акциям компании, которые в значительной мере находятся на уровне или выше средних по отрасли. Безусловно, компания хорошо справлялась со своими делами, менеджеры управляли ею эффективно. Основная проблема заключается в том, сможет ли компания "Мэркор" остаться лидером в своей отрасли и обеспечивать доходность инвестиций выше среднеотраслевого уровня. [c.356]

Теория паритета процентных ставок. Для объяснения теории паритета процентных ставок (ТППСТ) первоначально рассмотрим понятие покрытого процентного арбитража. На первый взгляд он похож на описанный выше непокрытый процентный арбитраж, однако в отличие от последнего действительно представляет собой разновидность арбитража, т. е. свободен от ценового риска (валютного и процентного). Различие заключается в том, что на третьем этапе в покрытом процентном арбитраже инвестор (он же арбитра- ер) конвертирует инвалютные средства в национальную валюту по заключенному с самого начала форвардному контракту, а не по текущему курсу на момент обратного перевода денег. И это различие очень существенно. [c.257]

Изучение опыта выпуска корпоративных облигаций з период 1900—1943 гг. показало (исследование провел W.B. Hi kman) что наиболее надежными предсказателями невыполнения обязательств по облигациям (за 5 лет до этого) являются коэффициет покрытия процентных выплат и отношение чистой прибыли к объему продаж. [c.70]