Измерения портфельного риска и риска при сложных источниках [c.121]

Графически зависимость портфельного риска от количества акций, входящих в портфель, можно представить следующим образом (рис. 12.5). [c.526]

Количество акций в портфеле Рис. 12.5. Зависимость портфельного риска от количества акций [c.526]

Оценка портфельного риска [c.357]

Как оценивается портфельный риск [c.365]

Таким образом, темами данной главы станут портфельный риск, риск ценных бумаг и диверсификация. В основном мы будем рассматривать эти вопросы с позиций отдельного инвестора. Но в конце главы мы подойдем к этим проблемам с иной стороны и посмотрим, может ли диверсификация рассматриваться как одна из целей деятельности корпорации. [c.139]

ВЫЧИСЛЕНИЕ ПОРТФЕЛЬНОГО РИСКА [c.149]

Общая форму- Метод вычисления портфельного риска может быть легко применен для портфелей из трех и более видов ценных бумаг. Просто мы должны заполнить большее количество прямоугольников. Каждый прямоугольник на диагонали — затемненные квадраты на рисунке 7-7 - содержит значение дисперсии, взвешенной по квадрату доли инвестиций в соответствующие ценные бумаги. Остальные квадраты содержат информацию о ковариации между двумя ценными бумагами, взвешенной по произведению соответствующих долей инве-стиций ". [c.152]

КАК ОТДЕЛЬНЫЕ ЦЕННЫЕ БУМАГИ ВЛИЯЮТ НА ПОРТФЕЛЬНЫЙ РИСК [c.153]

Премии за риск всегда отражают вклад в риск портфеля. Предположим, вы формируете портфель. Некоторые акции увеличат риск портфеля, и вы приобретете их только в том случае, если они к тому же увеличат и ожидаемый доход. Другие акции снизят портфельный риск, и поэтому вы готовы купить их, даже если они снижают ожидаемые доходы от портфеля. Если портфель, который вы выбрали, эффективен, каждый вид ваших инвестиций должен одинаково напряженно работать на вас. Так, если одна акция оказывает большее предельное влияние на риск портфеля, чем другая, первая должна приносить пропорционально более высокий ожидаемый доход. Это означает, что если вы построите график ожидаемой доходности акции и ее предельного вклада в риск вашего эффективного портфеля, то вы обнаружите, что акции располагаются вдоль прямой линии, как на рисунке 8-8. Это верно всегда если портфель эффективен, связь между ожидаемой доходностью каждой акции и ее предельным вкладом в портфельный риск должна быть прямолинейной. Так же верно и обратное если прямолинейной связи нет, портфель не является эффективным. [c.176]

Портфельный риск, кроме того, может возрасти за счет повышения кредитного риска для активов с высоким уровнем кредитного риска банкиры могут заменить менее рискованные ссуды на более рискованные. Органы банковского надзора, действительно, в последнее время жалуются, что качество активов многих сберегательных учреждений и банков значительно ухудшилось. Особенно беспокоил рост ипотечных ссуд за счет сокращения объема торгово-промышленных ссуд. Торгово-промышленные ссуды традиционно были основными статьями банковских доходов, их объем значительно уменьшился в 1980-х — начале 1990-х годов, а объем ипотечных ссуд, наоборот, относительно вырос. [c.307]

Поскольку федеральные страховщики депозитов либо не могут, либо не хотят устанавливать страховые премии с учетом портфельного риска отдельных учреждений, эта схема страхования могла бы сработать при частном страховании депозитов. Некоторые экономисты как раз за это и выступают. Они считают, что существует несколько преимуществ частного страхования депозитов над государственным. [c.310]

В последнее время у банков и сберегательных учреждений появились возможности и желание повышения уровня риска за счет роста доли заемного капитала или (при данном отношении собственного капитала к заемному) посредством увеличения общего портфельного риска в силу несовпадения сроков активов и пассивов. В результате уменьшения диверсификации портфеля активов и изменения его структуры возрастает доля рискованных активов. [c.316]

Интегральная система портфельного анализа. Этот анализ основан на использовании портфельной теории", в соответствии с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля (система доходность—риск"). В соответствии с этой теорией можно за счет формирования эффективного портфеля" (соответствующего подбора конкретных ценных бумаг) снизить уровень портфельного риска и соответственно повысить соотношение рассматриваемых показателей в пользу уровня прибыльности. Процесс анализа и подбора в портфель таких ценных бумаг и составляет основу использования этой системной теории. [c.103]

ПОРТФЕЛЬНЫЙ ИНВЕСТИЦИОННЫЙ РИСК —общий риск, присущий сформированной совокупности финансовых инструментов инвестирования. Основными видами портфельного риска на предприятии могут выступать риск фондового портфеля (сформированной совокупности ценных бумаг) риск депозитного портфеля (сформированной совокупности депозитных счетов предприятия в коммерческих банках) и другие. [c.148]

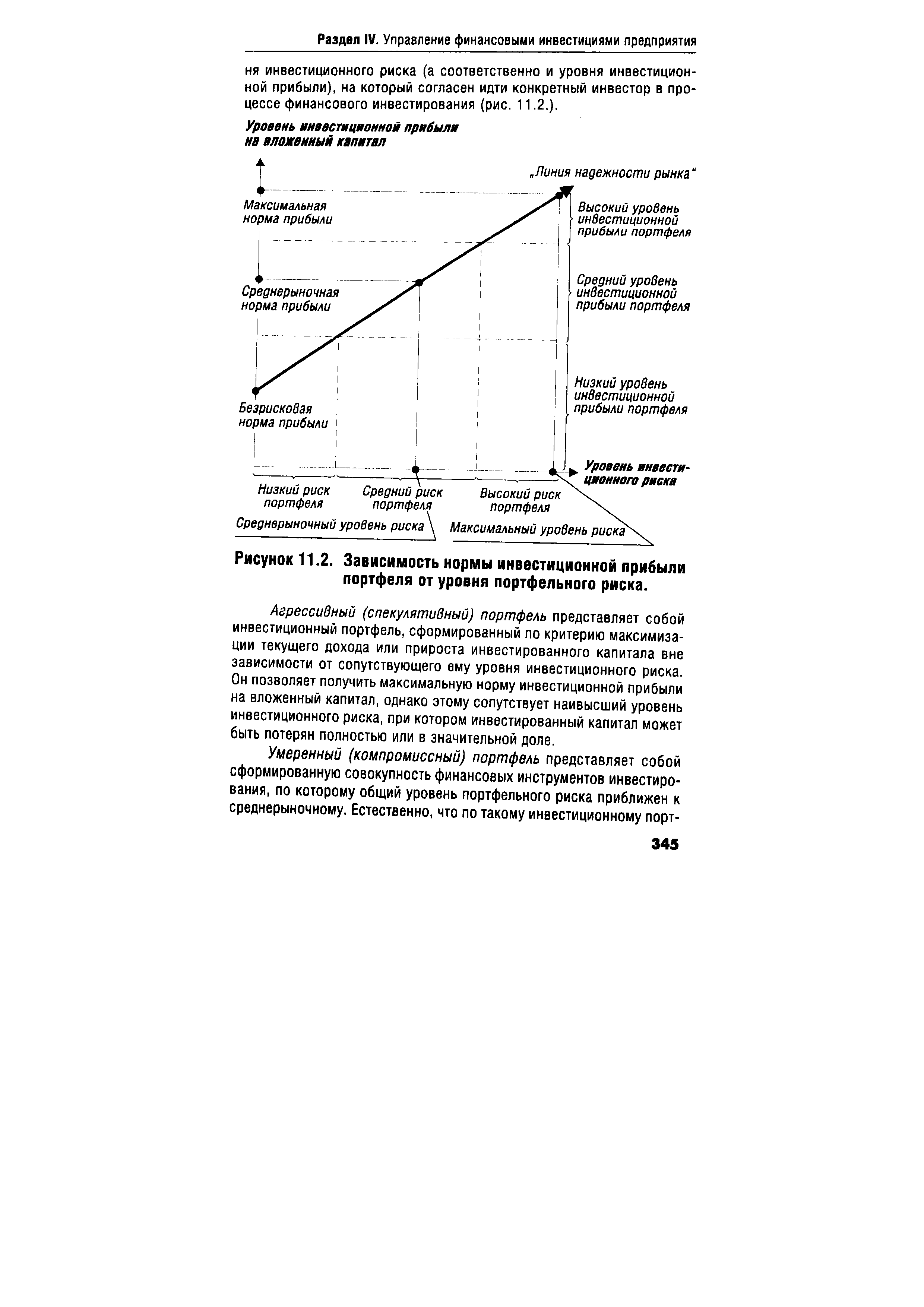

| Рисунок 11.2. Зависимость нормы инвестиционной прибыли портфеля от уровня портфельного риска. |  |

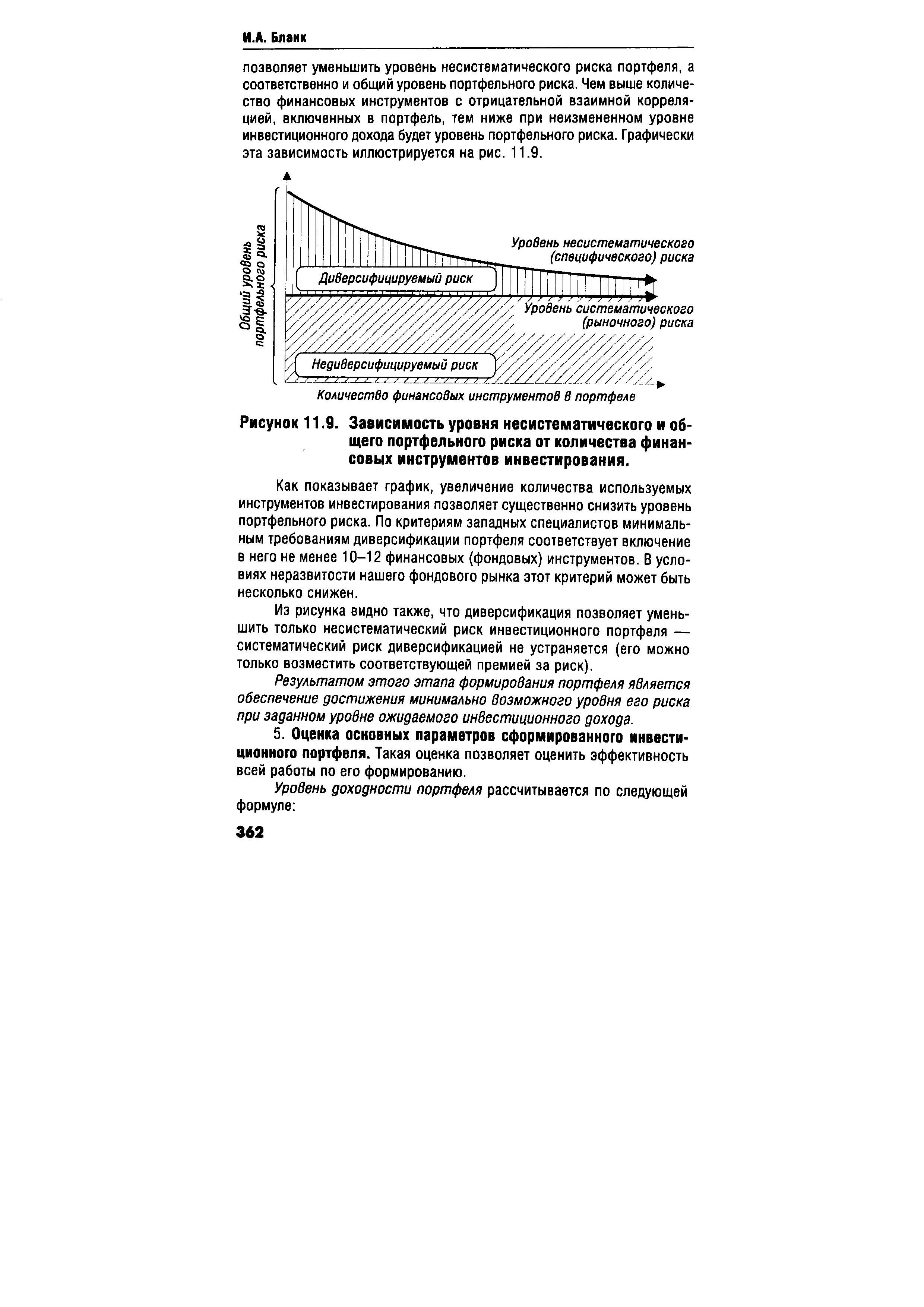

| Рисунок 11.9. Зависимость уровня несистематического и общего портфельного риска от количества финансовых инструментов инвестирования. |  |

Пассивный подход к управлению портфелем основан на принципе следования в фарватере рынка". Практическая реализация этого принципа означает, что реструктуризация портфеля финансовых инвестиций должна четко отражать тенденции конъюнктуры фондового рынка как по общему объему (на основе общерыночных индексов динамики), так и по составу обращающихся на нем ценных бумаг. Иными словами, динамика портфеля финансовых инвестиций предприятия в миниатюре должна копировать динамику фондового рынка в целом. Основное внимание при пассивном подходе к управлению портфелем уделяется обеспечению его реструктуризации по видам ценных бумаг и глубокой диверсификации с целью снижения уровня портфельного риска. Приверженцы этого подхода считают, что эффективность портфеля на 90% обеспечивается структурой видов финансовых инструментов и лишь на 10% — конкретными их разновидностями в рамках отдельных видов. В наибольшей степени пассивный подход отражает менталитет формирования консервативного типа портфеля. [c.369]

Во-первых, вы должны быть гораздо более дисциплинированы в своей торговле. Вы должны делать немного больше работы, чтобы выяснить ваш риск по каждой позиции и полный портфельный риск. Воистину, это не такая большая задача. [c.296]

Денежно-кредитной политики Портфельные риски [c.32]

И последнее, общий портфельный риск может быть увеличен за счет несоответствия сроков погашения активов и пассивов — или несоответствия чувствительности активов и пассивов к изменениям процентных ставок. В настоящее время у учреждений, занимающихся привлечением депозитов, существуют стимулы по увеличению заемных средств в структуре активов, повышению портфельного риска или и того и другого, поскольку такая деятельность субсидируется страховщиками депозитов FDI , федеральным правительством и — в итоге — налогоплательщиками. Такое субсидирование тем не менее [c.307]

Кроме того, рынку S P присуща широта. Организации приходят сюда для снижения портфельного риска, создавая хорошие возможности торговли для "местных" трейдеров, таких как я. Это означает хорошие торговые возможности и для экранных трейдеров как в отношении основного контракта S P, так и уменьшенного "e-mini". [c.207]

Эти тенденции благоприятны для сторонников фундаментального анализа стоимости компаний, отраслей и секторов. Но это еще не все. В условиях длительного подъема рынка, начавшегося в августе 1982 г., внимание часто отвлекалось от отдельных компаний к рынку сертификатов на акции и к таким арифметическим конструкциям, как индексы, средние и композиты, которые сконструированы так, чтобы замаскировать или устранить индивидуальные различия между акциями. Большой объем ежедневных сделок, отражаемый в учетных книгах депозитарной трастовой компании, говорит об активной деятельности арбит-ражеров, об операциях со слишком большими для брокеров и дилеров пакетами акций, о хеджировании портфельных рисков и об избыточности усилий, направленных на контроль всех форм рыночного риска. Меньшая часть этой бешеной активности представляет собой инвестиционные операции, направляемые систематическим анализом и оценкой корпораций. [c.526]