Инвестиционный учет охватывает такие вопросы, как технико-экономическое обоснование проектов, составление эффективного портфеля инвестиций, выгодное вложение средств, расчет их доходности, надежности и риска. [c.20]

Маловероятно, что на практике вы ограничитесь инвестициями в два вида акций. На рисунке 8-5 показано, что происходит, когда вы имеете более широкий выбор ценных бумаг. Каждый крестик представляет комбинацию риска и дохода, которые характерны для отдельных ценных бумаг. Составляя из этих ценных бумаг различные портфели, вы можете получить еще более широкий выбор степеней риска и ожидаемого дохода. Например, спектр получаемых комбинаций может выглядеть подобно скорлупе разбитого яйца, как это показано на рисунке 8-5. Поскольку вы желаете увеличить ожидаемую доходность инвестиций и снизить стандартное отклонение, вас будут интересовать только те портфели, которые расположены вдоль непрерывной линии. Маркович назвал их эффективными портфелями. Опять же, намерены ли вы [c.170]

Проблема нахождения этих эффективных портфелей во многом сходна с проблемой, с которой мы столкнулись в разделе 6—4. Там мы хотели распределить ограниченный объем капитала среди группы проектов, чтобы получить наиболее высокую совокупную чистую приведенную стоимость. Здесь мы также намерены распределить ограниченный объем капитала, чтобы получить наиболее высокую ожидаемую доходность при данном стандартном отклонении. В принципе обе задачи могут быть решены методом подбора - но только в принципе. Чтобы решить проблему ограниченности капитала на практике, мы можем прибегнуть к методам линейного программирования для выбора портфелей мы можем применить вариант линейного программирования, известный как квадратичное программирование. Если мы вычислим ожидаемую доходность и стандартное отклонение для каждой акции на рисунке 8-5, а также коэффициент корреляции между каждой парой акций, тогда мы сможем использовать стандартную компьютерную программу квадратичного программирования для определения группы эффективных портфелей. [c.171]

Точка, соответствующая портфелю С, представляет собой точку касания линии эффективных портфелей. Этот портфель дает наибольшую ожидаемую премию за риск (г— у на единицу стандартного отклонения (а). [c.172]

Премии за риск всегда отражают вклад в риск портфеля. Предположим, вы формируете портфель. Некоторые акции увеличат риск портфеля, и вы приобретете их только в том случае, если они к тому же увеличат и ожидаемый доход. Другие акции снизят портфельный риск, и поэтому вы готовы купить их, даже если они снижают ожидаемые доходы от портфеля. Если портфель, который вы выбрали, эффективен, каждый вид ваших инвестиций должен одинаково напряженно работать на вас. Так, если одна акция оказывает большее предельное влияние на риск портфеля, чем другая, первая должна приносить пропорционально более высокий ожидаемый доход. Это означает, что если вы построите график ожидаемой доходности акции и ее предельного вклада в риск вашего эффективного портфеля, то вы обнаружите, что акции располагаются вдоль прямой линии, как на рисунке 8-8. Это верно всегда если портфель эффективен, связь между ожидаемой доходностью каждой акции и ее предельным вкладом в портфельный риск должна быть прямолинейной. Так же верно и обратное если прямолинейной связи нет, портфель не является эффективным. [c.176]

Основные принципы выбора портфелей сводятся к общепризнанному утверждению, что инвесторы стремятся увеличить ожидаемую доходность своих портфелей и снизить стандартное отклонение этой доходности. Портфель, который приносит самую высокую ожидаемую доходность при данном стандартном отклонении или имеет наиболее низкое стандартное отклонение при данной ожидаемой доходности, называется эффективным портфелем. Чтобы понять, какие портфели являются эффективными, инвестор должен уметь определить ожидаемую доходность и стандартное отклонение для каждой акции и степень корреляции между каждой парой акций. [c.186]

Инвесторы, которые ограничиваются обыкновенными акциями, должны выбирать эффективный портфель, исходя из своего отношения к риску. Но инвесторам, которые могут также брать кредиты или предоставлять займы по безрисковой процентной ставке, следует выбирать "лучший" портфель обыкновенных акций вне зависимости от их отношения к риску. Поступая таким образом, они затем могут регулировать риск своего портфеля в целом, решая, какую часть своих денег они хотят инвестировать в акции. Для инвесторов, которые располагают теми же возможностями и информацией, что и другие инвесторы, лучшим портфелем акций будет портфель, который является лучшим и для других инвесторов. Другими словами, ему или ей следует инвестировать в комбинацию рыночного портфеля и безрискового займа (получение кредита или выдача ссуды). [c.186]

Изобразите графически группу эффективных портфелей обыкновенных акций. Покажите комбинацию ожидаемой доходности и риска, которую вы могли бы получить, если бы у вас была возможность взять кредит или предоставить ссуду по одной и той же безрисковой ставке процента. Теперь покажите комбинацию ожидаемой доходности и риска, которую вы могли бы получить, если бы процентная ставка по взятому кредиту оказалась выше ставки по выданной ссуде. [c.190]

Вернитесь к вопросу 14. Возьмите один из эффективных портфелей (но не с минимальной дисперсией) и вычислите бету каждой акции, относящейся к данному портфелю. Покажите, что для эффективного портфеля существует прямолинейная связь между ожидаемыми доходностями имеющихся акций и их показателями бета. [c.192]

Интегральная система портфельного анализа. Этот анализ основан на использовании портфельной теории", в соответствии с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля (система доходность—риск"). В соответствии с этой теорией можно за счет формирования эффективного портфеля" (соответствующего подбора конкретных ценных бумаг) снизить уровень портфельного риска и соответственно повысить соотношение рассматриваемых показателей в пользу уровня прибыльности. Процесс анализа и подбора в портфель таких ценных бумаг и составляет основу использования этой системной теории. [c.103]

Проведенный анализ позволяет оценить объем и эффективность портфеля финансовых инвестиций предприятия в предшествующем периоде. [c.304]

Спекулятивная игра участников фондового рынка, характеризующаяся переходом от рынка быков" к рынку медведей". Перелом в линии рынка по данному виду ценных бумаг является той пиковой точкой, в которой продажа этих долевых ценных бумаг является наиболее выгодной с позиций поддержания целевого уровня эффективности портфеля. Однако следует иметь в виду, что такая игра носит, как правило, краткосрочный характер и при формировании портфеля роста обычно может не учитываться инвестором. [c.366]

Повышение уровня налогообложения инвестиционного дохода по долговым финансовым инструментам. Снижение уровня чистого дохода соответственно сказывается на их инвестиционных качествах и эффективности портфеля финансовых инвестиций в целом. [c.368]

Пассивный подход к управлению портфелем основан на принципе следования в фарватере рынка". Практическая реализация этого принципа означает, что реструктуризация портфеля финансовых инвестиций должна четко отражать тенденции конъюнктуры фондового рынка как по общему объему (на основе общерыночных индексов динамики), так и по составу обращающихся на нем ценных бумаг. Иными словами, динамика портфеля финансовых инвестиций предприятия в миниатюре должна копировать динамику фондового рынка в целом. Основное внимание при пассивном подходе к управлению портфелем уделяется обеспечению его реструктуризации по видам ценных бумаг и глубокой диверсификации с целью снижения уровня портфельного риска. Приверженцы этого подхода считают, что эффективность портфеля на 90% обеспечивается структурой видов финансовых инструментов и лишь на 10% — конкретными их разновидностями в рамках отдельных видов. В наибольшей степени пассивный подход отражает менталитет формирования консервативного типа портфеля. [c.369]

Эффективное распределение и использование ресурсов. Это так называемая "внутренняя стратегия". Планируется использование ограниченных ресурсов, таких, как капитал, технологии, люди. Кроме того, осуществляется приобретение предприятий в новых отраслях, выход из нежелательных отраслей, подбор эффективного "портфеля" предприятий. [c.75]

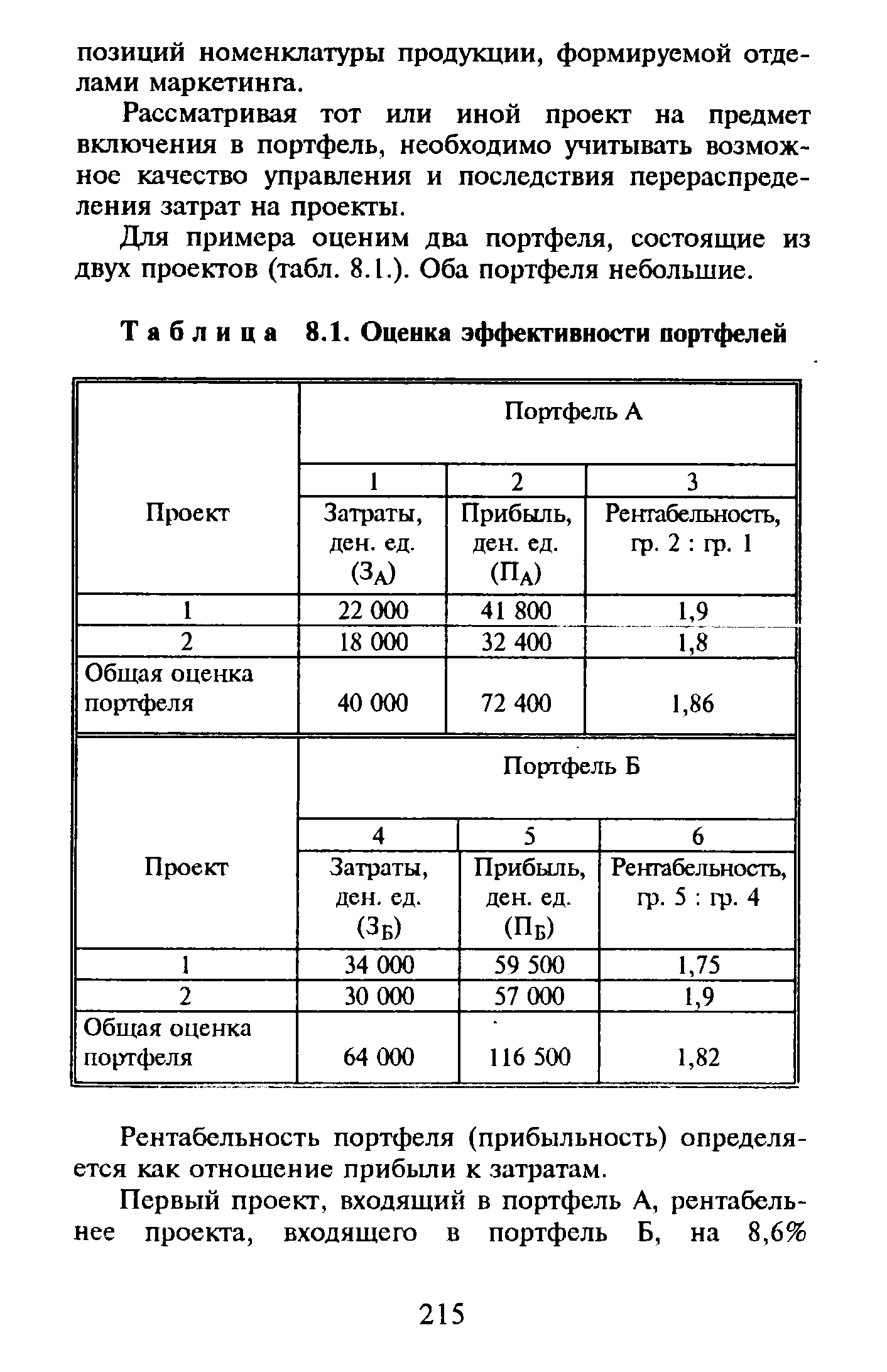

| Таблица 8.1. Оценка эффективности портфелей |  |

Концепция эффективности портфеля [c.218]

Чтобы объяснить значение концепции эффективности портфеля и показать, как получить действительно [c.218]

С помощью уравнений 12.1 и 12.2 можно определить состав других эффективных портфелей, которые [c.218]

Чтобы завершить анализ, давайте рассмотрим выбор инвестора с точки зрения его предпочтений и с учетом графика соотношения риск/доходность для эффективных портфелей. Надеюсь, вы не забыли, что в разделе 12.1 мы упоминали о том, что предпочтения при формировании портфеля зависят от стадии жизненного цикла, на которой находится инвестор, периода (горизонта) планирования и толерантности к риску. Следовательно, инвестор может выбрать позицию в любой точке на отрезке, ограниченном точками F и Г. На рис. 12.5 для этого выбрана точка Е. Портфель, который соответствует точке Е, на 50% состоит из портфельных инвестиции в общей точке (тангенциальный портфель) и на 50% из инвестиций в безрисковый актив. Преобразуем уравнения 12 1 и 122 таким образом, чтобы они отражали тот факт, что портфель в точке касания - это теперь единственный рискованный актив, который следует объединять с безрисковым активом. Выясняется, что ожидаемая доходность и стандартное отклонение портфеля Е имеют вид [c.221]

Давайте теперь обобщим имеющиеся у нас сведения относительно создания эффективного портфеля, когда имеется два вида рискованных активов и один безрисковый актив. Существует только один портфель с рискованными активами, который оптимальным образом можно объединить с безрисковым активом. Мы называем этот особенный портфель с рискованными активами, соответствующий общей (тангенциальной) точке Г на рис. 12.4, оптимальной комбинацией рискованных активов. Предпочтительный портфель всегда является какой-либо комбинацией портфеля рискованных активов в общей точке и безрискового актива. 0,16 [c.222]

Е (г) — ожидаемая доходность эффективного портфеля [c.231]

Эффективный и оптимальный портфель акций. Оптимизация портфеля, разработанная модель Г. Марковицем. Доходность и риск портфеля, их соотношение. Граница эффективных портфелей [c.85]

Каждый крестик показывает ожидаемую доходность и стандартное отклонение инвестиций в одну акцию. Яйцеобразная область представляет возможные комбинации ожидаемых доходностей и стандартных отклонений, если вы инвестируете в набор акций. Если вы предпочитаете высокие ожидаемые доходности инвестиций и не приемлете большое стандартное отклонение, вы предпочтете портфели, расположенные вдоль непрерывной линии. Это и есть эффективные портфели. [c.171]

Существует другой способ проверки правила оценки долгосрочных активов. Например, напомним, что правило является эквивалентом утверждения, что рыночный портфель эффективен. Рыночные портфели дают самую высокую ожидаемую доходность за свой риск. Это не значит, что они всегда будут фактически обеспечивать самый высокий доход, но по крайней мере мы можем видеть, в каких случаях низкий уровень доходности можно объяснить просто неудачным стечением обстоятельств. Оказалось, что рыночные индексы обыкновенных акций не являются эффективными портфелями, но мы не знаем, работал бы более репрезентативный рыночный индекс лучше15. [c.179]

Прямая линия соединяющая точку F любой точкой кривой, соединяющей точки R и S, представляет соЬои график описывающий соотношение риск/доходность для всех комбинаций следующих трех активов. рискованных активов 1 и 2 с безрисковыми активами. Наибольшие значение этого соотношения, которого мы можем достичь, находится на линии, соединяющей точки F и Т. Точка Т является общей точкой прямой линии, выходящей из точки F, и кривой, соединяющей точки R и S. Мы называем такой рискованный портфель, который соответствует общей точке Г на рис. 12.4, оптимальной комбинацией рискованных активов. Именно объединением этого портфеля рискованных активов с безрисковым активом достигается формирование максимально эффективного портфеля. Формула для определения долей портфеля в точке Г такова. [Е (г, ) - rf ] а - [Е (г, )-rf] pap2 [c.221]

Пряиая риск доходность для эффективных портфеле, и граница эффективности [c.223]

В главе 12 показано, что каждый эффективный портфель ценных бумаг может быть создан посредством объединения в нем двух конкретных типов активов безрисковых активов и оптимальным образом скомбинированных рискованных активов. Последний тип портфеля называют еще тангенциальным, имея в виду, что параметры риска и доходности рискованных активов, которые в него входят, соответствуют точке касания луча, проведенного из точки на оси ОУ, относящейся к безрисковому акти F, к границе эффективности (см. раздел 12.3.3.). Теоретическое обоснование ЦМРК-опирается на два предположения. [c.230]

В условиях рыночного равновесия цены финансовых активов и ожидаемые ставк доходности от инвестирования в них формируются таким образом, что хорошо осве Ломленные инвесторы удовлетворены составом своих оптимальных портфелей Исходя из того что ожидаемая ставка доходности должна компенсировать инвесторам риск их вложений, мы определяем риск, присущий ценной бумаге в соответствии с величиной ее ожидаемой доходности в условиях равновесия. Таким образом, риск ценной бумаги А оказывается выше, чем риск, присущий ценной бумаге В, если в условиях равновесия ожидаемая доходность А превосходит ожидаемую доходность В. Если внимательно рассмотреть приведенный на рис. 13.1 график рынка капиталов, мы увидим, что для оптимальных (эффективных) портфелей характерна следующая зависимость чем больше стандартное отклонение их доходности, тем больше ожидаемая доходность Е г) и, следовательно, тем выше риск. Таким образом, риск эффективного портфеля определяется величиной а. Однако стандартное отклонение доходности не позволяет в рамках ЦМРК измерить риск ценной бумаги. Общая мера присущего ценной бумаге риска или, говоря иначе, систематического риска, задается коэффициентом "бета" (греческая буква / ). С формальной точки зрения коэффициент "бета" показывает предельный вклад доходности данной ценной бумаги в дисперсию доходности рыночного портфеля. Математическое выражение для коэффициента "бета" ценной бумаги/ имеет вид [c.233]

Примечание. Все ценные бумаги (а не только те из них, которые входят в эффективные портфели) расположены на ЛДРЦБ при условии, что они правильно оцениваются в соответствии с ЦМРК. [c.234]

Как мы это уже видели в разделе 13.3, из ЦМРК следует, что рыночный портфель объединяющий рискованные активы, является также и эффективным портфелем. Это означает, что инвестор будет действовать на рынке капитала одинаково хорошо, независимо от того, будет ли он просто следовать стратегии пассивного формирования портфеля ценных бумаг, объединяя в нем ценные бумаги, отобранные в соответствии с динамикой фондовых индексов, и безрисковые ценные бумаги, или воспользуется активной стратегией и попытается "обыграть" рынок. [c.234]

Определите, является ли приведенное ниже утверждение истинным или ложным и укажите почему "В том случае, если на финансовых рынках отсутствует арбитраж и инвесторы имеют дело только с рисками и доходностью собственных портфелей ценных бумаг, каждый из них может избежать всех рисков своих вложений благодаря диверсификации. В результате ожидаемая доходность каждого из имеющихся в наличии активов будет зависеть только от ковариации соответствующей доходности с доходностью диверсифицированного портфеля рискованных ценных бумаг каждого из инвесторов." Применение ЦМРК для определения эффективности портфеля ценных бумаг [c.242]

Смотреть страницы где упоминается термин Эффективный портфель

: [c.171] [c.175] [c.181] [c.188] [c.192] [c.319] [c.1004] [c.1087] [c.354] [c.355] [c.218] [c.218] [c.219] [c.224] [c.225] [c.231] [c.232]Словарь справочник руководителя предприятия Книга 4 (2000) -- [ c.217 ]

Большая экономическая энциклопедия (2007) -- [ c.772 ]

Эконометрика начальный курс (2004) -- [ c.447 ]