Инвестор, нанявший кого-либо для активного управления портфелем, имеет право знать, каковы результаты управления. Данная информация может быть использована для того, чтобы изменить либо ограничения, наложенные на менеджера, либо цели инвестирования, либо количество денег, предоставляемых менеджеру. Возможно, более важно то, что оценка эффективности управления портфелем, проведенная определенным образом, может заставить менеджера лучше соблюдать интересы клиента, что, вероятно, скажется на управлении его портфелем в будущем. Кроме того, инвестиционный менеджер может выявить причины своей силы или слабости, проводя оценку эффективности деятельности. Таким образом, хотя в предыдущей главе и отмечалось, что оценка эффективности является последней стадией процесса управления портфелем, ее также можно рассматривать как часть продолжающегося процесса. Более точно ее можно назвать обратной связью или контрольным механизмом, который может сделать процесс управления инвестициями более эффективным. [c.879]

Оценка эффективности управления портфелем 881 [c.881]

В общем, метод оценки эффективности управления портфелем, основанный на использовании внутренней доходности, нельзя считать удовлетворительным. Основанием для данного утверждения служит сильное влияние величин и сроков наличных платежей (которыми являются дополнительные вложения и отзывы денег) на доходность портфеля, которые инвестиционный менеджер обычно не может контролировать. Большое значение внутренней доходности в нашем примере обусловлено исключительно тем, что клиент сделал дополнительное крупное вложение как раз перед тем, как портфель резко вырос в цене. Таким образом, доходность в 40,66% объясняется скорее действиями клиента, чем менеджера. [c.882]

Оценка эффективности управления портфелем 883 [c.883]

Все оценки эффективности управления портфелем основываются на сравнении доход-ностей, полученных инвестиционным менеджером при активном управлении портфелем, с доходностями, которые можно было бы получить при выборе другого подходящего альтернативного портфеля для инвестирования. Это объясняется тем, что оценки эффективности должны проводиться на относительной, а не на абсолютной основе. [c.883]

На рис. 25.1 приводится пример такого сравнения для гипотетического портфеля, состоящего из обыкновенных акций (т.е. акций без фиксированного дивиденда) и имеющего обозначение Фонд 07632. На данном рисунке уровень эффективности Фонда 07632 обозначен ромбом. Гипотетическими эталонными портфелями являются другие портфели обыкновенных акций, представленные на данном рисунке прямоугольниками, окружающими ромб (такое представление называется столбиковой диаграммой). Верхняя и нижняя стороны прямоугольника обозначают доходности сравнительных портфелей на уровне 5 и 95%. Аналогично верхняя и нижняя пунктирные прямые соответствуют сравнительным портфелям с 25%-ной и 75%-ной доходностями. Прямая линия в центре прямоугольника представляет средний портфель (с 50%-ной доходностью). Заметим, что данная техника оценки предполагает, что уровень риска сравнительных портфелей совпадает с уровнем риска Фонда 07632 и данные сравнительные портфели являются достижимыми альтернативами Фонду 07632. Невозможность удовлетворения данных условий (как это часто происходит при таком групповом сравнении) приводит к неправильной оценке эффективности управления портфелем. [c.883]

Очень важно правильно анализировать риск. Наиболее важно здесь определить влияние портфеля на полный уровень риска клиента. Если клиент имеет много других финансовых активов, то рыночный риск портфеля (измеряемый бетой ) является подходящей мерой влияния данного портфеля на общий уровень риска, принимаемого клиентом. Однако если портфель является единственной инвестицией клиента, то более подходящей мерой риска становится общий риск, измеряемый стандартным отклонением. Оценка эффективности управления портфелем, учитывающая риск, обычно основывается на одной из этих двух точек зрения, т.е. принимает во внимание либо рыночный риск, либо общий риск. [c.886]

Данный недостаток может быть устранен, если использовать некоторые, основанные на САРМ, меры эффективности управления портфелем. С помощью каждой из этих мер можно получить оценку эффективности управления портфелем, основанную на анализе риска и позволяющую клиенту определить, насколько успешным был выбор портфеля относительно других портфелей и относительно рынка. Перейдем к обсуждению таких оценок. [c.889]

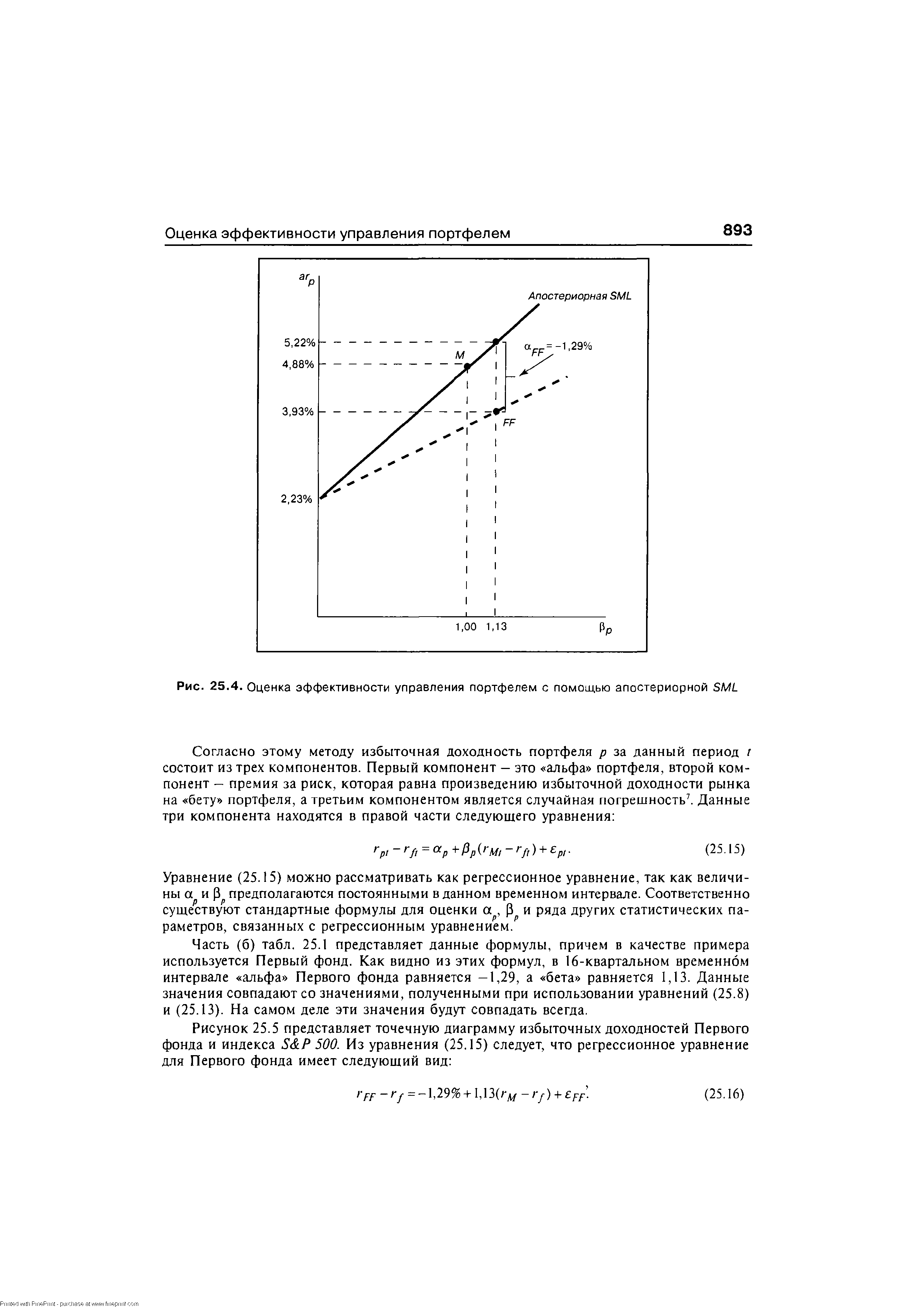

| Рис. 25.4. Оценка эффективности управления портфелем с помощью апостериорной SML |  |

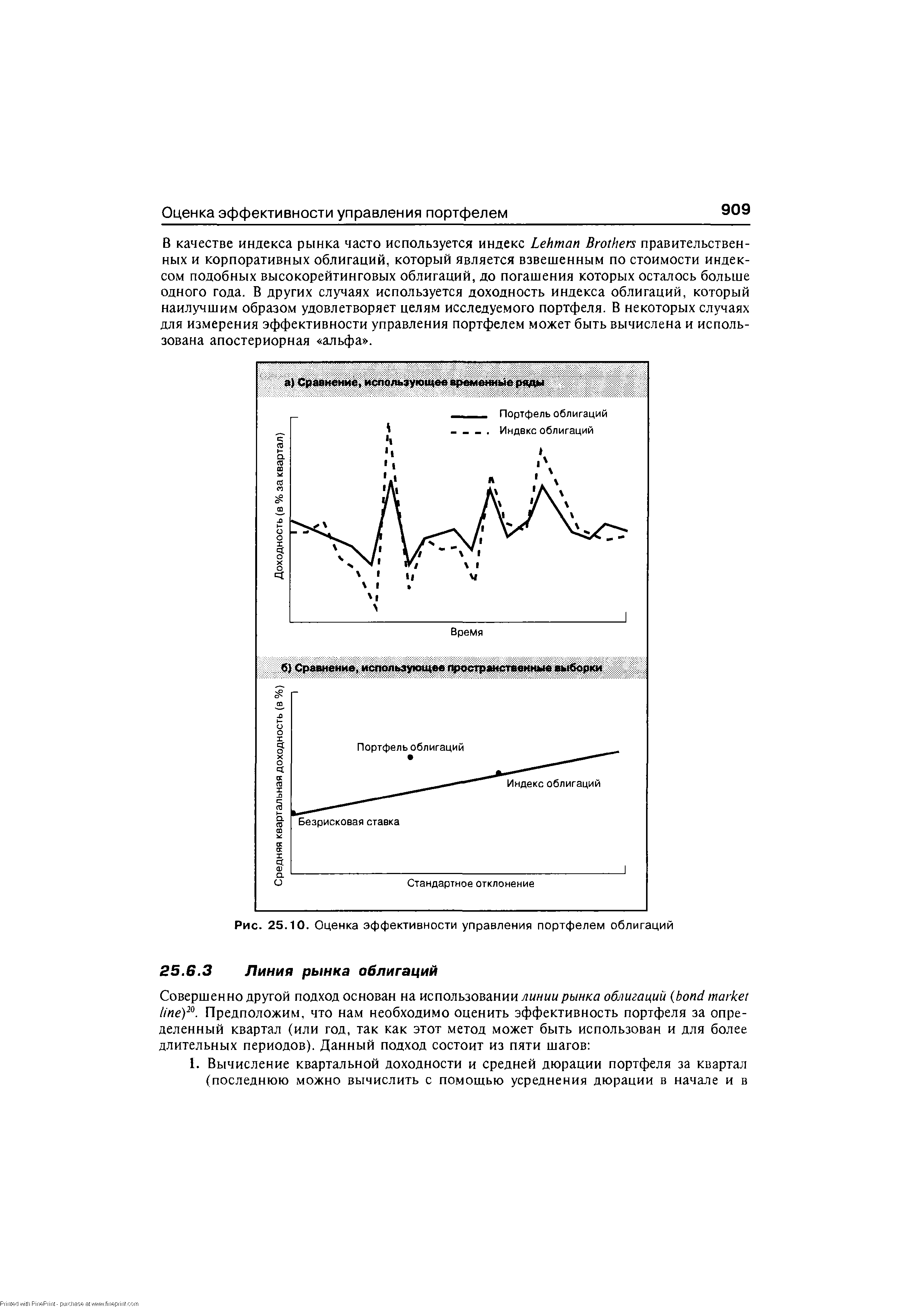

| Рис. 25.10. Оценка эффективности управления портфелем облигаций |  |

Почему вложения и изъятия денег в промежутке между началом и концом периода, на котором проводится оценка эффективности управления портфелем, усложняют измерения доходностей портфеля [c.912]

Обычной практикой для служб, занимающихся оценкой эффективности управления портфелем, является сравнение доходностей оцениваемого портфеля обыкновенных акций с распределением доходностей большой выборки других портфелей обыкновенных акций. Какие потенциальные проблемы существуют при таком анализе [c.913]

Инвестор, нанявший кого-либо для управления портфелем, имеет право знать, каковы результаты управления. Данная информация может быть использована, чтобы изменить или ограничения, наложенные на менеджера, или цели инвестирования, или количество денег, предоставленных менеджеру. Возможно, оценка эффективности управления портфелем, проведенная таким образом, может заставить менеджера лучше соблюдать интересы клиента, что может сказаться на его управлении портфелем в будущем. Кроме того, инвестиционный менеджер может выявить причины своей силы или слабости, проводя оценку эффективности деятельности. Таким образом, оценка эффективности является обратной связью или контрольным механизмом, который может сделать процесс управления инвестициями более эффективным. [c.266]

В развитых странах, вернее в странах с развитым фондовым рынком, выше описанные меры оценки эффективности управления портфелем ценных бумаг подвергаются критике. В связи с этим возникает ряд проблем. [c.275]

Сравнение этих двух доходностей (40,66% и 0%) показывает, что существует ощутимая разница между ними. Однако значение взвешенной во времени доходности в 0% является более содержательным для оценки эффективности управления портфелем, чем значение внутренней доходности в 40,66%. Объяснение данному факту можно найти, если рассмотреть доходность за квартал каждого доллара, вложенного в портфель в начале квартала. Каждый доллар потерял половину своей стоимости за первую половину квартала, а потом каждые оставшиеся полдоллара удвоили свою стоимость за вторую половину квартала. Следовательно, доллар в начале квартала стоил столько же, сколько доллар в конце, что позволяет сделать следующий вывод доходность портфеля в 0% является более точной оценкой эффективности работы менеджера, чем доходность в 40,66%. [c.882]

Сравнивая две меры эффективности управления, основанных на апостериорной SML и RVOL, следует заметить, что их оценки эффективности управления портфелем относительно рыночного портфеля будут всегда совпадать. То есть если один из этих измерителей показывает, что портфель эффективнее рынка, то же самое покажут и другие измерители. Если один из измерителей показывает, что рынок эффективнее портфеля, то же самое покажет и второй измеритель. Это объясняется тем, что портфель с положительной апостериорной альфой (показатель эффективного управления) располагается выше апостериорной SML и, таким образом, должен иметь наклон больший, чем наклон апостериорной SML (что также является отражением высокоэффективного управления). Аналогично каждый портфель с отрицательной апостериорной альфой (отражающей низкоэффективное управление) лежит ниже апостериорной SML и, таким образом, должен иметь наклон меньший, чем наклон апостериорной SML (что также отражает низкоэффективное управление). [c.897]

В случае Первого фонда эталонное значение равняется 0,36 [(4,88 — 2,23)/7,39]. Так как RVAR меньше эталонного значения (0,19 < 0,36), то это означает, что Первый фонд оказался менее эффективным, чем рыночный портфель в соответствии с данной оценкой эффективности управления портфелем. [c.899]

При данном подходе линия рынка облигаций используется для определения эталона, на котором основывается оценка эффективности управления портфелем облигаций. Если портфель располагается над прямой, как показано на рис. 25.11, то это означает, что он более эффективен, чем эталонный портфель (эталонный портфель располагается на линии рынка облигаций прямо под рассматриваемым портфелем), и управление можно рассматривать как высокоэффективное. Наоборот, если портфель лежит ниже линии, то он является менее эффективным, чем эталонный портфель (эталонный портфель расположен на линии рынка облигаций точно над рассматриваемым портфелем), и управление можно рассматривать как низкоэффективное. Следовательно, уравнение 22.3 используется для вычисления апостериорной альфы портфеля облигаций и линии рынка облигаций, используемой для определения доходности эталонного портфеля агь21. [c.910]

Сравнение различных мер эффективности управления, учитывающих риск. Необходимо заметить, что в определенных ситуациях RVOL и RVAR могут давать различные оценки эффективности управления портфелем относительно рыночного портфеля. [c.274]

Смотреть страницы где упоминается термин Оценка эффективности управления портфелем

: [c.886] [c.899] [c.273]Смотреть главы в:

Инвестиции -> Оценка эффективности управления портфелем

Право и экономика- инвестиционное консультирование -> Оценка эффективности управления портфелем

Рынок ценных бумаг производных финансовых инструментов -> Оценка эффективности управления портфелем