И наоборот, размер заемного капитала непосредственно влияет на рентабельность собственного капитала при анализе отдельного предприятия и ставку внутренней доходности по отдельному инвестиционному решению. Очевидно, что в практической деятельности необходимо оптимальное сочетание собственного и заемного имущества. [c.76]

Под внутренней нормой прибыли инвестиции (синонимы внутренняя доходность, внутренняя окупаемость) понимают значение коэффициента дисконтирования г, при котором NPV проекта равен нулю [c.368]

Для оценки эффективности планируемых инвестиций может использоваться критерий внутренней нормы прибыли проекта (внутренней доходности, или окупаемости) — IRR. Такой показатель отражает ставку дисконтирования, при которой NPV проекта равен нулю. В приведенном выше числовом примере NPV равен нулю, следовательно, IRR этой инвестиции равен 17%. [c.63]

Внутренняя норма прибыли инвестиции — значение ставки дисконтирования, при которой чистая приведенная стоимость проекта равна нулю. Синонимы внутренняя доходность, внутренняя окупаемость. [c.297]

Если предполагается, что общая прибыль на инвестированный капитал поступит единовременно после двух лет, для определения внутренней доходности можно использовать таблицу текущей стоимости 1 . [c.367]

По таблице значение 0,8333 для периода в один год соответствует внутренней доходности 20%. [c.368]

По таблице значение 0,5000 для периода в шесть лет соответствует внутренней доходности 12%. Следует выбрать проект А. так как он имеет большую внутреннюю норму доходности, чем проект В. [c.368]

Если денежный поток однороден по годам, для расчета внутренней нормы доходности необходимо прежде всего рассчитать коэффициент дисконтирования (который соответствует периоду окупаемости) и затем по таблице текущей стоимости аннуитета платежей в 1 искать значение внутренней доходности. [c.368]

По таблице текущей стоимости аннуитета платежей в 1 ищем значение внутренней доходности для периода в двадцать лет наиболее близкое к 6,6667 значение равно 6,6231 в столбце, соответствующем 14%. [c.368]

Методом проб и ошибок находим внутреннюю доходность она равна 4%. [c.382]

Внутренняя норма прибыли (ВНП) инвестиций (внутренняя доходность, внутренняя окупаемость) находится из уравнения [c.90]

Г> главе 18 обсуждался вопрос о том, каким образом может быть вычислена внутренняя стоимость обыкновенной акции путем дисконтирования ожидаемого дивиденда по ставке доходности соответствующей ценной бумаги данного уровня риска. Внутренняя доходность обыкновенной акции в свою очередь определяется как ставка дисконтирования, которая приравнивает настоящую стоимость всех ожидаемых дивидендов к текущему рыночному курсу акции. В любом случае необходимо прогнозировать величину дивиденда в расчете на одну акцию. Поскольку дивиденд на акцию равняется прибыли на акцию, умноженной на коэффициент выплаты, то величину дивиденда можно определить на основе прогнозных величин дохода на акцию и коэффициента выплаты. Финансовые аналитики пользуются различными методами оценки прибыли или дивидендов. В данной главе говорится о некоторых важных характеристиках дивидендов и прибыли, которые должны учитывать аналитики при составлении прогнозов. Она начинается с обсуждения взаимосвязи прибыли, дивидендов и инвестиций. [c.585]

Какой же метод вычисления доходности портфеля является более предпочтительным В приведенном здесь примере внутренняя доходность равняется -1,95%, а взвешенная во времени доходность равняется -2,1%. Исходя из этого, можно предположить, что разница между двумя методами является несущественной. Хотя данное предположение и будет верно в некоторых ситуациях, можно привести примеры, для которых данная разница будет весьма велика и в которых метод, вычисляющий доходность, взвешенную во времени, будет более предпочтительным. [c.881]

Решением данного уравнения будет величина г, равная 18,6%, что соответствует квартальной внутренней доходности 40,66% [(1,186)2 - 1]. Однако квартальная, взвешенная во времени доходность данного портфеля будет равняться 0%, так как его доходность за первую половину квартала составила —50%, а за вторую половину квартала составила +100% [заметим, что (1 - 0,5) х (1 + 1) - 1 = 0%]. [c.882]

В общем, метод оценки эффективности управления портфелем, основанный на использовании внутренней доходности, нельзя считать удовлетворительным. Основанием для данного утверждения служит сильное влияние величин и сроков наличных платежей (которыми являются дополнительные вложения и отзывы денег) на доходность портфеля, которые инвестиционный менеджер обычно не может контролировать. Большое значение внутренней доходности в нашем примере обусловлено исключительно тем, что клиент сделал дополнительное крупное вложение как раз перед тем, как портфель резко вырос в цене. Таким образом, доходность в 40,66% объясняется скорее действиями клиента, чем менеджера. [c.882]

Наличные платежи внутри периода усложняют вычисления периодической доходности. Существуют два метода вычисления доходностей при наличии таких платежей внутренние доходности и взвешенные во времени доходности. [c.911]

Внутренняя доходность зависит от размера и времени наличных платежей, в то время как взвешенная во времени доходность не зависит от этих факторов. В результате взвешенная во времени доходность является более предпочтительным методом оценки эффективности управления портфелем. [c.911]

Объясните различия между взвешенной во времени доходностью и внутренней доходностью. При каких обстоятельствах измерения эффективности управления внутренняя доходность может оказаться более предпочтительной, чем взвешенная во времени доходность [c.913]

Внешняя и внутренняя доходность [c.931]

Уравнение (26.6) показывает, что ожидаемая доходность иностранной ценной бумаги приблизительно равняется сумме ожидаемой внутренней доходности и доходности вложения в иностранную валюту [c.932]

Для инвестора может казаться привлекательной покупка иностранных ценных бумаг с большой ожидаемой внутренней доходностью, если он считает, что это автоматически означает большую ожидаемую доходность для иностранного инвестора. Однако уравнение (26.7) показывает нелогичность таких рассуждений. Большое значение величины г, не всегда означает большое значение величины г, так как величина г. может иметь отрицательное значение. В качестве примера рассмотрим инвестирование в облигации. [c.933]

Ожидаемая внутренняя доходность облигаций в странах с высокой ожидаемой инфляцией обычно бывает высокой. Однако иностранный инвестор из страны с меньшей ожидаемой инфляцией должен предполагать, что доходность вложения в иностранную валюту будет отрицательной, так как весьма вероятно, что валюта его страны проживания вырастет в цене относительно валюты страны инвестирования. Таким образом, при оценке ожидаемой доходности инвестиций в иностранные ценные бумаги нужно учитывать как позитивные факторы (высокую ожидаемую внутреннюю доходность rd), так и негативные (отрицательную ожидаемую доходность вложения в иностранную валюту гс). В результате ожидаемая внешняя доходность /у может оказаться менее привлекательной, чем при первичном рассмотрении только величины rf На самом деле, если существует полная интеграция рынков, то вероятно, что величина г., являющаяся суммой величин rd и г., будет равна ожидаемой доходности эквивалентных облигаций страны инвестора. [c.933]

Корреляция между внутренней доходностью и доходностью вложения в валюту. [c.938]

Доходность иностранной ценной бумаги может быть разложена на внутреннюю доходность и доходность валюты, в которой деноминирована данная ценная бумага. [c.953]

Концепцию внутренней доходности можно использовать при анализе вложений в ценные бумаги. Так, облигация обычно обеспечивает некоторый поток дохода и погашается (ее номинал выплачивается владельцу) по истечении ее действия. Применив формулу к ежегодным платежам по купонам и дисконтируя собственную ценность облигации (номинал), которая будет выплачена при наступлении срока погашения, можно, получить внутреннюю доходность вложения в облигацию. Сопоставляя ее с рыночной ставкой процента, мы определяем выгодность вложения средств в данный вид ценных бумаг. [c.223]

Контракты, ориентированные на внутреннюю доходность, также возможны в рамках концессионного и контрактного подходов. Это новое и довольно экзотическое направление в разработке фискальных систем. [c.46]

Чаще всего Контракты, ориентированные Д Не столь часто на внутреннюю доходность Ф Редко [c.117]

Прибыльность проекта (в %) Уровень внутренней доходности [c.118]

Многие страны, исходя из уровня доходности проекта, разработали прогрессивные шкалы налогов или правила раздела. Получаемая государством доля растет вместе с ростом внутренней доходности проекта. Чтобы обеспечить прогрессивность скользящим шкалам налогов и другим инструментам повышения гибкости, они должны быть ориентированы на показатель прибыльности, а не на уровень добычи. Большинство контрактов содержат прогрессивные элементы, но обычно они бывают ориентированы на уровень добычи, а не на показатели прибыльности. Уровень добычи связан с прибыльностью, но и только. На прибыльность проектов влияют и многие другие факторы, что и объясняет, почему системы, ориентированные на внутреннюю доходность, устроены именно таким образом. Такие системы учитывают цены на нефть и газ, издержки, время и уровень добычи. Все эти факторы влияют на прибыльность проекта. [c.119]

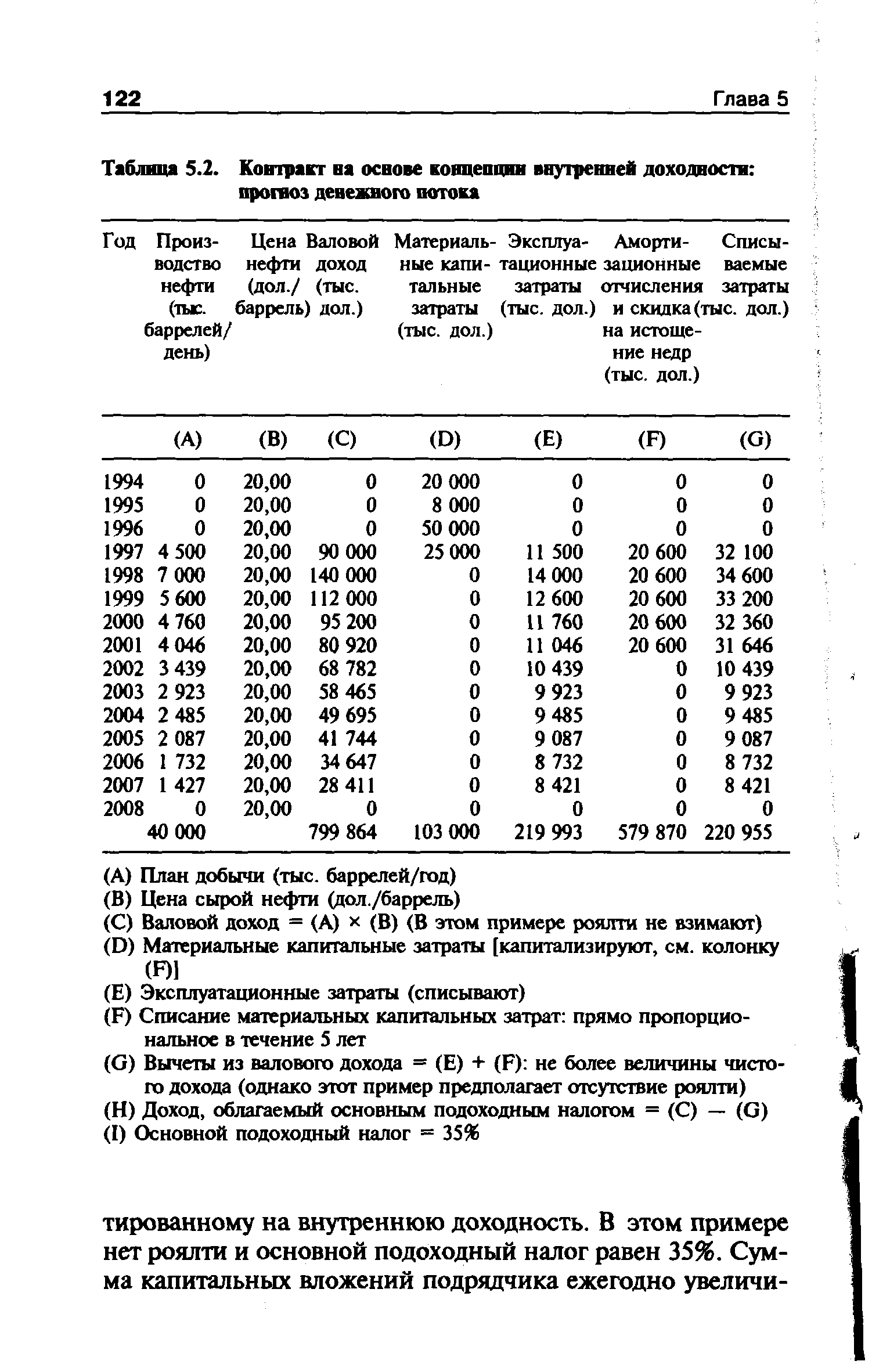

| Таблица 5.2. Контракт на основе концепции внутренней доходности прогноз денежного потока |  |

Сравнение этих двух доходностей (40,66% и 0%) показывает, что существует ощутимая разница между ними. Однако значение взвешенной во времени доходности в 0% является более содержательным для оценки эффективности управления портфелем, чем значение внутренней доходности в 40,66%. Объяснение данному факту можно найти, если рассмотреть доходность за квартал каждого доллара, вложенного в портфель в начале квартала. Каждый доллар потерял половину своей стоимости за первую половину квартала, а потом каждые оставшиеся полдоллара удвоили свою стоимость за вторую половину квартала. Следовательно, доллар в начале квартала стоил столько же, сколько доллар в конце, что позволяет сделать следующий вывод доходность портфеля в 0% является более точной оценкой эффективности работы менеджера, чем доходность в 40,66%. [c.882]

В начале месяца (продолжительностью 30 дней) стоимость портфеля Делла Дар-линга составляла 12 000. На десятый день месяца Делл получил вклад в портфель в размере 800. В конце месяца стоимость портфеля Делла равнялась 13 977,71. Какой была внутренняя доходность портфеля Делла за месяц [c.912]

Стоимость портфеля Оэта ДеМаестри составляла 22 000 на начало месяца (состоящего из 31 дня). В течение месяца Оэт изъял из портфеля 1500 на 12-й день и вложил 600 на 21-й день. Стоимость портфеля на конец месяца составляла 21 769,60. Какой была внутренняя доходность портфеля Оэта за месяц [c.913]

Рассмотрим американского и швейцарского инвесторов, которые приобретают акции швейцарской компании, котируемые только в Швейцарии. Пусть курс акции в швейцарских франках будет равен />0 в начале периода и Р, — в конце периода. Тогда доходность для резидента, или внутренняя доходность (domesti return), rd вычисляется по формуле [c.931]

Стандартное отклонение доходности инностранной ценной бумаги является функцией стандартного отклонения внутренней доходности ценной бумаги, стандартного отклонения доходности вложения в иностранную валюту и корреляции между двумя доходностями. [c.953]

США-Занистан 10% Корреляция между внутренней доходностью Занистана и валютной доходностью [c.954]

Системы, ориентированные на внутреннюю доходность, характеризуются умеренными ставками роялти и других налогов. Государство не получает доходов, пока нефтяная компания не возместит свои первоначальные вложения и не обеспечит некоторую прибыльность. Теоретически норма прибыли подрядчика определяет минимальный уровень этой прибыльности, который нужен для привлечения инвестиций. Для расчета доли государства складывают чистые результаты подрядчика за каждый год (на этапе разведки и освоения, когда производятся капита-и нет поступлений от сбыта нефти, эти ре-отрицательны), начисляя каждый год сложные проценты по ставке, соответствующей нормативной величине внутренней доходности. Когда сумма результатов [c.119]

Фискальная система этой страны весьма типична схем, ориентированных на внутреннюю доходность. Госу-получает 1,25% роялти и 22,5% отложенного уча-(отложенного до завершения стадии разведки). 50%-ный базовый нефтяной налог (БНН) (Basi Petroleum Tax, BPT) вводят в действие только после того, как годовой доход подрядчика делается равным или большим 25% первоначальных капиталовложений. [c.120]

Существует дополнительный налог, вводимый в ствие после того, как прибыльность подрядчика 27%. Для этого чистые годовые капиталовложения чика, умноженные по формуле сложных процентов со ставкой 27% годовых, складывают, пока результаты очередного года не станут положительными (годовой доход превышает годовые расходы). После этого начинает действовать 50%-ный налог на ренту. Его еще называют налогом на дополнительную прибыль (Additional Profits Tax, APT). Это отличительная черта системы, ориентированной на внутреннюю доходность. Этот налог называют также запускаемым налогом (Trigger Tax). Налог вводится в действие только после того, как достигнут минимальный (=нормативный) уровень прибыльности. Основная структура этого контракта отражена на рисунке 5.2. [c.120]

Смотреть страницы где упоминается термин Внутренняя доходность

: [c.882] [c.912] [c.913] [c.958] [c.46] [c.118] [c.118]Смотреть главы в:

Рынок ценных бумаг производных финансовых инструментов -> Внутренняя доходность