В работах по определению результатов деятельности взаимных фондов доходность фонда за период / вычисляют путем суммирования величины стоимости чистых активов, доходов в виде процентов и дивидендов (7 ) и доходов от прироста капитала (Gt) за рассматриваемый период. Полученная таким образом величина делится на стоимость чистых активов на начало периода [c.760]

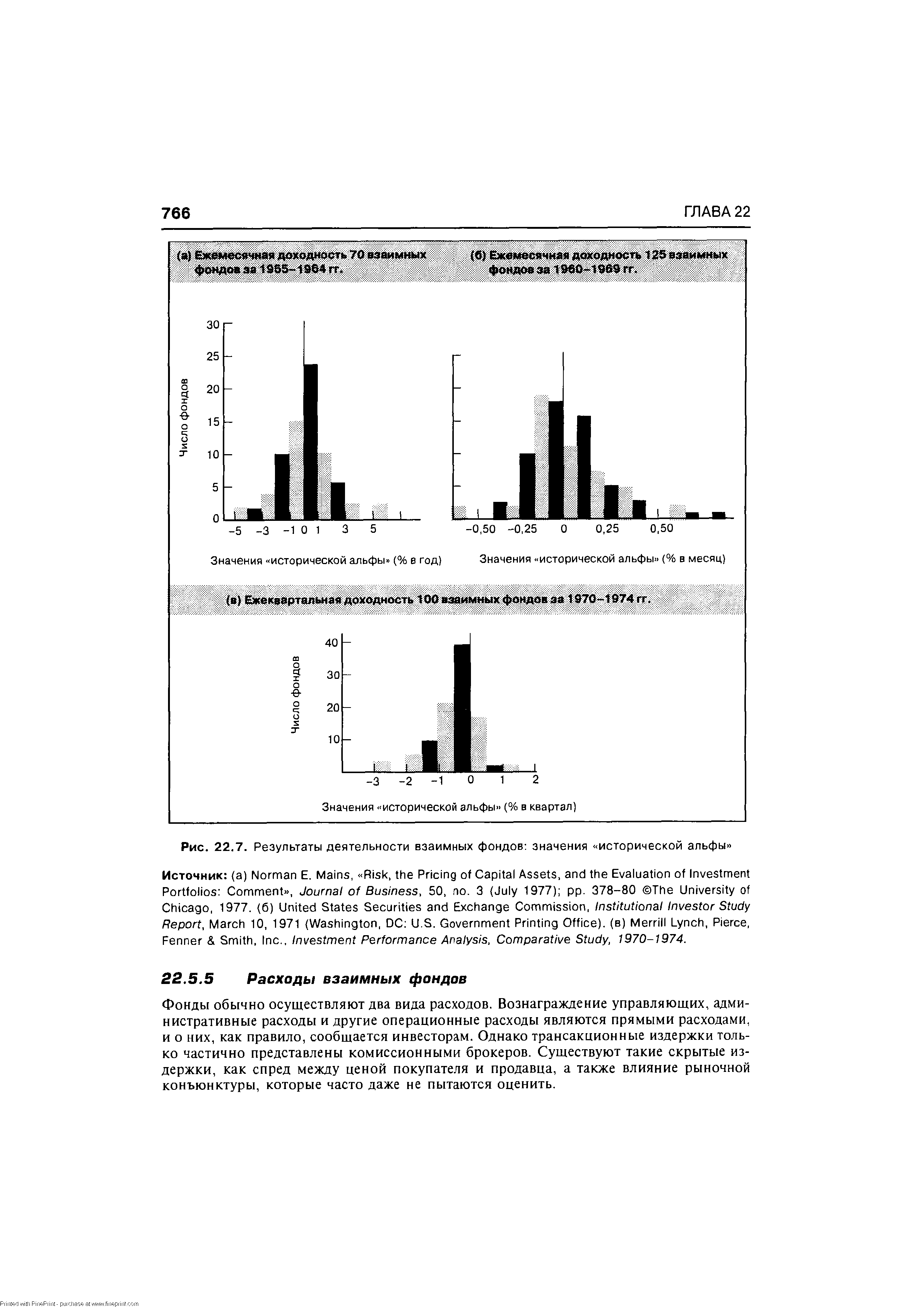

| Рис. 22.7. Результаты деятельности взаимных фондов значения исторической альфы |  |

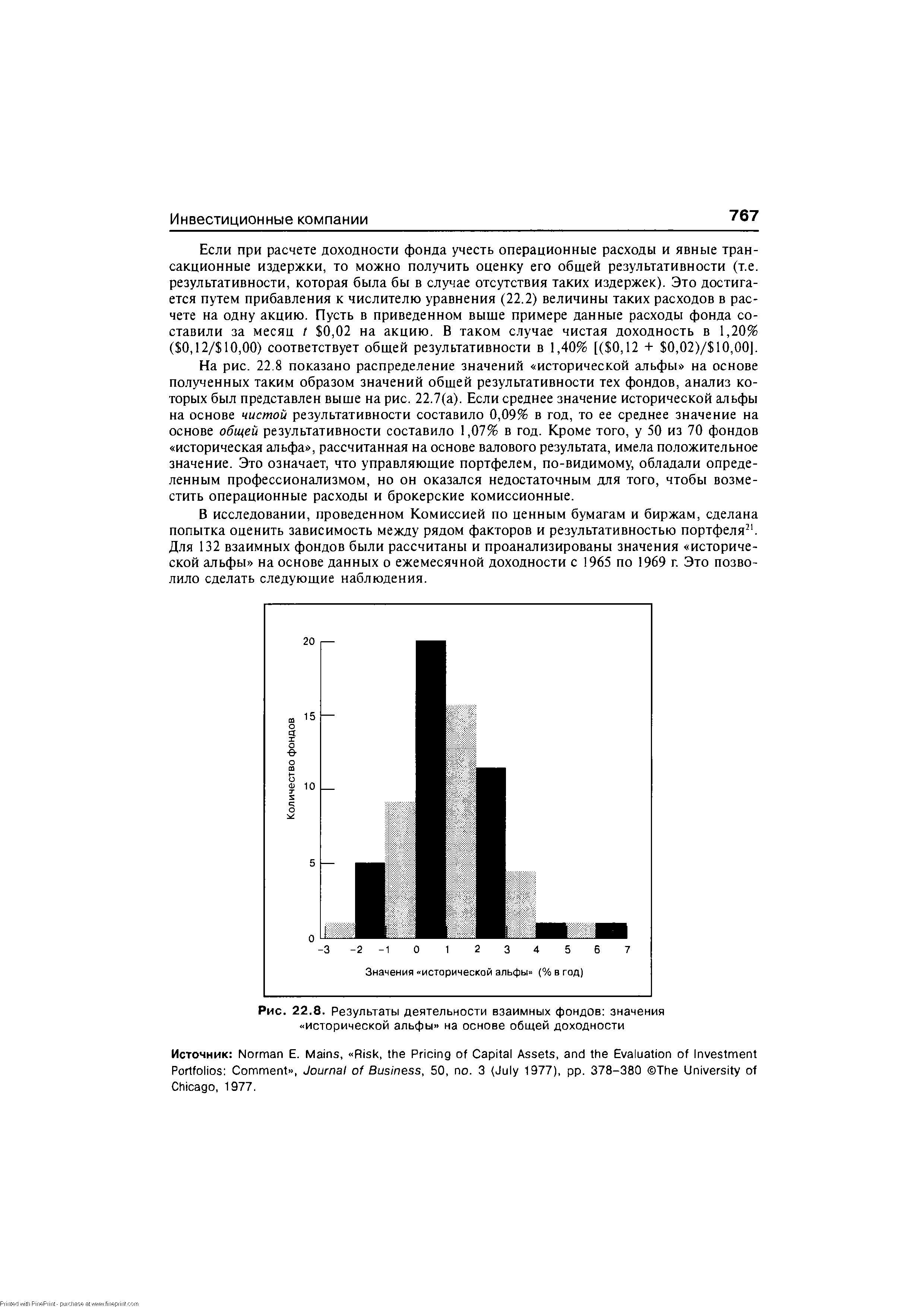

| Рис. 22.8. Результаты деятельности взаимных фондов значения исторической альфы на основе общей доходности |  |

Общеэкономические и финансовые новости сообщения о различных корпорациях, менеджерах, акциях и отраслях. В августовском номере — ежегодный обзор результатов деятельности взаимных фондов. [c.882]

Результаты деятельности взаимных фондов.........................................760 [c.1024]

Поэтому, когда вы анализируете результаты деятельности пенсионного фонда, представьте себе, что имеете дело со взаимным фондом, и рассматривайте динамику одной акции фонда. В нашем примере это легко. Независимо от того, купили ли вы акции в фонде А или фонде Б, стоимость ваших инвестиций сократилась наполовину в первый год и удвоилась во второй. Значит, к концу второго года ваши инвестиции вновь вернулись к первоначальному уровню. Доходность, взвешенная по фактору времени, остается той же самой для обоих фондов. [c.1000]

Деятельность взаимных фондов строго регулируется Комиссией по ценным бумагам и биржам. Одним из требований Комиссии является составление проспекта и предоставление его копии всем потенциальным инвесторам перед покупкой акций фонда или в момент подтверждения первоначального взноса. Проспект содержит информацию об инвестиционных целях, структуре управления, ставках комиссионных, результатах деятельности, а также осуществляемых фондом операций. Инвесторы, которые фактически являются акционерами фонда, имеют право голоса при обсуждении изменений, предлагаемых фондом в отношении принципов своей финансовой политики и инвестиционной стратегии. [c.42]

Страховые фонды занимаются самыми разнообразными видами инвестиционной деятельности. Они работают с умудренными опытом инвесторами, и на них не распространяются законы, регулирующие деятельность взаимных фондов. Оплата труда менеджеров зависит от результатов их деятельности, а не составляет фиксированный процент активов. Более точным названием для таких фондов было бы производительные фонды . [c.27]

Следует отметить, что доходность, рассчитываемая таким образом, может использоваться для оценки деятельности управляющего портфелем взаимного фонда, поскольку она показывает результаты принятых менеджером инвестиционных решений. Однако она не обязательно отражает величину дохода, который получают акционеры фонда. Дело в том, что с инвесторов может взиматься величина нагрузки . Предположим, что в нашем примере инвестор заплатил в начале месяца за одну акцию фонда 10,50, включая 0,50 нагрузки . В таком случае доходность за месяц рассчитывается по формуле (22.2), где №4КМ равно 10,50, а не 10,00 [c.760]

Недавно появились данные о профессионально управляемых пенсионных фондах и банковских смешанных фондах. Оказалось, что по эффективности деятельность менеджеров таких фондов мало чем отличается от работы менеджеров взаимных фондов. Они действительно хорошо и в интересах клиентов формируют портфели ценных бумаг. Но лишь немногие из них могут постоянно побеждать рынок. Несмотря на то что ниже рассказывается только о взаимных фондах США, многие из полученных результатов относятся и к другим инвестиционным компаниям как в Соединенных Штатах, так и в других странах. Более детальное обсуждение показателей эффективности составления портфеля с учетом риска применительно к взаимным фондам приведено в гл. 25. [c.761]

Вследствие открытости данных взаимные фонды являются объектом многочисленных исследований по вопросам эффективности деятельности инвестиционных компаний. Их результаты свидетельствуют о том, что в целом уровень риска вложений инвестиционных компаний соответствует заявленной инвестиционной политике. Однако, как правило, фонд не в состоянии постоянно обеспечивать доходность значительно выше средней. [c.780]

Обратите внимание на то, что раньше большое значение в процессе принятия решений придавалось показателям деятельности за прошлые годы. Сейчас же в процессе принятия решений не придается большого значения прошлому, в конце концов, важно только будущее. Действительно, будущая доходность — это ключевая переменная, которая и определит успехи фонда, но тем не менее для того, чтобы вынести суждение о том, насколько удачно могут действовать менеджеры фонда, нужно очень внимательно отнестись к результатам прошлых инвестиций. В принципе, успешная работа взаимного фонда очень сильно зависит от квалификации его менеджеров. Поэтому, решаясь вложить деньги во взаимный фонд, ищите такой, который всегда имеет хорошие показатели независимо от колебаний конъюнктуры в течение длительного периода (не меньше пяти лет). Самое важное — убедитесь в том, что те же самые люди продолжают управлять этим фондом. Конечно, прежние успехи не являются гарантией будущих, но сильная команда финансовых менеджеров может сделать немало, чтобы поддержать уровень доходности фонда. [c.691]

На практике рыночный портфель, используемый для определения эффективности работы управляющих портфелями ценных бумаг, представляет собой, скорее, хорошо диверсифицированный портфель акций, чем реальный рыночный портфель, содержащий все рискованные ценные бумаги. Как оказывается, превзойти простую стратегию, ориентированную на применение эталонного портфеля, непросто. Исследования эффективности управления взаимными фондами, инвестирующими в акции, достоверно свидетельствуют, что простая стратегия, рассмотренная выше, показывает результаты, превышающие эффективность деятельности примерно двух третей упомянутых фондов. В результате все больше домохозяйств и пенсионных фондов стали принимать пассивную инвестиционную стратегию в качестве эталона для оценки эффективности портфельного инвестирования. Такой вид стратегии стал известен под названием индексирования, поскольку портфель, используемый в качестве образца рыночного портфеля, часто основывается на пропорциях, в которых ценные бумаги используются для расчета фондовых индексов. [c.404]

Нужно отметить другие две вещи прежде всего как в случае с акциями вам следует оценить взаимные фонды сверх ограниченного узкими рамками периода. Что-то меньшее чем пара лет является бессмысленным. За три года как минимум понадобится для оценки результатов деятельности а может быть и больше. Как и с акциями вы хотите смотреть от пика к пику, поперек всего рыночного цикла, увидеть как фонд работал. Краткосрочные результаты дают слишком много поводов к несчастному случаю таких как индивидуальные отборы инвестиций которые делают очень хорошо или очень плохо. [c.91]

Если вы наняли инвестиционного менеджера, вам нужно преследовать тот же процедуру оценки его или ее результатов деятельности как и в случае оценки взаимного фонда просмотрите итоги их работы за [c.91]

На мой взгляд, для тех, у кого нет собственного дела либо же есть, но имеются также свободные деньги для инвестиционных вложений, лучшей формой являются взаимные фонды. Преимущество взаимных фондов над акциями или ценными бумагами определенного типа заключается в диверсификации, т. е. в распределении инвестиционного портфеля между различными финансовыми инструментами. Успех вашего вложения не зависит от результатов деятельности одной компании или отдельной отрасли, если только вы не вкладываете деньги в секторные фонды. Секторный инвестиционный фонд специализируется на ценных бумагах одной отрасли, например золотодобывающей или электронной, такой фонд гораздо менее диверсифицирован и в целом является рисковым в большей степени, чем фонды, включающие пакеты нескольких отраслей. [c.88]

В условиях усиления и укрепления экономических методов хозяйствования особое значение имеет правильное сочетание хозрасчетных интересов предприятия с общегосударственными интересами. Решению этой задачи способствуют резкое сокращение числа централизованно планируемых предприятиям показателей, оценка их деятельности по реализованной продукции, прибыли и рентабельности, увеличение оставляемых в распоряжении предприятий средств для развития производства и поощрения коллектива работников, организация оплаты их труда не только в зависимости от личного труда, но и от результатов работы всего предприятия, установление платы за производственные основные фонды и оборотные средства из прибыли в зависимости от стоимости закрепленных за предприятием производственных фондов, налаживание новых взаимоотношений между предприятиями на основе хозяйственных договоров и взаимной ответственности по поставкам продукции производственно-технического назначения и т. д. [c.26]

Когда же в итоге я решил вернуться с небес на землю, я начал с образцового портфеля вложений с пониженным риском, который в 1969 г. превратился в хедже вый фонд (фонд взаимных вложений, который использует левередж — привлечение заемных средств — и различные методы хеджирования). Начиная с этого момента я руководил деятельностью фонда, хотя в период между сентябрем 1981 г. и сентябрем 1984 г. я делегировал большую часть своих полномочий. Фонд вырос с приблизительно 4 млн. долл., которыми он владел в начале своей деятельности, до примерно 2 млрд. долл., и большая часть этого роста генерирована изнутри. Инвесторы-учредители могли видеть, как стоимость их акций выросла в 300 раз. Ни один инвестиционный фонд никогда не демонстрировал сравнимых результатов. [c.14]

В недавнем исследовании были подтверждены некоторые из этих выводов22. При рассмотрении результатов деятельности взаимных фондов за период с 1965 по 1984 г. 143 взаимных фонда были поделены на две группы в зависимости от наличия нагрузки . Среднее значение исторической альфы фондов с нагрузкой составило -1,6%, фондов без нагрузки —0,8%. Это означает, что фонды с нагрузкой в среднем не обеспечивают значительно более высокую доходность, чтобы приобретение инвесторами их акций было оправданно. [c.768]

КОЛЛЕКТИВНЫЕ ФОРМЫ ОРГАНИЗАЦИИ И ОПЛАТЫ ТРУДА — форма соц.-экон. организации трудовых коллективов, предполагающая общую материальную и моральную ответственность за конечные результаты работы. Наибольшее распространение К.ф.о. и о.т. получили на уровне первичных трудовых коллективов — в бригадах. Экон. основой К.ф.о. и о.т. является оплата труда по конечным результатам деятельности бригады, соц.-бригадное самоуправление, включающее решение вопросов определения состава бригады, выбор бригадира, расстановки людей, распределения заработной платы между членами бригады и др. Наиболее развитый вариант — К.ф.о. и о.т. — бригадный подряд, когда за бригадой закрепляются орудия и средства труда, ей представляются все необходимые материальные и финансовые ресурсы по стабильным нормативам, нормативный фонд заработной платы, выплачиваемый только за конечные результаты труда. На многих предприятиях принципы бригадного подряда успешно перенесли на более высокие уровни управления — в коллективы цехов, служб7. Благодаря этому коллективные формы получили полный, законченный вид, при котором удалось взаимно увязать интересы коллективов бригад, цехов, служб и предприятия в целом. [c.130]

Проблема с организациями-инвесторами заключается в том, что результаты их деятельности обычно измеряются в сравнении с конкурирующими группами, а не абсолютными показателями. Это, по определению, заставляет их следовать за тенденцией. В случае же с взаимными фондами такое положение усиливается тем фактом, что они не имеют ограничений. Когда деньги поступают в фонд, то он стремится поддерживать наличный баланс на уровне, ниже нормального, поскольку фонд ожидает дальнейших поступлений. Когда деньги уходят из фонда, ему необходимо привлечь наличность, чтобы произвести выплаты. В этом нет ничего нового, но взаимные фонды разрослись до огромных размеров, превышающих хеджевые фонды, и они привлекают много новых, не имеющих опыта акционеров, которые никогда ранее не вкладывали в фондовый рынок. [c.326]

Как правило, чем больше средств фонд инвестирует в акции, тем выше его коэффициент бета . При исследовании результатов деятельности 57 взаимных фондов за период с 1953 по 1962 г. было обнаружено, что только один из них обладал значительной способностью фиксировать рынок23. При более позднем изучении деятельности 116 фондов за период с февраля 1968 г. по январь 1980 г. было обнаружено, что только три фонда за указанный период обладали значительной способностью фиксации рынка и только один фонд продемонстрировал значительную способность по фиксации рынка в первой и второй половине этого периода24. Кроме того, недавнее исследование 257 фондов за период с апреля 1979 г. по март 1989 г. показывает, что средний фонд имел отрицательную способность фиксации рынка25. Это означает, что средний фонд получил бы лучшие результаты, если его действия по фиксации были бы противоположными осуществленным в действительности. [c.769]

Наряду с быстрым ростом размеров средств, инвестируемых во взаимные фонды в последнее время, произошло и увеличение числа и типов взаимных фондов. Неудивительно поэтому, что различные организации создали службы по оценке взаимных фондов. Одной из наиболее известных таких организаций является компания Morningstar In ., расположенная в Чикаго. Помимо обширной информации по конкретному фонду она также предоставляет глубокий анализ результатов его деятельности в прошлом. [c.772]

Доход индивидов ранее классифицировался либо как обычный доход, регулярно поступающий от какого-либо вида деятельности, либо как прирост капитала (или убыток). В соответствии с Законом о налоговой реформе от 1986 г. такое разделение более не применяется, так как одним из главных изменений обновленного в 1986 г. налогового законодательства стала концепция трех основных категорий дохода. Эта классификация доходов, нацеленная на сокращение числа способов снижения налоговых выплат при инвестициях, включает 1) активный (обыкновенный заработанный) доход 2) портфельный (инвестиционный) доход 3) пассивный доход. Активный доход— это широчайшая категория, в которую включается все — от заработной платы и жалованья до премий, чаевых, пенсий и алиментов. Он слагается из дохода, заработанного путем выполнения конкретной работы, других видов неинвестиционного дохода. Портфельный доход, напротив, представляет собой поступления, полученные в результате различных форм инвестиций. Эта категория дохода возникает из большинства (но не всех) видов инвестиций — от акций, облигаций, сберегательных счетов и взаимных фондов до опционов на ценные бумаги ирреальные товары. В основном портфельный доход состоит из процентов, дивидендов и курсовых доходов (т.е. прибыли, возникающей в результате продажи инвестиционного инструмента). Наконец, существует пассивный доход — специальная категория до- [c.164]

Еще один вид фондов, показавших отличные результаты в 80-х годах, — это "международные" фонды, работающие исключительно или в основном с иностранными ценными бумагами. Очень многим хотелось бы вложить деньги в иностранные ценные бумаги, но для этого им недостает нужных опыта и знаний. "Международные" фонды дают инвесторам такую возможность, если только в своей работе они учитывают хотя бы основные реальности мировой экономики. Поскольку данные фонды работают в масштабах мировой экономики, инвесторы должны иметь представление о том, как тенденции мирового хозяйства, состояние платежных балансов различных стран и девальвации валют могут воздействовать на доходы этих фондов. Существуют два типа "международных" фондов 1) "глобальные", инвестирующие средства прежде всего в иностранные ценные бумаги, а также в бумаги американских компаний (как правило, транснациональных) 2) "зарубеЖ-ные", вкладывающие средства только за пределами США, причем иногда они работают исключительно в том или ином географическом регионе (например, в Японии или Австралии). "Глобальные" взаимные фонды, как правило, обеспечивают большее разнообразие активов, а поскольку они имеют доступ и на американский, и на иностранные рынки, то могут быстро перебрасывать средства туда, где они сулят большую выгоду. Такие фонды могут реализовать те преимущества, которые дает им мировая экономика, путем игры не только на изменениях в мировой рыночной конъюнктуре, но и на падении курса доллара. Они ведут эту игру, чтобы получать курсовые доходы, иногда очень значительные. Акции "международных" фондов считаются вложениями с высокой степенью риска, и этот риск могут нести только те инвесторы, которые хорошо знают специфику их деятельности. [c.676]

В представленной выдержке обобщена существенная информация о взаимном фонде на примере "Бостон ком пан и капитал эприсиэйшн фанд", которая начинается с краткого описания его инвестиционной стратегии (1). Само название фонда показывает, что преимущественное направление его деятельности — прирост капитала, а получение текущего дохода относится к второстепенным целям. Поэтому в качестве цели сформулирован рост (2), который является долгосрочной задачей в отличие от фондов агрессивного, спекулятивного роста. Фонд не устанавливает комиссионных за приобретение акций (3). В графах 4, 5, 6 приведены соответственно важнейшие финансовые показатели доходность, объем активов, нетто-стоимость активов (за вычетом обязательств). Финансовые показатели проиллюстрированы и графически. Верхняя кривая (7) отражает относительную динамику нетто-стоимости активов за 1979—1989 гг., и одновременно абсолютные цифры в масштабе представлены на диаграмме под графиком (9). Нижняя кривая (8) очерчивает поведение показателя так называемого индекса относительной устойчивости. Данный индекс выражает темп снижения курса акций фонда, который им свойствен по отношению к другим акциям в условиях падающей конъюнктуры фондового рынка, либо, напротив, темп, которым курс данных акций растет относительно других акций при общем повышении курсов. Аналитики считают, что если акции устойчиво сохраняют стоимость в условиях снижения курсов других акций, то и на фазе подъема эта устойчивость сохранится. Результатом оценки финансового состояния фонде является также оценка соотношения риска и доходности, на базе которой выведен рейтинг надежности фонда доходность оценена выше средней, а риск ниже среднего, поэтому присвоенный рейтинг также выше среднего по отресли (10). [c.689]