Крах 1987 года - прекрасная иллюстрация, как изучение истории оказалось неспособным подготовить к событиям 19 октября 1987. Даже самый "черный" день краха 1929 года в процентном отношении нанес в два раза меньший ущерб, чем аналогичный день 1987 года. Людей, решивших по аналогии с 1929 годом, что после 10-процентного падения рынка все неприятности кончились, а потому пришла пора покупать, ждал очень неприятный сюрприз. [c.19]

Учитывая масштаб его сделок, Сорос проявил завидное хладнокровие. Он мыслил очень четко и представил мне целый историко-философский отчет. Мы говорили о сходстве событий на этой неделе с крахом 1929 года. Я и не подозревал тогда, какими суммами он рискует. Помню, Сорос говорил удивительно спокойно [c.77]

Однако различия между двумя кризисами все же существуют. Важным качественным отличием между великим крахом 1929 года и обвалом на фондовом рынке в 1987 году является тот факт, что изменчивость курсов акций в течение года после краха была намного выше в 1929 году, чем в 1987 году [351]. Это позволило экономистам говорить о том, что обвал в октябре 1929 года привел к значительному временному увеличению неуверенности в будущих доходах. Это заставило потребителей отказаться от покупки товаров длительного пользования. Экономисты-аналитики были тогда гораздо менее уверены в том, какими будут доходы потребителей после обвала фондового рынка, чем в обычные периоды нестабильности. Обозреватели того времени полагали, что неуверенность потребителей являлась основной силой, снижавшей потребление, которая могла быть важным фактором усиления великой депрессии. Рост неуверенности после краха октября 1987 года вызвал гораздо меньший эффект, поскольку никакой депрессии не последовало. Однако, на Рис. 94 четко видно увеличение неуверенности и степени риска, затянувшиеся на несколько месяцев после кризиса. [c.239]

БИРЖЕВОЙ КРАХ 1929 ГОДА [c.47]

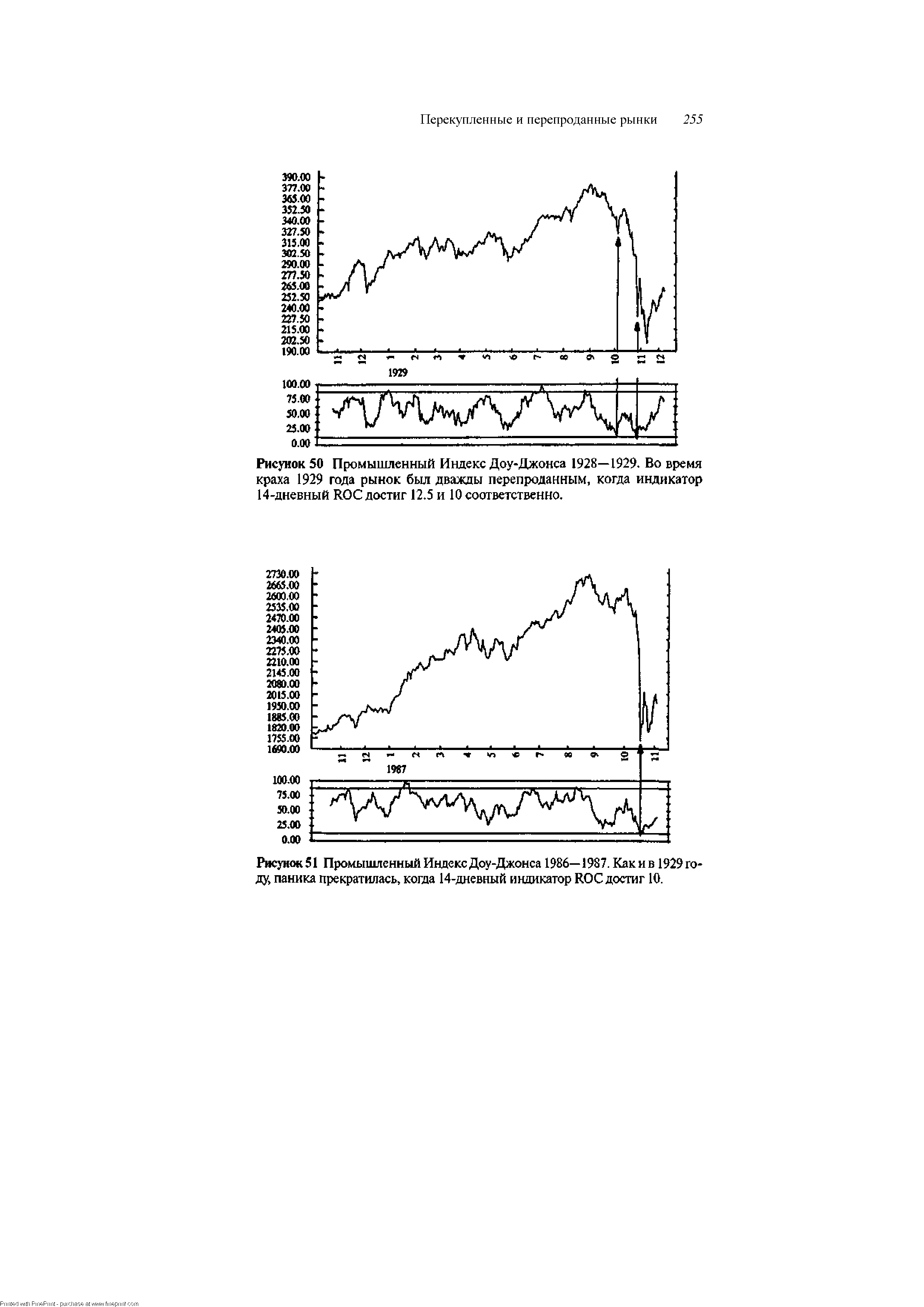

| Рисунок 50 Промышленный Индекс Доу-Джонса 1928—1929. Во время краха 1929 года рынок был дважды перепроданным, когда индикатор 14-дневный RO достиг 12.5 и 10 соответственно. |  |

Вот худший пример. Во время краха 1929 года, акция Зингера продавалась за 100 долларов и вдруг не было и не было заявок, а затем кто-то пришел и говорит "Я продаю, сколько мне дадут " - и один из клерков в зала говорит "один доллар", и покупает. Он купил эти акции. [c.27]

Необходимость общепринятых и широко известных правил составления отчетности была по-настоящему осознана после краха 1929 года на мировых фондовых рынках, ставшего начальной точкой многолетнего экономического кризиса в индустриально развитых странах. Кризис выявил недостаточность применявшейся системы бухгалтерского учета и финансовой отчетности. Концептуальные принципы составления финансовой отчетности в разных странах и даже 1 разных компаниях существенно отличались друг от друга. Отчетность разных компаний оказывалась несопоставимой и непонятной, на ее основе нельзя было получить однозначные выводы о результатах деятельности и финансовом положении компаний. Зачастую отчетность подталкивала к ошибочным выводам. Движение капиталов направлялось по ложному руслу, что изначально содержало информационный зародыш новых биржевых крахов. [c.18]

По законодательству США о фондовом рынке покупатель акций должен оплатить не менее половины стоимости позиции. Вторую половину можно взять в кредит у брокера. Например, если у вас на счете 30 000 долларов, вы можете купить акций не более чем на 60 000 долларов. Закон был принят после биржевого краха 1929 года, когда стало ясно, что низкая маржа способствует чрезмерной спекуляции и может привести к серьезному кризису. До 1929 года биржевики могли покупать акции за 10% маржи, что давало отличные результаты в условиях бычьего рынка, но при спадах разоряло большинство спекулянтов. [c.224]

Трасты закрытого типа имеют долгую историю в США. Они сыграли важную роль во времена спекулятивной эры в конце 20-х годов нашего столетия. Многие инвесторы, участвовавшие в подобных фондах, которые были легко управляемы в течение бурных двадцатых , потерпели огромные потери в итоге краха 1929 года. В результате идея фондов закрытого типа была предана забвению на многие годы. После второй мировой войны фонды открытого типа стали более популярными, чем фонды закрытого типа. И так было до 80-х годов, после чего фонды закрытого типа опять стали популярны. Тем не [c.95]

Ливермор был тихим и скрытным человеком, но, тем не менее, прожил очень богатую и захватывающую жизнь, вращаясь в высших кругах общества. Его лично обвиняли в великом крахе 1929 года, он получал многочисленные угрозы жизни и его постоянно пытались похитить. Он женился на красавице-статистке и стал отцом двух детей, в одного из которых будет в конце концов стрелять его собственная мать. [c.12]

Крах 1929 года утвердил Ливермора в вере в то, что он называл базисными точками. Черный Вторник явился самой крупной базисной точкой в истории фондового рынка - рынок упал на 11,7 процента за один день. Ливермор построил свою стратегию выбора времени на основе базисных точек. [c.251]

Единственное, чем я, возможно, отличаюсь от большинства спекулянтов - это то, что когда я чувствовал, что я прав, стопроцентно прав, я шел до конца, действовал решительно, как я это.сделал во время краха 1929 года, когда у меня была короткая позиция в 1 миллион акций, и каждый рост и падение на один пункт означали для меня миллион долларов. И даже тогда, во время моей самой крупной игры, я никогда не руководствовался исключительно денежными соображениями. Именно игра, решение задачи, победа над рынком смущала и [c.287]

Плюс ко всему, Ливермор знал, что теряет свои навыки заключения сделок. Его внимательность, дисциплинированность и энергичность разрушались. Его страсть к рынку потухла, и он не понимал, почему Может быть, из-за развода с Дороти Или из-за того, что он редко видится с мальчиками Или его новая жена тянет его вниз Или его успех во время краха 1929 года привел к тому, что он потерял интерес к рынку Или повторяется 1907 год, когда он потерял все свое состояние Откуда появились чернота, отчаяние, пустота Откуда они всегда появлялись Неужели ничто не сделает его счастливым Не успокоит его, не даст ему настоящего удовлетворения [c.301]

О Ливерморе постоянно распространяли различные слухи и истории. Он всегда был интересен для прессы и общей массы людей с Уолл-Стрит. Например, один брокер с Уолл-Стрит распространил историю о "черной кошке". Он сказал, что знает, как Ливермор вызвал крах 1929 года. Брокер утверждал, что он нашел волшебную кошку. Брокер взял кошку домой, и удача повернулась к нему лицом. Он тут же провернул успешную сделку на рынке, и каждый раз, когда у кошки появлялись котята, он звонил Ливермору, который тут же пересматривал свою позицию на рынке - если он играл на повышение, он начинал играть на понижение, и наоборот. [c.307]

Ливермор также находился под подозрением в том, что он играет на понижение. Его обвиняли в том, что он явился одной из основных причин краха 1929 года. Но он считал это нелепым, потому что был уверен, что ни один человек или группа людей никогда не могли изменить общее направление рынка или даже удерживать внизу один актив в течение длительного периода времени. Он знал, что в конечном итоге только продажи и доходность акции, финансовый костяк компании, могут одержать победу в игре, несмотря на то, что дорога к победе может быть непростой. Тем не менее, люди по-прежнему во всем винили его, иногда даже прилюдно. [c.307]

Как правило, акции падают быстрее, чем поднимаются. Вспомните исследование вероятности, проведенное профессором Дэвисом из университета Purdue. Только 3,9 месяцев медвежьи графические модели отрабатывают в медвежьем рынке против 7,2 месяца, которые бычьи графические модели работают в бычьем рынке. Медвежьи модели работали в медвежьем рынке 86,9 процента времени, в то время как бычьи модели работали в бычьем рынке 83,7 процента времени. Это говорит о том, что вам лучше продавать в шорт на медвежьем рынке, чем идти в длинную позицию на бычьем рынке. Тогда почему так мало инвесторов пользуются преимуществом короткой продажи Кроме пессимистического к этому отношения, которое свойственно многим, теоретически существует неограниченный риск в короткой продаже. Если вы покупаете акцию, то она может дойти только до нуля, и некоторые действительно доходят. Но не существует предела для роста цены акции. Разница между покупкой акции и продажей акции в шорт состоит в том, что ваш риск определен, если вы покупаете акцию, и совершенно не определен, если продаете ее в шорт. Большинство инвесторов предпочитают придерживаться известной им части уравнения. Короткие продажи могут проводиться только с маржинального счета. Многие инвесторы, как, например, моя мама, отказываются от каких бы то ни было сделок с маржей. Она до сих пор вспоминает, как ее отец потерял все при сделке с маржей (он просто переусердствовал) во время краха 1929 года. Однако существует инструмент, который может сделать короткую продажу более приятным делом для частного инвестора. [c.228]

Рефлексивные отношения не проявляются с одинаковой силой на всех рынках одновременно. Однако события часто похожи по форме. Например, сходство между биржевым крахом 1929 года и нынешним просто жуткое. Тенденция к безудержным колебаниям доллара, вверх или вниз, не менее опасна... На валютных рынках действует взаимно усиливающаяся связь между объемом международного движения капиталов, становящегося все более подверженным влиянию общей тенденции, и резкими колебаниями валютных курсов... Однако на рынке акций рост такой тенденции часто незаметен... Если что-то сравнивают со среднерыночными показателями, трудно вынести личное суждение, независимое от господствующего на данном рынке... Возможно, доверие к господствующей тенденции окажется сильнее способности рынка приспосабливать эти тенденции к собственным интересам. При понижении он продолжает упрямо повышать курсы, пока не наступит полный хаос, и многие меры, которые, как нам кажется, действуют сами по себе, станут попросту неисполнимыми... По вопросу о ликвидности или неликвидности ценных бумаг сказано много вздора. Важно же равновесие между продавцами и покупателями. Спекуляции по течению (следуя индексам, показателям доходности или техническому анализу) и соответствующие приемы (вроде страхования инвестиционных рисков или надписания опционов) равновесие подрывают, Финансовые рынки должны измерять ликвидность, чтобы выполнять поручения на покупку или продажу бумаг без излишних издержек, но по достижений некоторой отметки ликвидность, реальная или мнимая, становится просто опасной, поскольку поощряет людей вести себя согласно господствующей тенденции . [c.79]

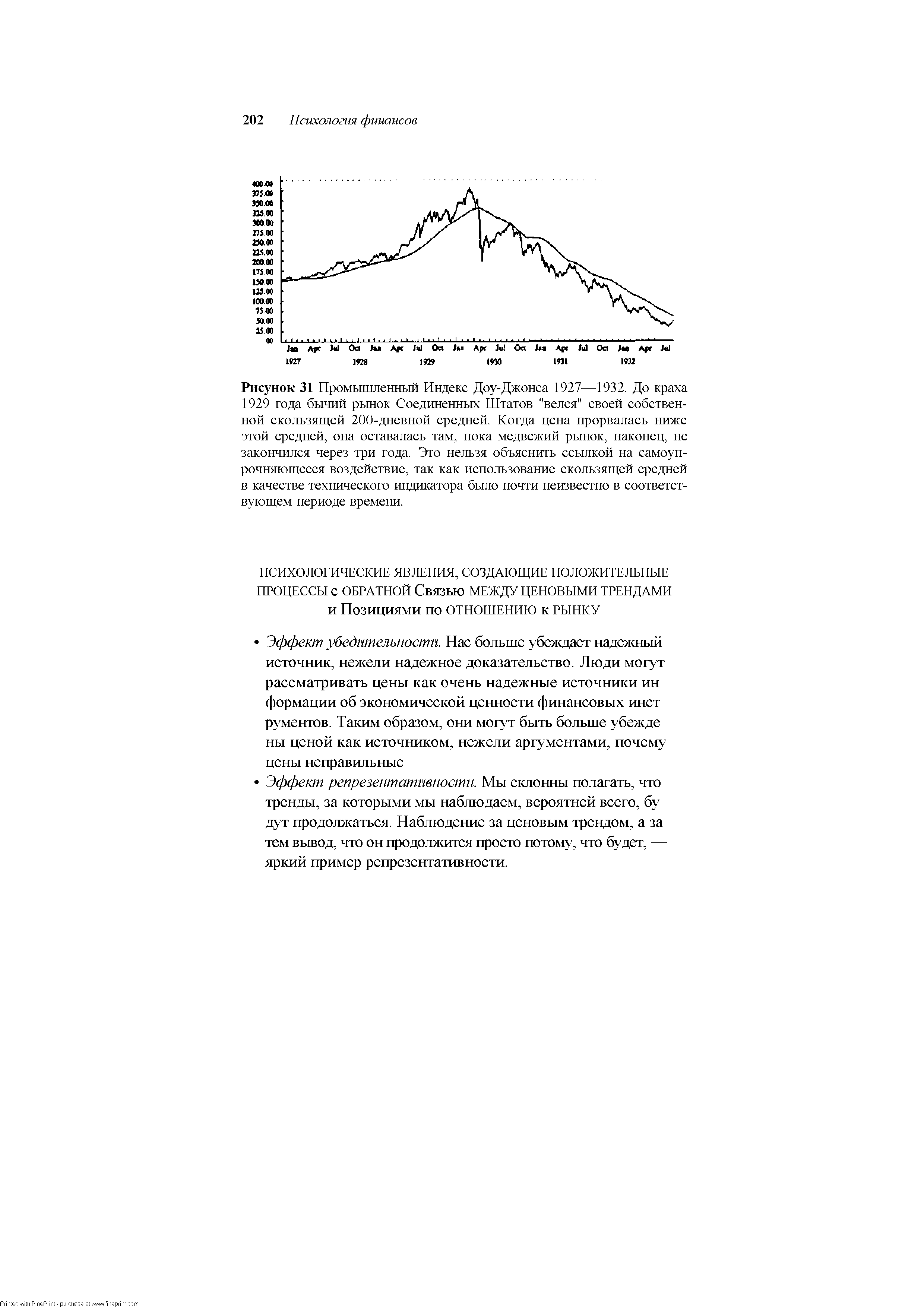

| Рисунок 31 Промышленный Индекс Доу-Джонса 1927—1932. До краха 1929 года бычий рынок Соединенных Штатов "велся" своей собственной скользящей 200-дневной средней. Когда цена прорвалась ниже этой средней, она оставалась там, пока медвежий рынок, наконец, не закончился через три года. Это нельзя объяснить ссылкой на самоупрочняющееся воздействие, так как использование скользящей средней в качестве технического индикатора было почти неизвестно в соответствующем периоде времени. |  |

Доу так и не написал книги, оставив только редакционные статьи в Wall Street Journal. Гамильтон занял пост после смерти Доу и ввел игру, написав после краха 1929 года редакционную статью "Очередность волн прилива". [c.42]

Десятилетие 1930-х было золотым веком графиков. У многих изобретательных людей оказалось много свободного времени после краха 1929 года. Шабакер, Pea, Эллиот, Викофф, Ганн и прочие опубликовали свои исследования в это время. Их работы образовали два отчетливо видимых направления. Одни, как Викофф и Шабакер, считали графики отражением динамики спроса и предложения на рынке. Другие, вместе с Эллиотом и Ганном, искали совершенную упорядоченность рынка, занятие захватывающее, но, к сожалению, бесплодное (см. главу 6). [c.42]

Предыстория МСФО. Крах 1929 года на миропыхфондопых рынках, породивший многолетний глобальный экономический кризис в индустриально развитых странах и регионах, выявил недостаточность применявшейся системы бухгалтерского умета и финансовой отчетности. Концептуальные принципы составления финансовой отчетности в разных странах и даже в разных компаниях одной страны существенно отличались друг от друга. Отчетность разных компаний не всегда правильно понималась пользователями. Она оказывалась несопоставимой, непригодной для серьезного делового анализа, приводила к ошибочным и неоднозначным выводам о результатах деятельности и финансовом положении компаний, представивших отчетность. [c.9]

Вот вам пример наихудшего случая. Акиии компании Зингер продавались за 100 долларов. При крахе 1929 года спрос пропал, испарился. А один кричит Мне надо продать. Сколько дадите Кто-то из биржевых клерков возьми да и ответь Доллар . И тот скупил. Скупил весь фонд. [c.60]

Чарльз Доу так и не написал книгу, ограничившись редакционными статьями для своего журнала. После его смерти у руля правления встал В.Гамильтон, который своей статьей Конец прилива (The Turn of the Tide) повысил репутацию графиков во время биржевого краха 1929 года. [c.88]

Часть легенд о крахе 1929 года объясняют его тем, что инвесторы в основном покупали па 10%-ной марже, и это якобы ускорило крах. Сделка на марже означает, что при покупке акций инвесторы платили всего 10% их стоимости. Если акцнн продолжали расти, брокеры не требовали внесения денег. Можно было, как во время земельного бума во Флориде, купить за 10 центов акцию ценой в 1, а затем продать ее за 1,15, положив в карман 15 центов прибыли. Гэлбрейт показал, что к марже прибегало не так много людей, как утверждают мнфы. Из полутора миллионов инвесторов 900 тысяч играли на свои деньги. А те 600 тысяч инвесторов, которые покупали на марже, не испытывали трудностей с получением кредита и не потому, что брокеры были безрассудными. Маржа никогда не была 10%-нон. На самом деле в 1927 году брокеры просили клиентов внести денежное обеспечение в размере 45%. Чуть позже s том же году брокерьг подняли маржу до 50%, поскольку их беспокоило сосшяние рынка. Одновременно банки настойчиво предлагали брокерам кредиты. Международные банки могли получить хорошую прибыль, ссужая деньгами американские банки, которые предоставляли кредиты брокерам с Уолл-Стрит, а те в свою очередь давали в долг своим клиентам. Банки предоставляли кредиты брокерам под 12%, а те ссужали клиентов под 14%-16%. Таким образом, с финансированием маржи проблем не было. В начале 1929 года клиенты были должны брокерам ошеломляющую сумму в 6 миллиардов (около 60 млрд. сегодняшними деньгами). [c.56]

Однако сам я больше всего ценю старую книгу с графиками промышленного и транспортного индексов Доу — Джонса, восходящими аж к 18 декабря 1896 года — к той дате, когда родился современный индекс Доу — Джонса. (Пустяковый вопрос на какой отметке закрылся промышленный индекс Доу в свою первую торговую сессию Ответ 38,59.) В те времена промышленный индекс состоял всего из 12 компонентов, а транспортный — из 20, и назывался он тогда железнодорожным. Осенью 1985 года эту книгу мне предложил девяностолетний обозреватель канала FNN из Вирджинии. Я интересовался рынком, но не слишком активно, с начала 20-х годов, — написал он, — я жил во времена краха 1929 года и Великой депрессии, которая оказалась хорошим противоядием от излишнего энтузиазма. Теперь моя деятельность ограничена голубыми фишками и безопасными инвестициями. Спекуляции меня более не интересуют . В конце письма он спрашивал, заинтересован ли я иметь эту книгу с графиками. Само собой, я был заинтересован. Я с радостью выменял ее на подписанный автором экземпляр одной из книг Джо Грэнвилла. [c.9]

А потом еще эти зловещие графики. Корпорация Loews, как сообщается, потеряла сотни миллионов долларов во второй половине 90-х годов, сделав ставку на понижение рынка. Лоуренс Тиш, сопредседатель этой корпорации, любил рассматривать графики, на одном из которых была отображена динамика индекса Доу-Джонса во время биржевого краха 1929 года, а на другом — японский индекс Nikkei, когда он упал с 40 000 до 10 000. Сегодняшняя динамика рынка угрожающе напоминает то, что произошло тогда с Доу и Nikkei. [c.61]

Джон Кеннет Гелбрейт, "Великий Крах 1929 года ". [c.231]