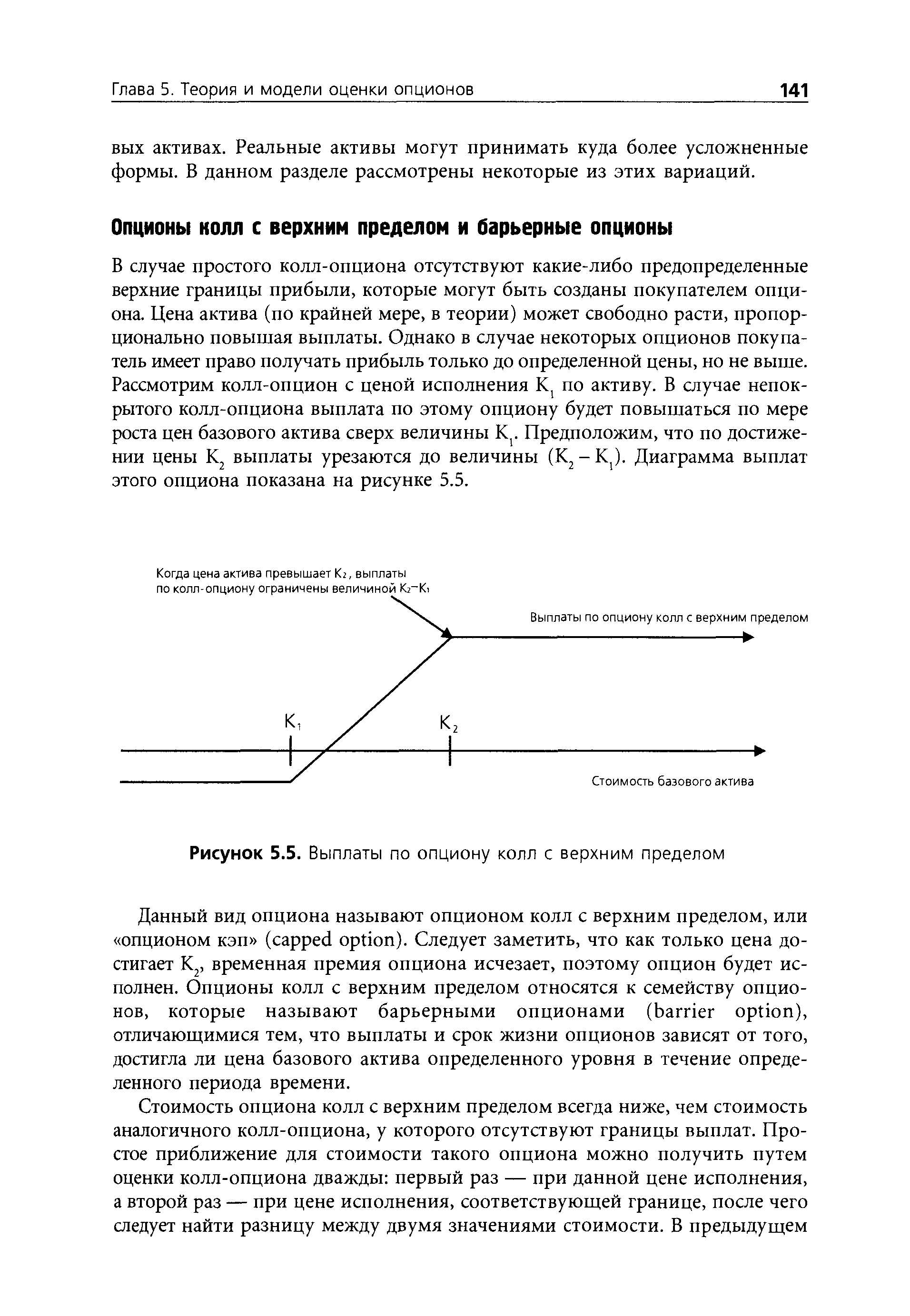

Выплаты по опциону колл с верхним пределом [c.141]

| Рисунок 5.5. Выплаты по опциону колл с верхним пределом |  |

Стоимость опциона колл с верхним пределом = — Стоимость колл-опциона (К = К ) - Стоимость колл-опциона (К = К). [c.142]

Опцион колл с верхним пределом можно оценить, сделав двукратную оценку опциона на расширение в модели Блэка-Шоулза один раз с ценой исполнения в 1000 долл. (дает первоначальную ценность опциона на расширение, равную 218 млн. долл.) и один раз — с ценой исполнения в 2000 долл. (дает ценность опциона = 76 млн. долл.). Разница между этими двумя оценками составляет ценность опциона на расширение с верхним пределом для приведенной ценности. Его также можно оценить в биномиальной модели, устанавливая ценность в размере 2000 долл. всякий раз, когда ценность опциона превосходит это значение на биномиальном дереве. [c.1075]

Ценность опциона колл с верхним пределом, характеризующегося ценой исполнения К и верхним пределом К2, может быть вычислена следующим образом [c.1210]

Ценность опциона колл с верхним пределом (К,, К2) = = ценность опциона колл (К ) - ценность опциона колл (К2). [c.1210]

Характерно, что денежные потоки по опциону колл с верхним пределом могут быть воспроизведены за счет покупки опциона колл с ценой исполнения Кг и продажи опциона колл с ценой исполнения К2. [c.1210]

Дельты этих двух опционов примерно равны. Поэтому нами продано равное количество непокрытых опционов пут и колл. Точки безубыточности составляли 129 1/4 в верхнем направлении и 105 3/4 в нижнем направлении. В соответствии с философией, описанной ранее, было предоставлено пространство для блужданий в пределах точек безубыточности. Примерно за пять недель до истечения такая величина пространства выглядела разумной — около 14 пунктов вверх и 11 пунктов вниз. [c.303]

Теперь представьте ситуацию, когда вы находитесь в короткой позиции на такой опцион колл (с ценой исполнения 100). Если вы находитесь в короткой позиции на этот инструмент, то вами представлено право сделать выбор владельцу опциона взять у вас акции по 100 или нет. Вы не можете повлиять на решение обладателя опциона, но можете предположить, что он предпримет. Если цена акции выше 100 к моменту истечения срока, то он даст заявку на покупку, согласно которой вам придется предоставить ему акции по 100 за штуку. Если у вас уже нет акций, то вам потребуется приобрести их. Если цена к этому времени значительно поднялась, то вы можете понести большие убытки. Скажем, цена акции при истечении срока равна 120, тогда заявка на покупку вынудит вас купить акции по 120 и продать их владельцу опциона по 100, в результате чего убыток составит 20 за акцию. Так как для цен акций не существует верхнего предела, то нахождение в короткой позиции на опцион колл может быть весьма опасным. На практике обычно совсем не обязательно покупать акции намного проще выкупить обратно короткий опцион и понести те же убытки. Но что, если цена акции ниже 100 к моменту срока истечения Понятно, что владелец не станет исполнять свое право на покупку акции по 100, так как на рынке они дешевле. В такой ситуации тот, кто был в короткой позиции на опцион, выкупит его на нулевом уровне. Это — наилучшая ситуация для непокрытых продавцов (naked writ- [c.104]

Коллар, верхняя И НИЖНЯЯ границы. Влияние верхней границы ставки для облигаций с плавающей ставкой наилучшим образом можно проиллюстрировать путем сопоставления облигации с плавающей ставкой при наличии верхней границы и при отсутствии ее, как это показано на рисунке 33.18. Верхняя граница ставки облигации с плавающей ставкой оказывает такой же эффект, как и опцион колл для процентных ставок с ценой исполнения Кс для случая владения эмитентом облигации опционом. Опцион колл на процентные ставки превращается в опцион пут на базовую облигацию. В этом случае цена облигации с плавающей ставкой и верхним пределом может быть переписана следующим образом [c.1220]