Вместе с чеками банк обязан выдать клиенту идентификационную карточку (чековая карточка). [c.226]

КАРТОЧКА ЧЕКОВАЯ — разновидность банковской карточки. [c.274]

Карточка банковская денежная 273 Карточка клубная 273 Карточка корпоративная 273 Карточка кредитная 274 Карточка образцов подписей 274 Карточка платежная 274 Карточка платиновая 274 Карточка с памятью 274 Карточка чековая 274 Карточки инвентарные 274 Карточки складского учета 274 Карточный бизнес 275 Каско 275 Касса 43—(4, 90, 149, 171, 247—248, 262, 266, [c.789]

Кредитные деньги - это чеки и кредитные карточки. Чековые вклады (депозиты), хранящиеся в банках и других [c.49]

Вместе с чеками банк выдает клиенту идентификационную карточку (чековую книжку). Чек бывает [c.20]

К 27 Карточка производственного за- К 60 Книжка чековая, лимитирован- [c.460]

Карточки для покупки через терминалы в торговых точках. Карточки этого вида также относятся к разряду дебетовых. Они привязаны к чековому или сберегательному счету владельца карточек и не предусматривают автоматического предоставления кредита. Карточка выполняет функции банковского чека, однако ее применение более надежно, так как идентификация владельца производится в момент совершения сделки и деньги перечисляются на банковский счет торгового предприятия немедленно. [c.437]

Использование чеков в платежном обороте требует их высокой защищенности от подделок, нарушений условий выдачи и обращения. Поскольку чек - ценная бумага, то банк выдает вместе с чековой книжкой идентификационную карточку, в которой указываются данные о владельце чеков и его банке, под- [c.464]

Перед выдачей чековой книжки банк заполняет отдельные реквизиты содержащихся в ней чеков. На лицевой стороне каждого чека указывается наименование плательщика (чекодателя) и банка, выдавшего чековую книжку. Также приводятся необходимые банковские реквизиты плательщика (номер счета, номер корреспондентского счета банка, банковский идентификационный код). На оборотной стороне чека цифрами и прописью указывается предельный размер суммы, на которую может быть выписан чек. Сумма лимита скрепляется печатью и подписью должностных лиц банка. Выданная банковская чековая книжка регистрируется в специальной идентификационной карточке, в которой перечисляются основные реквизиты чека с образцами подписей. Она выдается клиенту вместе с чековой книжкой и служит для подтверждения подлинности чека. [c.435]

Плательщик (чекодатель) выписывает чек и передает его поставщику (чекодержателю) вместе с идентификационной карточкой. В момент выписки и получения чека чекодержатель обязан следить за обоснованностью лимита данной чековой книжки. При выписке чека неиспользованный лимит отражается на корешке следующего чека. Помимо соблюдения лимита сверяется подпись лица, выписав- [c.436]

Плательщик (чекодатель) выписывает чек и передает его поставщику (чекодержателю) вместе с идентификационной карточкой. В момент выписки и получения чека чекодержатель обязан следить за обоснованностью лимита данной чековой книжки. При выписке чека неиспользованный лимит отражается на корешке следующего чека. Помимо соблюдения лимита сверяется подпись лица, выписавшего чек, с образцом подписи, поставленной на идентификационной карточке, а также соответствие остальных реквизитов чека реквизитам карточки. [c.218]

Как всеобщее средство обмена и как средство накопления стоимости деньги позволяют нам переносить стоимость во времени и пространстве. В этой связи деньги могут выступать как наличные, так и безналичные. В этих целях деньги часто заменяются чеками или векселями. В то время, как векселями пользуются в основном предприятия, частные лица могут пользоваться чеками. В ходе электронизации финансовой системы все чаще используются чековые и кредитные карточки. Таким образом, в денежном обороте участвует все меньше наличных денег. [c.72]

Для разработки и проверки концепции может быть использована и групповая дискуссия. Например, крупная компания, оказывающая финансовые услуги, решила открывать текущие (не срочные) счета с выплатой процентов на вложенные средства (в этом заключалась идея продукта), потому что это уже сделали ее основные конкуренты. Для развития идеи в конкретную концепцию продукта была проведена групповая дискуссия. Отвергнув идею чековой книжки, участники дискуссии поддержали "денежную" кредитную карточку и определили [c.128]

Однако кредитные карточки - как, впрочем, и все другие формы кредита - позволяют людям и фирмам экономить на использовании денег. Кредитные карточки дают вам возможность заключать сделки, держа меньше денег в форме наличности и чековых вкладов. Иначе говоря, они помогают вам синхронизировать ваши расходы и доходы, уменьшая тем самым необходимость в хранении наличных денег и чековых депозитов. [c.278]

Ключевой вопрос в теоретической полемике между кейнсианцами и монетаристами заключается в том, стабильна или нет скорость обращения денег V. Следует отметить, что понятие стабильный в том смысле, в котором оно употребляется здесь, не является синонимом понятия постоянный . Монетаристам хорошо известно, что скорость обращения денег сегодня выше, чем в 1945 г. Сокращение периодов между днями выдачи заработной платы, более широкое применение кредитных карточек, появление технических средств, ускоряющих платежи, увеличили скорость обращения денег с 1945 г. Все эти факторы позволили людям держать в виде наличности и на чековых счетах меньше денег относительно номинального ВВП. [c.347]

Широкое внедрение безналичных расчетов в практику не только оптового, но и розничного коммерческого оборота обусловлено рядом причин. Они позволяют значительно ускорить оборачиваемость средств, увеличить масштабы проводимых платежных операций. Внедрение в банковскую практику электронно-вычислительной техники упрощает саму процедуру расчетов. Интенсивное развитие современной финансово-кредитной системы привело к тому, что безналичные расчеты получили форму электронных денег , а средства платежа — форму кредитных карточек. В результате наличный денежный оборот оказался существенно меньше безналичного, поскольку широко употребляемым средством платежа стали не наличные деньги, а кредиты, выдаваемые под вклады в коммерческих банках. Эти вклады обычно называют текущими чековыми счетами, но официально они именуются бессрочными депозитами или вкладами до востребования (по первому требованию их можно изъять или перевести). [c.116]

Для получения чеков в банке предприятие представляет заявление и платежное поручение о депонировании средств. Вместе с чеками банк выдает клиенту идентификационную (чековую) карточку. На лицевой стороне карточки указываются наименование банка и его местонахождение, предприятие и номер его счета, а также подпись. На оборотной стороне банк дает гарантию оплаты чека, выписанного на него, при соблюдении следующих условий [c.365]

Основной сервис. Индивидуальные характеристики, присущие данной услуге. Например, текущий счет в банке может сопровождаться чековой книжкой, денежной карточкой, возможностью в определенных пределах бесплатно превысить кредит, обслуживание в любом из отделений сети. Как вариант, может предлагаться обслуживание через банкоматы и централизованный телефонный сервис. [c.81]

Возобновляемый кредит включает чековый кредит и кредитные карточки. [c.176]

Для потребителей привлекательность таких счетов состоит в быстроте и простоте операций. Чековым кредитованием по сравнению с кредитными карточками занимается большее число банков, но общая сумма предоставленного чекового кредита ниже и его доля снижается на задолженность по кредитным карточкам в ПИТА приходится около 80% общей суммы выданных возобновляемых ссуд. [c.177]

В основе управления остатком наличных денежных средств на промышленном предприятии лежит контроль за налично-денежны-ми потоками, осуществляемый с помощью следующих документов чековой книжки предприятия на снятие наличных денег с расчетного счета, карточек с образцами подписей должностных лиц предприятия, приходных и расходных ордеров по денежным потокам кассы, утвержденного лимита кассы, объявлений на взнос наличными, утвержденного перечня товаров, подлежащих реализации за наличный расчет, кассового плана, дебетовых и кредитовых оборотов по счету кассы в Главной книге и книге учета кассовых операций. На предприятиях розничной торговли и в коммерческих банках, осуществляющих операции в рублях и валюте, к числу специфических факторов управления налично-денежным оборотом относится систематическая инкассация наличных денежных средств с отнесением [c.267]

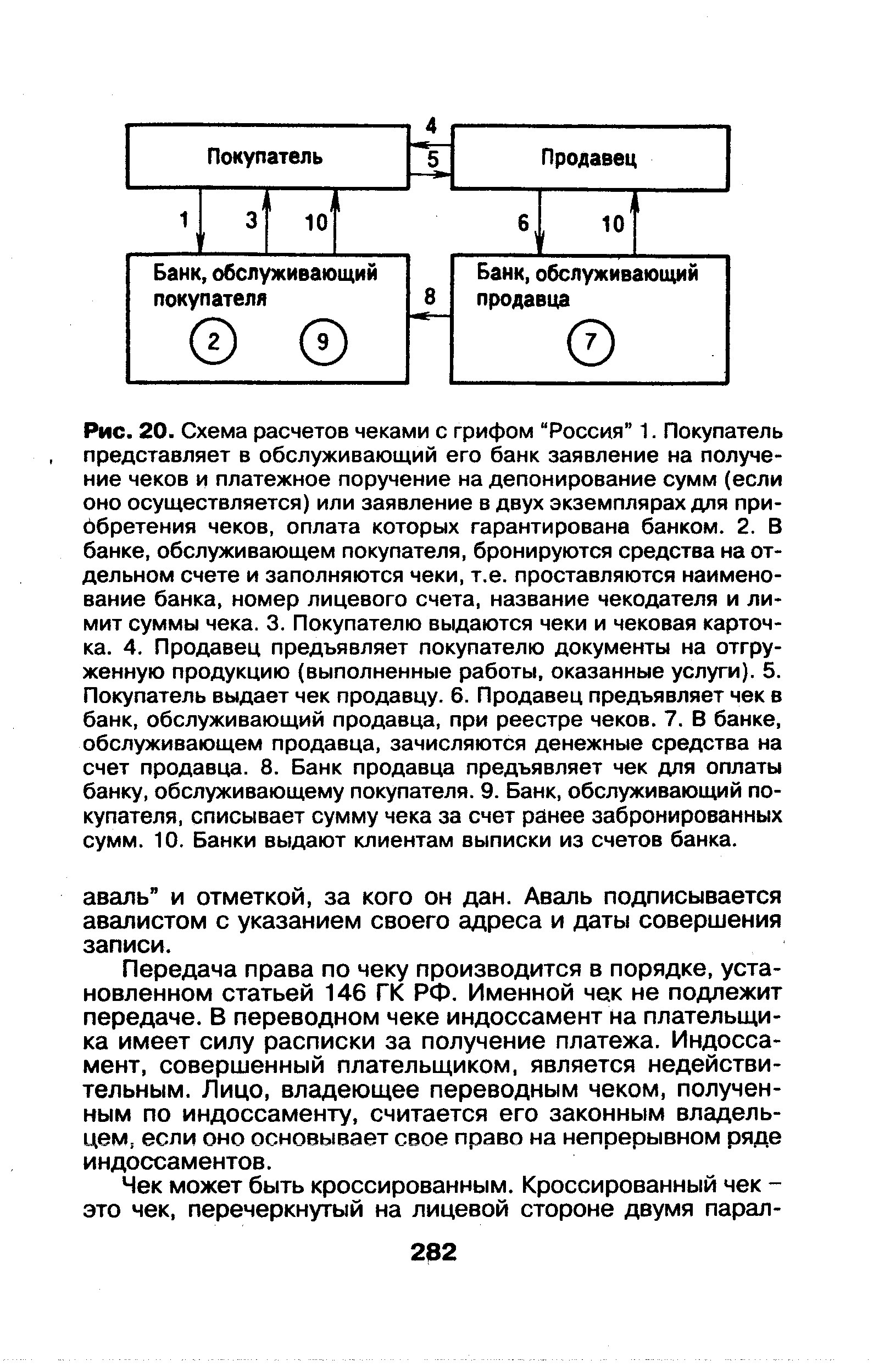

| Рис. 20. Схема расчетов чеками с грифом "Россия" 1. Покупатель представляет в обслуживающий его банк заявление на получение чеков и платежное поручение на депонирование сумм (если оно осуществляется) или заявление в двух экземплярах для приобретения чеков, оплата которых гарантирована банком. 2. В банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т.е. проставляются наименование банка, номер лицевого счета, название чекодателя и лимит суммы чека. 3. Покупателю выдаются чеки и чековая карточка. 4. Продавец предъявляет покупателю документы на отгруженную продукцию (выполненные работы, оказанные услуги). 5. Покупатель выдает чек продавцу. 6. Продавец предъявляет чек в банк, обслуживающий продавца, при реестре чеков. 7. В банке, обслуживающем продавца, зачисляются денежные средства на счет продавца. 8. Банк продавца предъявляет чек для оплаты банку, обслуживающему покупателя. 9. Банк, обслуживающий покупателя, списывает сумму чека за счет ранее забронированных сумм. 10. Банки выдают клиентам выписки из счетов банка. |  |

При расчетах с использованием векселей экспортер передает тратту и товарные документы на инкассо в банк. При чековой форме импортер выписывает чек клиента или поручает банку выписать чек банка, чек подлежит оплате — инкассации при предъявлении. Используются также дорожные чеки и еврочеки с оплатой при условии предъявления их владельцами гарантийных карточек. [c.736]

В роли кредитора последней инстанции и/или гаранта стабильности финансовой системы центральный банк функционирует как банк других банков, или банк банков (banker s bank). Так же как мы можем положиться на депозитное учреждение, которое дает нам ссуду при возникшей потребности (допустим, предоставляя такую возможность с помощью кредитных карточек), депозитное учреждение полагается на центральный банк. Более того, так же, как и мы думаем, что депозитное учреждение, в котором открыт наш текущий счет, зачтет чеки, так и депозитное учреждение может положиться на центральный банк, будучи уверенным в четком функционировании системы чекового клиринга. Последняя осуществит все платежи и распределит поступления между учреждениями, участвующими в клиринге. [c.405]

Для современного этапа эволюции денег характерно появление СИСТЕМЫ ЭЛЕКТРОННЫХ ДЕНЕГ, с помощью которой проводятся денежные операции получение денег с банковского счета, прием вкладов, платежи, выдача чековых книжек, дебет-карточек и др. Появились смарт-карточки, которые представляют собой электронную чековую книжку. [c.50]

ЕВРОЧЕК (Euro heque) — чек, принимаемый к оплате в любой стране — участнице европейской банковской системы "Еврочек" (создана в 1968 г. для улучшения обслуживания туристов). В настоящее время Е. выписываются в одной из 39 стран и дают возможность получать наличные деньги в любом банке или обменном пункте мира, где есть знак ЕС (таких пунктов более 200 тыс.). Кроме того, Е. может использоваться для оплаты товаров и услуг в магазинах, отелях, ресторанах и т.д., имеющих знак ЕС (более 4 млн. точек). Он должен использоваться вместе с евро-чековой карточкой, которая гарантирует платежи по чеку на сумму до 100 долл. Е. выдается банком без предварительного взноса и может оплачиваться в счет банковского кредита сроком до месяца. [c.111]

Кредитная карточка объединила в себе и платежно-расчетную и кредитную функции. Она представляет собой чек в электронно-технологическом варианте и прекрасно выполняет функцию денег как средства платежа. Впервые кредитные карточки появились в США в 1915 г. и были выпущены фирмой "Дайнер клаб". За последующие восемь десятилетии система электронных денег получила громадное развитие. Появились возобновляемые кредитные карточки, широко используемые для расчета в магазинах и ресторанах одномесячные карточки, применяемые для расчетов с туристскими фирмами фирменные карточки для оплаты служебных расходов премиальные или "золотые" кредитные карточки для лиц с высоким годовым доходом, которые дают целый ряд льгот и особых возможностей дебет-карточки, которые представляют собой систему расчетов с помощью ЭВМ смарт-карточки, представляющие собой электронные чековые книжки и т. п. [c.86]