Кривая из семейства Y1, пересекающая Х2Х 2 в точке, соответствующей г2, а именно кривая Y2, и будет искомой кривой. Таким образом, кривые X и Y сами по себе ничего не говорят нам о норме процента. С их помощью мы узнаем лишь, какова будет величина дохода, если из какого-нибудь другого источника известно, какова норма процента. Если ничего не произошло с состоянием предпочтения ликвидности и количеством денег, так что норма процента неизменна, то кривая Y 2, которая пересекает новую кривую инвестиционного спроса на той же вертикали, но ниже точки, в которой кривая Y1 пересекала прежнюю кривую инвестиционного спроса, и будет соответствующей кривой из семейства Y, a Y 2 и будет новым уровнем дохода. [c.78]

Принятие решений по инвестициям. Теперь проанализируем данные рис. 29-26, который показывает, как процентная ставка соотносится с приобретением реального капитала. Возможно, вы помните, что кривая инвестиционного спроса строится путем агрегирования всех потенциальных инвестиционных [c.640]

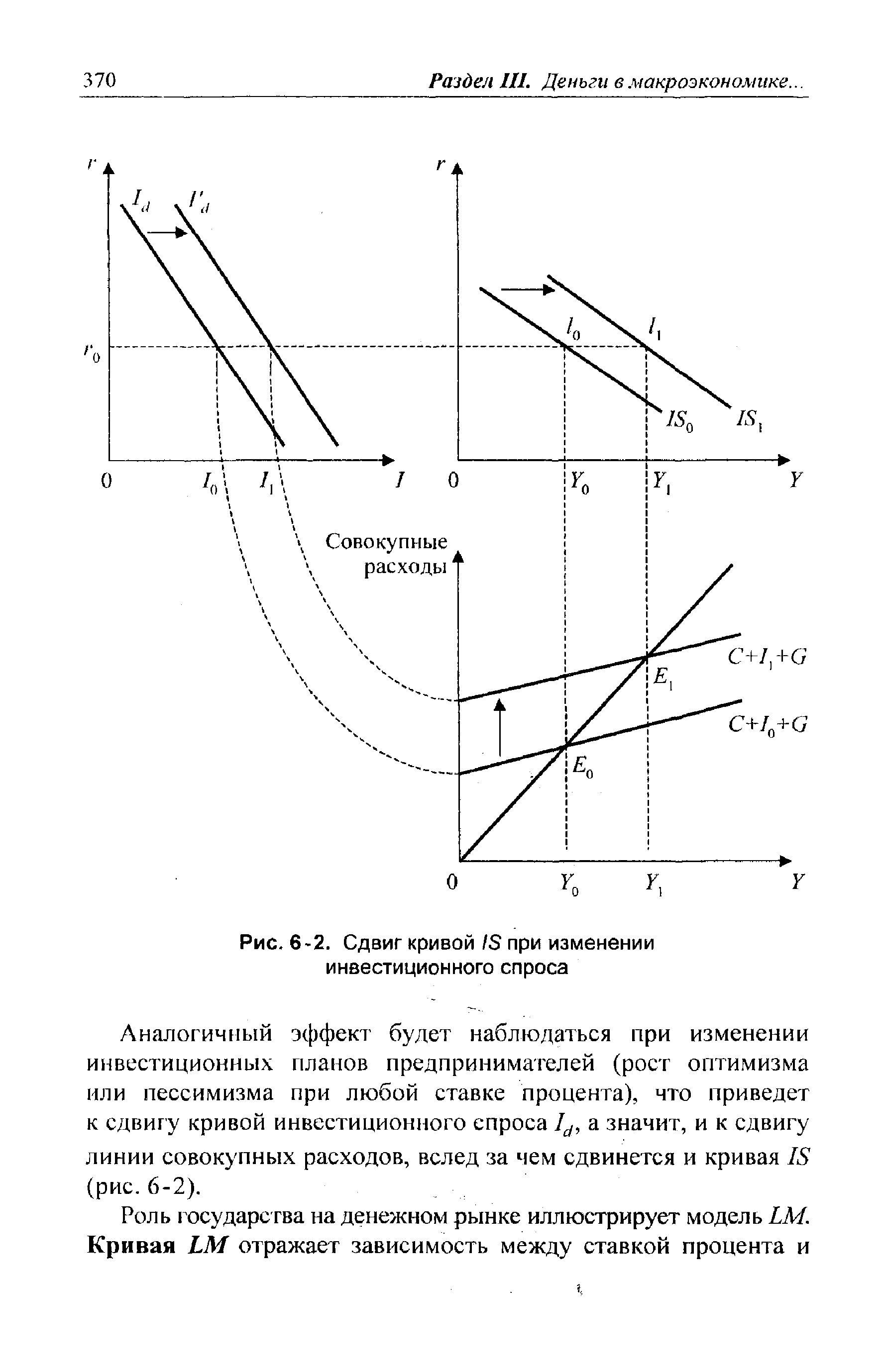

Аналогичный эффект будет наблюдаться при изменении инвестиционных планов предпринимателей (рост оптимизма или пессимизма при любой ставке процента), что приведет к сдвигу кривой инвестиционного спроса Id, а значит, и к сдвигу линии совокупных расходов, вслед за чем сдвинется и кривая IS (рис. 6-2). [c.370]

Y, совместимая с кривой инвестиционного спроса Х Х и нормой процента г. Теперь пусть кривая инвестиционного спроса сдвигается от положения X X. к положению Л Х тогда, вообще говоря, изменится и величина дохода. Но приведенная выше диаграмма не содержит достаточно данных кия того, чтобы показать нам, какова будет эта новая величина, а не зная, какое положение примет кривая Y, мы не можем знать и того, в какой точке ее пересечет новая кривая инвестиционного спроса. Если же мы введем в анализ состояние предпочтения ликвидности и количество денег и узнаем из них, что норма процента равна, скажем, / 2, тогда ситуация в целом полностью определится. Кривая из [c.625]

По всем трем источникам финансирования инвестиций просматривается одна и та же зависимость между уровнем процентной ставки и желанием предпринимателей инвестировать при любых вариантах финансирования капиталовложений их величина снижается при повышении процента, и наоборот. Кривая инвестиционного спроса 1Х изображена на рис. 23.1. [c.462]

ГРАФИК ИНВЕСТИЦИЙ. Только что описанная взаимосвязь между инвестированием и ставкой процента представлена на рис 29-8 в форме кривой инвестиционного спроса I. [c.552]

РИС. 29-8. Кривая инвестиционного спроса. Планируемый уровень инвестиционных расходов на строительство завода, установку оборудования, жилищное строительство и прирост товарных запасов зависит от величины реальной процентной ставки. Чем выше ставка процента, тем меньше число инвестиционных проектов, остающихся прибыльными. Таким образом, рост реальных процентных ставок сокращает спрос на инвестиции. Следовательно, если процентные ставки растут с i 0 до Г, то уровень инвестиционного спроса падает с /0 до / [c.552]

Все сказанное нами по поводу инвестиций фирм в новые заводы и оборудование является также верным и для инвестиций в жилищное строительство или запасы. При значительном росте процентных ставок прибыли, которые будут получены от эксплуатации нового дома или сегодняшнего увеличения товарных запасов, не будут достаточны, чтобы возвратить сумму займа плюс проценты по нему. Следовательно, чем выше ставка процента, тем меньше инвестиционные вложения в жилищное строительство или запасы будут казаться прибыльными. Таким образом, кривая инвестиционного спроса на рис. 29-8 отражает спрос на все виды инвестиций. [c.552]

Кривая инвестиционного спроса I на рис 29-8 построена для некоторого данного ожидаемого уровня прибыли от инвестиций. Если фирмы становятся более оптимистичными в своих оценках будущих прибылей, например если они верят, что через 3 года длительный период вялой активности наконец сменится бумом, они, несомненно, захотят инвестировать больше. [c.553]

Общие итоги этого анализа могут быть подведены следующим образом. В условиях частного равновесия определение нормы процента путем пересечения кривой предложения сбережений и кривой инвестиционного спроса подчиняется двум условиям а) перемещение по кривой отражает изменение величины сбережений или инвестиций в результате изменения нормы процента, в предположении о том, что все прочие факторы постоянны б) обе кривые независимы друг от друга. Условие а) означает, в частности, что кривая предложения сбережений изображена для некоторого заданного дохода, а условие б) что она не изменяется при сдвиге [c.239]

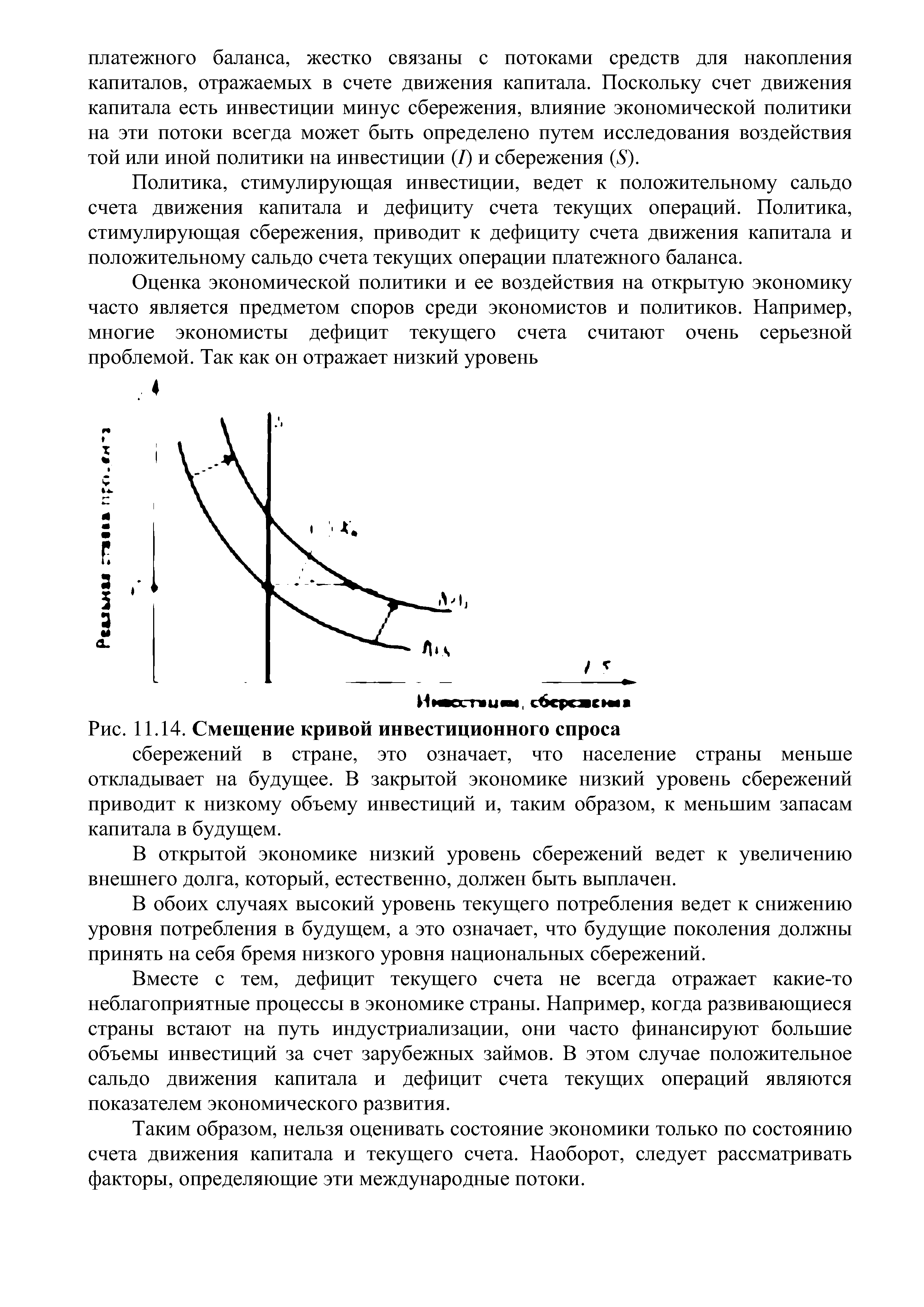

| Рис. 11.14. Смещение кривой инвестиционного спроса |  |

В отличие от неоклассической школы, допускающей, что сбережения и инвестиции могут быть в действительности и не равны, классическая теория в ее ортодоксальном виде считала, что они равны. Маршалл, например, вне всякого сомнения, полагал, хотя и не высказывал этого в ясной форме, что совокупные сбережения и совокупные инвестиции по необходимости равны между собой. Большинство представителей классической школы заходили еще дальше, считая, что каждый индивидуальный акт увеличения сбережений неизбежно порождает соответствующий акт увеличения инвестиций. В связи с этим надо заметить, что нет серьезного различия между моим графиком предельной эффективности капитала или графиком инвестиционного спроса и кривой спроса на капитал в понимании некоторых авторов классической школы, которых мы цитировали выше. Когда же мы подходим к склонности к потреблению и ее естественному следствию - склонности к сбережению, расхождения уже начинают намечаться ввиду того особого значения, которое представители классической школы придавали воздействию нормы процента на склонность к сбережению. Впрочем, надо думать, они не стали бы отрицать, что уровень дохода также оказывает важное воздействие на объем сбережений. Я же со своей стороны не стану отрицать, что норма процента может, пожалуй, оказывать влияние (хотя и не обязательно влияние того рода, которое предполагает классическая школа) на сумму, сберегаемую из данного дохода. Все эти точки соприкосновения можно обобщить в виде положения, с которым классическая школа должна согласиться и которое я не буду оспаривать. Оно заключается в том, что если уровень дохода принять за данную величину, то мы можем заключить, что текущая норма процента должна находиться в точке, где кривая спроса на капитал, соответствующего различным уровням нормы процента, пересекается с кривой сбережений из данного дохода при различных нормах процента. [c.77]

Имеются, впрочем, два хорошо известных обстоятельства, которые могли бы послужить классической школе предупреждением насчет того, что в ее теории что-то неладно. Во-первых, было признано, по крайней мере со времен опубликования работы проф. Касселя "Природа и причины существования процента", что сумма, сберегаемая из данного дохода, вовсе не обязательно должна расти при увеличении нормы процента в то же время никто не сомневается в том, что инвестиционный спрос падает по мере повышения нормы процента. Но если и кривые Y, и кривые X наклонены в одну и ту же сторону в сторону увеличения нормы процента), то нет никакой гарантии, что [c.78]

Инвестиционные расходы. Инвестиционные расходы, то есть закупки инвестиционных товаров, — это вторая детерминанта совокупного спроса. Уменьшение объемов новых средств производства, которые фирмы готовы приобрести при любом возможном уровне цен, приведет к смещению кривой совокупного спроса влево. И наоборот, увеличение объемов инвестиционных товаров, которые фирмы готовы купить, приведет к увеличению совокупного спроса. Давайте рассмотрим факторы, способные вызвать изменение инвестиционных расходов, которые перечислены в табл. 11-1. [c.233]

Ожидаемые прибыли от инвестиции. Оптимистичные прогнозы ожидаемых прибылей на вложенный капитал увеличивают спрос на инвестиционные товары и тем самым смещают кривую совокупного спроса вправо. Например, предполагаемый [c.233]

Налоги на бизнес. Увеличение налогов на бизнес приведет к сокращению посленалоговых прибылей корпораций от капиталовложений, а следовательно, и к уменьшению инвестиционных расходов и совокупного спроса. И наоборот, сокращение налогов увеличит посленалоговые прибыли от капиталовложений, подстегнет инвестиционные расходы, а также подтолкнет кривую совокупного спроса вправо. [c.233]

Избыточные мощности. Увеличение избыточных мощностей, то есть неиспользуемого наличного капитала, сдерживает спрос на новые инвестиционные товары и поэтому уменьшает совокупный спрос. У фирм, предприятия которых работают не на полную мощность, нет достаточных стимулов для строительства новых производственных единиц. Если же фирмы обнаруживают, что их избыточные мощности исчерпаны, они строят новые заводы и покупают больше оборудования. Следовательно, инвестиционные расходы увеличиваются и кривая совокупного спроса смещается вправо. [c.233]

Предположим, что домохозяйства, фирмы и правительство решили увеличить свои расходы. Это вызовет смещение кривой совокупного спроса вправо. В нашем перечне детерминант совокупного спроса (табл. 11-1) указаны некоторые возможные причины такого решения. Например, потребители стали более оптимистично оценивать будущую экономическую конъюнктуру. Эти радужные ожидания могут быть связаны с новыми технологическими достижениями в США, которые способны повысить конкурентоспособность американских товаров как на внутреннем, так и на мировом рынке, а следовательно, и увеличить реальные доходы в будущем. В результате потребители могут принять решение тратить большую (сберегать меньшую) часть своих текущих доходов. Также и фирмы могут ожидать, что будущая деловая конъюнктура даст возможность увеличить прибыли от нынешних инвестиций в новое оборудование. Поэтому для расширения производственных мощностей они увеличат свои инвестиционные расходы. [c.242]

Увеличение потребительских, инвестиционных расходов и чистого экспорта при постоянном уровне цен влечет за собой сдвиг графика совокупных расходов вверх, а кривой совокупного спроса вправо. Сокращение этих расходов приводит к противоположным результатам. [c.248]

В период спада возникает необходимость в стимулирующей фискальной политике, то есть политике, направленной на экономический рост. Рассмотрим рис. 12-1, где мы предполагаем, что резкое снижение инвестиционных расходов привело к смещению кривой совокупного спроса в экономике от ADl до AD2. (Пока не обращайте внимание на стрелки и нисходящую пунктирную линию.) Возможно, перспективы получения прибылей от инвестиционных проектов стали более туманными, поэтому инвестиционные расходы и совокупный спрос значительно сократились. В результате этого реальный ВВП уменьшился с 505 млрд дол. — величины, близкой к уровню производства при полной занятости, — до 485 млрд дол. Это падение реального производства на 20 млрд дол. сопровождалось ростом безработицы, поскольку для производства меньшего объема продукции требуется меньше рабочей силы. Такая [c.252]

Когда возникает инфляция спроса, для контроля за ней необходима ограничительная, или сдерживающая, фискальная политика. Рис. 12-2 привлекает наше внимание к вертикальному отрезку кривой совокупного предложения. Во-первых, допустим, что сдвиг кривой совокупного спроса от AD3 до AD4 на вертикальном отрезке кривой совокупного предложения повысил уровень цен с Р3 до Р4. (Пока не обращайте внимания на указывающие влево стрелки и пунктирную линию.) Это увеличение совокупного спроса может быть, например, результатом резкого роста инвестиционных расходов или чистого экспорта. Если правительство собирается контролировать инфляцию, то его фискальные меры должны носить совершенно иной характер по сравнению с теми, которые оно применяло для борьбы со спадом. В подобном случае правительство может 1) сократить государственные расходы 2) повысить налоги 3) использовать два первых варианта в сочетании. Когда экономика сталкивается с инфляцией спроса, фискальная политика должна быть направлена на создание бюджетного избытка, то есть на превышение налоговых поступлений над государственными расходами. [c.254]

Равновесный ВВП. На рис. 15-2в показано, как наши три процентные ставки и связанные с ними инвестиционные расходы отражаются на совокупном спросе. Кривая совокупного спроса ADl соответствует 15 млрд дол. инвестиций, AD2 — 20 млрд дол., AD — 25 млрд дол. Таким образом, инвестиционные расходы являются одной из детерминант совокупного спроса (см. гл. 11). При прочих равных условиях чем больше инвестиционные расходы, тем правее расположена кривая совокупного спроса. [c.325]

Предположим, предложение денег на рис. 15-2а составляет 125 млрд дол. (Sml), а соответствующая ему равновесная процентная ставка — 10%. На рис. 15-26 видно, что объем инвестиционных расходов при 10%-ной ставке равен 15 млрд дол. Эти 15 млрд дол. инвестиционных расходов вместе с потребительскими расходами, чистым экспортом и государственными расходами образуют кривую совокупного спроса ADl на рис. 15-2в. Пересечение этой кривой ADl с кривой совокупного предложения AS определяет равновесный реальный объем производства Q, и равновесный уровень цен Р . [c.325]

Спрос и денежное предложение определяют равновесную процентную ставку. Проекция точки на кривой инвестирования, соответствующей данной процентной ставке, определяет совокупный инвестиционный спрос. В данном случае В%-ная ставка приводит к инвестированию 20 млрд дол. [c.641]

Процентная ставка и внутренний объем производства. Анализ рис. 29-26 напоминает нам о том, что при прочих равных условиях изменение равновесной процентной ставки для предпринимателей означает перемещение вдоль кривой совокупного инвестиционного спроса, при этом происходят изменения уровня инвестиций и равновесного уровня ВВП. В самом деле, большая часть главы 15 была [c.643]

Смещение кривой совокупного спроса от AD к ADi — это увеличение совокупного спроса, а от AD к АОг— это уменьшение совокупного спроса. Неценовые факторы могут быть рассмотрены по элементам совокупных расходов (доходов). Так, изменения в потребительских расходах происходят из-за колебаний курса акций, ожиданий дохода или изменения цен, благосостояния потребителей (эффект богатства), невыплаты задолженности, изменения налогов. Все это сказывается на благосостоянии потребителей без изменения уровня цен. С другой стороны, изменение инвестиционных расходов вследствие колебаний процентной ставки, ожидаемый прибылей, наличия новых технологий или избыточных мощностей, невыплаты задолженности, а также изменения [c.39]

| Рис. 6-2. Сдвиг кривой IS при изменении инвестиционного спроса |  |

Кривая спроса на инвестиции — график, показывающий зависимость инвестиционного спроса от уровня ставки процента. [c.424]

Инвестиционные расходы. Инвестиционные расходы, т. е. закупки средств производства, являются вторым неценовым фактором совокупного спроса. Уменьшение объемов новых средств производства, которые предприятия готовы приобрести при данном уровне цен, приведет к смещению кривой совокупного спроса влево. И наоборот, увеличение объемов инвестиционных товаров, которые предприятия готовы купить, приведет к увеличению совокупного спроса. Неценовые факторы, которые могут изменить характер инвестиционных расходов, перечислены выше. Давайте рассмотрим каждый из них в отдельности. [c.43]

Ожидаемые прибыли от инвестиций. Более оптимистические прогнозы на получение прибылей на вложенный капитал увеличивают спрос на инвестиционные товары и тем самым смещают кривую совокупного спроса вправо. Например, предполагаемый рост потребительских расходов может, в свою очередь, стимулировать инвестиции в надежде на будущие прибыли. И наоборот, если перспективы на получение прибылей от будущих инвестиционных программ довольно туманны из-за ожидаемого снижения потребительских расходов, то затраты на инвестиции имеют тенденцию к понижению. Следовательно, совокупный спрос тоже уменьшится. [c.44]

Как изменения в инвестиционных расходах, т. е. изменения процентных ставок, ожидание прибылей от инвестиций, а также изменения в государственных расходах влияют на сдвиг кривой совокупного спроса [c.67]

Необходимо обратить внимание на то, что увеличение государственных расходов при прежнем уровне налоговых поступлений потребует от государства привлечения заёмных средств. Дополнительный выпуск государственных долговых обязательств неизбежно приведёт к снижению их цены на рынке ценных бумаг, а следовательно, росту процентной ставки. Но результатом увеличения процентной ставки станет некоторое снижение инвестиционного спроса, а также автономной части потребительского спроса, связанной с приобретением товаров в кредит. Таким образом, оказывается, что рост одного из элементов совокупного спроса — государственных расходов на товары и услуги — приводит к некоторому уменьшению двух других его элементов, в первую очередь инвестиционного спроса. Это явление принято называть эффектом вытеснения инвестиционного и части потребительского спроса государственными расходами. Модель ИС-ЛМ (см. Равновесие макроэкономическое, рис. 2, 3 и 4) позволяет графически представить, как с учётом эффекта вытеснения изменится величина совокупного спроса и выпуска под влиянием изменения государственных расходов на товары и услуги увеличение последних приведёт к сдвигу вверх кривой совокупного спроса (AD) и кривой ИС на графике (рис. 2), а следовательно, и к [c.215]

Макроэкономические шоки со стороны спроса возникают в случае резкого изменения того или иного компонента совокупного спроса. Фирмы могут неожиданно изменить инвестиционные планы, домашние хозяйства — существенно скорректировать распределение доходов на цели потребления и сбережения, остальной мир — уменьшить или увеличить спрос на товары и услуги рассматриваемой страны. Во всех этих случаях происходит сдвиг кривой макроэкономического спроса либо влево (при уменьшении спроса), либо вправо (при его увеличении). Из графика (рис. 7), приведённого в ст. Равновесие макроэкономическое, легко увидеть, что сдвиг кривой макроэкономического спроса приводит к краткосрочному изменению в одном направлении общего уровня цен и выпуска (снижению — при сдвиге влево, увеличению — при сдвиге вправо). Распределение эффекта от рассматриваемого шока на изменение уровня цен, с одной стороны, и величины выпуска — с другой, зависит от того, насколько близок исходный масштаб производства к потенциальному. Если в [c.304]

К неценовым факторам совокупного спроса принадлежат изменения в расходах потребительских, инвестиционных, государственных, на чистый объем экспорта. Изменение этих факторов способствует изменению совокупного спроса и сдвигу его кривой. Кривая совокупного спроса смещается влево при его уменьшении и вправо — при увеличении (рис. 3.2). [c.49]

В отличие от неоклассической школы, допускающей, что сбережения и инвестиции могут быть в действительности и не равны, классическая теория в ее ортодоксальном виде считала, что они равны. Маршалл, например, вне всякого сомнения, полагал, хотя и не высказывал этого в ясной форме, что совокупные сбережения и совокупные инвестиции по необходимости равны между собой. Большинство представителей классической школы заходили еще дальше, считая, что каждый индивидуальный акт увеличения сбережений неизбежно порождает соответствующий акт увеличения инвестиций. В связи с этим надо заметить, что нет серьезного различия между моим графиком предельной эффективности капитала или графиком инвестиционного спроса и кривой спроса на капитал в понимании некоторых авторов классической школы, которых мы цитировали выше. Когда же мы подходим к склонности к потреблению и ее естественному следствию — склонности к сбережению, расхождения уже начинают намечаться ввиду того особого значения, которое представители классической школы придавали воздействию нормы процента на склонность к сбережению. Впрочем, надо думать, они не стали бы отрицать, что уровень дохода также оказывает важное воздействие на объем сбережений. Я же, со своей стороны, не стану отрицать, что норма процента может, пожалуй, оказывать влияние (хотя и необязательно влияние того рода, которое предполагает [c.622]

КРИВАЯ ИНВЕСТИЦИОННОГО СПРОСА (investment-demand urve) -кривая, показывающая динамику процентной ставки (по оси ординат) и объем инвестиций при разных процентных ставках (по оси абсцисс). [c.335]

Так, расширение денежного предложения со 125 млрд до 150 млрд дол. вызовет падение процентной ставки с 10 до 8%, как показано на рис. 15-2а, и рост инвестиций с 15 млрд дол. до 20 млрд дол., как показано на рис. 15-26. В результате увеличения инвестиционных расходов на 5 млрд. дол. кривая совокупного спроса сместится вправо на большую величину под воздействием эффекта мультипликатора. Допустим, ПСП в экономике равна 0,75, тогда мультипликатор равен 4, а это означает, что увеличение инвестиций на 5 млрд дол. приведет к смещению кривой AD вправо на 20 млрд дол. (4x5 млрд дол.) при любом уровне цен. Говоря точнее, совокупный спрос сместится от ADl кАП2, как показано на рис. 15-2в. А такой сдвиг совокупного [c.326]

Нестабильный совокупный спрос. Приверженцы кейнсианской теории считают, что совокупный спрос не остается постоянным в разные периоды времени, даже если не меняется предложение денег. В частности, инвестиционный компонент совокупного спроса колеблется, изменяя положение кривой совокупного спроса. Предположим, что совокупный спрос на рис. 11-16 сокращается с ADt до AD2. Это отразится только на реальном объеме производства и занятости, поскольку реальный объем производства уменьшится с Q/до Qu, а уровень цен останется неизменным — Р . Более того, кейнсиан-цы полагают, что если не произойдет мощного компенсирующего увеличения совокупного спроса, реальный объем производства может остаться на уровне <2 , который находится ниже Qf- уровня производства при полной занятости. В подобных условиях избежать потерь, вызванных спадом или депрессией, позволит лишь энергичная макроэкономическая политика правительства, направленная на управление совокупным спросом. (Ключевой вопрос 1.) [c.344]